市场需求激增 台积电(TSM.US)乘风直上

1.技术面分析:看多势头强劲

台积电(TSM.US)在人工智能和高性能计算等先进技术领域的领先地位是其增长的主要动力。其战略性收购能力也巩固了其市场领导地位,并使其能够继续满足对先进芯片解决方案的更大需求。

该公司重点关注快速增长的人工智能和高性能计算市场的最新尖端解决方案,使其成为全球数字化转型领域趋势的最大受益者之一。

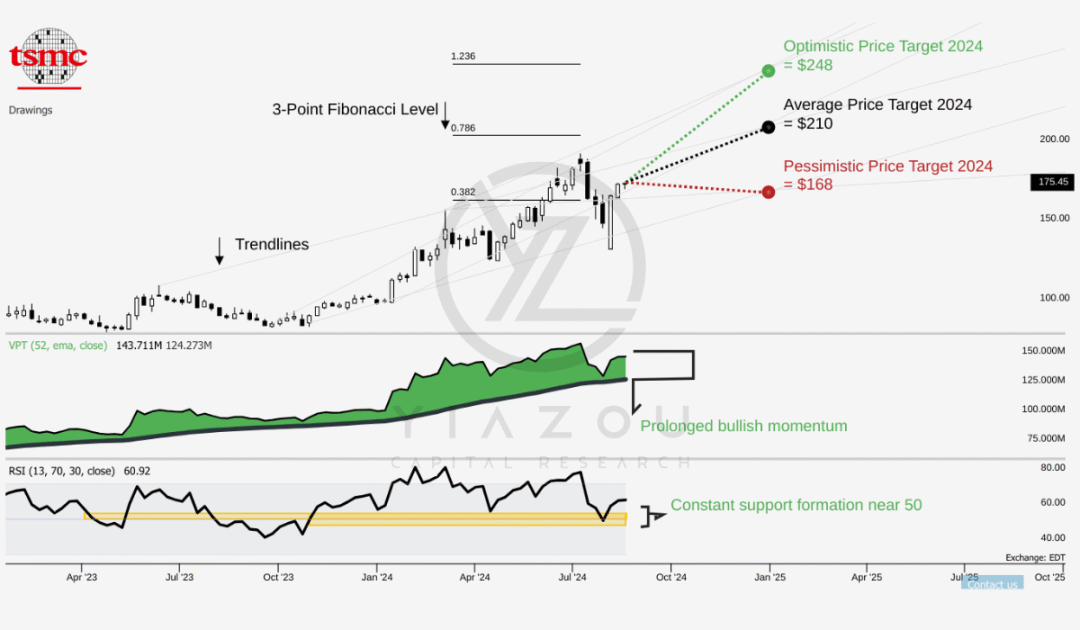

台积电股价目前为 175 美元,具有强劲的上涨潜力。2024 年的平均目标价为 210 美元,与 0.786 的 3 点斐波那契回撤水平非常接近,表明潜在的强劲阻力点可以作为中期上涨的目标。乐观的目标价为 248 美元,与 1.236 的斐波那契延伸相匹配,反映了如果看涨势头持续,潜在涨幅的上限。

相反,悲观的价格目标 168 美元与 0.382 斐波那契水平一致,表明如果看跌条件占上风,可能存在支撑位。相对强弱指数 (RSI) 为 60.92,表明看涨势头温和,线趋势呈向上反转。看涨背离的存在增强了继续上涨趋势的可能性。RSI 与 50 左右触地多头设置一致,表明近期低点可能成为进一步上涨的坚实支撑基础。

成交量价格趋势 (VPT) 也呈现正向反转,VPT 线呈上升趋势,达到 1.408 亿,超过其 1.3349 亿的移动平均线。成交量增加支持了投资者信心的增强,可能推高价格。基于这一趋势,多头设置将在 VPT 移动平均线触地时出现。这进一步支持了看涨技术前景的概念。

最后,考虑到每月的季节性模式,8月份实现正回报的概率为56%,技术指标表明短期内潜在收益的环境有利。

2.AI需求激增下,无可比拟的资本开支

台积电以 5.306 亿美元收购了群创光电台南平板显示器工厂。这一创造根本价值的战略举措与台积电应对人工智能芯片日益增长的需求的举措相一致,即扩大其核心业务以(最大限度地)满足市场需求。

台积电可能会通过重新利用该设施来扩展其晶圆上芯片基板能力,从而克服先进封装的供应限制。在对人工智能相关核心技术的需求不断增长的情况下,这是一个瓶颈。

此外,这项投资可能在 2025 年底前使其 CoWoS 产能翻一番。这种扩张的必要性源于对人工智能芯片的需求,而这种需求给台积电现有的封装产能带来了前所未有的压力。

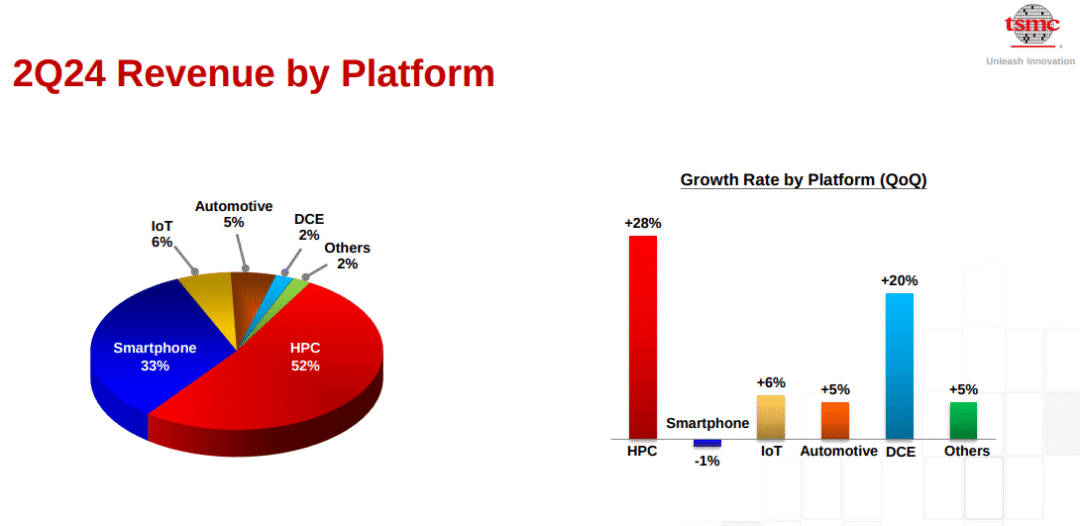

CoWoS 产能的扩张反映了一种专注的战略,即抓住需要先进封装解决方案的人工智能和高性能计算 (HPC) 市场带来的市场增长。

此外,此次收购还体现了台积电的垂直整合战略,旨在控制半导体制造过程的更多阶段。此举可能会通过减少台积电对第三方先进封装的依赖来提高利润率(从长远来看)。台积电是一家人工智能技术供应商,考虑到人工智能市场可能会呈指数级增长,这项投资可能会带来高额的商业回报。

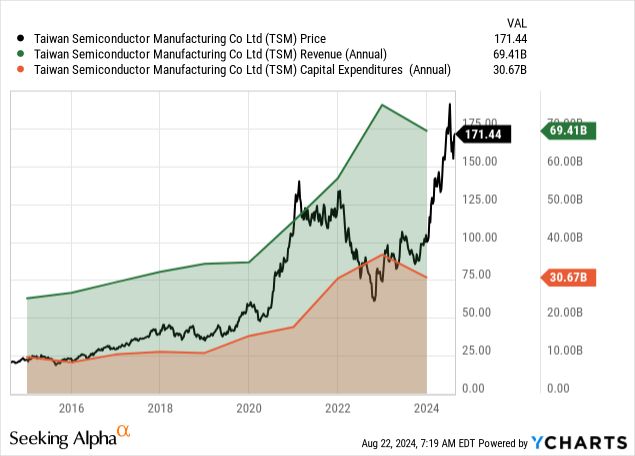

台积电2024 年的资本支出计划侧重于通过对先进技术的战略投资实现长期增长。该公司已将其资本支出范围缩小至300 亿至 320 亿美元。

其中,70% 至 80% 的资本支出用于先进工艺技术。此外,10% 至 20% 的资本支出用于专业技术,另外 10% 用于先进的封装、测试和掩模制造。这种配置反映了其对生产能力建设的敏锐态度。

此外,台积电的资本支出战略扩大了生产能力并提升了其特定技术能力,以满足对 AI、HPC 和 5G 应用日益增长的需求。这种方法确保台积电能够为其客户提供最先进的半导体和封装解决方案。

3.高资本支出下的盈利压力

从台积电的股价表现中可以看出,高资本支出与股价增长之间存在高度相关性。该公司之前对先进技术(5N 和 3N)的投资在随后几年持续带来更高的收入和市场份额。

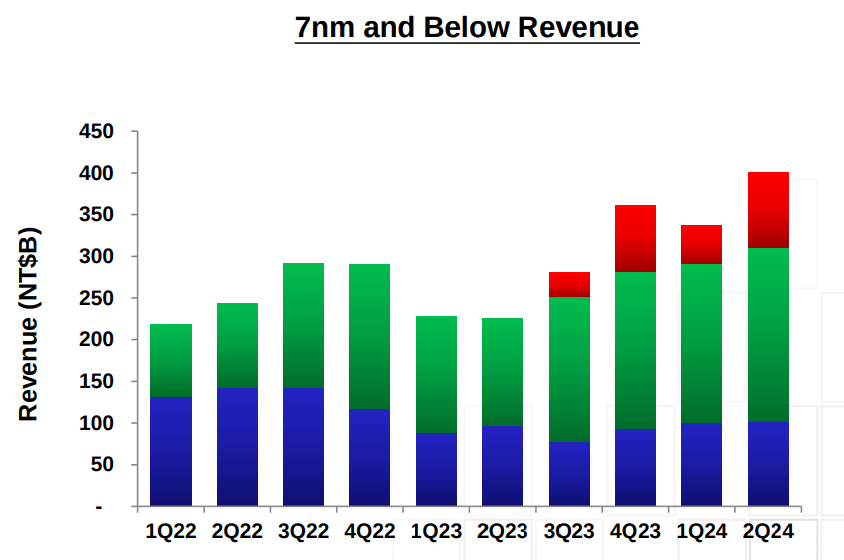

例如,台积电的资本支出战略已推动其对 3 纳米 (N3) 和 5 纳米 (N5) 技术的持续投资,这两项技术目前已成为公司的主要收入来源(分别占15% 和 35%)。这种模式可能会持续下去,因为当前的投资将随着对 AI 和 HPC 技术日益增长的需求而产生收入增长。

由于资本支出战略,台积电领先的半导体代工市场可能支持其增长潜力和广泛的客户群。在新的 Foundry 2.0 下,该公司的市场份额在 2023 年为 28%,并可能在 2024 年进一步增加。Foundry 2.0 的定义包括封装、测试、掩模制造和其他先进的后端服务,这些服务将受益于收购该工厂。

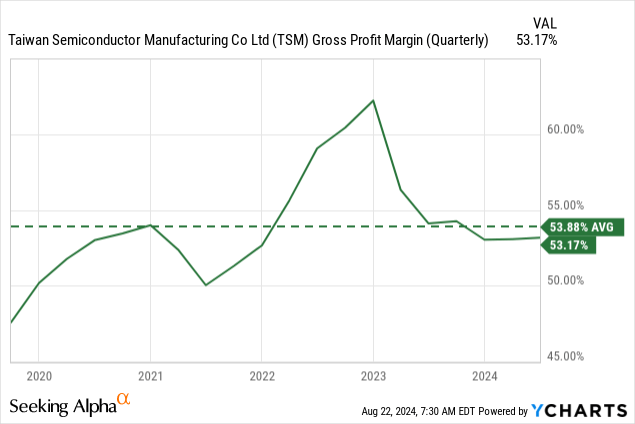

台积电 2024 年第二季度的业绩表明,其行业领先的 N3 和 N5 技术需求强劲。然而,这些先进技术的升级带来了利润压力,可能会阻碍快速增长。第二季度毛利率为 53.2%,环比小幅增长 0.1%。然而,这一改善被 N3 技术升级带来的利润率稀释部分抵消。

向 N3 的过渡及其相关成本(包括 N5 到 N3 工具转换以及电价上涨)增加了成本结构。虽然第三季度毛利率可能上升至 54.5%,但 N3 产能提升带来的持续利润率稀释对维持高盈利能力构成风险。

考虑到先进技术部分(7 纳米及以下)占台积电晶圆收入的 67%,利润率影响在数字上是显而易见的。向新节点的过渡对于保持技术领先地位至关重要,但成本更高。

值得注意的是,仅 N3 技术就可能带来大量资本支出,进一步压低利润率。资本支出和利润率之间的关系在这里至关重要。台积电 2024 年的大部分资本预算都集中在 N3 等先进工艺技术上。这种高水平的资本投资可能会限制短期盈利能力,并对利润率造成下行压力。

此外,高电费也给利润率带来了另一层压力。随着台积电在运营成本较高的地区(欧盟和美国)扩大制造足迹,其维持利润率的能力将面临挑战。即使收入增长保持强劲,不断上升的工艺复杂性、尖端技术成本和地区成本差异也可能导致盈利能力低于预期。即使 N3 收入正在实现,毛利率仍低于长期平均水平,这一点可以从毛利率下降的模式中看出。

战略性收购和对先进技术的投资增强了台积电的增长潜力。然而,N3 等先进技术的发展带来的利润压力仍然难以密切关注。尽管如此,台积电在快速扩张的 AI 和 HPC 领域的定位继续推动着其积极的前景。

本文转载自微信公众号“美股研究社”,智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP