中国通号(03969):高铁城轨地铁进入通车高峰 饱满订单支撑稳健增长

本文来自“光大证券”研究报告,作者陈佳宁。

利润略低于预期,分红大幅增加

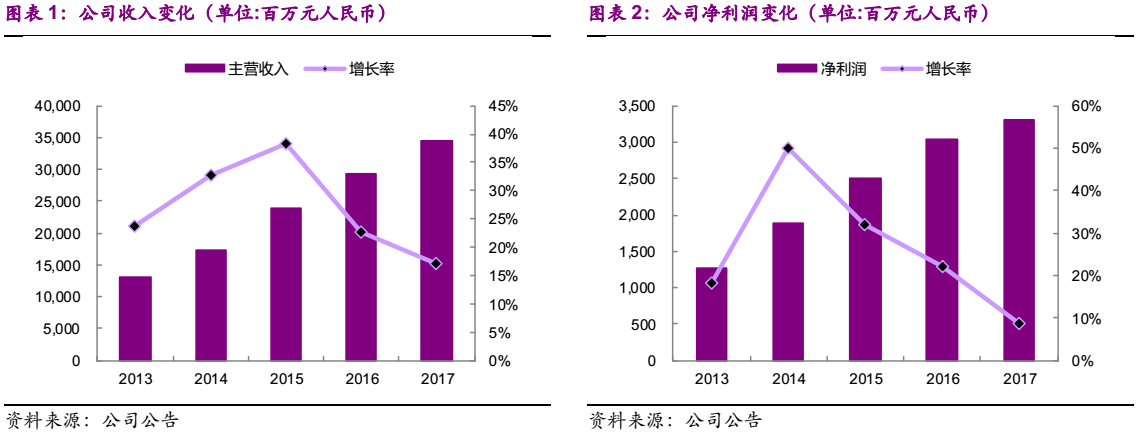

中国通号 2017 年实现营业收入 344.3 亿人民币,同比增长 17.1%,符合预期;实现归母净利润 33.1 亿人民币,同比增长 8.5%,略低于预期; 每股收益 0.38 元人民币。综合毛利率为 24.4%,同比下降 0.9 个百分点;净利润率为 10.2%,同比下降 0.7 个百分点,主要由于低利润率的工程总承包收入占比增加。 公司 2017 年派发末期股息每股 0.15 元人民币,同比大幅增长50%,分红比例接近 40%,股息率上升至接近 5%。

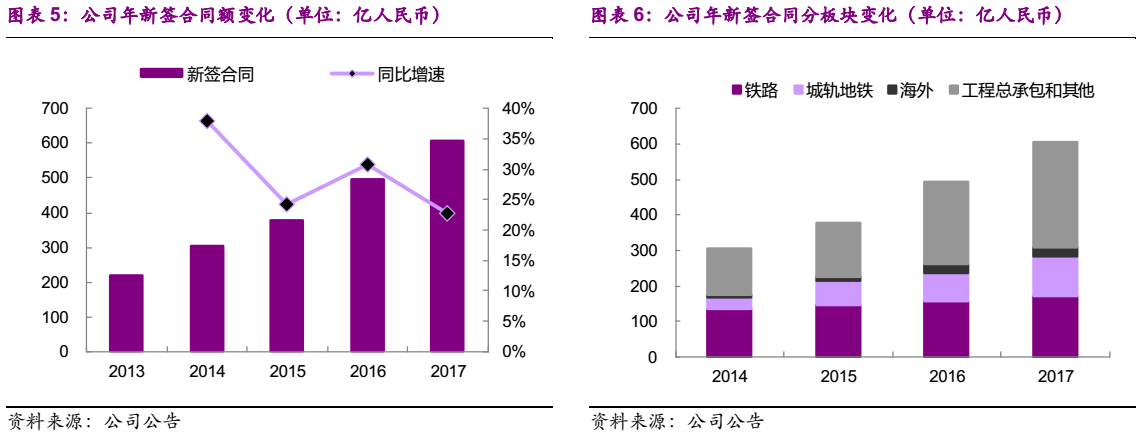

订单维持强劲增长

公司 2017 年新签订单 607.3 亿人民币,同比增长 22.7%。 其中铁路领域新签合同 173.2 亿人民币,同比增长 9.8%;城轨地铁领域新签合同 109.1亿人民币,同比大幅增长 40.6%;海外业务领域新签合同 27.0 亿人民币,同比下降 2.5%;工程总承包和其他业务领域新签合同 298.0 亿人民币,同比增长 28.6%。公司 2012-2017 年新签订单分别为 91.2 亿、 220.4 亿、 304.2亿、 378.2 亿、 494.8 亿、 607.3 亿,呈逐年上升趋势。

高速铁路和城市轨道交通市场进入通车高峰期

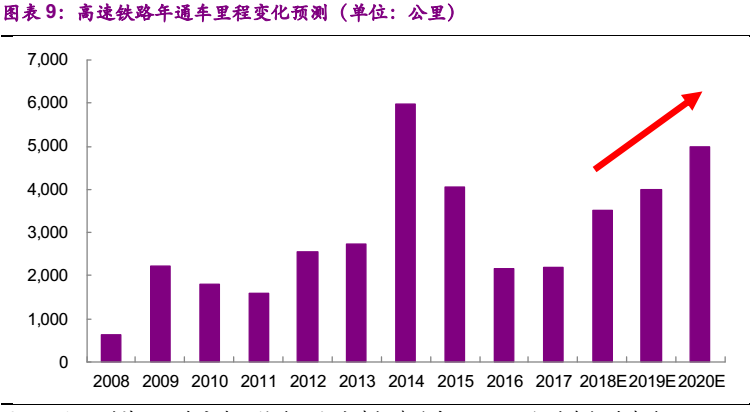

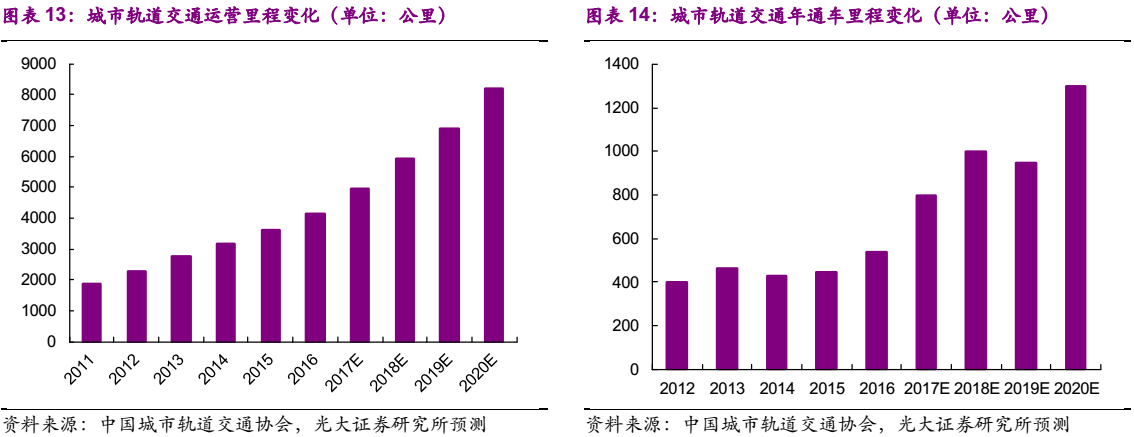

国内高速铁路和城市轨道交通市场都已进入通车高峰期, 我们预计2018-2020 年高速铁路年均通车里程将达到 4000 公里,较 2017 年的 2200公里大幅增长; 预计 2018-2020 年全国城市轨道交通年均通车里程将达到1000 公里,2020 年全国轨道交通总里程将达到 8000 公里,较 2017 年 5000公里的总里程增长 60%。中国通号作为国内铁路和城市轨道交通信号控制系统领域的绝对龙头,将直接受益于该市场的高速成长。

维持“买入” 评级

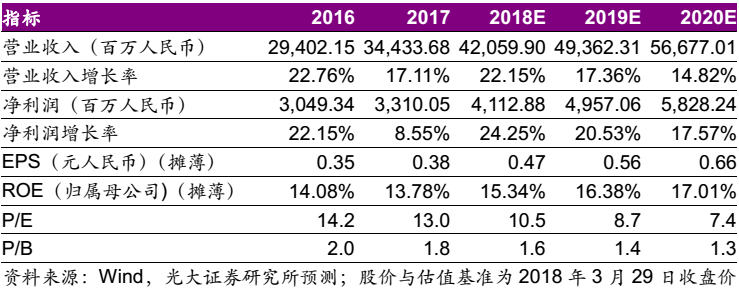

根据年度业绩情况, 我们小幅下调公司收入预测, 预计 2018-2020 年收入分别为 420.6 亿、 493.6 亿、 566.8 亿人民币;小幅下调净利润预测,预计公司 2018-2020 年净利润分别为 41.1 亿、 49.6 亿、 58.3 亿人民币, 对应EPS 分别为 0.47 元、 0.56 元、 0.66 元人民币。 维持公司目标价 7.20 港元不变, 对应 2018 年 12 倍 PE, 维持“买入” 评级。

风险提示: 铁路建设进展不达预期、 城市轨道交通产品降价、 海外市场拓展不顺。

业绩预测和估值指标

1、利润略低于预期,分红大幅增加

中国通号公布2017年年度业绩,全年实现营业收入344.3亿人民币,同比增长17.1%,符合预期;实现归母净利润33.1亿人民币,同比增长8.5%,略低于预期;全年实现每股收益0.38元人民币。公司2017年派发末期股息每股0.15元人民币,同比大幅增长50%,分红比例接近40%,股息率上升至接近5%。

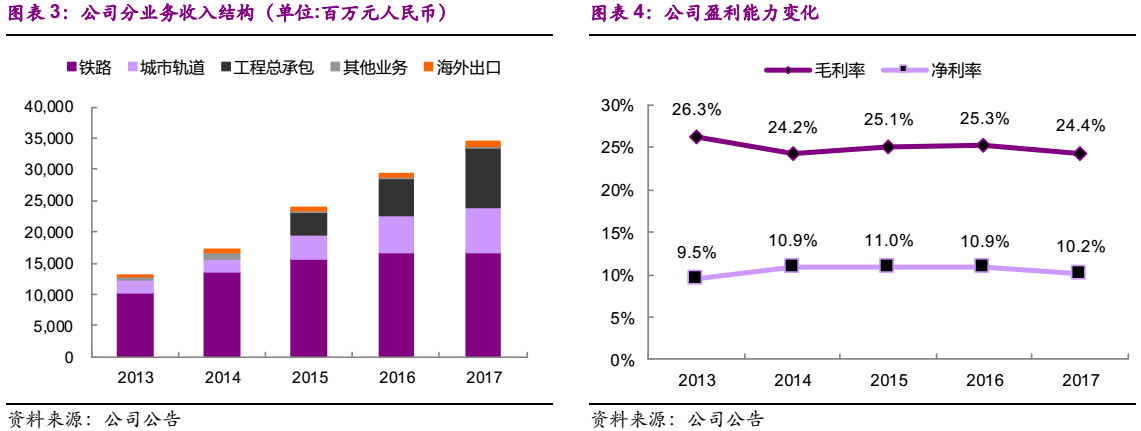

分业务来看,公司全年铁路市场收入166.1亿,同比下降0.9%,主要由于17年铁路通车里程处于低点,需求放缓,铁路信号设备销售回落;城市轨道市场收入72.1亿,同比增长21.7%,主要由于各地政府持续加大对轨道交通建设的投资,年通车里程大幅增长;工程总承包收入96.4亿,同比大幅增长67.0%,主要由于公司积极与政府合作,参与政府主导的市政工程的建设;海外出口收入7.8亿,同比增长9.4%。

分业务来看,公司全年铁路市场收入166.1亿,同比下降0.9%,主要由于17年铁路通车里程处于低点,需求放缓,铁路信号设备销售回落;城市轨道市场收入72.1亿,同比增长21.7%,主要由于各地政府持续加大对轨道交通建设的投资,年通车里程大幅增长;工程总承包收入96.4亿,同比大幅增长67.0%,主要由于公司积极与政府合作,参与政府主导的市政工程的建设;海外出口收入7.8亿,同比增长9.4%。

2017年公司设计集成、设备制造、系统交付、工程总承包、其他业务的毛利率分别同比变化1.9/4.6/1.2/-0.3/0.3个百分点;综合毛利率为24.4%,同比下降0.9个百分点;净利润率为10.2%,同比下降0.7个百分点,均主要由于低利润率的工程总承包收入占比增加。

2017年公司设计集成、设备制造、系统交付、工程总承包、其他业务的毛利率分别同比变化1.9/4.6/1.2/-0.3/0.3个百分点;综合毛利率为24.4%,同比下降0.9个百分点;净利润率为10.2%,同比下降0.7个百分点,均主要由于低利润率的工程总承包收入占比增加。

2、订单维持强劲增长

公司订单增长强劲,2017年新接订单达到607.3亿,同比增长22.7%。公司2012-2017年新签订单分别为91.2亿、220.4亿、304.2亿、378.2亿、494.8亿、607.3亿,呈逐年上升趋势。

分板块来看,2017年公司在铁路市场新增订单173.2亿,同比增长9.8%,中标沪通、昌赣、京张、商合杭等铁路重点项目;城轨地铁市场新增订单109.1亿,同比增长28.6%,中标都江堰旅游客运现代有轨电车专线和山东郓城现代有轨电车项目;海外出口新增订单27.0亿,同比下降2.5%,但公司仍积极推进海外市场,参与雅万高铁项目实施,继续参与跟踪新马高铁、莫喀高铁等多个国家重点海外项目;工程总承包和其他业务新增订单298.0亿,同比增长28.6%,主要由于公司加快实施地方政府主导的轨道交通配套市政工程、海绵城市、综合管廊、智能建筑等市政工程的建设,此外公司还积极开拓智慧城市业务,成功签订四平市地下综合管廊自动化控制系统工程项目。我们认为,随着2018年高铁和城轨地铁进入通车高峰,公司订单进入集中执行期,预计业绩增速将有所回升。

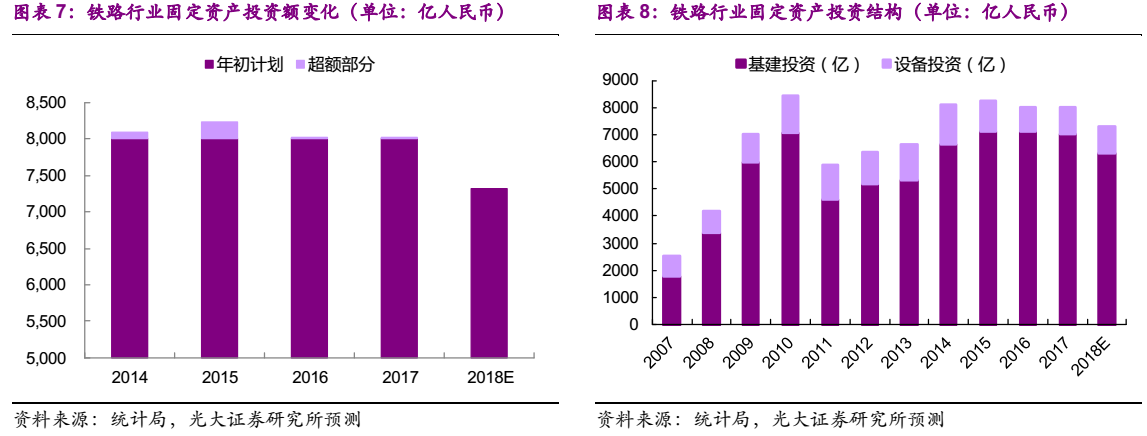

3、2018年国家铁路计划投资金额下降,但铁路设备需求仍将随通车里程增长

在铁路“十三五”建设的顺利推进下,国家铁路正从阶段性的建设高峰期,逐渐进入阶段性的通车高峰期。我们认为,与通车期密切相关的铁路车辆、信号控制系统等产业,将迎来需求的快速增长。2018年1月,铁总召开年度工作会议,会议提出了2018年铁路工作的主要目标,包括国家铁路完成旅客发送量32.5亿人次、货物发送量30.2亿吨、总换算周转量38900亿吨公里;全国铁路固定资产投资安排7320亿元,其中国家铁路7020亿元;投产新线4000公里,其中高铁3500公里。

2018年国家铁路投资金额同比出现小幅下降,这主要是“十三五”铁路由基建高峰期转向通车高峰期引起的。由于基建投资约占铁路总投资的85%,基建投资的下降势必带来总投资的下滑。但随着全国高速铁路进入集中通车期,2017-2020年高速铁路年通车里程将逐年快速上升。

2018年国家铁路投资金额同比出现小幅下降,这主要是“十三五”铁路由基建高峰期转向通车高峰期引起的。由于基建投资约占铁路总投资的85%,基建投资的下降势必带来总投资的下滑。但随着全国高速铁路进入集中通车期,2017-2020年高速铁路年通车里程将逐年快速上升。

此外,由于地方的城际铁路建设规模不断增大,加上部分客货共线的线路、以及部分提速改造后的既有线路也可开行动车组列车,到2020年,实际可开行动车组的线路里程将显著超过3万公里的规模。因此,动车组的需求有望随之出现快速增长。

注:里程预测计入了地方城际铁路,和改造提速后实际可以运行动车组的线路。

资料来源:中国铁路总公司,光大证券研究所预测

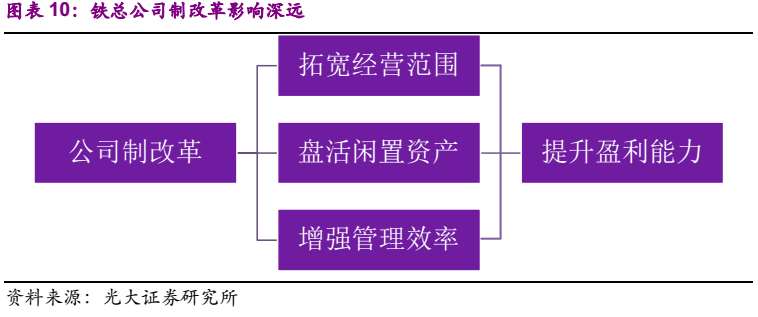

市场之前一直担心铁总负债率高,受约其投资规模;但我们认为随着铁总公司制改革加速推进,其盈利潜力将得以释放,有利于行业长期发展。中国铁路总公司所属18个铁路局在完成公司制改革工商变更登记后,于11月19日正式挂牌。至此,中国铁路正式告别路局时代,从传统运输生产型企业,向现代运输经营型企业大步迈进。

各铁路局改制为铁路集团有限公司后,经营范围普遍扩大,多家铁路集团增加房地产开发和经营业务,还有铁路集团增加了物流配送、矿产品销售、烟草制品销售、旅游餐饮服务等市场化的新业务。各地方铁路集团在突破价格管制严重的铁路运输业务后,利用自身优势,新业务的拓展有望为其带来新的利润来源。

由于铁路票价制定时考虑到社会公平,定价偏低;加上铁路建设投资大、回报期长,铁路总公司近年来亏损不断,负债率有所上升。但实际上,铁路总公司坐拥巨量土地储备,其可开发利用的土地分布在18个铁路局的31个省、市、自治区,达到3亿平方米。持续盈利的港铁公司,正是通过房地产开发业务,而非线路运营,实现了良好的整体盈利。我们认为通过公司制改革,铁路总公司的闲置土地资产将得到加速开发,这有望大幅改善其现金流,提升整体盈利能力。

在铁总的公司制改革过程中,减负增效将得到体现。其中,铁路总公司的内设机构精简调整后,机关部门、二级机构、人员编制分别精简10.3%、26.6%、8.1%。与此同时,通过新业务的拓展,既有铁路运输业务的大量冗余人员可以调配到新业务,实现在岗人员的有效利用,减轻运输部门的人力成本。

此外,通过公司制改革,民间资本进入铁路将获得新的突破。铁总已经分别向阿里、腾讯、顺丰等民营资本发出参与混合所有制改革的邀请。因此,我们认为,中国铁路总公司的公司制改革,将拓宽经营范围、盘活闲置资产、提升管理效率,最终有效提升其盈利能力。铁总的盈利改善,长远看无疑有利于整个行业的稳健发展。

虽然铁路总投资随着基建的完成而下降,但设备的需求仍然将随着通车的上升而增加。随着今年招标的逐渐兑现,行业将逐渐扭转目前较低的预期。我们认为铁路设备相关公司有望迎来较好的布局机会。

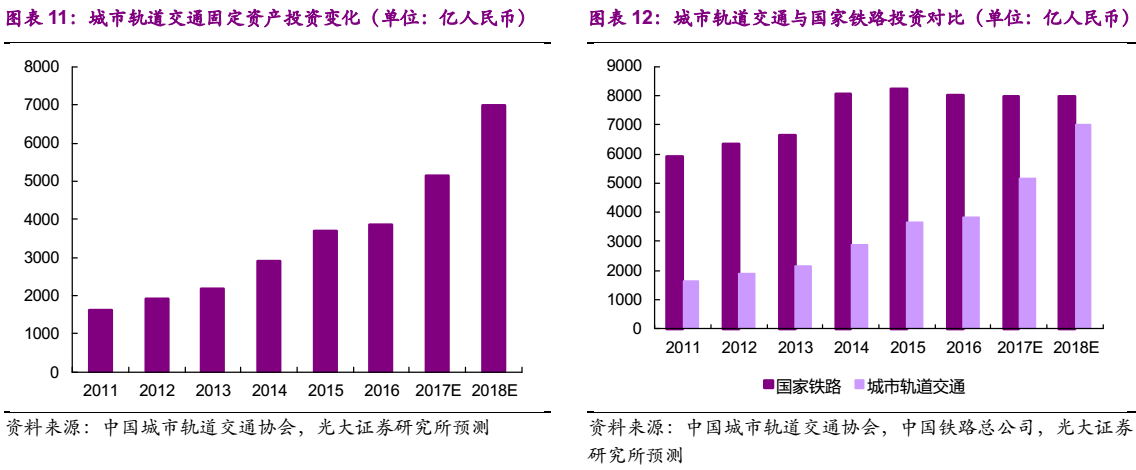

4、城轨地铁市场高增长正由基建传导至设备领域

在“十三五”期间,接棒国家铁路,城市轨道交通市场已进入投资端和基建端的高速增长期,近几年需求将传导至车辆和信号控制系统领域。根据2016年发布的《交通基础设施重大工程建设三年行动计划》,2016-2018三年,全国城市轨道交通(地铁)投资额将达到1.6万亿。而2013-2015年的城轨地铁市场投资仅8000亿。以此计算,城市轨道交通市场的计划投资额三年翻倍,折合年复合增长率高达26%。受此影响,整个城市轨道交通产业链,包括基建、信号控制系统、车辆等,均将先后迎来新一轮高速发展期。

国内城市轨道交通运营里程数已由2011年的1887公里,快速增长至2017年的5000公里左右。目前全国轨道交通在建里程超过4000公里,大部分将于“十三五”期间建成。到2020年,我们预计全国轨道交通总里程有望达到8000公里,较2015年3600公里的总里程增长120%。

国内城市轨道交通运营里程数已由2011年的1887公里,快速增长至2017年的5000公里左右。目前全国轨道交通在建里程超过4000公里,大部分将于“十三五”期间建成。到2020年,我们预计全国轨道交通总里程有望达到8000公里,较2015年3600公里的总里程增长120%。

以城市轨道交通平均四到五年建设期而言,2014年至今的城市轨道交通固投高增长将从2018年左右开始传导至信号控制系统市场和车辆市场。这也与“十三五”后期,全国城市轨道交通的集中通车期相符。

2018年,发改委出台文件,提高建设城轨地铁城市门槛,我们认为有利于行业健康发展,避免一拥而上的超前发展。名义上,之前规划建设地铁的45各城市中有大约14个城市不再符合标准,但这些城市的地铁规划建设规模本身较小,约占整体规划的10%左右;且由于项目未开工,对设备的需求影响在“十四五”才能体现。

就“十三五”期间建设通车的线路而言,均不会受到此次发改委文件的影响,因此我们也没有调整对行业中短期的预测,仍然维持行业“十三五”期间需求快速增长的判断不变。

5、盈利预测与投资评级

公司2017年新签订单607.3亿人民币,同比增长22.7%。随着2018年高铁和城轨地铁进入通车高峰,公司订单进入集中执行期,预计业绩增速将有所回升。

随着国家对PPP相关项目加强管理,我们预计公司工程总承包业务订单增速将下降。但由于工程总承包业务利润较低,随着铁路板块业务收入占比回升,我们预计公司整体利润率有望企稳回升。

根据年度业绩情况,我们小幅下调公司收入预测,预计2018-2020年收入分别为420.6亿、493.6亿、566.8亿人民币;小幅下调净利润预测,预计公司2018-2020年净利润分别为41.1亿、49.6亿、58.3亿人民币,对应EPS分别为0.47元、0.56元、0.66元人民币。维持公司目标价7.20港元不变,对应2018年12倍PE,维持“买入”评级。

6、风险分析

1、国家铁路建设受政策、资金等多方面因素影响,可能存在进度慢于预期的风险;

2、城市轨道交通市场有多个竞争厂商,可能存在产品降价的风险;

3、海外业务受政治、经济等多方面因素影响,可能存在拓展不顺的风险。

(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP