智通特供 | 恒指市值计算大变!保通入通难了?市值管理变天?

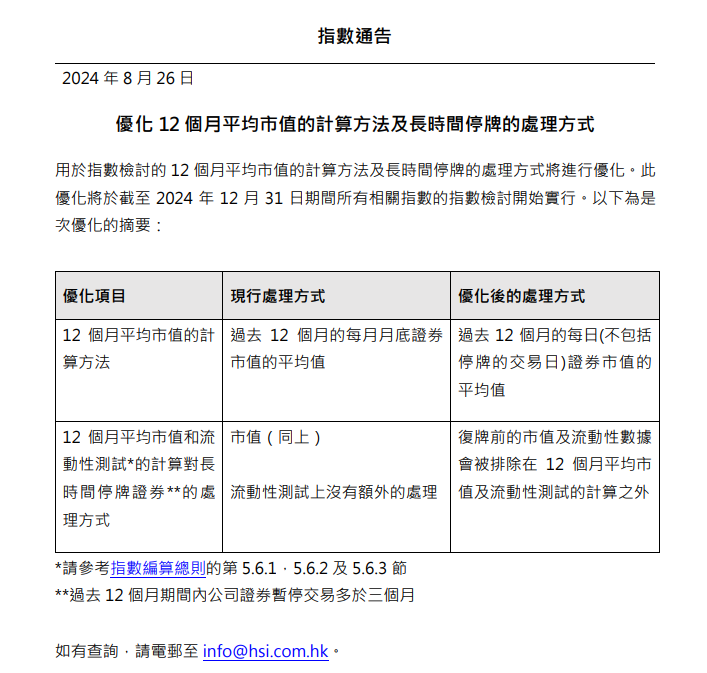

恒指公司最近消息显示,将优化12 个月平均市值的计算方法及长时间停牌的处理方式。

最主要的变化是“12个月平均市值的计算方法”从“过去12个月的每月月底证券市值的平均值”变成了“过去12个月的每日(不包括停牌交易日)证券市值的平均值”。

换句话说,从12个特定的交易日数字取平均,变成260多个交易日数字(若无停牌)取平均,实质上就等于是过去一年的每日平均市值。

影响有多大呢?

这是整体编制规则的调整,用“巨震”来形容也毫不为过——

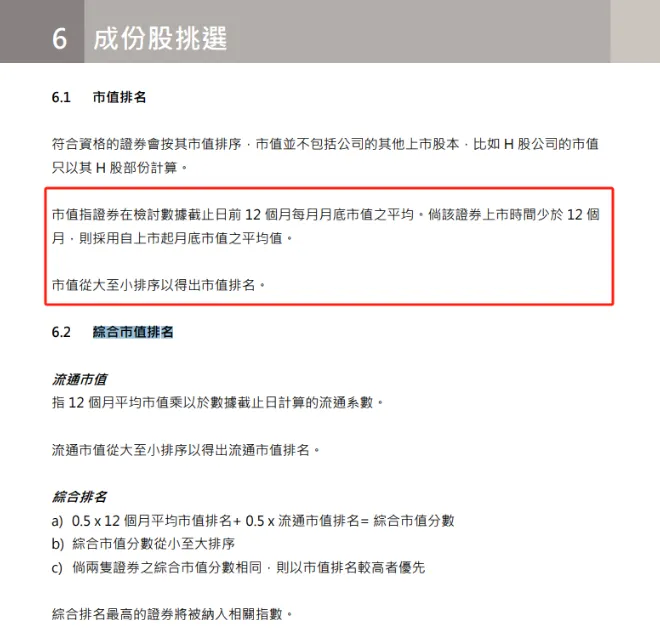

在旧的《指数编算总则》(如下)中,“市值排名”和“综合市值排名”的定义就与“12个月平均市值”相关。

也就是说,在过去,在讨论恒生指数检讨的背景下,大家只要见到没有加限定词的“市值”表述,指的都是12个月底数据的平均。

说白了就是,极端情况下,只要一只股票在每个月的最后一天的市值符合要求,就可以继续待在对应市值范围的成分股里面。其中恒生大型股的市值要求是前80%,而恒生中型股是80%~95%,恒生小型股是最后5%。

这种极端的做法虽然并不大行其道,但在紧急情况下,利用这个规则稍微做一做,可以起到四两拨千斤的效果。

举个例子,假如某一只股票,曾经符合恒生综合指数的市值要求,且位于前95%,于是被纳入港股通。但近期由于股价下跌,已经连续11个月的月末平均市值低于40亿港元,那么如果本月月底的时候市值继续低于40亿港元,则就要被剔除港股通。而一旦剔除港股通的悲惨命运我们在昨天的文章已经有所分析。

那么为了不被剔除港股通,公司可以通过管理层与大股东齐心合力,在月末的时候把价格做上去,使之高于某个数值,使之12个月平均下来的平均市值高于40亿港元,于是可以免于被剔除。且由于旧的计算方法只考虑月末,所以只要管理层和大股东在月末做一做,维持平均市值高于40亿,则公司可以一直维持恒生大中型指数成分股的地位,以及港股通的地位。

所以事实上,以前所谓的市值管理,只需要每个月管理那么一两天就足够了。

而现在,规则变了,全部玩法都要变了。

最高危的是那些过去12月市值接近跌破40亿港元的股份。由市场力量导致自然下跌的股份,管理层与大股东每月末做一做股价,也许还有这个资金实力;但如果要求他每天都维持市值在40亿以上,每天都要面对山呼海啸的卖盘,则任何人都将力不从心。就连美股的回购大户苹果——日复一日,每天上亿美金的天量回购,10年来也不会只注销了5%的股份而已。

同理,对那些本来预备火线冲击港股通的小市值标的公司,(详见《港股新股“火线入通”各显神通!背后的逻辑和真相是什么?》),市值管理操作难度也要增加不少。

从市场经验看,一些上市企业也往往通过回购、大股东增持来进行市值管理,尤其是在下行趋势中稳定股价,保证本企业仍居某些指数成分股中。未来,回购的节奏或因规则的改变相应有所调整。

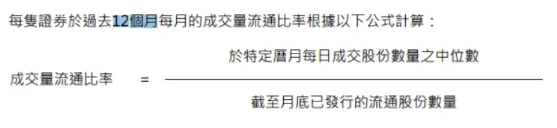

值得一提的是,本次规则的调整并未涉及成交量流通比率的调整。这个计算公式没有变化:

流通量方面,“中位数”比“平均数”更好进行管理。大股东的合理增持和减持,都可以用来提升股票流通量,维持一定的流通比率要求。

中长期来看,一些基本面条件并不差的股份可能会选择私有化来保全估值。因为一旦被剔除港股通,则会有大量被动投资者无条件抛售,而这种抛售与估值无关,目的就是把持仓降到零,导致市场的价值发现功能丧失。对此私有化可能是唯一出路。

据统计,截至上半年,港股市场已经有24只股份私有化。其中关注度较高的有魏桥纺织、复宏汉霖等。当然有些妖孽公司通过放出私有化的消息做股价,被这种玩法坑害的股民不在少数,但近年来越来越多基本面没毛病、单纯是估值低到极度屈辱而私有化。

转身离场的背影之下,是一句“把钱还给你们,我不玩了”,以及破碎的心。

不难看出,此次的市值计算规则调整,恒生指数公司的初心是好的,也就是,把投资者与上市公司参与市场交易的重心回归到公司基本面上来。其次是通过规则的改变,清理老千股、僵尸股、垃圾股。

但是对于市场流动性干枯的当下,许多正经的、基本面无伤的公司,也被迫沦为与有问题的公司同列,此时改变市值计算规则,提高市值管理难度,就难免有点无差别攻击的味道了。

做一个简单的统计,截至今日收盘,香港主板股票共2711只,其中市值低于50亿港元的有2105只,占比高达为77.6%。而成交金额低于1亿港元的竟然有1900只,占到总股份数量的70%!这些惊人的数字充分揭示了港股市场流动性枯竭的本质。

这些股份当中的很大一部分,至少市值在20亿以上的,应该不是老千股,甚至基本面也没有太大问题。甚至有不少都是在过去3~4年之间跌去至少一半以上市值的股份。换句话说,在流动性正常的条件下,这些股份维持百亿市值是不成问题的。但今天,却都沦落到连港股通标的都维持不住的地位。

港股市场的改革多年以来一直在持续,近6~8年以来,确实取得了不错的成果,主要体现在同股不同权的科技创新型企业上市(W类股份)、美国中概股回归(包括第二上市)、以及一系列创新药企业的上市(B类股份,亦称“18A”股份)。这些都极大地提升了港股市场的融资功能和投资价值。

而港股通,曾经作为内地资金参与港股市场,增加市场繁荣度,以及提高内地资金投资配置选择的一个途径,在当下,随着外资话语逐步弱化,退守少数巨企的背景下,却几乎成了为绝大多数中小股份提供流动性的唯一渠道。

所以,如今的港股公司,尤其是中小盘股份,才越来越关注港股通。上市IPO已经不足以获得流动性,必须要接通港股通这根输液管,才算是彻底获得稳定。但是随着近年来行情持续下跌,越来越多公司跌出港股通门槛,一旦剔除港股通则很难东山再起。

这也就是昨天19家公司联名呼吁“港股通扩容”以及“暂缓执行剔除”的原因。

而今天恒生指数公司修改市值规则,似乎也增加了公司维持港股通标的的难度,不免令投资者和上市公司再度心生畏惧。

事当从经,亦可从权。股改的本意是去腐生肌,这就要在存量和增量两个层面入手。一方面排出死水,将维持在股市多年的垃圾股老千股僵尸股清理退市,另一方面引入活水,将更多的优质企业吸引到港股上市。

要知道,2020年之前,港股一直是全球最大的融资市场,甚至超过美国纳斯达克。且每年几乎都有明星IPO登陆港股,像2017年的众安保险、2018年小米、美团,2020年的中芯国际等等,2019年更是凭借阿里、中烟、百威亚太等巨型IPO冠绝全球各大股票交易所。

但自2020年IPO高峰之后,接近4年的时间里,港股市场的融资功能几乎丧失,虽然还有公司在上,但融资金额越来越小,丐版发行、首日破发、以及解禁大跌等现象频繁发生,投资者与企业的信心都濒临崩溃的边缘。

这自然有全球流动性收紧的外部因素在。但也有增量改革停滞的原因在。规则调整总是在盯着存量,小修小补,大失所望。

总体来讲,随着美联储降息的脚步越来越近,全球流动性宽松周期即将到来,而港股市场流动性枯竭的局面将大为扭转。黎明前的黑暗,投资者与企业只有坚持下去,静待东方破晓。

扫码下载智通APP

扫码下载智通APP