浙商宏观:美联储利率走廊是怎样的

核心观点

美联储在1920年至2008年间保持稀缺准备金环境(Scarce Reserve),此时银行准备金仅略高于监管要求(小于总资产8%),联邦基金利率对准备金总量变化敏感。美联储主要通过稀缺准备金框架下的公开市场操作(买卖国债)来调节货币政策目标利率(联邦基金利率)。2003年联储放宽贴现窗口使用要求,使贴现率真正意义上成为利率走廊上限,初步建立利率走廊机制(上限为贴现率,下限为0),但利率走廊宽度较大。

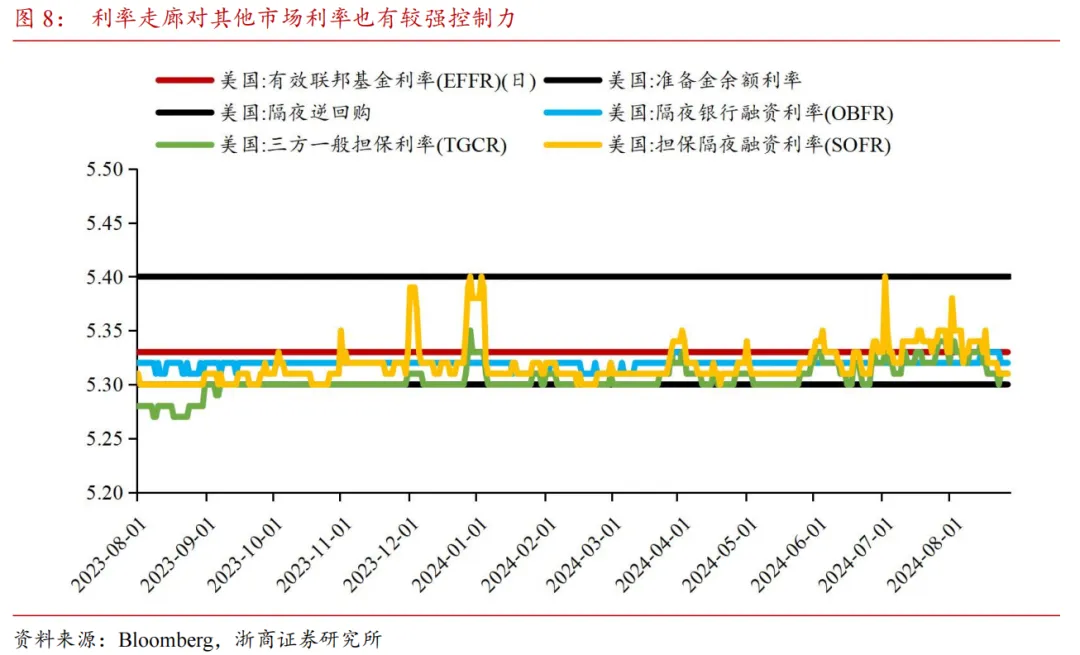

2008年次贷危机后至今,美联储逐步建立起在充裕准备金环境(Abundant Reserve)下的利率走廊机制,此时银行有大量超额准备金(大于总资产12%,截至2024年7月约14%),有效联邦基金利率不再对准备金总量的变化做出反应,并与超额准备金利率(IORB)存在明显利差(当前为-7BP)。美联储利率走廊上限为超额准备金利率(IORB),下限为隔夜逆回购(ON RRP)利率,目标利率为有效联邦基金利率EFFR(无担保隔夜融资利率),同时对其他重要利率“有担保隔夜融资利率(SORF)”和“隔夜银行资金利率(OBFR,无担保,但统计口径较有效联邦基金利率更广)”也有较强控制力。

超额准备金利率成为美联储利率走廊上限,与其他国家有明显区别,主因联储QE后流动性外溢至非银机构,而非银机构无法使用超额准备金账户,使得有效联邦基金利率长期低于超额准备金利率。超额准备金利率实际成为利率走廊上限,市场利率“悬挂”在超额准备金利率之下。

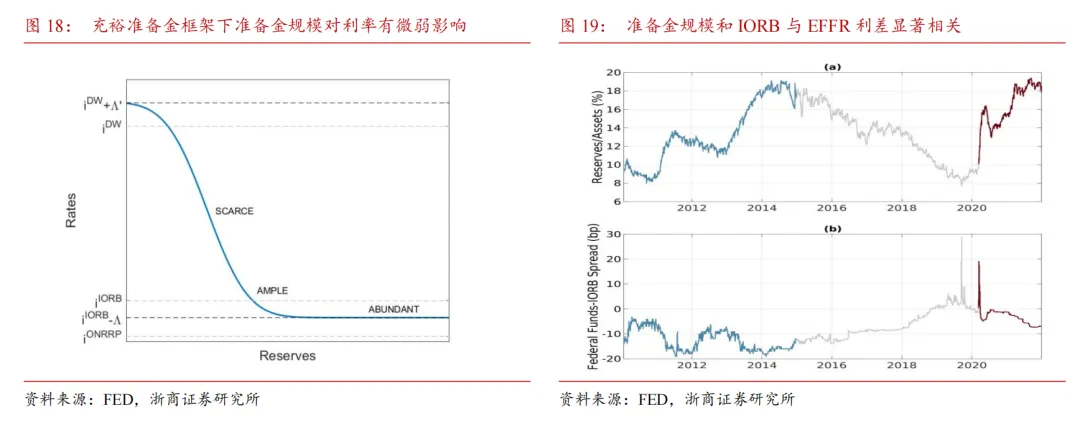

在未来,美联储将逐步过渡至充分准备金环境(Ample Reserves),此时银行准备金规模介于总资产8%(稀缺)至12%(充裕)之间,联邦基金利率对准备金总量变化做出微弱反应,低于超额准备金率但随准备金规模变化愈发接近超额准备金利率。在充分准备金环境下,美联储将沿用超额准备金利率(IORB)和隔夜逆回购利率(ON RRP rate)作为利率走廊上下限,并增设常备回购便利利率(SRF,类似贴现窗口)作为利率上限的补充工具,避免联邦基金利率突破利率走廊上限。与贴现窗口相比,使用常备回购便利的渠道向联储借钱需要高质量的抵押品,因而不太会被市场理解为金融机构存在流动性问题,可以减轻向央行借钱对金融机构造成的声誉损失。

内容摘要

美国利率走廊由两大政策利率构成,操作目标是有效联邦基金利率

截至2024年,美联储利率走廊的框架是通过2大政策利率,超额准备金利率(IORB,也叫准备金余额利率)和隔夜逆回购利率(ON RRP rate),将市场利率——有效联邦基金利率(EFFR)——锚定在由联储货币政策委员会(FOMC)制定的联邦基金利率目标区间。美联储当前利率走廊是在2008年后逐步形成的。2019年10月鲍威尔概括了当前美国的利率走廊系统:“美联储通过银行超额准备金利率和隔夜逆回购利率这两种由政策决定的利率(administered rates)来将市场确定的利率(联邦基金利率)保持在联邦公开市场委员会设定的目标范围内。”

美联储利率走廊上限为流动性吸收工具的利率,主因流动性外溢至非银机构

最初联储计划使超额准备金利率成为下限。2008年美联储进行量化宽松,美国银行系统由准备金稀缺变为准备金充裕。在2008年10月引入超额准备金利率时,联储计划使其成为联邦基金利率有效下限,与上限“贴现率(商业银行向联储借钱的利率)”共同构成利率走廊上下限。

实践中,流动性外溢至非银机构导致市场利率长期低于超额准备金利率。

联储量化宽松(QE)后流动性外溢至非银机构,而非银机构无法将多余流动性存入超额准备金账户,导致其在联邦基金市场上以低于超额准备金利率的利率交易,联邦基金利率长期低于超额准备金利率。

超额准备金利率最终成为利率走廊上限,市场利率“悬挂”在超额准备金利率之下,主要有三点原因。一是银行准备金过剩,如果有效联邦基金利率高于超额准备金利率,银行会在联邦基金市场上融出资金,使有效联邦基金利率无法高于超额准备金利率。二是银行有套利动机,如果有效联邦基金利率低于超额准备金利率,银行可能会在联邦基金市场上借款,并将这些准备金存入美联储,进行套利交易从差额中获利。三是银行受到金融监管要求,其资产负债表不能无限扩张,导致其不能充分吸收非银市场流动性。这三点特征使市场利率“悬挂”在超额准备金利率之下。

美国利率走廊在次贷危机后逐步建立,有三个具体阶段

一是1920至2008年间准备金稀缺(Scarce Reserve),此时银行准备金仅略高于监管要求(小于总资产8%),美联储主要通过公开市场操作实行货币政策,通过买卖国债微调货币供给使市场利率维持在联邦利率目标区间内。2003年后贴现窗口的使用条件被放宽(此前因污名化等原因较少被使用,长期低于市场利率),贴现率开始实际发挥利率走廊上限的作用,此时利率走廊的下限为0,走廊宽度较大。

二是2008至2014年,美国银行系统准备金充裕(Abundant Reserve),此时银行有大量超额准备金(大于总资产12%),且联储逐渐将联邦基金利率目标区间降至0.25%至0%,准备金充裕环境下联邦基金利率不再对准备金总量的变化做出反应,并与超额准备金利率(IORB)存在一个由银行资产负债表扩张成本(银行受监管要求,资产负债表不能无限扩张)和市场交易成本构成的利差。联储引入超额准备金利率并使其成为利率走廊上限,与0利率下限共同组成利率走廊的上下限。

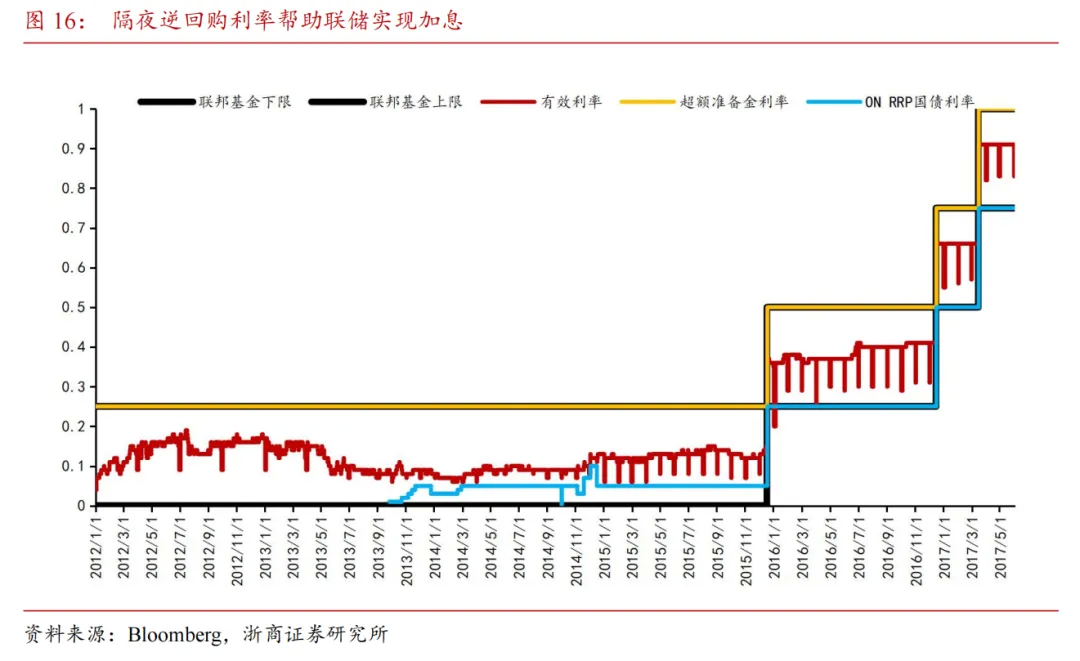

三是2014年后,为应对准备金充裕环境(Abundant Reserve)下的加息需求,联储设立隔夜逆回购(ON RRP)工具,并使隔夜逆回购利率成为联邦基金利率下限。超额准备金利率与隔夜逆回购利率共同组成利率走廊上下限。

未来联储将使用充分准备金框架(Ample Reserves)

截至2024年8月,美联储货币政策体系依旧处于充裕准备金框架(Abundant Reserve)中,我们估算当前准备金与银行总资产比重约14%,但联储多次重申将在未来通过充分准备金框架(Ample Reserves)实施货币政策,根据美联储论文《准备金需求曲线的时间变动模型》此时银行准备金规模介于总资产8%(稀缺)至12%(充裕)之间,美联储将在储备金余额略高于充分准备金水平时放缓并停止本轮缩表。

在充分准备金的货币政策环境(Ample Reserves)下,联储依旧通过超额准备金利率和隔夜逆回购利率来实施其货币政策,但超额准备金利率与市场利率之间的利差将不断收窄,因此超额准备金利率作为走廊上限并不稳固。为应对流动性收紧带来的冲击,联储于2021年引入常备回购便利(SRF)作为利率上限的补充,该设施与贴现窗口相比,一是能够对非银机构贷款,二是可以减轻向央行借钱对金融机构造成的声誉损失(更不易被市场理解为是因流动性问题而被迫向联储高息借款)。

风险提示

美国大选风波超预期,影响美联储货币政策立场;

地缘冲突扰动超预期,外需放缓或供给冲击都可能导致欧元区货币政策框架变动。

正文

美联储利率走廊

截至2024年,美联储利率走廊的框架是通过2大政策利率,超额准备金利率(IORB,也称银行准备金余额利率)和隔夜逆回购协议利率(ON RRP rate),将市场利率——有效联邦基金利率(EFFR)——锚定在由联储货币政策委员会(FOMC)制定的联邦基金利率目标区间。美联储当前利率走廊是在2008年后逐步形成的。2019年10月鲍威尔概括了当前美国的利率走廊系统:“美联储通过银行超额准备金利率(IORB)和逆回购协议利率(ON RRP rate)这两种管理利率(administered rates)来将市场确定的利率(联邦基金利率)保持在联邦公开市场委员会设定的目标范围内。”

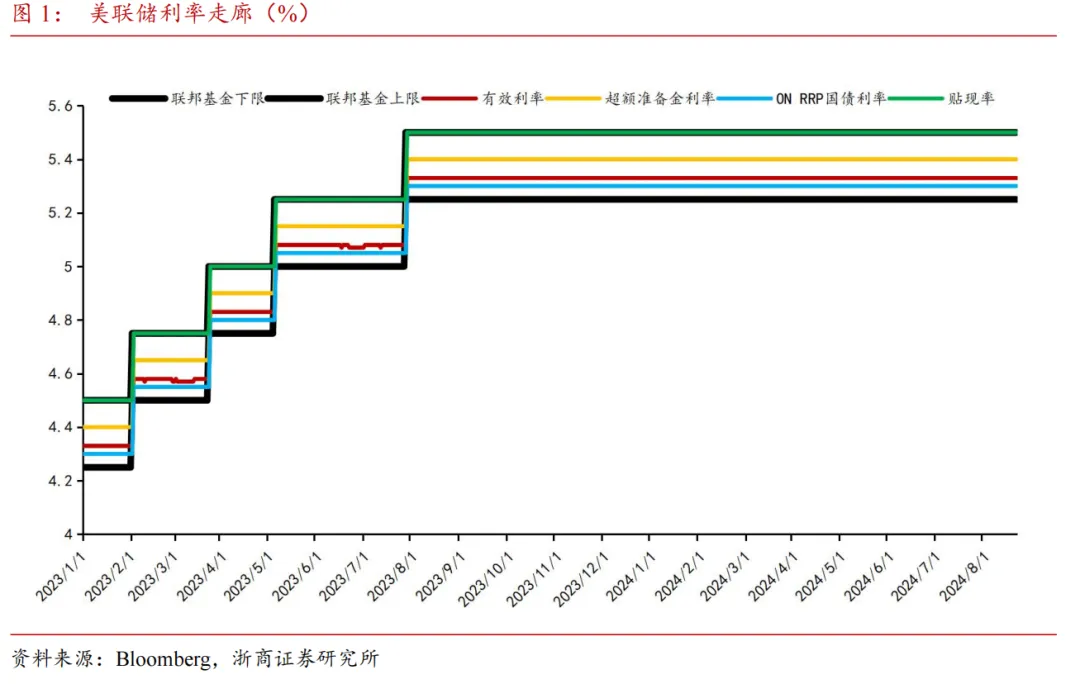

以2024年7月货币政策操作为例,美联储在货币政策委员会(FOMC)中设定货币政策立场,并公布联邦基金利率目标区间(上限为5.5%、下限为5.25%),联储同步设定政策利率,通过利率走廊上限银行超额准备金利率(IORB,5.40%),下限联储隔夜逆回购利率(ON RRP rate,5.30%),将有效联邦基金利率(EFFR,截至2024年8月20日为5.33%)调控在联邦基金利率目标区间内。

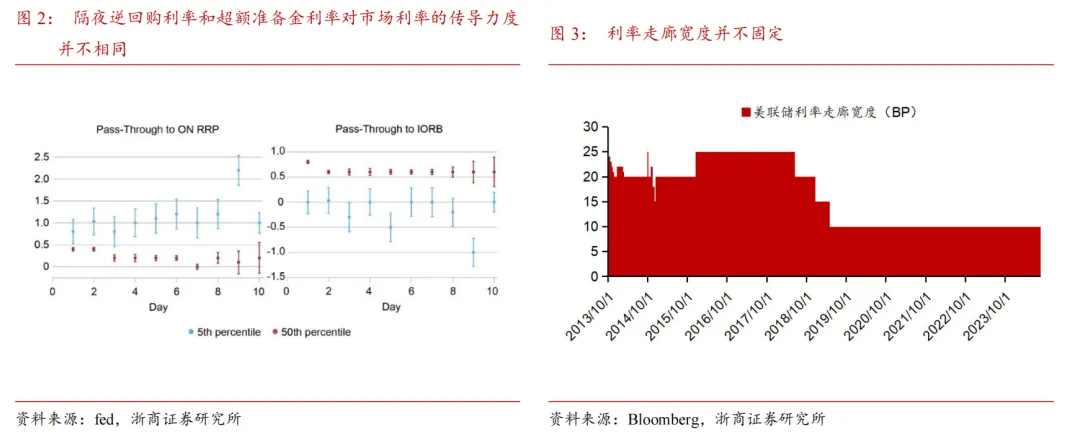

利率走廊的宽度与联邦基金利率目标区间并不完全一致,多数时间较目标区间更窄。原因是联储希望将市场利率维持在利率走廊中间而非一侧,但利率走廊上限和下限对市场利率的“引力”并不相同(纽约联储2023年报告《美联储的两个关键利率》指出“they influence the distribution of fed funds rates differently, with the IORB rate mainly affecting the median and the ON RRP rate the left tail”)。例如,若当前政策利率的利差走阔至25BP,一是需要对应抬升超额准备金利率使得联储付息成本增加,二是将导致超额准备金工具使用增加,而隔夜逆回购工具无人问津,对银行系统资产负债表规模造成压力(金融机构更愿意通过银行渠道把钱存入超额准备金账户,参考2016年至2019年隔夜逆回购使用规模较低)。

当前美联储利率走廊由2大政策利率构成

2008年至今美联储利率走廊实际由2大重要政策利率构成。一是银行超额准备金利率(2008年前为0,2008年10月后成为利率走廊上限),二是隔夜逆回购利率(2013年后成为利率走廊下限)。

超额存款准备金利率(IORB)在2008年后成为上限

超额准备金利率(IOER)是联邦储备银行为超额准备金支付的利息率,由货币政策委员会(FOMC)确定。2008年次贷危机后由于流动性过剩(联储QE,银行持有大量超额准备金),而非银金融机构无法将钱存入准备金账户,因此超额准备金利率实际成为美国利率走廊的上限。2021年6月后联储取消准备金要求,超额准备金利率(IOER)正式更名为存款准备金余额利率(IORB ,Interest on Reserve Balances),超额准备金利率(IOER)与准备金余额利率的内涵基本一致,所以本文将其统称为超额准备金利率。

超额存款准备金利率作为利率走廊一环,配合QE投入使用,最初计划使其成为利率走廊下限。次贷危机前美联储通过贴现率和公开市场操作将联邦基金利率维持在目标区间,但受次贷危机影响,美联储需要进行量化宽松,为配合QE(美国于2008年11月首次进行量化宽松)后金融系统流动性状况的转变,美联储于2008年10月9日首次使用超额准备金利率。2008 年10月6日,美联储宣布计划开始以低于FOMC联邦基金利率目标10BP和75BP的利率分别支付准备金利息和超额准备金利息。2008 年10月8日,联邦公开市场委员会(FOMC)将联邦基金利率目标设定为1.5%,于是2008年10月9日,美联储首次向银行支付准备金利息,其中准备金的利率为1.4%,超额准备金的利率为0.75%。

实践中,在充裕准备金框架下,超额准备金利率成为利率走廊上限。联邦基金市场包括非银机构,而流动性外溢至非银机构后,其无法将多余流动性存入超额准备金账户,导致联邦基金利率跌破超额准备金利率下限。超额准备金利率成为利率走廊上限的原因主要有三点,一是银行准备金过剩,如果有效联邦基金利率高于超额准备金利率,银行会在联邦基金市场上融出资金,使有效联邦基金利率无法高于超额准备金利率。二是银行有套利动机,如果有效联邦基金利率低于超额准备金利率,银行可能会在联邦基金市场上借款,并将这些准备金存入美联储,进行套利交易从差额中获利。三是银行受到金融监管要求,其资产负债表不能无限扩张,导致其不能充分吸收非银市场流动性。在这三点影响下,套利交易及银行资产负债表限制确保FFR低于但不会远低于超额准备金利率,超额准备金利率成为利率走廊上限。

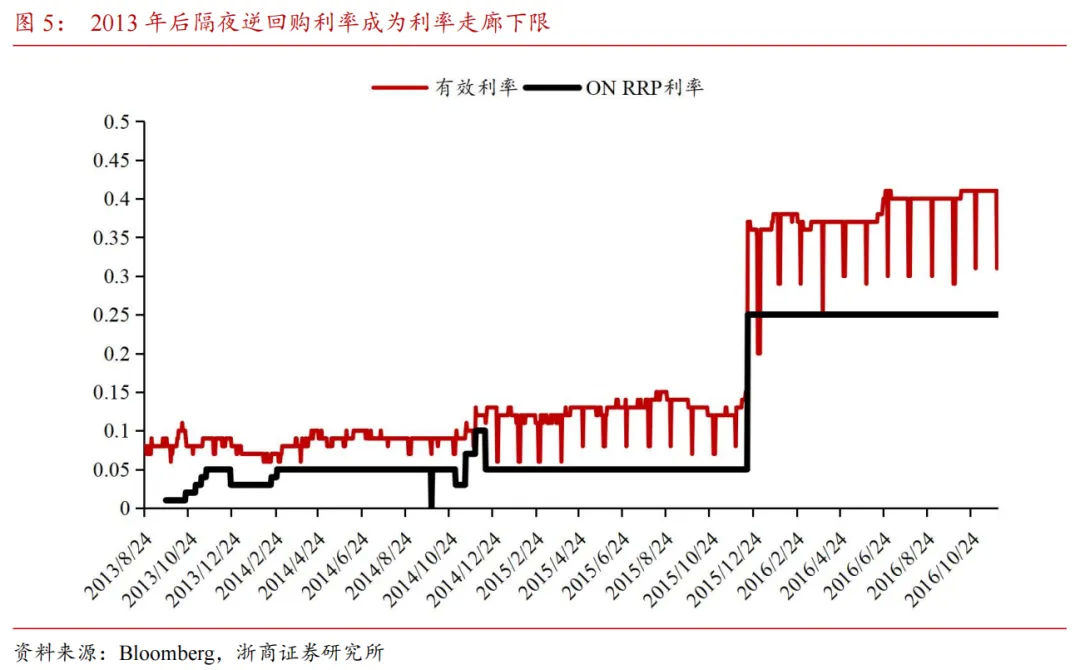

隔夜逆回购利率(ON RRP rate)在2013年后是利率走廊下限

隔夜逆回购利率在2015年9月后成为美联储利率走廊的下限,是美联储将证券出售给符合条件的交易对手(总资产规模、净资产规模、受政府资助等任一方面符合标准),同时在次日回购该证券所需支付的利率,实际作用类似于对非银金融机构提供“超额准备金利率”,期限为隔夜。

由于流动性外溢至非银机构,隔夜逆回购利率(ON RRP)最初是为配合在流动性充裕环境下加息的目标而设立。联储QE后流动性蔓延至非银机构,2008至2015年0利率下限成为利率走廊底部(联储并未对持有冗余流动性施加惩罚措施,因而有效联邦基金利率作为名义利率不会低于0)。但一旦联邦基金目标利率高于0下限,由于非银机构无法将钱直接存入联储超额准备金账户,仅靠超额准备金利率难以将市场利率稳定维持在联邦基金利率目标区间内。

为解决流动性外溢至非银机构的问题,美联储从2013年9月开始试用隔夜逆回购工具,并于2014年9月17日美联储货币政策委员会(FOMC)《政策正常化原则和计划》中正式表示,拟根据需要使用隔夜反向回购协议(ON RRP)工具作为补充政策工具,以帮助控制联邦基金利率并将其保持在货币政策委员会设定的目标区间内。当美联储进行隔夜逆回购操作时,它将证券出售给符合条件的交易对手,同时在次日回购该证券并付息。

美联储利率走廊的操作目标是有效联邦基金利率 EFFR

美联储利率走廊要“框住”的主要市场利率是有效联邦基金利率(EFFR),其是商业银行之间的无担保融资利率,指存款机构(银行和信用合作社)在一夜之间以无抵押为基础向其他存款机构借出超额准备金的利率。美联储议息会议后会公布联邦基金利率的目标区间。

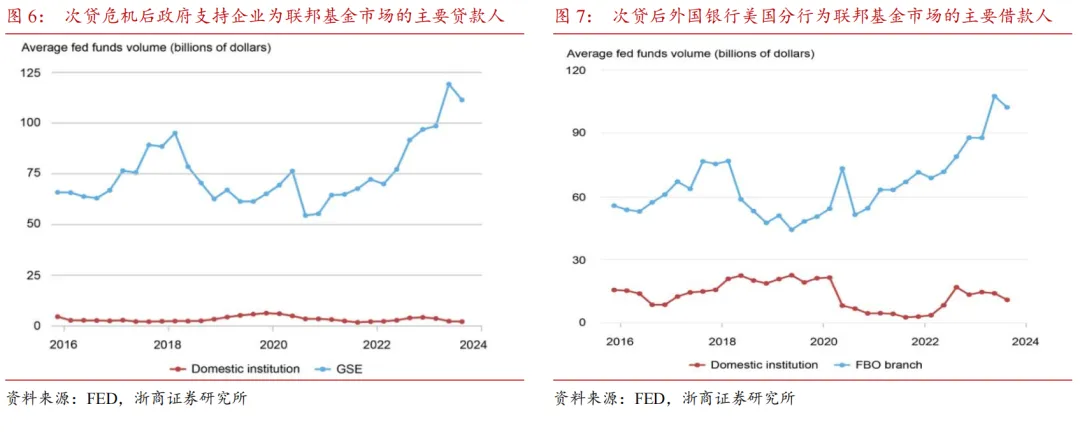

联邦基金市场成交量逐渐萎缩,当前最主要的交易仅是由联邦住房贷款银行向外资银行提供资金进行套利交易,其他市场利率的重要性提高。有效联邦基金利率是银行间无担保融资利率,本是银行间为满足流动性需求拆借资金的市场,但在 2008 年后随着联储开启QE,美国银行系统流动性过剩,银行间拆借资金的需求大幅减少。当前准备金充裕的环境下联邦基金市场主要资金融出方为政府支持企业(主要是联邦住房贷款银行 FHLB),主要资金融入方为外国银行在美分行。

融出方面,主要是政府支持企业(GSEs,准政府机构,便利部分居民群体信贷,例如住房、农民、学生等),特别是联邦住房贷款银行(Federal Home Loan Banks),由于不符合获得超额准备金利率的资格,无法从美联储获取准备金利息,因此成为了危机后时期的联邦基金市场的主要贷款人。

融入方面,主要是外国银行分行,主因其监管环境更宽松,进行套利交易的约束更少,当前交易规模接近 100 亿美元,相比之下,美国国内机构的联邦基金交易量相对稳定,基本保持在 20 至 30 亿美元之间,波动幅度较小。

随着联邦基金市场交易量萎缩,其他市场利率的重要性提升,从数据来看,美联储利率走廊对其他重要市场利率(主要是有担保融隔夜资利率(SOFR)和隔夜银行资金利率(OBFR))也有较强控制力。

隔夜银行资金利率(OBFR)与有效联邦基金利率同样是无担保隔夜利率,但其统计口径较有效联邦基金利率(EFFR)更广,一定程度上弥补联邦基金市场交易量萎缩对数据质量的影响。具体而言隔夜银行资金利率统计口径包含有效联邦基金利率再加上欧洲美元交易和部分国内存款交易。

有担保融隔夜资利率(SOFR)是衡量以美国国债为抵押的隔夜现金借款成本的综合指标,其期限为隔夜,参与者包括银行和非银机构。SOFR利率计算口径包含双边回购交易(由融资的双方自由协商交易合同,对交易双方规模要求相对低),以及三方回购交易(包括三方一般担保利率TGCR,指由托管机构作为第三方管理质押物的回购方式,对交易双方规模要求相对高)。

美联储利率走廊可能在未来保持充分流动性

1913至2008准备金稀缺(Scarce Reserve),美联储通过公开市场操作调节利率,贴现率是走廊上限

美联储于1913年设立,初期通过贴现窗口为银行提供流动性,避免挤兑。但根据美联储报告,1920年左右贴现工具逐渐被废弃,因为美联储认为商业银行在这一货币政策框架下对贴现窗口的依赖度过高,削弱了银行维持自身充裕流动性的动力,增加了银行系统脆弱性。

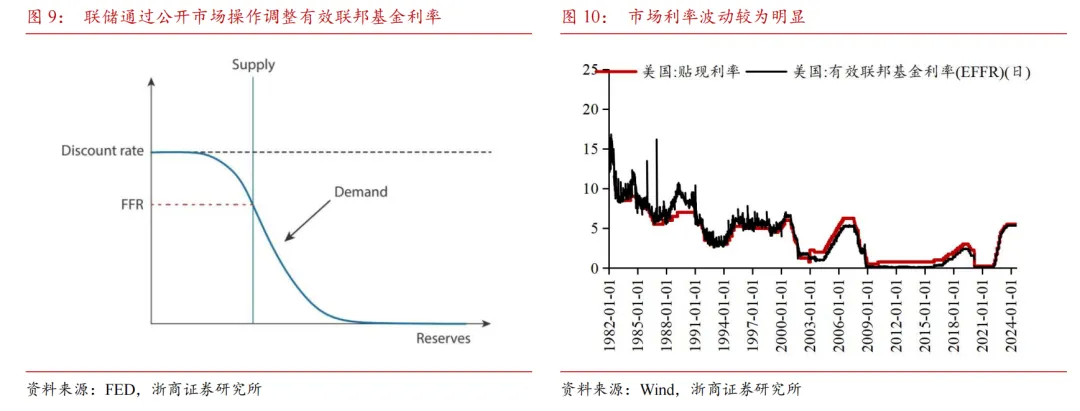

从1920年前后至2008年,美联储主要在稀缺准备金框架(Scarce Reserve)下通过公开市场操作调整利率。在这个框架中,美联储向银行系统提供有限的准备金,并对银行提出最低准备金要求。由于准备金不赚取利息,银行持有的准备金往往仅略高于满足其准备金监管要求所需的金额。银行可以通过联邦基金市场借出或贷入准备金,并由准备金供求关系决定联邦基金利率。美联储在货币政策委员会上设定联邦基金利率目标,然后使用公开市场操作来影响联邦基金市场中的资金供求,使联邦基金利率接近目标利率,从而调节美国就业和价格。

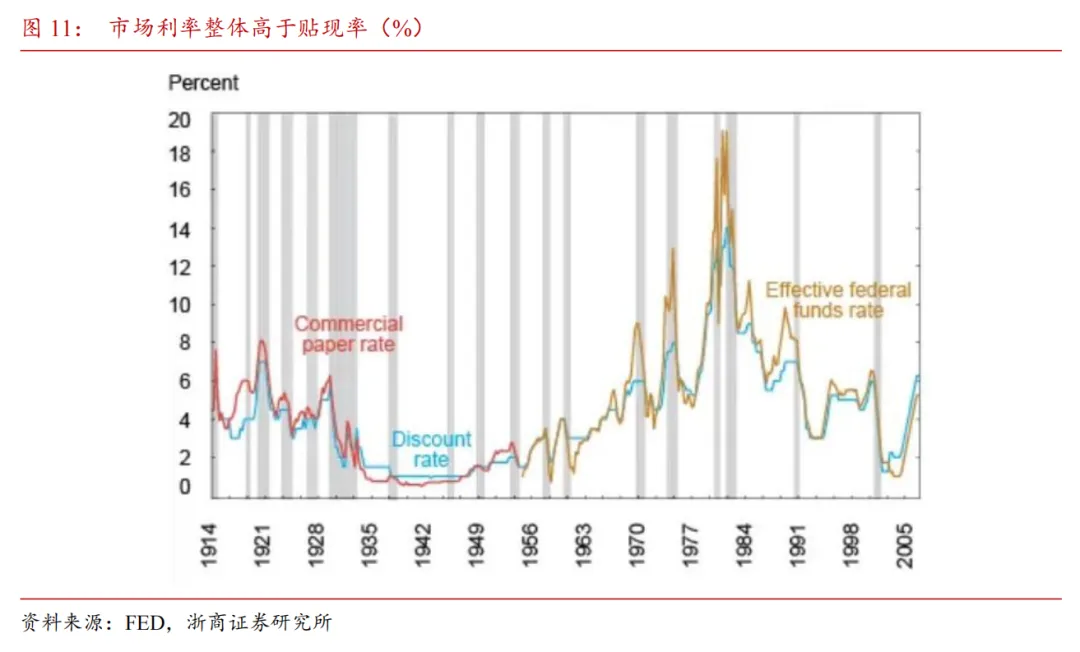

公开市场操作是美联储调整有效联邦基金利率的最主要工具,市场利率的波动性明显较之后利率走廊时期更大。美联储买卖美国国债被称为公开市场操作,稀缺准备金框架下,美联储将公开市场操作影响银行体系的准备金供应作为执行货币政策的主要工具。联储每天使用公开市场操作来微调市场确定的有效联邦基金利率以达到美联储货币政策会议(FOMC) 设定的联邦基金利率目标。由于联储主要依靠数量型政策来调节市场利率,这一时期市场利率的波动较之后“利率走廊”时期明显更大。

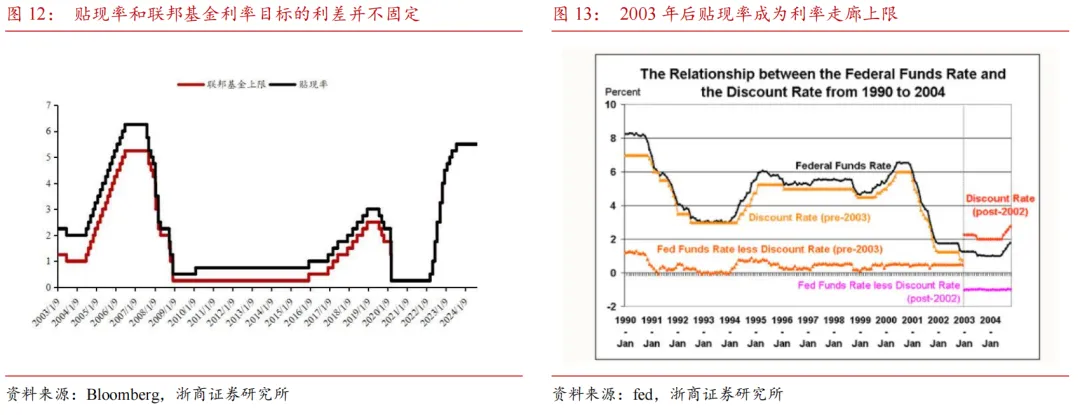

贴现率(DR)在2003年之前形同虚设,因为使用该工具可能损害机构声誉

贴现率(Discount Rate)是银行(存款机构以及外国银行的美国分行和代理机构)在签署法律协议并质押抵押品后从美联储的贴现窗口获得贷款的利率。贴现窗口从1913年美联储设立初期就被设立。贴现率作为利率走廊上限在多数时间形同虚设。通过贴现窗口向中央银行借钱证明银行可能存在流动性问题,有损声誉,因而金融机构宁愿支付更高利率在市场上融资也不愿意使用贴现窗口,使得贴现率作为利率走廊上限形同虚设,有效联邦基金利率在1920至2002年都整体高于贴现率,这一现象也被称为污名效应(stigma effect)。

贴现率(DR)在 2003 至 2008 年 10 月次贷危机前是利率走廊上限

2003年后联储放宽了贴现窗口的使用条件,并使其成为利率走廊上限。2003年联储公告称认为提高贴现窗口信贷的可用性对于持续维护任何金融机构的安全和稳健性至关重要,将贴现窗口调整为3个操作工具,大大放宽了其使用条件。贴现贷款的期限从隔夜到90天不等,均需抵押但抵押品范围广泛,包括各类贷款、公司债、货币市场工具、抵押贷款证券MBS、资产支持证券ABS、国债以及美国政府的政治和资助义务。

一是一级信贷操作,期限从隔夜到90天,也是当前贴现率所指的利率。美联储在银行注册贴现窗口并质押抵押品后,可以向财务状况总体良好的机构提供一级信贷。其期限较为灵活,为隔夜至90天,借款人可以提前偿还并每天续借。

二是二级信贷操作,期限通常为隔夜。二级信贷适用于没有资格获得一级信贷的机构,其贴现率高于一级信贷的贴现率(截至2024年8月,联储政策为一级信贷操作+50BP),其目的主要是作为非常短期的备用资金来源,或帮助金融机构解决严重的财务困难。二级信贷的期限较短,通常是隔夜,但在部分情况下(维持金融稳定,有序解决破产问题等)也可延期。

三是季节性信贷操作。季节性信贷可用于帮助小型机构管理其资产负债表的季节性波动,其利率是选定市场利率的平均值,其期限最多为9个月。季节性贷款计划适用于具有季节性流动性压力的存款机构,例如由农业、建筑业、高等教育、市政融资、旅游业和其他季节性类型的业务引起的存款和贷款波动的存款机构。季节性贷款计划通常不适用于存款额为5亿美元或以上的存款机构。

贴现率作为利率走廊上限,其并不一直与货币政策委员会(FOMC)设定的联邦基金目标利率上限保持一致。一级信贷利率与联邦公开市场委员会目标联邦基金利率的利差在2003年被调整为100BP。在次贷危机期间,这一利差在2007年8月17日缩小到50BP,2008年3月16日进一步下调至25BP。2010 年2月19日,联储将这一利差上调至50BP,2020年3月16日至今,一级信贷利率被设定在联邦基金目标区间的上限。美联储将随着时间的推移评估利差是否适当。

次贷危机后准备金充裕(Abundant Reserve),美联储依靠利率走廊实现其货币政策

2008年美国货币政策环境转变为充裕准备金。次贷危机后为支撑经济,联储同时启用价格政策和数量政策。一是快速降息,并于2008年12月开始将FFR目标下限下调至0,二是自2008年11月启动量化宽松(QE),以降低长期利率,进一步支撑经济。由于QE计划,美国银行系统的准备金规模从2007年的约100亿美元增加到2014年底的约2.4万亿美元,并于公共卫生事件期间至2021年底进一步增加至约4万亿美元,美联储货币政策框架必须从稀缺准备金框架转向充裕准备金框架来适应市场环境的变化。

充裕准备金环境下市场利率对准备金规模不敏感,利率走廊重要性上升,因为银行体系中有大量的准备金,公开市场操作无法有效引导FFR。美联储使用超额准备金利率(IORB)和隔夜逆回购协议 (ON RRP)利率来影响有效联邦基金利率(EFFR)。

超额准备金利率方面,其最初设定为利率走廊下限,但实际操作中流动性外溢至非银机构使超额准备金利率成为利率走廊上限。美国国会最初于2006年通过《金融服务监管救济法(Financial Services Regulatory Relief Act of 2006)》授权联储提供准备金利息(预计2011年生效),并在次贷危机时间通过2008年《紧急经济稳定法(Emergency Economic Stabilization Act of 2008)》使超额准备金利率生效日期提前至2008年10月1日。

根据克利夫兰联储报告,最初联储预计超额准备金利率将为联邦基金利率提供有效下限(When first introduced, it was expected that IOER would provide an effective floor to the fed funds rate, the rate at which banks borrow and lend reserves to each other.),拥有超额准备金的银行没有动力以低于超额准备金所赚取的利息的利率放贷,但在实践中,联邦基金市场包括非银机构,而流动性外溢至非银机构后,其无法将多余流动性存入超额准备金账户,导致联邦基金利率跌破超额准备金利率下限。实践中,在充裕准备金框架下,超额准备金利率最终成为利率走廊上限,原因前文已有列出,此处不在赘述。

隔夜逆回购利率方面:为应对加息需要,解决流动性外溢至非银机构的问题,联储在2014年启用新的货币政策工具隔夜逆回购,并使其成为利率走廊下限。联储在次贷危机后将联邦基金利率目标区间降至0.25至0,实际上由超额准备金利率(0.25%)和0利率下限构成利率走廊(联储不对隔夜资金施加惩罚性措施,因此名义利率不会低于0)。2014年后随美国经济逐步正常化,联储开始有加息诉求,但在充足准备金框架下流动性外溢至非银机构,其无法使用超额准备金账户,因此公开市场操作和超额准备金利率(IORB)均无法有效抬高有效联邦基金利率,联储于2014年正式设立隔夜逆回购利率,位于联邦基金利率目标区间的下限,在加息后支撑联邦基金利率。

未来联储将使用充分准备金框架(Ample Reserves),引入常备回购便利利率(SRF)作为补充上限

截至2024年8月,美联储仍在充裕准备金框架(Abundant Reserve)下实施货币政策,但美联储在2019年1月、2022年1月多次重申其将在加息后保持充分准备金框架(Ample Reserves),通过超额准备金利率和隔夜逆回购工具来实施其货币政策。为应对流动性收紧带来的冲击,联储于2021年引入常备回购便利(SRF)作为利率上限的补充。2022年1月,美联储在《缩减美联储资产负债表规模的原则》中申明,美联储将在储备金余额略高于充分准备金水平时减缓并停止资产负债表规模的下降。

充分准备金框架(Ample Reserves)下准备金规模对利率有一定影响。根据美联储论文《准备金需求曲线的时间变动模型》,在充裕准备金规模(Abundant Reserve)下,市场利率与超额准备金利率保持一个由银行资产负债表成本(银行扩表同时为满足监管要求所付出的成本,例如获得更多核心资本)和市场交易成本共同决定的利差(截至2024年8月该利差为7BP),且该利差对准备金规模的变动不敏感,美联储测算此时准备金规模大于银行总资产规模的12%至13%。截至2024年7月,美国存款机构准备金余额为3.3万亿美元,总资产规模23.45万亿美元,准备金占总资产比重约14%。但随着联储缩表,准备金规模可能从“充裕”降至“充分”,即约8%至12%之间,此时银行系统依旧存在超额准备金,但准备金规模的变动将导致市场利率与超额准备金利率之前的利差不断收窄。

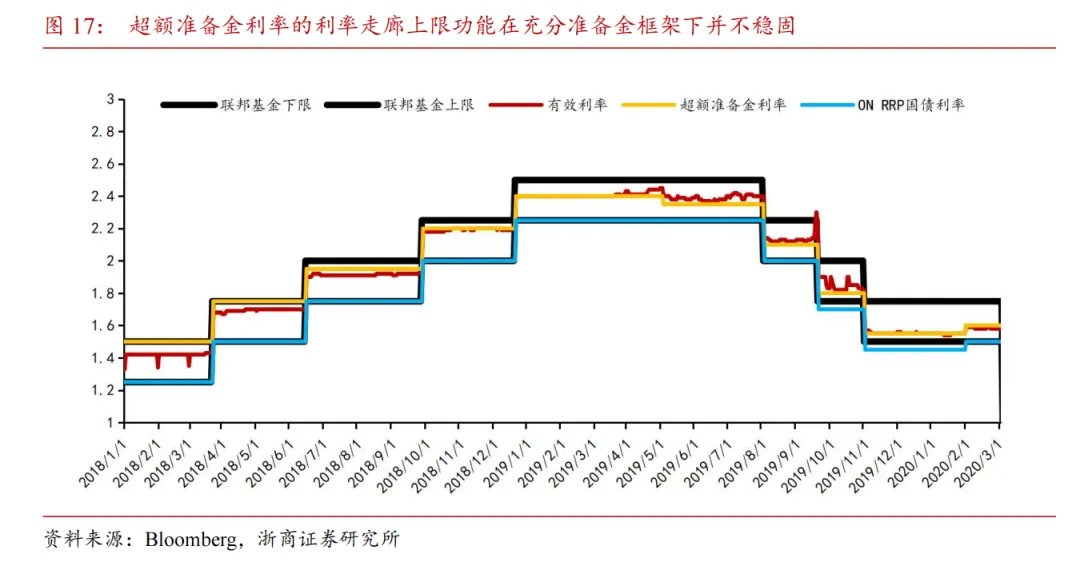

超额准备金利率(IORB)在充分准备金框架(Ample Reserves)下的利率走廊上限功能并不稳固。一般来说,在准备金宽松的情况下,超额准备金利率和隔夜逆回购已经能够通过上限和下限功能履行将短期政策利率EFFR设定在目标范围内的责任。然而,随着2022年以来联储加息流动性收紧,超额准备金利率的套利机制将逐渐失效。历史上,超额准备金利率在2018至2019年随着流动性收紧发生过明显的由“天花板”到地板的角色转变。虽然联储将保持准备金充分,即让市场利率处于超额准备金利率之下,但其缩表对准备金规模带来的冲击可能导致市场利率突破超额准备金利率。

美联储在2021年7月设立常备回购机制(SRF)作为利率走廊上限超额准备金利率(IORB)的补充,常备回购机制(SRF)类似贴现窗口,区别一是其交易对象范围不仅限于银行还包括部分非银机构(一级交易商中的券商),二是其专为减轻污名化问题(stigma effect)而设计。美联储在 2021 年 7 月 28 日发布的《关于回购协议安排的声明》中宣布建立常备回购机制(Standing Repo Facility,SRF)。在常备回购机制下,美联储从合格的交易对手(银行、符合条件的一级交易商)处购买证券,同时同意在次日将证券卖回。SRF利率被设定为联邦基金利率区间上限,截至2024年8月为5.5%。此外,美联储报告指出常备回购机制(SRF)只接受高质量的抵押品(国债和抵押证券),其利率由拍卖决定,通过这种设定常备回购机制成为美联储向信誉良好且拥有优质国债作为抵押品,仅是面临现金短缺问题的银行借出资金的方式,相比贴现工具大大弱化了向联储借入资金带来的污名效应(即被市场理解为出现了流动性问题)。

常备回购机制的建立有两大意义,一是常备回购机制(SRF)将消除联储对充足的准备金水平做出判断的需要。回购工具设定的利率上限意味着美联储可以在准备金收紧时保持利率控制。二是使银行更安全的持有国债。2008年后的巴塞尔协议III和多德-弗兰克法案使银行产生了对高质量流动资产(HQLA)的监管需求,高质量资产包括国债和准备金。但与准备金相比,在立即需要资金的情况下美国国债并不是真正的现金等价物,在个别压力情况下面临估值波动。因此美联储通过设立常备回购机制,使银行在需要时总是可以将美国国债按受控利率转换为准备金,从而激励银行减少对准备金的需求。

风险提示

美国大选风波超预期,影响美联储货币政策立场;

地缘冲突扰动超预期,外需放缓或供给冲击都可能导致欧元区货币政策框架变动。

本文转载自于“李超宏观研究与资产配置”微信公众号,智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP