久居鲍鱼之肆不闻其臭 大概说的就是美股投资者

2月初,市场经历了一些动荡——波动性上升,美股下跌约10%,信贷息差扩大。这些现象都很奇怪,因为在过去的15个月里,标普500指数的总回报率一直都是正数。智通财经APP了解到,从2016年11月到2018年1月,股票和其他大多数风险资产都呈现了历史性的强劲表现,而短暂的低迷是非常有限的。

对此有很多种解释,从特朗普的政策议程到全球同步增长,都可能是原因。连续几个月的正面表现被打破(2月份标普收盘下跌3.89%),使得分析师认为现在是评估近期动态的合适时机,以便得出美股下一步可能走向何处的结论。

估值比较

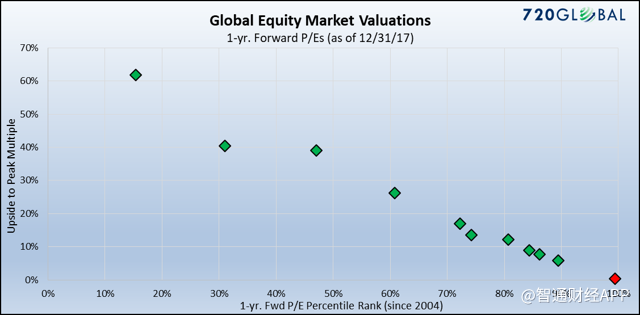

美国股市不仅表现强劲,而且在估值方面目前处于全球股市领先地位。下面的图表以独特的视角突出了来自不同国家的股市样本。相对于回报率,该图表显示了1年远期市盈率(PE)与自2007年以来峰值的比值。图表上的标记对应于下面表格中的国家。最右下角的深红色标记是标普500指数。

虽然有几个国家离峰值仅差不到15%,但截至2017年12月31日,标普500指数仍稳处于峰值。尽管过去几周出现了波动,但这些数字并没有发生太大变化,美国仍是全球估值的领先者。

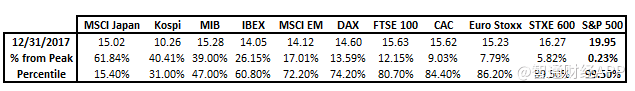

分析师称很难将所观察到的情况归咎于特朗普的当选,因为在他令人意外赢得大选之前,标普500指数的1年远期市盈率一直是世界上最高的。美国股市的领先地位可能是由于对相对强劲的收益增长的预期。然而,即使是这种逻辑也与数据不符。根据诺贝尔经济学奖得主罗伯特·席勒的数据,目前标普500实际每股收益(经通胀调整后)仅比2007年的峰值高出6.4%。与此同时,标普500指数(经通胀调整后)的价值却在同一时间内涨了38.3%。

从这个角度来看,美国股市引领世界这件事,不应使任何人感到意外,因为它占据了大比例的市盈率多级扩张,这很值得关注。

风险资产

在绝对和相对的基础上,可以说美国股市已经饱和了。世界上还有许多地方可以投资,而且股票价值更高。此外,当其他央行观察美国的复苏能否持续时,美联储正收紧货币政策。这意味着,多数国家的央行尚未像美联储在美国那样,成为风险资产的“顶头风”。尽管无法确定美国股市引领全球的确切原因,但其中一些观点为我们提供了考虑的线索。

为了尽可能从更多的角度去考虑,我们还应该看看近期股市的调整及短暂震荡。1月下旬,波动性上升,美股自2016年1月人民币贬值以来首次跌幅达10%。近期造成抛售的原因包括债务上限和对利率上升的担忧。在经历了两周的不确定性和市场下跌之后,股市最终趋于稳定,并在2月9日开始反弹。就在同一天,国会和总统之间出乎意料的就预算协议达成一致,这将在未来进一步扩大美国的极度赤字。

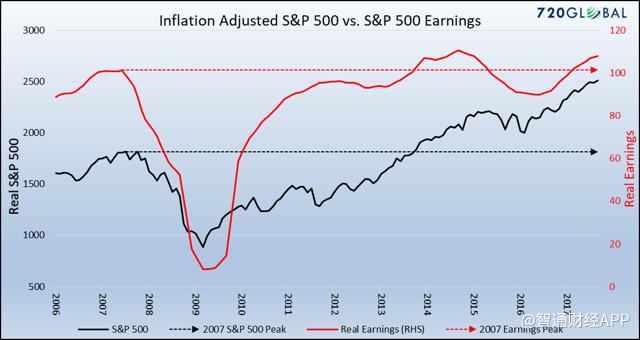

下面的图表说明了标普500指数中每个行业的回报率与其对大盘的beta系数之间的关系。绿色标志反映了2018年1月26日市场峰值之前的1年的历史。红色标志表示2018年1月26日至2月8日的高峰至低谷的时间范围。按往常的经验来说,随着市场的抛售和回报率变为负值,那些beta系数最高的股票(金融、信息技术和材料)通常损失最大,而beta系数较低的行业则损失最少。除了作为这两个时间段的代表来对比市场走势之外,其表现和敏感关系并没有什么不寻常之处。

上图的重要性在于绿色和红色标记之间的对比。由于持续105个月的扩张可能已走到末期,分析师建议投资者应通过筹集现金和将股票配置从高风险行业转移到较低行业来规避风险。

反常的现象

对于在其他市场观察到的情况,尤其是美国国债,有一些独特的特征。在过去35年的大部分时间中,正常的关系是债券市场在股市下跌时反弹。然而,在1月初和2月初,我们却看到了一些不同的状况。

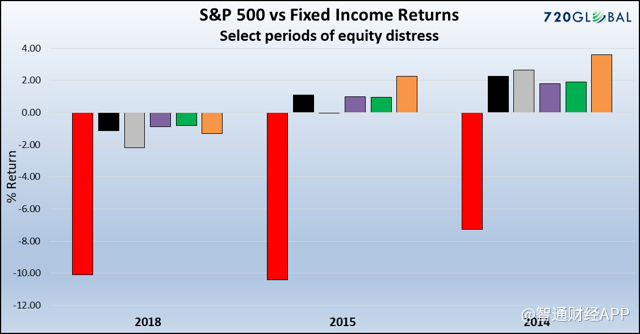

下图显示了标普500指数的在2014年(30天跌了7.28%)、2015年(两周跌了10.4%)和今年年初(2周跌了10.1%)的修正。它还显示了各种优质固定收入类别的同时表现。

预计是当股市下跌时,债券会上涨(价格上涨,收益率下降)。如图所示,在2014年和2015年,美国国债和其他优质债券正是如此。但在今年1月和2月,情况并非如此。不寻常的是,优质债券的回报实际上下降了,而债券收益率也被股市裹挟着上涨。没有证据表明投资者有做出“安全投资转移”。

这是一个重要的情况,因为许多基金管理策略利用美国国债作为风险资产修正的对冲。如果一个精明但传统的投资者持有60%的股票和40%的优质债券,那么在过去的情况下,当股票下跌10.0%,他们的债券配置平均收益为3.0%,而投资组合的损失仅为4.8%。相比之下,在最近的股票抛售中,优质债券的表现下降了1.3%,因此使用60/40配置的投资组合将损失6.5%。

近期所观察到的情况确实有点反常。基于过去30年股票与债券的价格表现,这将是一个合乎逻辑的结论,但也可能有点目光短浅。市场可能还考虑到债务累积和预测的赤字预示着美国国债未来供应量将大幅增加,以及一个即将出现的问题——谁会购买这些国债呢?毕竟美国国债供应和需求动态似乎特别令人不安。

总结

尽管最近出现调整,但美国股市在估值方面仍轻松领先全球所有主要市场。这不是乐观的理由,而是风险扩大的信号。由于税收改革和近期其他财政政策措施,收益前景有所改善,但即便有这种提振,收益也无法撑起如此高的估值。美联储与其货币政策,以及国会实施的新财政刺激措施之间也存在明显的紧张关系。由于受到关税和其他国家报复威胁所支撑的财政刺激,与美联储货币收紧政策是对立的,这条路将崎岖不平。

市场以大幅上升的波动性向投资者发出预警,但持续的乐观情绪使得很多人忽略了这一点。自2月初以来,波动率已回落至较低水平,但仍大大高于2017年常见的个位数。即使VIX在未来几周内稳定在平均水平15,也仍比2017年全年的平均水平11高出36%。如果利率保持高位,更不用说上升,将进一步给投资组合去杠杆化增加压力,尤其是在风险评价策略下管理的1万亿美元。

尽管股市从2月8日的低点反弹,但市场显得不安、急躁,且怀疑一切都会变糟。投资者享受了如此长时间的央行极度宽松政策,以及随之而来的轻松回报,他们并不愿为明显发生的变化做出调整。无论是隐含的或是明确的风险,都规模巨大且飞速增长,但多数投资者似乎都没有意识到,哪怕早就有了预警信号。

这就像一个住在城市垃圾堆旁的人,只要待的时间足够长,最终那个人会闻不到那里的气味。

扫码下载智通APP

扫码下载智通APP