“看对美债”之后,美银Hartnett:黄金对冲“二次通胀”,最好“反向交易”是石油和有色

由于经济衰退风险持续存在,美银着名策略师Michael

Hartnett今年以来一直秉持看多美债的立场,认为随着未来12个月内货币政策会变得更加宽松。

事实证明他的预测是准确的。自Hartnett唱好美债以来,10年期美债收益率已经累计下跌100基点,一度跌至年内新低。

除了债券,Hartnett看好的另一个资产是黄金。Hartnett近日发布研报表示,黄金是“抵御2025年通胀再加速的最佳对冲工具”,和2021年、2022年一样,黄金通过晋升为表现最佳的资产为这两年间爆炸式通胀提供了预警信号,预计金价有望涨至3000美元/盎司。

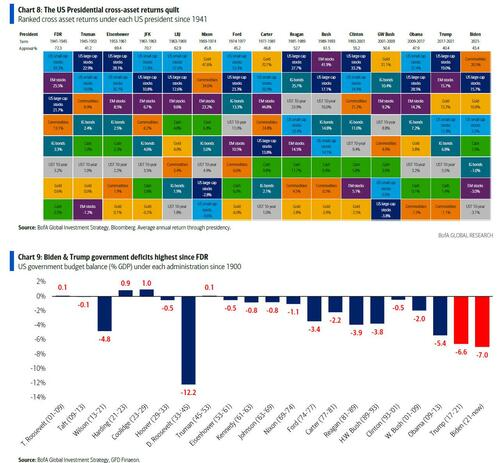

自罗斯福总统任期以来的历史数据显示,如果市场对经济充满信心,就会利好股市;如果反之,则利好黄金。

报告指出,在过去的12个月里,美国政府债务增加了2.1万亿美元,占GDP的比例达到7.1%,而无论是哈里斯还是特朗普最终当选美国总统,都不会改变美国政府债务扩大和赤字膨胀的轨迹,因此市场会在避险情绪下转向黄金。

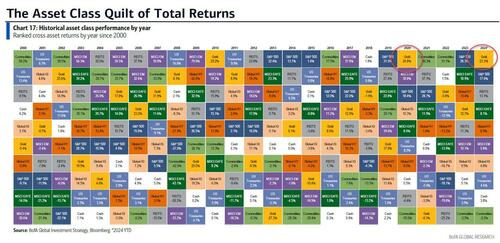

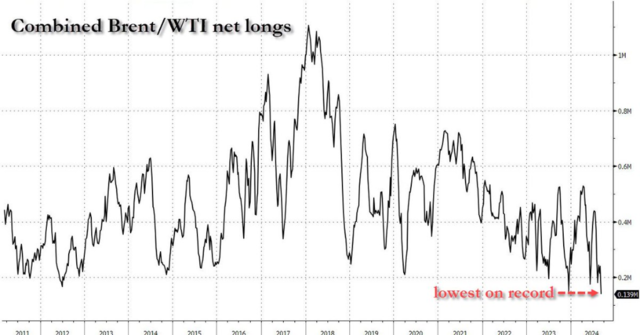

Hartnett还预测,“首次降息交易”中的最佳的“反向交易”是大宗商品,即石油和有色金属。他指出,在美联储未来12个月内降息240个基点的情境下,大宗商品是唯一一类被定价为硬着陆的资产类别。

以石油市场为例,当前的市场情绪比08年全球金融危机、欧洲主权债务危机和全球新冠疫情高峰期间的水平还要糟糕。

总体而言,在货币政策逐步宽松的前景下,Hartnett看好3B:黄金、美债、市场广度(Bonds, Bullion, Breadth)。

报告补充称,当前经济“硬着陆”的风险被低估,即使美联储首次降息时仅把利率下调25基点,之后仍会大幅降息,预计美债收益率将进一步跌至3%的水平。因此,现在最有利的操作是“卖出首次降息”,届时等待更好的风险资产入市时机。

Hartnett还提及,决定美债收益率接下来是反弹还是下跌的决定因素将取决于下一份就业报告,看9月的非农新增就业人数是低于还是高于10万人,这将很大程度上消除不确定性。“在那之前,风险会轮换,而不是分化或撤退。”

本文转载自“华尔街见闻”,作者:李笑寅;智通财经编辑:黄晓冬。

扫码下载智通APP

扫码下载智通APP