智通特供 | 战略级利好!中国股市大反攻!反弹先锋会是谁?

今早三大巨头央行、金融监管总局和证监会的新闻发布会给市场打了一个大鸡血,效果毋庸置疑。沪深两市指数都大涨超过4%,中信建投的策略首席直接把客户群名改为“中信建投策略 反攻”,看多态度无比明确。

曾经被誉为最精确的宏观分析师洪灏今天在微博发文:

原来从极端悲观到拍腿喊踏空,只差一场新闻发布会。港股相较于A股企稳更早,今天同样大涨4.13%。

与此同时,也看到不少不是傻就是坏的言论,比如说经济环境依然不好等等,的确,基本面不会因为一场发布会改变,但所有金融产品始终表现的是预期,而且今天的A股两市成交达到9700亿,成交量说明了反弹的质量。

除此之外,不止是股市,之前股市的一日游行情时从不配合的国债出现了下跌,说明最保守的资金都开始重新投入权益市场,这些保守又聪明的钱流出,本身就给市场行情的持续性提供了信心。

金融产品中最体现经济预期的期货市场今天下午也开始全面上行,大宗商品指数大涨4.92%。铜、铝、螺纹钢、橡胶这些显示经济预期的品种涨幅最为明显。

外汇市场也印证这一点,即便是降息和降准的条件下,人民币汇率反而出现了继续上涨,说明外汇市场用真金白银投了赞成票。因为汇率只有在货币宽松对于经济毫无作用 的时候才会大幅贬值。如果货币宽松改变了经济增长预期,那么货币宽松反而会导致资金的流入。

真的市场机会出现的时候,振聋发聩,能叫醒每一个不装睡的人。

回调就是买入的机会!

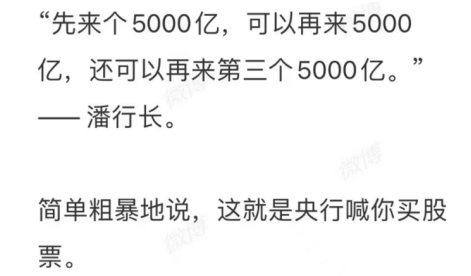

有趣的是,今早市场还曾经一度由于熊市思维惯性出现回落,但潘行长的5000亿只准流向股市,和子弹重组的言论直接再次拉升市场。有人调侃:热泪盈眶,从业三十年只听过“这些资金不准流入股市”。

最根本的原因是在美联储开始大幅降息,并可能继续大幅降息的时候,国内的货币政策空间已经打开,今年还有3万亿发债额度没有用完,说明后面还有刺激的牌可以打。

此外,其实市场最担心的地方是占了居民70%财富的房子,房价下行情况下,必然会让消费者心存疑虑。近期疯传已久的存量房贷利率下调终于落地,减轻了消费端的压力,同时还降低了地产进一步下行的风险,尤其值得注意的是对于5月份人民银行创设的3000亿元保障性住房再贷款,央行的资金支持比例从原来的60%提高到100%。也就意味着之前卡住的资金将会快速下发,毕竟所有人都知道地方财政的压力大,不说配套40%,就算配套5%都无能为力,现在这笔钱对于稳定房地产市场至关重要。

很多人认为货币宽松对于资产价格的提振有限,但短期走势和基本面的关系不大,情绪的影响更为关键,也只有这样才能打破悲观预期和实体经济之间的负循环。

回顾2014年底,货币政策转折之后,催生了2015年的牛市。有理由相信,本次政策转折也起到了类似的作用。2014年,央行开启了连续的降准降息,当时降准是连续5次累计3%,降息是连续6次165个基点。两次政策的转折都伴随着经济的下行,可以预期后续会有持续的政策刺激出台。

高盛今天继续强调预计国内2024年Q4存款准备金率将再次下调25个基点,并维持2025年存款准备金率和政策利率进一步下调的预测。其中2025年Q1和Q3各下调存款准备金率25个基点,2025年Q2和Q4各下调政策利率10个基点。

股市直接催化剂——互换便利政策/回购增持再贷款政策

1. 互换便利政策

对于股市来说,今天的证券基金保险公司互换便利政策的调整是一个很大的两点。政策允许央行向证券公司等金融机构提供一定的抵押权限,使这些机构能通过抵押证券、债券、股票ETF和沪深300成分股等方式,获取资金支持,并明确要求这些资金必须用于配置股票市场,这给市场注入了大量的流动性。

同时,该政策的实施还有助于优化金融机构的资产配置结构,提高金融市场的整体效率。通过抵押证券等方式获取资金。

2. 回购增持再贷款政策

股票回购增持再贷款也是一个超预期且针对股市的政策。允许商业银行向上市公司和主要股东提供贷款,用于回购增持上市公司股票。这一政策的实施,将为上市公司带来新的资金来源。首期规模3000亿且利率较低,不仅缓解了市场资金紧张压力,还影响上市公司股权结构。

有人计算过,股息率4%的上市公司老板,2.25%利率借款2亿增持的话,分红800w,还利息350万,只要公司经营状况好,而且坚持派息,对于大股东是非常有利的,甚至进一步提高分红率5%,那拿到手的就更多。最重要的是,这部分收益还免税。过去市场对于资本利差关注多,而此次政策的变动意味着派息不仅仅是政策要求,而且还激活了大股东的内生动力。公司的好坏,未来也可以从派息上可见一斑。

3. 并购重组的放开

政策支持基于转型升级的跨行业并购、提高重组估值和业绩承诺的监管包容度以及支持上市公司分期发行股份等方面。目前在并购重组方面比较确定的方向就是国企重组,尤其是金融行业的重组。

比如比较热门的国泰君安和海通的重组,就是典型,除此之外,大型券商重组预期的还有汇金系(中国银河、中金公司、申万宏源)和中信系(中信证券、中信建投),这些公司已经出现了相应的人事调动,市场也有不少传闻预期。

如果复盘中美的大牛市,除了90年代的互联网和本轮的AI行情,其他的大涨大多有几个核心要素,符合条件越多,市场上涨的空间就越大。

1)流动性宽松提供上涨基础,超预期更佳(如本次和14年的降息周期);

2)并购重组放开带来业绩超常规增长的预期,只有这样才能带来估值的快速提升甚至泡沫;

3)减税或基本面企稳带来企业ROE的改善;

4)股市制度出现大幅优化,监管进入偏宽松周期。

目前的市场环境就符合其中的三条,ROE的改善可能仍需观察,但作为后置指标,需要持续关注。退一万步说,就算这不是反转只是反弹,那反弹的空间也比4月份那一波要大得多,

投资者不应该错过。

最受益的板块

1. 牛市旗手——券商

券商的核心逻辑在于股市上涨带来的交易佣金以及投行业务改善+强大到几乎成为共识的兼并重组预期+互换便利政策带来整体杠杆率的提升。

交易佣金和投行很好理解,重组则是提高了券商板块的上涨天花板。除了上文中提到的汇金西和中信系,地方以及中小型券商的合并重组也有不少标的,比如

(1)平安系:平安证券与方正证券,实控人均为中国平安集团,只是平安证券上市业务在中国平安内,随着中国平安正式成为方正证券的实控人,中国平安预计有剥离证券业务与方正证券合并后重新上市的预期。

(2)浙江系:浙商证券与财通证券,两大券商的实控人分别是浙江省交通集团和浙江省财政厅,股权也相对简单,也合并重组的预期。

(3)安徽系:国元证券与华安证券,实控人均是安徽省国资委,股权简单,合并重组的预期大。

如果梳理目前券商的资产负债表,不少券商账上的现金就等于公司市值,这部分一般很少分红,而且利用率很低,作为金融中介机构,这些资产是处于休眠状态的,由于其国企背景,这些资金也很难大规模分红。但是在目前规则的变动情况下,这部分闲置资产会被利用起来,无论是用于分红还是用来并购重组其他券商,对于股价来说都是很大的催化剂。

港股的中金公司(03908)、中国银河(06881)在投行和经纪业务上都是头部公司,未来合并重组概率很高,可谓是强强联合,公司人事调动也已经有一段时间,目前市场环境下,可以重点关注。

2. 短期高弹性——地产

相较而言,地产板块受益的逻辑主要体现在国内和海外同步降息周期带来债务压力的减缓以及今天地产支持政策。

1)存量房贷利率下降

2)统一首套房和二套房的房贷最低首付比例,泉果二套房贷款首付下降15%。

3)央行资金支持比例从60%提高到100%。

4)将经营性物业贷款和金融16条两项政策文件延期到2026年。

很多地产公司的美元债由于非常刚性,是压垮公司的最后一根稻草,在降息背景下,这部分的压力减轻,估值就有修复的机会。当然,目前因为房地产库存和销售数据并没有看到明确的改善,目前不少公司的市盈率不到2倍。已经完全体现了破产的预期,如果销售出现改善,加上房地产公司的高杠杆作用,个股一天的涨幅超过20-30%是非常正常的。

智通认为,地产板块自然没有办法回到原来的高点,但股价普跌了90%+的情况下,销售数据好转后,股价反弹的空间是非常大的。

以万科为例,公司每股净资产20元,中报亏损不到1元,但是公司的股价只有不到5块,即便是回到0.6倍的净资产,股价都有3倍的涨幅,除非万科在这种政策环境下还会倒闭,否则这些优质的公司弹性空间很大,而且一旦出现上涨,那速度会非常快。今年5月份公司的股价就短短一个月左右时间100%。

万科(02202)、绿城中国(03900)、新城发展(01030)这三家公司或者基本盘稳健,近期重新开始下场拿地,或者提供高端特色住宅,销售受宏观的影响较弱,亦或是持有优质的核心商业地产有较好的现金流,也都是不错的标的。

3. 大资金配置——互联网龙头

近期不少的机构对于港股的观点普遍乐观,几乎达成共识,这些A股资金很难直接去找中小票,直接做大票配置是题中应有之意,复盘之前港股的牛市,腾讯(00700)、阿里(09988)、美团(03690)这些互联网龙头公司都是被直接配置的,也只有这些公司能够承担足够大的资金体量。

虽然今天恒指尚未回到今年的高点,但是刚才提到的互联网龙头公司的股价今天都突破之前的平台创年内新高。

这些公司的体量普遍较大,香港有不少的衍生品,通过窝轮和牛熊证,对于这些公司还能有超额收益。

扫码下载智通APP

扫码下载智通APP