3月CPI和PPI数据点评:CPI如期回落,大豆关税影响需考虑进口季节性

本文来自“一瑜中的”微信公众号,作者为民生证券张瑜、杨轶婷。

2018年3月CPI同比2.1%,比上月下降0.8个百分点;PPI同比3.1%,比上月下降0.6个百分点,延续回落趋势。CPI点评部分对CPI总体情况、分项情况及未来走势进行判断;PPI点评部分分析总体情况和未来走势。

CPI:同比大幅下跌,食品项拉动明显减弱

3月CPI同比增长2.1%,大幅回落,环比下跌1.1%,低于季节性。食品项和非食品项3月均大幅下跌,食品项同比由上月的4.4%下降至2.1%,非食品项同比增幅也从2.5%下降至2.1%。食品项中除猪肉价格跌幅再度扩大之外,受气候回暖和春节结束影响,鲜菜、蛋类、水产品价格增幅也明显缩减,鲜菜尤其,同比由上月17.7%下降至本月8.8%。非食品项中,交通和通信价格同比增幅有所回落。

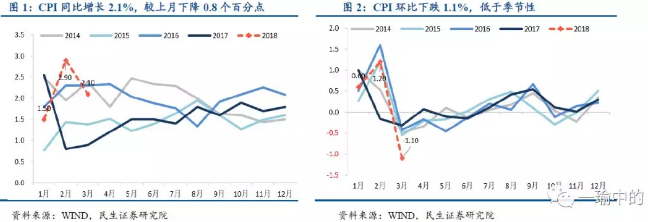

I、CPI总体情况:同环比大幅下跌,环比符合季节性

2018年3月CPI同比增长2.1%,比上月大幅下降0.8个百分点。环比下跌1.1%,大幅低于历史平均水平(近5年均值为-0.54%)。

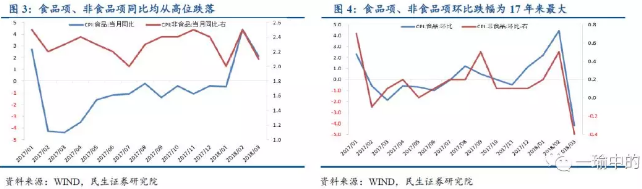

II、CPI分项情况:食品项、非食品项价格同环比均大幅下跌

食品食品项、非食品项价格同环比较上月均大幅下跌,食品项形成明显拖累。从同比看,3月食品项同比增长2.1%,比上月大幅下跌2.3个百分点;非食品项同比增长2.1%,也比上月下跌0.4个百分点。从环比看,3月食品项环比下跌4.2%,相较上月骤跌8.6个百分点;非食品项环比-0.4%,较上月下跌0.9个百分点。

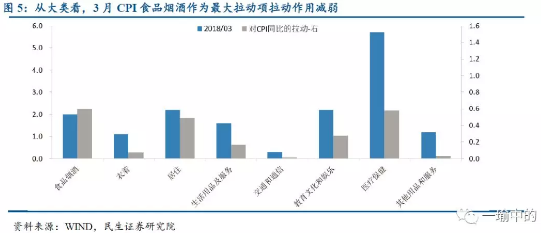

从大类来看,食品烟酒仍然是3月最主要拉动项,但拉动作用大幅下降。3月食品烟酒同比增长2%,拉动CPI同比0.6个百分点,较上月拉动作用减小0.5个百分点。医疗保健和居住同比增长5.7%和2.2%,分别拉动CPI同比0.58个百分点和0.49个百分点。

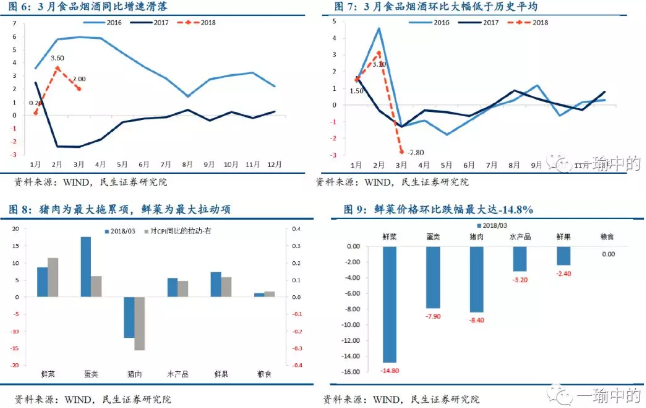

食品烟酒中,鲜菜依然是最大拉动项,猪肉依然是最大拖累项,但拉动力减弱而拖累力增强。3月食品烟酒同比增长2%,较上月下降1.6个百分点,环比下降2.8%,大幅低于季节性。

猪肉同比下降12%,跌幅再度扩大,拖累CPI同比0.31个百分点,是唯一拖累项。鲜菜同比增长8.8%,拉动CPI 0.23个百分点,拉动作用减弱。此外,蛋类、鲜果和水产品分别同比上涨17.6%、7.4%和5.6%,各拉动0.12个百分点、0.12个百分点和0.1个百分点。

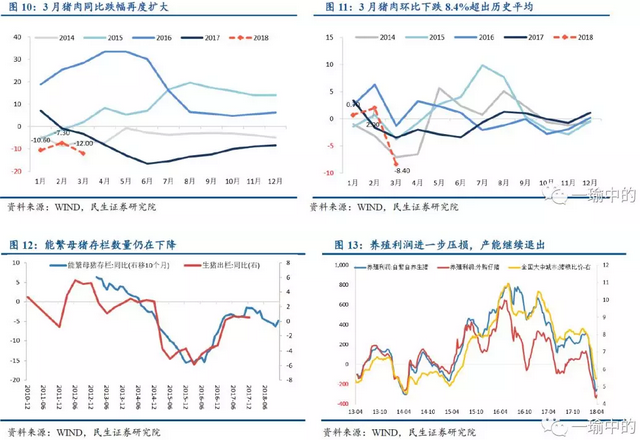

猪肉价格同比跌幅再度扩大,受到春节后需求减弱及养殖户增加出栏影响。3月猪肉同比下跌12%,较上月跌幅扩大了4.7个百分点,环比下跌8.4%,春节影响消退放大跌幅。

展望18年未来猪肉价格走势,我们预期二季度猪肉价格筑底,三季度或现拐点,但考虑去年同期基数效应,依然维持同比跌幅缓慢收缩的判断。养殖利润缩减,散户和规模户4月初均陷入亏损,发改委就猪价比发出蓝色预警,或着力防止生猪价格过度下跌,都将影响未来生猪供给。同时从领先指标能繁母猪存栏量来看,生猪出栏量和猪肉产量也将继续下降。

医疗保健价格同比继续小幅下行。3月医疗保健同比5.7%,比上月微降0.3个百分点;环比增长0.2%,比上月上升0.1个百分点。中西医药品和医疗服务价格增速均继续回落。

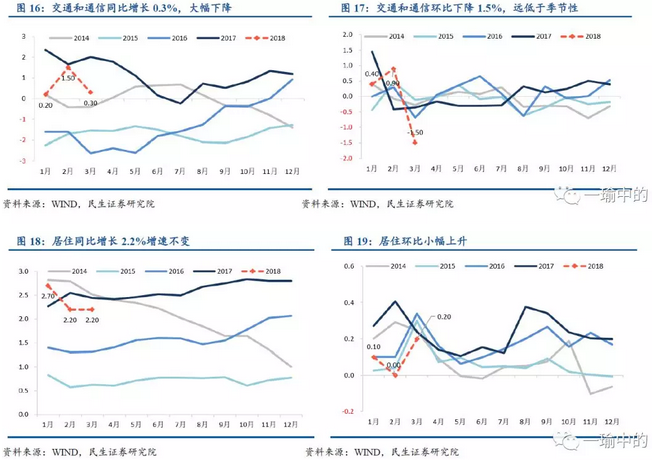

交通和通信价格同比大幅下降。3月交通和通信同比增长0.3%,比上月下降1.2个百分点;环比下跌1.5%,比上月下降2.4个百分点。3月交通和通信价格增速的下跌主要受到交通工具使用维修和交通工具用燃料的拖累。交通工具使用和维修同比3月为2.3%,比上月下降2.7个百分点,与春节高峰期过后出行人数下降有关。交通工具用燃料价格3月同比4.3%,同比下降2.2%。

居住价格平稳。3月居住同比增长2.2%,与上月持平,环比小幅上升0.2%。

III、CPI走势判断:二季度通胀较3月小幅回升

预期进入二季度后,CPI增速小幅回升。对于食品项,猪价在去年低基数的情况下同比跌幅相对收窄,其他食品项也有节后阶段性反弹的压力。对于非食品项,3月来原油价格的上涨可能会在短期内带动交通工具类CPI回升。长期来看,我们依然维持CPI全年温和平稳的判断,在不考虑贸易战影响的条件下下调全年平均通胀水平为2.2%。基本面和货币层面都难以支持高通胀。

Ⅳ、贸易战影响:对美大豆征关税对通胀影响的情景讨论

就贸易战对通胀影响的测算,我们认为影响有限,按照目前谈判进程贸易战若真正开打关税于5月底落地,冲击也将在下半年才开始显现。具体就对大豆征收25%关税的影响,我们分析如下:

首先测算对美大豆征关税对大豆价格的影响。根据过去5年数据,中国大豆国内消费量中进口占比平均达到81.68%,而进口大豆中又以巴西和美国为主要进口国。由于南北半球收获季不同,中国大豆的进口结构也有明显的季节性,每年4-10月进口来源主要为巴西,占进口总量的72%,每年11-3月进口来源主要为美国,占进口总量的80%。

鉴于历史上美国大豆和南美大豆进口价格有较高的一致性,我们考虑两种情况,1)对美大豆征收25%的关税完全影响全市场,南美大豆进口价格亦上涨25%(大概率发生在11-3月);2)对美大豆征收关税部分影响市场,南美大豆进口价格上涨15%(大概率发生在4-10月)。情况1)下,全国大豆价格平均上涨20.5%;情况2)下,全国大豆价格平均上涨13.2%。

其次考虑大豆价格上涨对通胀的影响。此处我们以黄大豆1号期货合约价格同比与CPI各项同比进行回归测算,以计算大豆价格对CPI各项的拉动系数。测算发现,大豆价格与食用油和畜肉的相关性较大,大豆对食用油的拉动系数为0.51,对畜肉的拉动系数为0.34。根据我们测算的CPI一篮子数据,食用油权重1.5%,畜肉类权重4.4%。结合第一步中考虑的大豆价格上升幅度,情况1)下,11月-3月南美大豆跟随涨价25%,通胀将上升0.46个百分点;情况2)下,4-10月南美大豆跟随涨价15%,通胀将升上0.3个百分点。

需要注意上述推算对比最终实际影响可能存在一定高估,市场对于关税和价格的变化将相应调节,大豆产业链上下游均有一定替代性,因此可考虑缩减关税对通胀的影响1个百分点。例如从上游来看,南美大豆出口量增加、出口价格下降可能刺激南美大豆种植量增加,而北美可能相应减小大豆种植量、增加玉米等其他农作物种植量,从而影响供需和价格。下游养殖业则可能部分已玉米替代豆粕,各类食用油间也存在一定替代性。

PPI:同比继续下行,二季度企稳

3月PPI同比增长3.1%,下降0.6个百分点,延续回落态势。但二季度PPI可能转向企稳,原因是年初的高基数效应不再,同时原油价格的上涨将影响到部分上游行业。

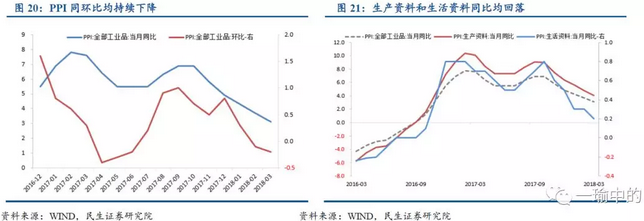

I、PPI总体情况:同环比继续回落

3月PPI同比增长3.1%,比上月下降0.6个百分点,连续5个月回落,符合预期;环比下跌0.2%,比上月下降0.1个百分点。

生产资料仍为PPI主要拉动项,生产资料价格同环比增速均有所回落。3月生产资料同比4.1%,比上月下降0.7个百分点,连续5个月下降;环比下跌0.2%。3月生活资料同比增长0.2%,比上月持平;环比下跌0.2%。

从同比看,非金属矿物、有色采选、黑色冶炼加工和造纸等行业增幅靠前。石油和天然气开采、石油加工、燃气生产等行业跌幅较大。3月PPI同比具体为非金属矿物制品(12%)、有色金属矿采选业(9.5%)、黑色金属冶炼及加工(9.4%)、造纸及纸制品(9.2%)和石油加工(8.5%)。天然气开采和燃气生产行业下跌明显或与冬季临近结束采暖需求下降有关。从环比看,造纸及纸制品,黑色矿采选、有色矿采选、黑色冶炼加工增幅最大。3月PPI环比具体为造纸及纸制品业(1.3%)、黑色金属矿采选(0.6%)、有色金属矿采选(0.6%)、黑色冶炼加工(0.6%)、以及金属制品业(0.4%)。

II、PPI走势判断:摆脱下行转向企稳

展望2018年二季度,我们认为PPI走势存在短期转向企稳的可能性。首先,基数效应改变,对比一季度的高基数效应,2017年二季度PPI增速处于低位,天然缓和2018年PPI进一步下行的压力。其次,原油价格3月以来反弹上涨,影响石油和天然气开采、石油加工等上游行业。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP