存储芯片,再被看衰

早前,大摩发布了一个报告,强调《存储芯片,寒冬将至》。后来,这个报告被三星、SK海力士和美光的业绩打脸。有机构也在相关报告中看多了存储芯片。但近日,又有多个分析师和机构表达了对存储前景的看衰。

例如,半导体分析师陆行之就指出,中国台湾存储模组厂商的库存普遍高达11个月,一旦传统DRAM价格下滑,认列库存损失将成为常态。

Objective Analysis分析师 Jim Handy 也认为,内存市场受到 AI 服务器需求的人为推动,供应过剩,价格调整即将到来。

存储芯片,大幅下跌

据相关报道,DRAM 和 NAND 行业再次面临消费需求下降的压力,DRAM 和 NAND 合约价格在短短一个月内下跌了近 20%。

过去几个季度,DRAM 市场经历了过山车般的波动,尤其是在后疫情时代,由于消费者兴趣减弱和整体市场动态不佳,需求跌至历史最低点。为了应对这种情况,制造商纷纷通过降价来清空库存,以采取库存调整措施,现在,经过数月的价格上涨,他们已经处于看涨的立场。

然而,韩媒theElec报告称市场已经降温,DRAM 和 NAND 价格已下跌两位数百分比。报告称,分析公司 DRAMeXchange 指出,9 月份 DDR4 8Gb 1Gx8 模块价格已下跌17.07% 至 1.7 美元,消费 PC 市场对此的兴趣有所下降。这主要是由于消费者正在向下一代标准过渡,这导致市场速度在最短时间内放缓。在同一时间段内,128Gb 16Gx8 MLC 的销量也下降了 11.44%。

价格下跌的另一个原因是内存制造商仍处于库存调整阶段,较旧的 DDR4 标准在市场上很难销售,而 DDR5 模块目前需求量很大。虽然 DDR5 正在成为行业主流,但它在取代 DDR4 的主导地位方面还有很长的路要走,尤其是对于那些希望从系统中获得中低计算性能的消费者来说。

例如,早前交出不错业绩的行业领头羊美光科技的最新财报显示,虽然公司盈利表现强劲,但库存周转天数略有增加,未达到此前的去库存目标。

美光库存上升反映出,尽管云端应用需求成长强劲,但其他终端产品需求仍赶不上上游厂商产能增加,导致去库存速度慢于预期。

其他上游制造商的库存管理结果好坏参半。三星电子 DS 部门第二季度末的库存价值为 32.331 万亿韩元(约合 242.5 亿美元),较上一季度增长 0.93%,主要原因是在制品库存增长 1.8%。

而SK海力士的库存则减少3.53%至13.355万亿韩元,库存天数则从165天减少至139天。西部数据的库存在上个季度增长至33.42亿美元,环比增长4%,库存天数则从119天增加至126天。

业内人士指出,上游制造商抵制降价,而下游客户对下新订单仍持谨慎态度。这种僵局可能导致模块制造商出现大量库存减记损失。影响程度将根据每家公司的产品组合和库存管理策略而有所不同,预计第四季度将是评估这些风险的关键时期。

分析师陆行之也表示,目前存储市场库存爆量,连存储模组龙头金士顿也撑不到一个月,选择降价促销一堆卖不出去的中低级消费型存储,他预计,接下来还会有厂商跟进,尤其是要注意A-data(威刚)、Transcend(创见)、Phison(群联)的动向。

他进一步指出,存储公司将大量库存出售给下游模组厂,导致中国台湾内存模组厂商在今年第二季平均库存高达7.8个月,部分公司库存更达9~11个月。

内存增长将持续多久?

Jim Handy指出,目前,内存业务表现良好。DRAM 现货价格一年多来一直相对稳定,NAND 闪存现货价格虽然较春季高点下跌了 20%,但仍是 2023 年中期低点的 2.5 倍。

不过,这个行业肯定是偏离潮流的,这意味着它不太可能在较长时间内保持目前的强势。

因此今天最大的问题是:“这种上涨趋势将持续多久?”

当前的激增是一个需求驱动的周期,而不容否认的是,很多需求都来自超大规模数据中心的大规模 AI 购买。我们很难预测这种周期的持续时间。尽管容量驱动的供应过剩很容易预测,但需求驱动的周期往往是由难以预测的因素引起的。

二十年前,需求驱动的周期并不常见。我曾经说过,它们每 15 年就会影响一次半导体市场:20 世纪 70 年代初的石油禁运、1985 年的经济衰退以及 2000 年的互联网泡沫破裂。然后,速度加快,2008 年全球金融危机爆发,随后是 2018 年中美贸易战导致的需求下滑,以及 2022 年疫情后的复工潮。这些都导致了不可预测的市场周期。

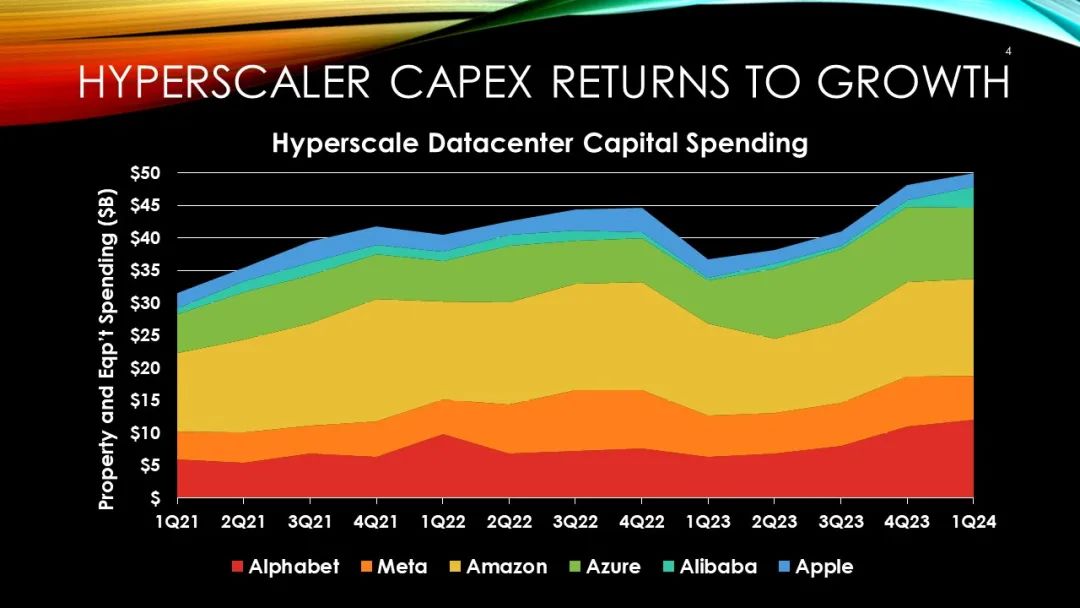

现在,我们进入了当今的 AI 驱动周期。它会持续多久?8 月份在 FMS 上,我展示了一张图表,显示了超大规模资本支出 (CapEx) 的历史。目前这一数字异常高,但尚不清楚这些公司将持续高额支出多久。他们没有相应的收入激增,因此无法永远为加速支出提供资金。

假设这个周期遵循前两个需求驱动周期的趋势。它会是什么样子?

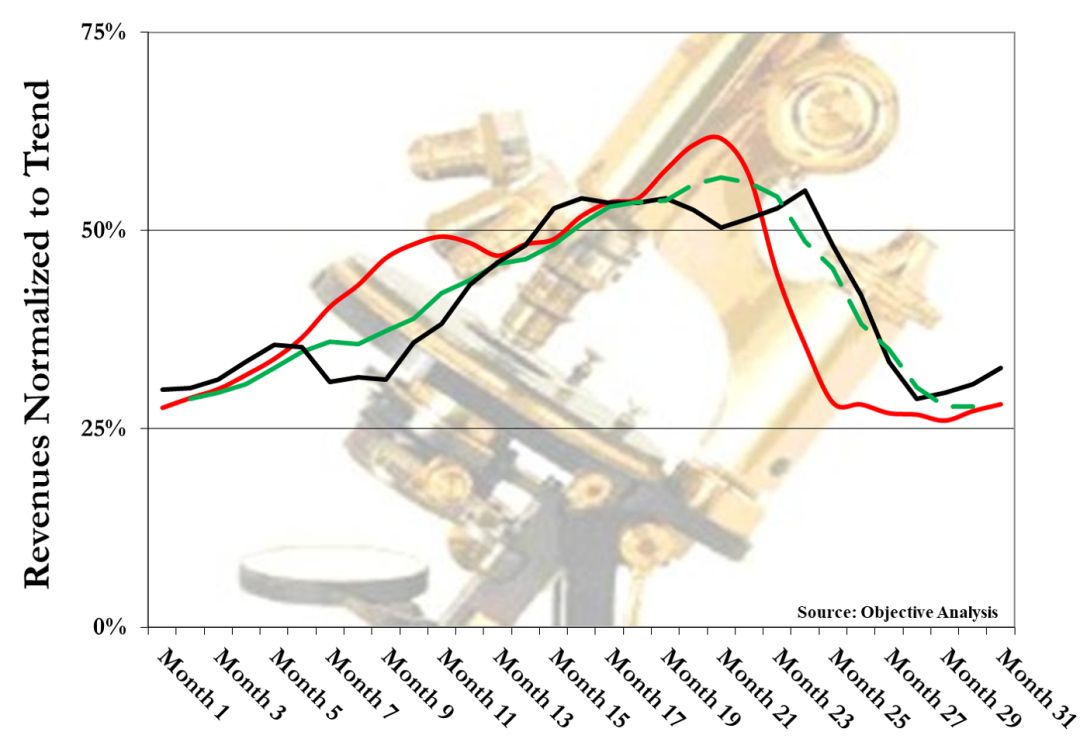

下图基于内存收入,并将过去的两个周期(2017 年和 2021 年)与当今市场叠加。这些周期都已根据市场的潜在趋势进行了标准化,因此它们都以与偏离趋势的程度相关的百分比来表示,而不是以绝对收入来表示。

过去两个周期,即红色的 2017 年周期和黑色的 2021 年周期,在第 20 个月左右达到顶峰,然后经历了崩盘。绿色周期是当前市场,虚线部分是如果它的表现与前两个周期一样,它可能走向何方的预测。今天我们似乎处于第 18 个月。

这个预测并不像我们通常预测的那样科学,但它确实提供了一些值得考虑的东西。如今对人工智能的大量支出不可能永远持续下去,当它结束时,毫无疑问会出现供应过剩,随后会出现价格调整,甚至像 2018 年和 2022 年那样出现崩盘。这是值得警惕的好事。

知名分析机构Techinsights在报告中也强调,虽然人工智能是这些市场预期的主要驱动因素,但必须考虑到人工智能发展突然放缓的可能性。无论是由于宏观经济逆风、人工智能投资回报递减,还是扩展人工智能模型的技术障碍,人工智能进展的显著减速都会对内存市场产生深远的负面影响。这种停滞可能会导致对 HBM、DRAM 和高容量 SSD 的需求急剧下降,从而扰乱这些领域的预期增长和投资模式。因此,虽然内存市场有望在 2025 年实现大幅增长,但它们仍然极易受到人工智能进步的广泛轨迹的影响。

对内存市场的五大期望

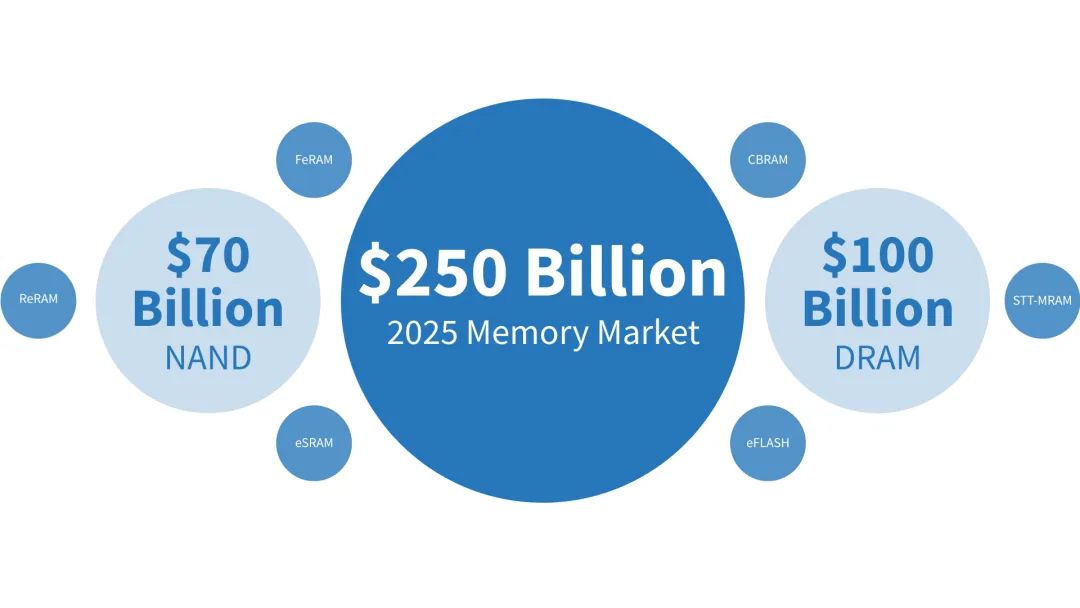

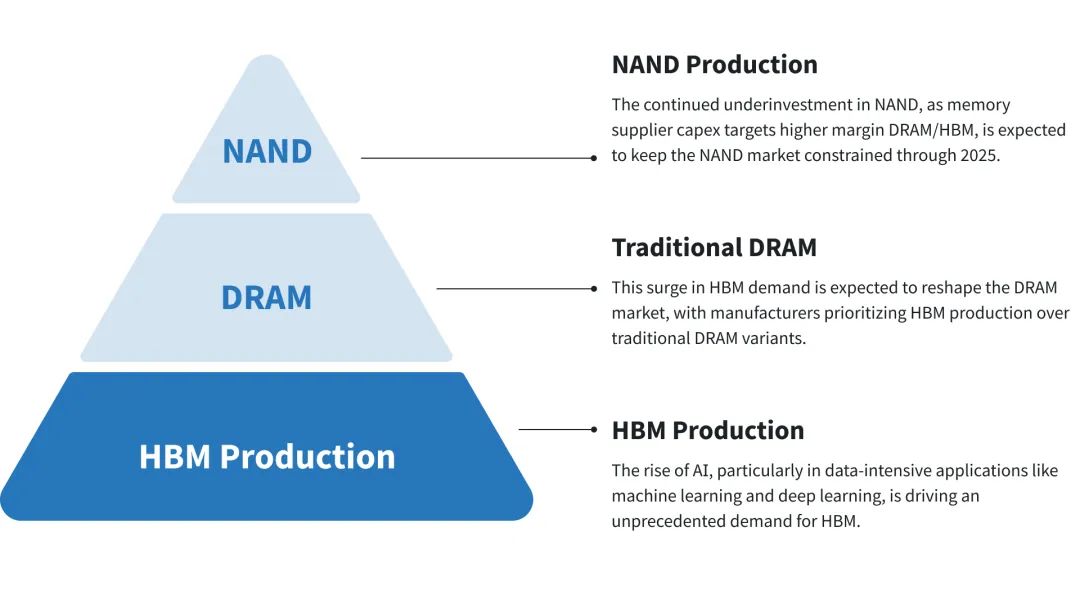

在Techinsights看来,展望 2024 年剩余时间和 2025 年,内存市场前景仍然十分乐观。由于内存供应商资本支出瞄准利润率更高的 DRAM/HBM,NAND 投资持续不足,预计到 2025 年 NAND 市场将受到限制。同时,DRAM 方面以 HBM 为重点的合理投资(加上将产品组合转向 HBM 带来的生产损失以及扩张所需的洁净室空间有限)将减缓 DRAM 供应增长。与此同时,人工智能将继续为 NAND 和 DRAM 需求提供巨大的推动力。

此外,边缘 AI 市场(包括支持 AI 的 PC 和智能手机)才刚刚起步。虽然从消费者的角度来看,2024 年的初始设备产品可能并不具有压倒性的吸引力,但Techinsights预计,2023 年和 2024 年设计的设备如果充分了解当今的大型语言模型 (LLM),将更具吸引力,并在 2026 年带来强劲需求。这些边缘 AI 设备的平均 DRAM 内容将显著增加,并且平均将承载更多的 NAND,从而进一步推动内存市场的需求。

最后,除了蓬勃发展的边缘 AI 市场之外,未来几年,传统数据中心和服务器领域的需求预计将再次出现顺风。近年来,传统服务器基础设施投资有限,再加上 2019 年需求激增和 COVID-19 疫情期间部署的系统老化,势必会推动一波更换和升级活动。数据中心投资的复苏旨在更换过时的设备并满足不断变化的性能要求,这将进一步促进内存市场的强劲增长。

预计 2024 年 NAND 收入将达到 700 亿美元,DRAM 收入将达到 1000 亿美元。展望未来,受供应紧张和人工智能等新兴技术推动的强劲需求增长支撑,预计 2025 年整体内存市场收入将超过 2500 亿美元。

在Techinsights的报告中,他们对未来一年内存市场的五大预期,以及可能颠覆一切的潜在破坏因素。

1. AI 持续推动高带宽内存 (HBM) 的发展

人工智能的兴起,尤其是在机器学习和深度学习等数据密集型应用中,正在推动对高带宽内存 (HBM) 的空前需求。随着数据中心和人工智能处理器越来越依赖这种类型的内存来处理低延迟的大量数据,HBM 的出货量预计将同比增长 70%。HBM 需求的激增预计将重塑 DRAM 市场,制造商将优先生产 HBM,而不是传统的 DRAM 变体。

2. 人工智能推动对高容量 SSD 和 QLC 的需求

随着人工智能不断渗透到各个行业,对大容量固态硬盘 (SSD) 的需求正在上升。对于需要大量数据存储和快速检索时间的人工智能工作负载来说尤其如此。因此,四级单元 (QLC) NAND 技术的采用预计将会增加,该技术以更低的成本提供更高的密度。尽管与其他 NAND 类型相比,QLC SSD 的写入速度较慢,但由于其成本效益和适合人工智能驱动的数据存储需求,它将获得关注。数据中心 NAND 位需求增长率预计将在 2025 年超过 30%,而 2024 年的增长约为 70%。

3. 资本支出投资大量转向 DRAM 和 HBM

在人工智能应用激增的推动下,内存市场的资本支出 (capex) 越来越多地流向 DRAM,尤其是 HBM。随着制造商扩大生产能力以满足不断增长的需求,DRAM 资本支出预计将同比增长近 20%。然而,这种转变导致 NAND 生产的投资微乎其微,从而造成市场潜在的供应驱动瓶颈。NAND 领域的盈利能力持续改善,这可能会在 2026 年重新点燃这一领域的投资。

4.边缘人工智能开始兴起,但要到2026年才会产生影响

边缘人工智能将人工智能处理功能带到了更靠近智能手机和个人电脑等设备上的数据源的位置,预计将于 2025 年上市。然而,这项技术的全面影响要到 2026 年才会显现。具有真正设备内置人工智能功能的设备预计将于 2025 年底推出,但销量不太可能大到足以立即影响内存市场。真正的转变应该发生在 2026 年,因为边缘人工智能将变得更加普及,从而推动针对这些新功能定制的内存解决方案的需求。

5.数据中心对人工智能的关注推迟了传统服务器的更新周期

对人工智能驱动数据中心的关注导致传统服务器基础设施的更新周期延迟。许多组织正在转移资源来升级其人工智能功能,而传统服务器则需要更新。虽然这种延迟在短期内可能是可控的,但在某些时候,这些服务器将需要更新,这可能会导致对 DRAM 和 NAND 的需求突然激增。一旦最终发生,这种延迟的更新周期可能会导致内存需求大幅上升。

Techinsights强调,尽管内存市场前景乐观,但我们预计中长期内市场仍将持续波动。早期人工智能驱动的需求波动,加上内存供应商过度和不足的投资周期,可能会造成供需之间的周期性失衡。尽管如此,整体市场情绪仍然看涨,需要对技术和产能进行大量投资,以满足各种应用对 DRAM 和 NAND 日益增长的需求。

本文编选自微信公众号“半导体行业观察”,智通财经编辑:何钰程。

扫码下载智通APP

扫码下载智通APP