市场重新聚焦美国CPI! 攸关美联储会否按下降息“暂停键”

智通财经APP获悉,华尔街金融巨头美国银行近日发布报告称,在无比强劲的9月非农就业数据以及失业率意外回落打破美联储降息预期后,本周即将发布的消费者通胀数据报告(即CPI数据报告)的重要性可谓大幅度增加,高于市场普遍预期的CPI数据可能会让投资者们愈发怀疑美联储下个月是否会选择降息。数月以来,非农一直是全球投资者们最关注的美国经济数据,因为非农数据强弱对于美联储降息步伐与节奏而言至关重要,但是在本周投资者们重新聚焦美国CPI数据报告,攸关美联储今年是否将持续降息。9月份的CPI统计数据将于北京时间周四晚间公布。

最新公布的无比强劲的美国非农就业数据,以及失业率意外回落导致交易员们大幅减少对于美联储继续大幅降息50个基点的押注力度。自8月1日以来,利率期货市场定价首次暗示到年底美联储基准利率下调幅度将低于50个基点,这意味着一部分交易员甚至定价年前美联储可能在11月或者12月的FOMC会议上选择暂停降息进程。

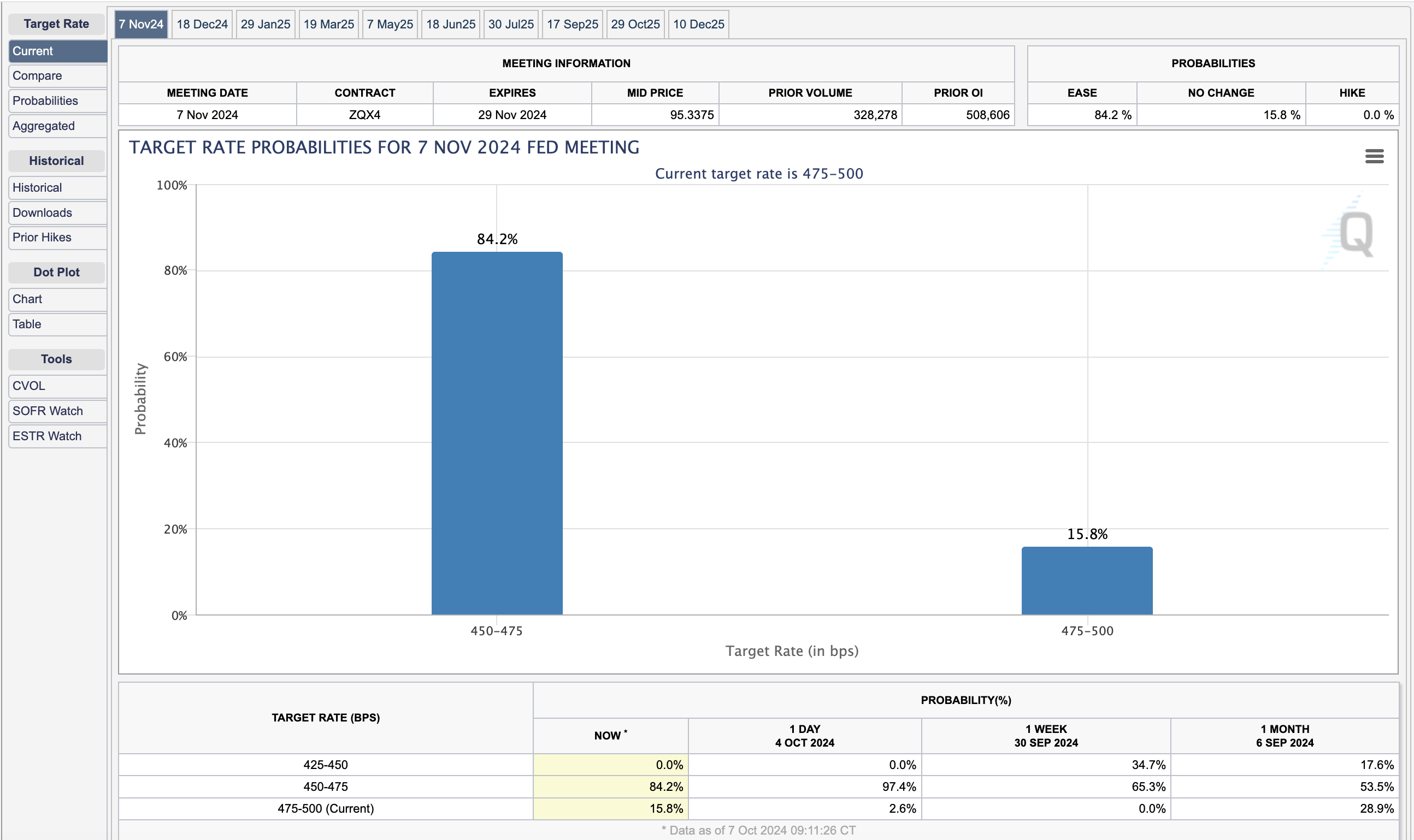

利率期货市场的交易员们现在认为,美联储在 11月份转向降息25个基点的可能性高达85%。相比之下,在非农就业报告出炉之前债券市场押注降息25基点的押注概率则勉强超过50%,押注降息50个基点的概率则一度高于25个基点。

在美债交易市场,随着全球大部分债券交易员至少短期内放弃对美国国债的看涨押注,推动关有着“全球资产定价之锚”称号的10年期美债收益率升至8月以来的最高水平,即向上升破4%这一关键的美债收益率关口。2年期及以下的短期美国国债表现尤其不佳,标志着美债收益率曲线的一个关键部分趋势被暂时逆转,凸显出债市对于美联储未来降息路径的预期大幅降温。

来自道明证券的利率市场策略师表示:“市场所讨论的焦点,甚至正在转向是否会继续进行降息。”“从经济角度来看,情况并不那么糟糕,这导致市场对美联储降息路径重新定价。”道明继续预计美联储将在11月选择降息25个基点,而不是继续坚持降息50个基点。

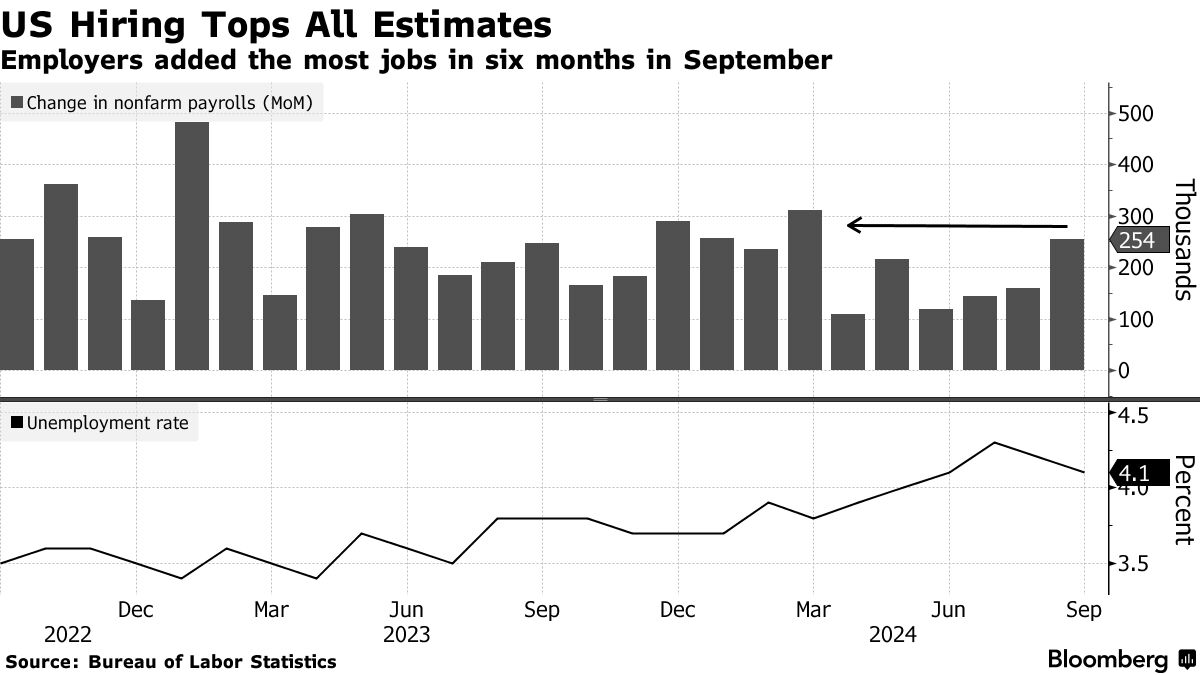

据了解,周五美国政府公布的数据显示,继前两个月超预期上修7.2万非农就业人数后,9月份非农就业人数大幅超预期增加25.4万人,创下六个月来最大规模的非农新增人数。相比之下,经济学家们的预期中值仅仅为15万人,且最新非农超过媒体调查所显示的最乐观预期。根据美国劳工统计局周五公布的另一项数据,失业率意外降至4.1%,时薪收入环比超预期增长0.4%,两项数据均高于经济学家预期(分别为失业率预期4.2%以及时薪增速0.3%)。

结合上周公布的其他数据共同显示出,美国企业们对于工人的需求仍然健康,并且裁员人数仍然非常低,加之更早的经济数据显示美国经济韧性十足,非农就业报告可能大幅度缓解经济学家们对于美国劳动力市场降温过快以及对于经济衰退的担忧情绪。美国劳动力市场的形势与美国消费者支出可谓密切相关,就业规模以及薪资收入对于整体消费而言至关重要,消费者支出韧性无疑将大力推动美国经济巨轮继续远航,毕竟美国GDP成分中70%-80%的项目与消费密切相关。

美国银行预言:若CPI高于预期,“暂停降息”预期可能席卷金融市场

本周将公布的9月份美国CPI数据可能推动市场对于美联储降息路径的判断更加清晰明了。美国银行预测9月份美国核心CPI指数月环比增幅为0.3%,与经济学家预期基本一致,这一预期若成为现实,可能导致连续两个核心CPI指数均表现坚挺,整体CPI预期方面,美国银行预期与机构调查所覆盖的经济学家普遍预期的0.1%环比增幅一致,可能创下3个月最小涨幅。同比方面,经济学家们普遍预期9月整体CPI同比增长2.3%,前值为2.5%;预期核心CPI同比增长3.2%,与前值一致。

美国银行股票和量化策略师Ohsung Kwon在周日发布的一份报告中表示:“如果我们的预测被证明是正确的,那么将进一步巩固美联储11月选择25个基点降息幅度的市场预期。”“与此同时,通胀不太可能疲软到足以保证降息50个基点的程度,但通胀数据非常强劲可能将促使美联储11月的降息进程变得不那么确定,暂停降息的市场呼声可能愈发浓厚。”这份至关重要的CPI数据报告将于北京时间周四晚间发布。

Ohsung Kwon领导的美银策略团队表示,就业报告发布后,市场对于美联储年底前降息幅度的预测不到50个基点,但是美国股市因美国经济“软着陆”预期升温而上扬。在非农就业报告发布之后,金融市场的交易员们基本上排除美联储11月继续大幅降息50个基点的可能性。

策略师Kwon不认为美国银行的最新通胀预测存在实质性的上行风险。“虽然9月份的非农就业增长幅度强于市场预期,但劳动力市场数据的总体情况表明,需求和供应处于更好的平衡状态,”这位策略师领导的团队表示。“事实上,退出率的持续下降趋势表明,薪资和价格通胀应该会继续缓和。”

Kwon 表示,对于消费者价格指数报告带来的预期波动幅度,期权市场预计本周四美股基准指数——标普 500 指数 (S&P 500) 将上下波动大约 109 个基点,较上周的同期91个基点波动幅度有所上涨,这也将是自 5 月份以来最大规模的“美国消费者价格指数日”的美股波动幅度。标普500指数目前3个月基准期限的平均波动约为70个基点。

这位策略师还表示:“虽然鉴于更多宏观数据的持续改善,美国股市应该能够承受通胀的轻微上行意外,但大幅度的意外超预期可能会给美联储宽松周期带来很大的不确定性,并给股票市场带来更大规模的波动。”

根据芝加哥商品交易所(CME)的“美联储观察工具”,在周一各期限美债价格因降息预期遭遇重挫而全线下跌期间,美联储下个月按兵不动的概率从周五的2.6%跃升至15.8%,常态化的降息25个基点的概率则从最高的97.4%降至84.2%,降息50个基点的声音可谓消失殆尽。CME汇编的这些最新的降息概率,意味着越来越多利率期货交易员押注美联储接下来降息幅度将是常态化的25个基点降息步伐,并且有一部分更加激进的交易员押注火热的非农数据将推动通胀回升,进而促使美联储11月或12月选择不降息。

华尔街大行花旗集团的经济学家团队在周一的一份报告中表示,他们预计美联储将在11月降息25个基点,而不是该集团此前所预期的降息50个基点。在周五公布的9月非农就业数据暗示美国经济仍然强劲之后,花旗加入其他华尔街银行,放弃降息50个基点的激进预测。

花旗集团经济学家们这份报告中写道:“11月美联储不降息的门槛相当高,因为一个月的劳动力市场数据并没有令人信服地降低经济下行风险,这种下行风险已经持续了好几个月,而且许多数据集都推动美联储官员在9月选择降息50个基点。”“我们认为,未来几个月劳动力市场疲软将再次出现,整体通胀趋势仍将放缓,这可能促使美联储官员们选择在12月降息50个基点。”

扫码下载智通APP

扫码下载智通APP