以史为鉴:换手率大幅飙升后的市场走势如何?

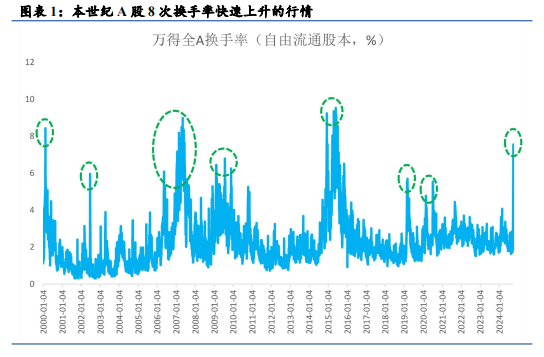

回顾历史,本世纪以来,A股总共有过8次换手率达到高位的情形。在这8次行情中,都有过换手率的“暴涨”。

综合来看,凡是牛市行情中,都会出现成交量快速放大、换手率迅速提升的情况,而当这种情况第一次出现时,往往意味着主力的进场,后续还有相当可观的行情。当然换手率快速上升后,也会伴随着随后一个月行情的震荡。当前市场换手率快速提升、成交量急剧放大的情况,很可能是主力资金的进场信号。而高换手之后,往往成长股会呈现出更强的韧性(本报告统计中就表现为中证1000往往在此后的回调幅度更小)。因此后续我们认为投资者更值得关注成长股,建议关注以中证1000ETF、创业板ETF和科创50ETF等成长指数。

以史为鉴:换手率大幅飙升后的市场走势如何

10月8日,国庆长假后第一天交易开盘,受长假期间港股、外盘期货飙涨影响,A股指数大幅度高开,随后经历巨震。截至收盘,10月8日,万得全A上涨7.14%,成交3.48万亿,再次创出历史成交新高,换手率也进一步上冲到9.03%,创下八年来的新高。

从A股历史上看,本世纪以来,任何一次牛市(大牛市或者结构性牛市),换手率的第一次升至高位的情形下,后续行情大概率将在3-6个月之间见到更高的位置。从这个意义上讲,10月8日的这次换手率飙升,也很有可能是新一轮上涨行情的标志性事件。

回顾历史,本世纪以来,A股总共有过8次换手率达到高位的情形(上图绿圈标注),4次极端行情,4次较为极端的行情。在这8次行情中,都有过换手率的“暴涨”。

其中,4次极端行情分别是:

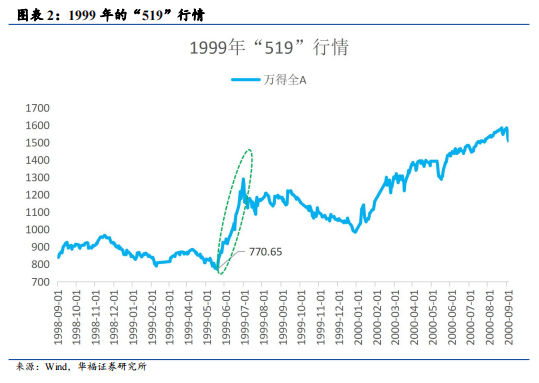

第一次:1999年的“519”行情。这一波,Wind全A从5月18日的770.65点,一路上行到6月29日的1289.87点,上行时间一个月出头,上行幅度67.4%。之后,从高点回落的最终位置为984.78点。

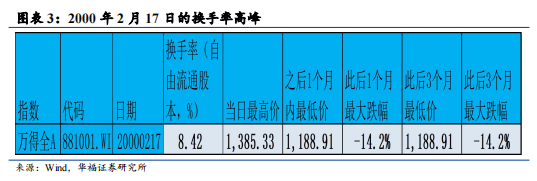

1999年的“519”行情实际上延续了相当长时间,一直到次年的9月份,市场都处于上行通道中。随着行情的演绎,2000年2月17日这一天,A股换手率达到了8.42%,为有数据统计来最高。Wind全A指数在之后一个月里有一波10%以上的回调,之后便企稳,震荡上行,一直上涨到9月份。

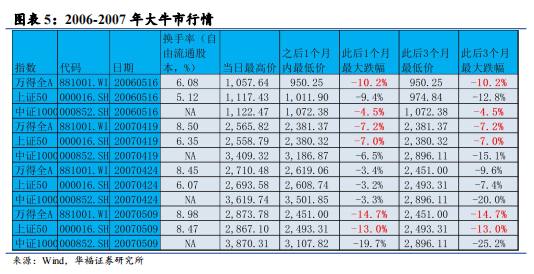

第二次:2006-2007年的大牛市行情。这一次行情持续了整整2年多,从2005年下半年一直到2008年初。这是一次由股权分置改革触发、伴随着上市公司业绩改善、市场预期不断修复乃至疯狂的牛市。由于在移动互联网革命之前,信息传播还不充分,形成市场一致预期还较慢,因此牛市时间持续得比较久。

这一次大牛市当中,也明显地出现了两次换手率迅速抬高的状况。第一次出现在2006年的5月16日,万得全A换手率达到6%以上,成交迅速增加,主力进场。第二次则是在2007年4月下旬到5月上旬,连续三次换手率都上升到8%以上,市场也引发了巨震,并在换手后,指数又再次震荡上行,上升到了2008年底。

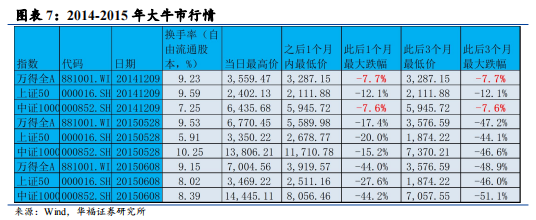

第三次:2014-2015年“杠杆牛”行情。2014-2015年,当时是对场外配资进行放了放开与默许,在各种因素综合之下形成了一轮杠杆牛市。这一轮牛市由于缺乏基本面的支撑,同时在互联网时代,比较容易就形成了一致预期,因此持续的时间也比较短,从2014年三季度持续到了2015年二季度就结束了,时间不到一年。

在这一轮大牛市中,也出现过两次换手率快速上升的过程。第一次是在2014年12月初的时候,当时万得全A换手率一度上升到9%以上,达到了9.23%。这一次高换手后,指数继续上行。第二次是在2015年的5月底6月初,万得全A换手率在5月28日和6月8日分别达到了9.53%和9.15%,特别是在6月8日,全A成交量达到了2.1万亿的天量。之后没过多久,市场就出现了反转。

第四次:就是当前这一次。在9月30日,全A指数成交金额达到2.61万亿,创出历史新高。同时,换手率达到了7.55%,并且在10月8日超过9%。

此外,A股还在2002年、2009年、2019年和2020年,也出现过四次比较小的换手率快速上升的情况。其中:2009年是由四万亿大刺激带来的市场上行,连续出现了3次换手率峰值;2019年-2020年,处于半导体和新能源产业的结构性牛市,但是当中被新冠疫情打断了一下,前后也出现了两次换手率快速上升的情况。

综合来看,凡是牛市行情中,都会出现成交量快速放大、换手率迅速提升的情况,而当这种情况第一次出现时,往往意味着主力的进场,后续还有相当可观的行情。当然换手率快速上升后,也会伴随着随后一个月行情的震荡。当前市场换手率快速提升、成交量急剧放大的情况,很可能是主力资金的进场信号。而高换手之后,往往成长股会呈现出更强的韧性(本报告统计中就表现为中证1000往往在此后的回调幅度更小)。因此后续我们认为投资者更值得关注成长股,建议关注以中证1000ETF、创业板ETF和科创50ETF等成长指数。

本文转载自“华福证券研究所”,智通财经编辑:蒋远华。

扫码下载智通APP

扫码下载智通APP