除了联想控股(03396),还有哪些标的可实行全流通(附全标的图)

4月20日,中国结算和深交所联合发布了《H股“全流通”试点业务实施细则(试行)》,同一时刻,证监会新闻发言人高莉于例行新闻发布会上表示,经过各方面共同努力,目前H股“全流通”试点各项准备工作基本就绪,现正式推出首家H股“全流通”试点——联想控股(03396),一时间,全流通开启了刷屏模式。

什么是全流通?

简单来说,就是此前H股不能上市流通的内资股,现在可以在港股市场交易了。

长期以来,在中国内地注册成立的企业,在香港市场发行的离岸股票即为“H股”,以港元交易和收取股息。而该企业在中国内地发行的其它股票,以人民币认购和收取股息,按资金来源划分,称为内资股。

内资股股东和离岸外资股股东同是普通股股东,享有相同的权利,承担相同的义务。不过,内资股如果未在中国内地股票市场上市,则难以流通。只能在中国法人或自然人、合格国外机构投资者或战略投资者之间转让,且转让一般须获得国资委、证监会等监管机关的许可。

而H股全流通则将容许将“内资股”转为“外资股”,全放在港股市场流通交易,令大股东有机会减持套现。

全流通执行背景

近年上市的内地央企均采用H股架构,而其H股流通比多数在30%以下。这直接导致其在恒生系列指数以及MSCI系列指数等重要标杆指数中的权重偏低,其市值、权重和其企业规模(盈利规模、资产规模、业内市占率)等严重不相称。比如在港股市场上市的邮储银行(01658)、中国电信(00728)、人保集团(01339)等大型企业,其未上市流通股市值均超千亿港币。流通市值和权重差异导致了相关标的与其对标企业(多数为大市值龙头)间明显地估值折让。

H股全流通历史

最早也是目前唯一的H股全流通案例是2005年10月建设银行(601939CH/939.HK)以H股全流通的方式在香港上市外。之前重启H股全流通的政策导向包括:2017年6月,新一轮《内地与香港关于建立更紧密经贸关系安排》(CEPA)下的《投资协议》及《经济技术合作协议服务贸易协议签署》,提出在金融合作领域的一个重点,就是推动H股全流通。此外,在2017年7月,人民银行《2017中国金融稳定报告》也提出,将拓宽境内企业境外上市融资渠道,推进境外上市企业审批准备案制改革和H股全流通试点。

选择试点企业标准

此前,中国证监会新闻发言人常德鹏表示将从四个方面选择试点企业:

一是符合外商投资准入、国有资产管理、国家安全及产业政策等有关法律规定和政策要求;

二是所属行业符合创新、协调、绿色、开放、共享的发展理念,符合国家产业政策发展方向,契合服务实体经济和支持“一带一路”建设等国家战略,且具有一定代表性的优质企业;

三是存量股份的股权结构相对简单,且存量股份市值不低于10亿港元;

四是公司治理规范,企业内部决策程序依法合规,具备可操作性,能够充分保障股东知情权、参与权和表决权。

为什么选择联想?

按照之前选择试点企业标准来看,联想控股首先符合国家产业政策发展方向,是国家重点支持的高新技术企业;其次联想的海外布局,既符合国家政策要求,也适应了中国“一带一路”的条件;并且联想控股存量股份占比较大,非流通股份占比超80%,市值近500亿;重要的一点是,联想控股股权架构比较简单,联想控股的股权架构简单,主要股东包括中国科学院、泛海集团、员工持股以及公众持股等四大内资股和两大H股。

其实此前联想进入试点企业已有征兆,2017年11月20日,联想控股曾建议修改公司章程,新增“内资股可转换为外资股”; 2018年3月27日,联想控股高级副总裁兼首席执行官宁旻在该公司2017年业绩发布会上表示,希望联想控股能成为H股全流通试点企业,目前监管部门正在审批该公司的申请。“实现全流通将提升联想控股的市场价值,并推动公司员工股权激励的落地”。

全流通意义

首先是确保大股东和公众股东的利益保持一致,利于企业经营。以往内资股由于没法在港股市场流通,基本上大股东是没办法从股价上涨中得到好处,因为没法减持,也没法做股权质押。因此以往港股市场均出现A+H上市公司估值比纯H股估值更高。

内资股转为可交易的H股,将为H股公司提供更有利的融资格局,大股东在全流通过程中将获得更多流通股,和境外投资者的利益越趋一致,将有更大动力经营好公司业务,有望提升相关公司的估值水平。

其次推进“沪港深”市场一体化,利好香港资本市场。除了将大股东与其他股东的利益一致外,“H股全流通”解决困扰中国内地与香港两地资本市场的特有历史遗留问题,提升投资者信心。同时,“H股全流通”后,将提升H股公司在各项全球指数中的权重,流动性的增强亦会加大对于海外投资者的吸引力。更重要的是,长期来看也会增强公司治理和企业竞争力,并吸引更多的内地企业赴港上市,利好香港资本市场发展。

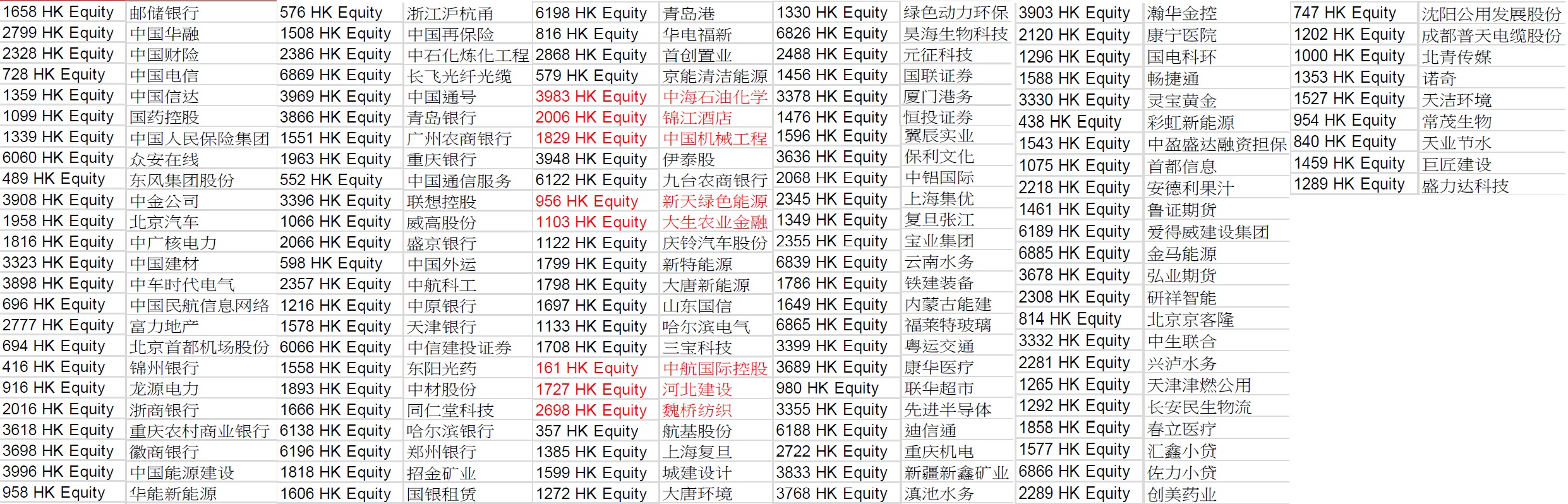

有哪些可实行全流通标的?(附全标的图)

目前在港上市的H股中,一些权重较大的蓝筹股都已经通过A+H股构架实行了全流通,但仍有152只H股未在A股上市,港股通标的里非流通的H股也达到了19只。

截至目前,H股非流通市值共计2.55万亿港元,港股市值35.6万亿,非流通市值占港股总市值比例7.2%。

在港股152只未流通个股中,其中有11只个股非流通比例占比高达80%,142只个股占比高达50%,占所有非流通个股的93.4%,也就是说,在152只H股中有93%的非流通股市值占比都在50%。

附发布原文

为贯彻落实党的十九大关于推动形成全面开放新格局的决策部署,支持H股“全流通”试点安全高效启动,经中国证监会批准,4月20日,中国结算和深交所联合发布了《H股“全流通”试点业务实施细则(试行)》(以下简称《实施细则》),并于当日起施行。

H股“全流通”是境外(主要是香港)上市公司相关股东所持的在境内登记、无法在境外上市流通的股份,转登记至境外市场后,相应持有人通过中国结算在境外市场买卖该公司股份的相关安排。试点初期,先实现投资者减持卖出的功能。此次试点工作是加快推进新时代资本市场改革开放,深化境外上市制度改革的重要举措,将进一步优化境内企业境外上市融资环境,对支持香港融入国家发展大局,促进香港金融市场稳定具有重要意义。

《实施细则》是规范H股“全流通”试点登记存管、交易结算业务的基础性规则,包括总则、账户安排、跨境转登记、存管和持有明细维护、交易委托与指令传递、清算交收、名义持有人服务、风险管理和附则共9章,共46条。登记存管上,试点股份完成跨境转登记后,在境外以中国结算的名义记载于香港结算账户系统,在境内通过H股“全流通”专用账户实现试点股份的承载和明细维护;交易结算上,投资者通过境内证券公司提交相关股份卖出委托指令,最终在香港联交所实现对试点股份的减持,获得的港币划入其按外汇管理要求开立的专用资金账户。

下一步,中国结算将按照中国证监会的统一部署,在《实施细则》的框架下,进一步发布H股“全流通”试点业务指南,并联合深交所对相关参与方进行指导,共同稳妥有序推进试点准备工作,切实保障相关股东的合法权益,确保H股“全流通”试点平稳落地、稳健运行。

扫码下载智通APP

扫码下载智通APP