摩根士丹利基金:国防军工板块盈利水平有望筑底回升 关注订单拐点信号

智通财经APP获悉,摩根士丹利基金发文称,经过近些年的深度调整,国防军工行业或许正在迎来转机。从业绩基本面来看,军工板块盈利能力已回调接近2019年上一轮周期起点。随着十四五规划进入冲刺期,在新订单下达、提质增效等催化下,板块盈利水平有望筑底回升。后续需继续关注订单拐点信号。

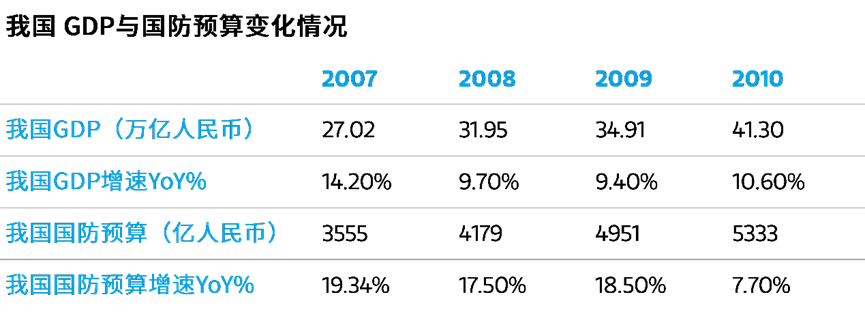

摩根士丹利基金权益投资部副总监雷志勇表示,随着国内经济总量的不断上行,国防军工的产业趋势与国防预算投入大趋势保持一致,中长期看依然具有较高的确定性和成长性。

市场起势,国防军工强劲反弹

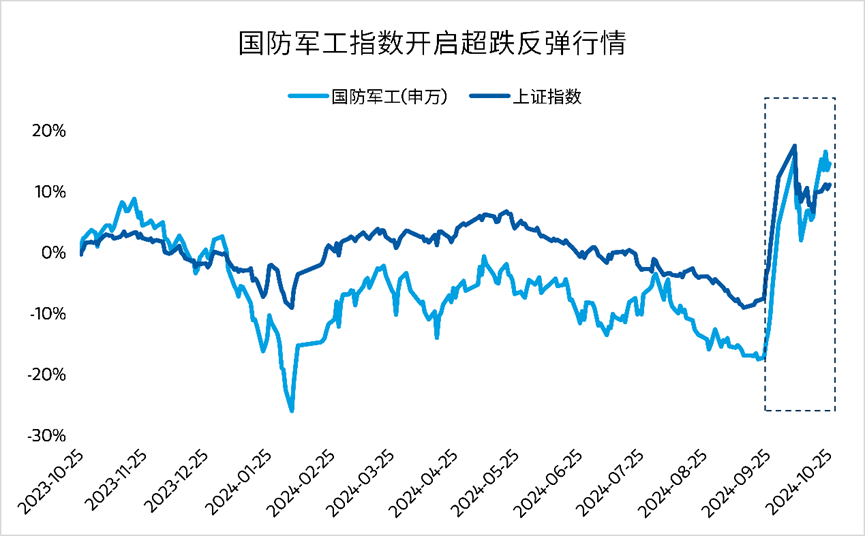

9月底以来,市场开启新一轮行情。而随着整体行情的启动,军工板块同样开始上涨,并且表现颇为亮眼。

Wind数据显示,9月23日阶段低点以来,截至10月25日,申万国防军工指数上涨38.70%,而同期上证指数涨幅为20.57%,军工板块创造了18.13%的超额收益。

数据来源:Wind;标的指数为国防军工(申万),指数代码为801740;统计周期:2023/10/25-2024/10/25

一直以来,军工行业在我国持续处于高度战略地位。公开数据显示,2017年至2023年之间,中国国防预算增幅依次是7%、8.1%、7.5%、6.6%、6.8%、7.1%和7.2%。

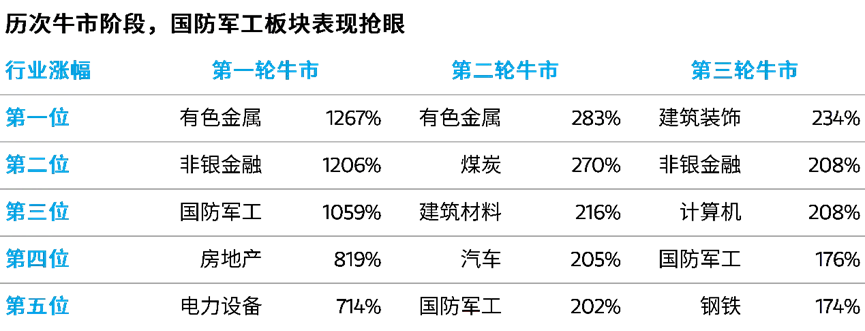

复盘历次上涨行情,国防军工不缺席

从历史数据来看,国防军工板块的“高弹性”在市场历次大涨周期中都有显著表现。

数据来源:Wind;行业选择为申万一级行业

第一轮牛市期间(2005.6.6-2007.10.16),得益于当时我国国防军工行业的快速发展,重大项目和技术突破提升发展前景和市场预期,国防军工板块吸引了大量资金进入,在此阶段行业指数进入涨幅前五。

第二轮牛市期间(2008.10.28-2009.8.4),为应对全球次贷危机影响,政策强刺激下A股迎来强势反弹,国防军工板块在国防支出的持续高增长下涨幅同样亮眼。

资料来源:财政部,Wind

第三轮牛市期间(2014.3.12-2015.5.12),国防军工行业的景气度全面扩散,特别是在“十四五”规划期间,军工行业经历两轮产能扩张,并得到了市场的积极响应。其中,军工电子作为国防军工行业重要组成部分,在“三化”需求推动下,军工电子产业链企业扩产如火如荼,且前期该板块大幅调整,叠加补偿性需求的情况下迎来了更多的反弹空间。

密切关注订单拐点信号

从业绩基本面来看,军工板块盈利能力已回调接近2019年上一轮周期起点。2019-2023年的板块整体毛利率(剔除船舶)分别为22.9%、23.8%、24.1%、23.5%、23.2%;净利率分别为5.7%、8.4%、9.0%、8.4%、7.0%。随着十四五规划进入冲刺期,在新订单下达、提质增效等催化下,板块盈利水平有望筑底回升。后续需继续关注订单拐点信号。

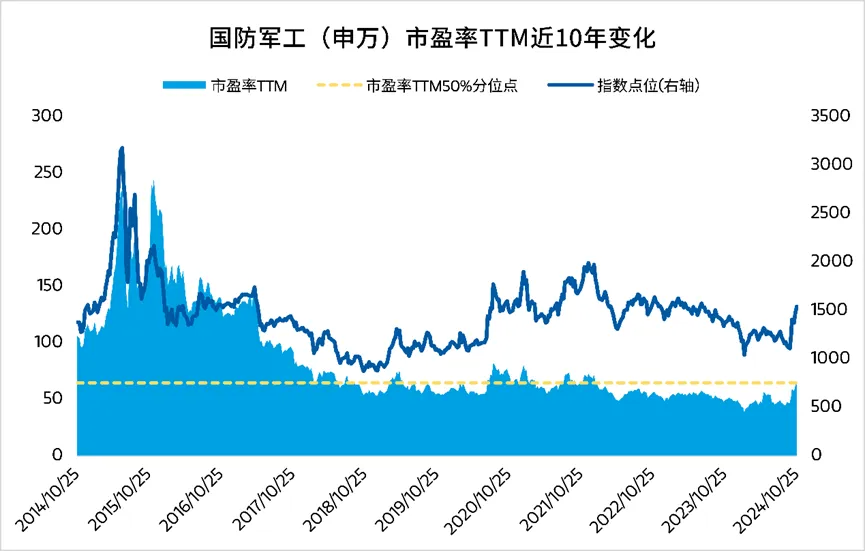

从估值情况来看,Wind数据显示,截至2024年10月25日,国防军工指数(申万)的市盈率TTM为65倍,这一估值水平在过去10年中处于50%的分位点。

数据来源:Wind;标的指数为国防军工(申万),指数代码为801740;统计周期:2014/10/31-2024/10/25

聚焦细分领域,信息化、智能化、无人化是未来装备的趋势所向,军工电子有望在各类新型装备中作为信息化装备的有效抓手和实施载体。

扫码下载智通APP

扫码下载智通APP