巴菲特知道了一些我们不知道的事?

当股神巴菲特囤积的现金越来越多,其他投资者尽管身处牛市,也忍不住猜测巴菲特是知道了什么其他人不知道的消息吗?

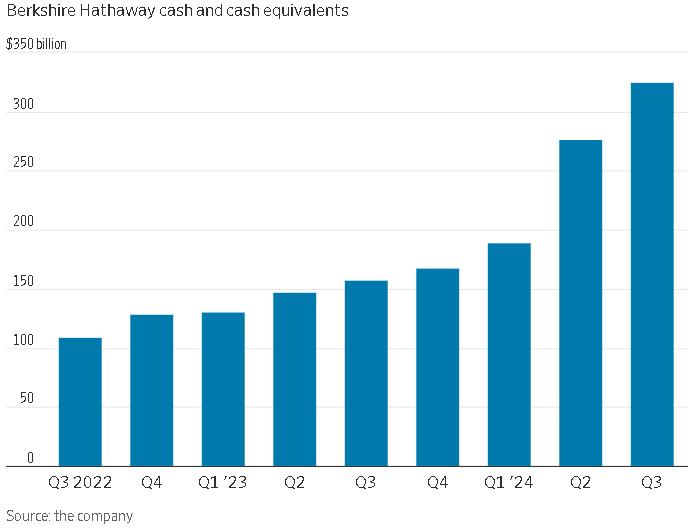

巴菲特掌舵的伯克希尔哈撒韦公司(BRK.A.US,BRK.B.US)最新持有3250亿美元现金和现金等价物,比迪士尼、高盛集团、辉瑞、通用电气和AT&T这几家耳熟能详的大公司的市值都高。伯克希尔哈撒韦公司在过去几个月里还积极出售了两家公司的股票,即苹果(AAPL.US)和美国银行(BAC.US)。而且,这是该公司六年来首次停止回购自家股票。

投资者的好奇心并不是毫无缘由。巴菲特在1969年称市场过于泡沫化,也在2007年全球金融危机爆发前的几年里积累了大量现金。事后看,巴菲特这两次操作堪称“先知”,事先囤积的现金在危机爆发后都获得丰厚的回报。

新罕布什尔州基金经理兼巴菲特学家Adam J.Mead说:“他认识到市场会波动并走向极端的事实。”

股票价值提高,并不意味着正处于崩盘甚至熊市的边缘。但估值拔高,有可能影响未来较长时间的回报率。高盛策略师David Kostin最近预测,未来十年,标普500指数的平均年回报率仅为3%,不到战后水平的三分之一。

在投资者高度乐观的时候,David Kostin的报告显得那么“不合时宜”,但与其他预测是一致的。大型资产管理公司Vanguard最近预测,未来十年,美国大型股票的年回报率范围为3%至5%,成长型股票的年收益率仅为0.1%至2.1%。

由于美国国库券现在的收益率超过了股票的预期回报率,巴菲特似乎已经尽可能多地拿走了筹码。但巴菲特公开表示,他很乐意花掉这笔钱。他在伯克希尔2023年的年会上表示,“我们真正想做的是收购伟大的企业。如果我们能以500亿美元、750亿美元、1000亿美元收购一家公司,我们就能做到。”

上一次伯克希尔哈撒韦大手笔收购要回溯到2010年。当时,伯克希尔哈撒韦以260亿美元收购了伯灵顿北方圣达菲。

尽管巴菲特异常谨慎,但个人投资者没必要过于紧张,因为个人投资者选择更多。

Vanguard预测称,非美国发达市场股票未来10年的平均回报率为7%至9%,美国小盘股未来10年的回报率为每年5%至7%。除了近年来对日本贸易公司进行非常有利可图的押注外,巴菲特还将大部分资金留在美国,并可能继续这样做。

不过,伯克希尔的变化是不可避免的,因为这位94岁的老人终将结束他非凡的职业生涯。

伯克希尔哈撒韦公司现在似乎无法沿用其长期以来的利润分配方案。而且,现在的公司规模已经非常庞大,难以轻松击败市场。Adam J.Mead认为,伯克希尔哈撒韦将不得不以某种方式回报投资者,可能是通过股息。

本文转载自“万得股票”,智通财经编辑:蒋远华。

扫码下载智通APP

扫码下载智通APP