绿色动力环保(01330):估值“高于同业”,都是更改会计准则惹的祸?

本文来自中泰国际的研报《绿色动力环保(01330):积极布局全国的垃圾发电商》,作者为中泰国际分析师周健锋。

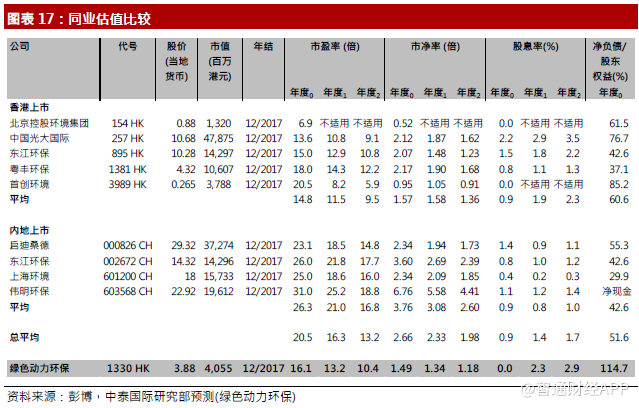

智通财经APP获悉,中泰国际发表研报称,绿色动力环保(01330)的2018年市盈率为13.2倍,高于港股同业的11.5倍,估值看似较高,但公司采用中国会计准则,不会确认BOT/BT建筑收益。考虑到会计准则差异的因素,公司的估值实质上不高。

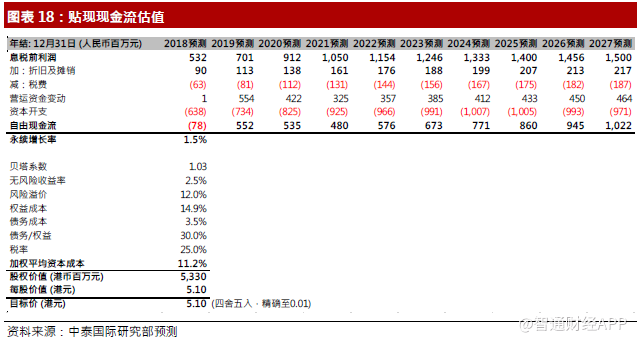

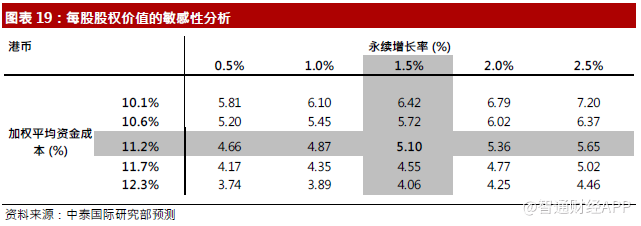

按贴现现金流分析,中泰国际予绿色动力环保5.1港元目标价,对应17.3倍2018年市盈率和31.4%上升空间,首次覆盖,给予“买入”评级。

全国性国有垃圾发电商:立足长三角、环渤海、珠三角

绿色动力环保(01330)是一家全国性的国有垃圾焚烧发电商,主要以BOT(“建设-营运-移交”)等特许经营的方式从事生活垃圾焚烧发电厂的投资、建设、运营、维护,以及技术顾问业务。北京市国有资产经营有限责任公司(“北京国资公司”)是目前的控股股东。

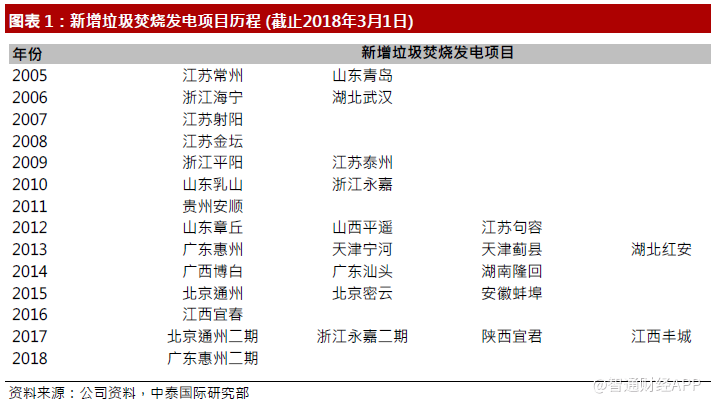

公司总部落户深圳,以长三角、环渤海、珠三角地区为中心,辐射全国,发展垃圾焚烧发电业务。自2005年起,其项目分布全国不同地区,例如北京、天津、江苏、浙江、山东、山西、湖南、湖北、广东和广西等。

截止2018年3月1日,公司已签约垃圾焚烧发电特许经营项目共有30个,其中运行项目13个,在建项目6个,筹建项目11个。总垃圾处理能力达到33760吨/日,其中已运营项目处理能力为10,760吨/日(注:按实际处理能力计算),在建处理能力为6850吨/日,筹建处理能力为16150吨/日。此外,绿色动力环保正式进军危废处置行业,于2017年12月收购年处理能力达92500吨的辽宁葫芦岛危废处理项目的80%权益。

为筹备A股上市需要,绿色动力环保于去年10月底宣布将会计准则由“国际财务报告准则”更改为“中国企业会计准则”。除了个别企业,例如东江环保(00895),目前在香港上市的环保企业皆采用国际或香港会计准则,而不是中国会计准则。对于环保企业,不同会计准则的主要差异是BOT/BT建筑收益确认。按中国会计准则,企业则不会确认BOT/BT建筑收益。

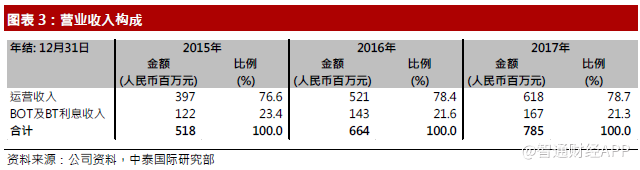

按照中国会计准则,营业收入于2017年为人民币7.85亿,较2016年增加18.1%。营业收入主要包括垃圾焚烧发电项目运营收入,分别占2015-2017年营业务收入的76.6%、78.4%和78.7%。

绿色动力环保的控股股东是隶属于“北京市国资委”监管的北京国资公司(“北京市国有资产经营有限责任公司”) ,持股比率为50.3%。北京国资公司投资于四大业务板块:一)金融与服务业、二)文化创意、旅游休闲与体育业、三)智慧城市及环保新能源业、四)高精尖产业。北京国资公司旗下其他企业包括“北京银行”、“国家体育场”、“首都医疗集团”、“首都信息发展”等。

绿色动力环保原先为一间于2000年在深圳成立的民企,其后于2015年获得北京国资公司注入资产转型成为国企,并开始在全国不同地区新增垃圾焚烧发电项目。公司透过H股发行形式于2014年6月在香港主版挂牌。绿色动力环保于2016年宣布计划发行1.162 亿A股,在上海证券交易所上市。中国证监会发审会最终于2018年3月审核公司的A股发行的申请,公司现正等待证监会发批文。

投资前景:哪些亮点可寻?

城镇化推进及有利政策下的受惠者,垃圾清运量在城镇化推进下上升。

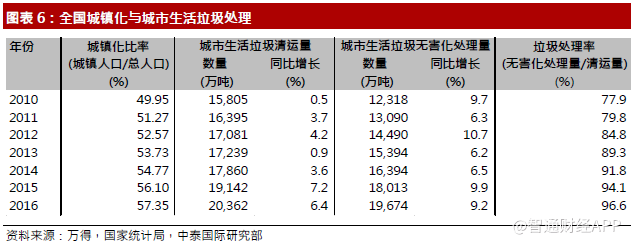

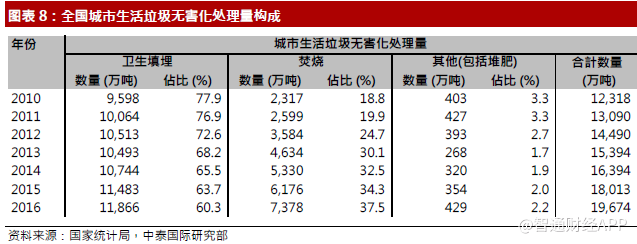

全国城市生活垃圾清运量在城镇化推进下上升。城镇化比率(城镇人口/总人口)由2010年的49.95%上升至2016年的57.35%,城市生活垃圾清运量则在期间上升28.8%至20362

万吨,提供发展机会给垃圾发电商。城市生活垃圾无害化处理量由2010 年的12318 万吨上升59.7%至2016 年的19674

万吨,同期垃圾处理率(无害化处理量/清运量)由77.9%上升至96.6%。

垃圾焚烧处理占比增长显著

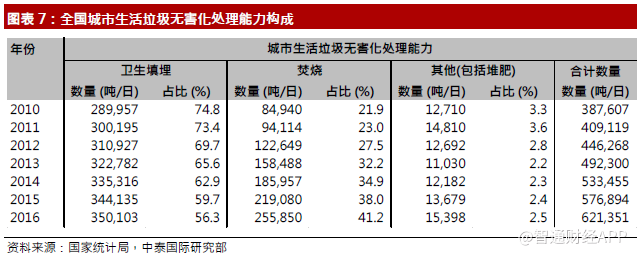

垃圾无害化处理主要分为三种方式:一)焚烧、二)填埋、三)堆肥。垃圾焚烧是最好的方法,原因如下:一)处理效率高、二)占地面积小、三)对环境影响相对较小。垃圾焚烧处理因此是增长最快的领域。

全国城市生活垃圾焚烧处理能力由2010年的84940(吨/日)上升201.2%至2016年的255850吨/日,全国填埋处理能力在同期只增长20.7%。垃圾焚烧处理能力所占垃圾无害化总处理能力由2010 年的21.9%增长至2016 年的41.2%,相关填埋处理能力占比则由74.8%下跌至56.3%。全国城市生活垃圾焚烧年处理量由2010年的2317万吨上升218.5%至2016 年的7378万吨。垃圾焚烧处理占比由2010 年的18.8%增加至2016 年的37.5%,相关填埋处理占比则由77.9%下跌至60.3% 。

随着经济不断增长,中泰国际预期中国城市生活垃圾焚烧处理占比将达至发达国家水平,提供长远发展机会给垃圾焚烧发电商,例如绿色动力环保。根据公司的资料,挪威、比利时等欧洲国家的垃圾焚烧处理占比均已经超过了70.0%,而日本则在1998 年已经达到80.4%。

“十三五”期间的发展良机

在这大形势下,中国政府早已经定下行业发展目标。发改委在2016年12月底公布了一份名为《“十三五”全国城镇生活垃圾无害化处理设施建设规划》的政策文件,定下发展目标:一)全国城市生活垃圾焚烧处理能力占垃圾无害化处理总能力将于2020年达到50%以上;二)全国城镇生活垃圾焚烧处理能力占比(注:城镇=城市+县城) 则由2015年的31.0%上升至于2020年的53.5%。这为垃圾焚烧发电商在“十三五”期间提供了发展良机。

作为一家全国性垃圾焚烧发电,绿色动力环保因此是城镇化推进及有利政策下的受惠者。

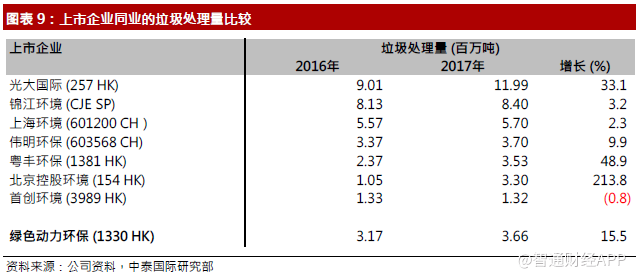

垃圾焚烧市场分散,企业充满增长空间,2016年市场占有率为4.29%。

中国垃圾焚烧发电市场分散。除了个别企业的处理量较大,例如光大国际(00257) ,主要上市企业之间的垃圾处理量差异不大。按全国垃圾焚烧处理量计算,绿色动力环保在2014-2016年的市场占有率分别为3.77%、3.77%和4.29%。分散的市场可以导致公司充满增长空间,有利长远发展。

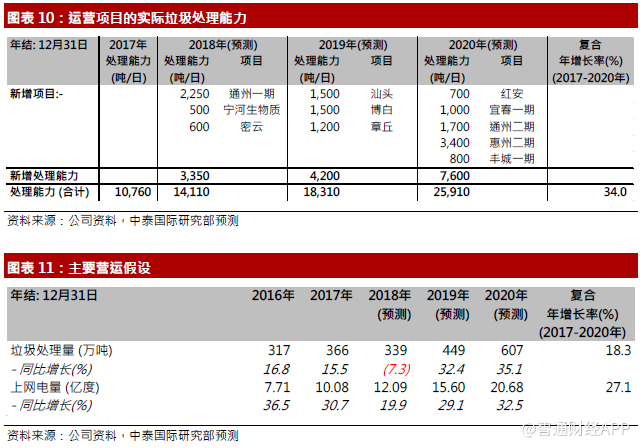

公司积极扩容,运营项目的垃圾处理能力在未来三年内将上升140.8%。

在行业利好的情况下,预期绿色动力环保将积极扩容。运营项目的实际垃圾处理能力将由2017年的10760吨/日上升140.8%至2020年的25910吨/日,复合年增长率达到34.0%。处理能力达到2250吨/日之北京通州一期项目可于今年投产,成为市场亮点。

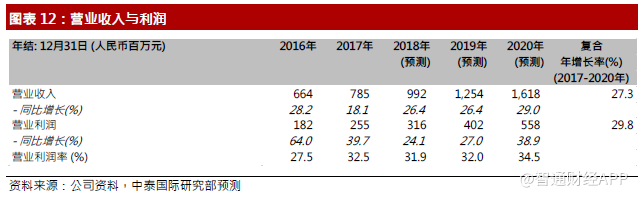

至于公司于今年初取得的处理能力达到3400吨/日之广东惠州二期项目则可于2020年投产。按照对垃圾处理能力的上述预测,预期公司垃圾处理量和上网电量将由2017年的366万吨及10.08亿度上升至2020年的607万吨及20.68亿度,复合年增长率分别达到18.3%和27.1%。

中证监发审会已经审核A股上市申请,未来回归A股市场有利港股股价。

中国证监会发审会于2018年3月审核绿色动力环保的A股上市申请。公司现正等待证监会发出批文。A 股上市后,公司总股本将上升11.1%,帮助降低负债率。参考市场传统,相信公司未来回归A 股市场也可以在技术上提升港股股价。

财务分析

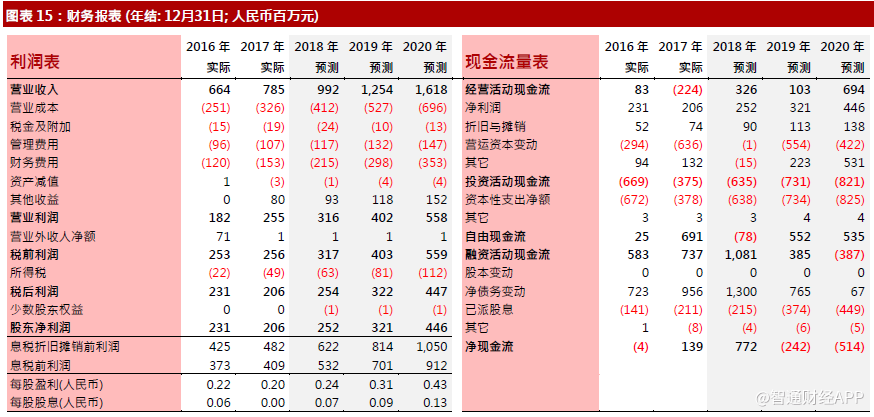

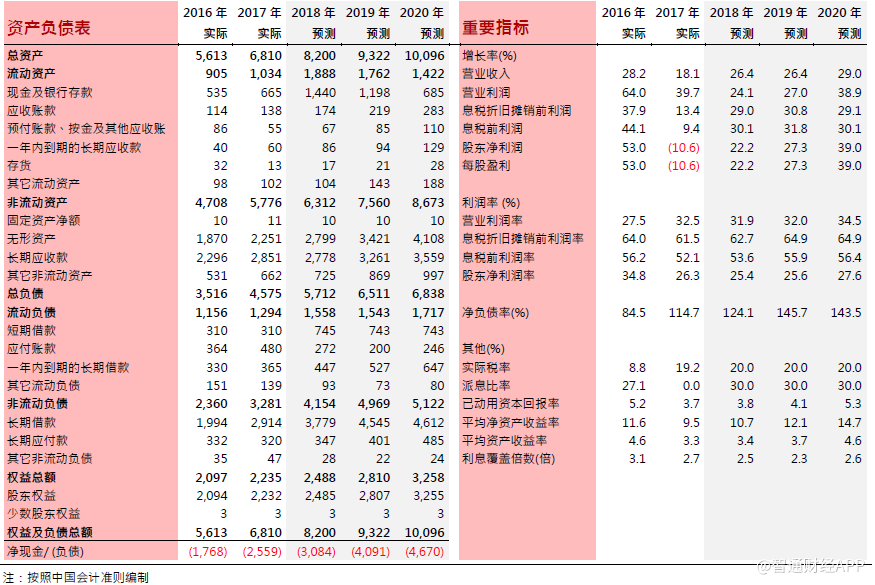

收入上升趋势不变,三年营业收入复合年增长率达到27.3%。

按照中泰国际对公司的垃圾处理量与上网电量增幅的假设,预期公司营业收入和营业利润将由2017年的人民币7.85亿和2.55亿上升至2020年的人民币16.18 亿和5.58 亿,复合年增长率分别达到27.3%和29.8%。营业利润率在未来三年大致保持平稳。营业利润率由2017 年的32.5%达到2018年的31.9%、2019年的32.0%和2020年的34.5%。

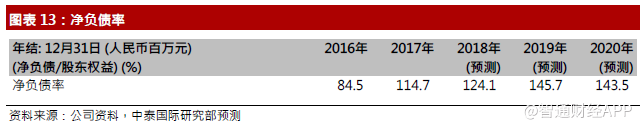

负债率上升,因为公司持续扩容。

净负债率(净负债/股东权益)由2016年的84.5%上升至2017年的114.7%。这是由于持续扩容所导致,负债率上升因此是合理的趋势。未计算未来A股发行的因素,预期公司在持续扩容下,其净负债率将分别在达到2018-2020年达到124.1%、145.7%和143.5%。假如公司最终成功在上交所发行A股上市,负债率将下降,公司财务状况可获得改善。

盈利预测

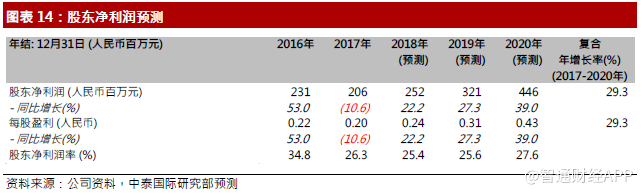

股东净利润今年反弹,三年股东净利润复合年增长率达到29.3%。

虽然营业收入同比增加18.1%,股东净利润由2016年的人民币2.31亿下跌10.6%至2017年的人民币2.06亿,主要因为2017年没有出现所得税退税,加上递延所得税增加,实际税率由2016年的8.8%上升至2017年的19.2%;句容、宁河秸秆、蚌端口三个项目刚于2017年投产,利润效益并未完全反映。股东净利润率因此由2016年的34.8%下跌至2017年的26.3%。

随着北京通州和广东惠州等高效益项于2018-2020年内投产,预计股东净利润率可以维持在平稳水平,并于2020年轻微上升至27.6%。

在营业收入上升趋势下,预期股东净利润今年反弹,并由2017年的人民币2.06亿上升至2020年的人民币4.46亿,复合年增长率达到29.3%。每股盈利由2017年的人民币0.20元分别同比上升22.2%、27.3%和39.0%至2018年、2019年和2020年的人民币0.24元、人民币0.31元和人民币0.43元。

估值与评级

绿色动力环保的2018年市盈率为13.2倍,高于港股同业的11.5倍,估值看似较高。但公司与大部份香港上市的环保企业不同,公司采用中国会计准则。按照中国会计准则,绿色动力环保不会确认BOT/BT 建筑收益。绿色动力环保于今年1月公布,相比按国际会计准则编制的财务数字,根据中国会计准则下的2014-2016年股东净利润分别减少了67.7%、33.4%和35.2%。考虑到会计准则差异的因素,中泰国际认为绿色动力环保的估值实质上不高。

按贴现现金流(DCF)分析,中泰国际定下5.1港元目标价,这对应17.3倍2018年市盈率和31.4%上升空间。首次覆盖,给予“买入”评级。

风险因素:项目开发耽误,如果公司开发项目进度耽误,公司营业收入和盈利增长或会低于预期;应收账款风险,收款耽误将影响公司现金流收入;并网电价下跌,若并网电价意外下跌,盈利和股本回报将低于预期。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP