波动市况下防守还看“铁公机港”!中金荐“5+7”组合

本文来自中金公司的研报《市场波动看铁公机港:关注5+7组合》,作者为中金公司分析师杨鑫。

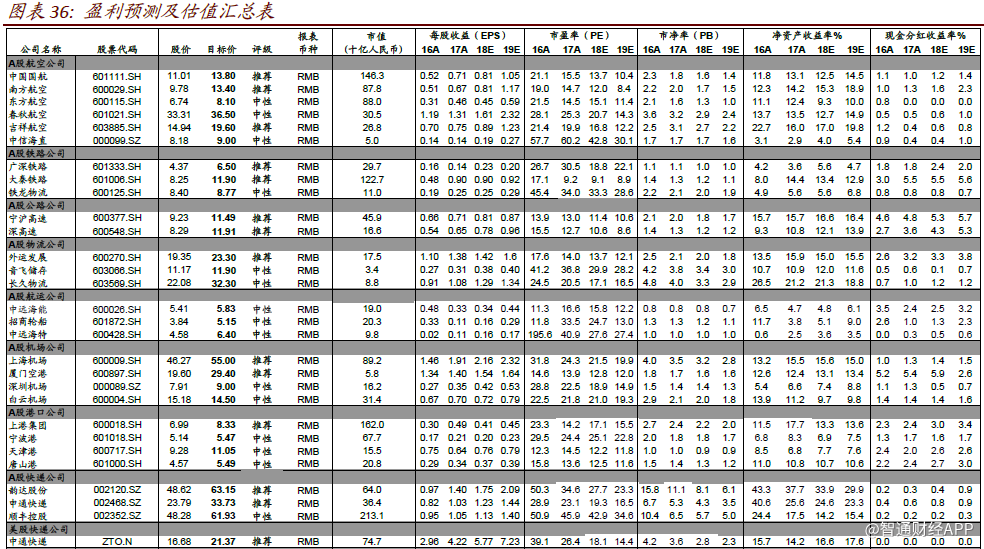

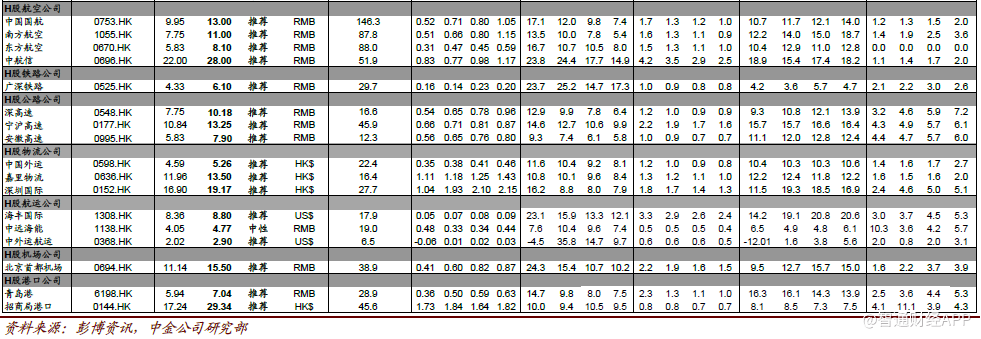

智通财经APP获悉,中金发表研报称,2018年1月末以来大盘波动较大,推荐投资者关注防守性好的基础设施股票,根据大市值(抗风险能力强)、基本面强劲(攻守兼备)、高防御性(抵御市场系统性下跌风险)选出5只优选A股基础设施组合和7只优选H股基础设施组合。建议关注“5+7”组合近期可能出现的机会。

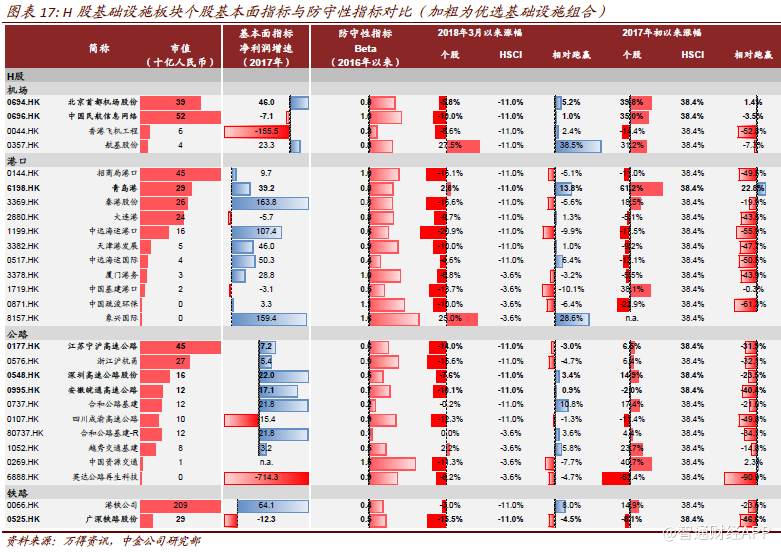

H股组合包括首都机场(00694)、中国民航信息网络(00696)、青岛港(06198)、江苏宁沪高速(00177)、深圳高速(00548)、安徽皖通高速(00995)、广深铁路(00525)。过去五年,中金H股优选基础设施组合跑赢大盘55%。

自下而上选股,优选基础设施组合

1.基础设施行业优势:消费属性强的板块长期跑赢大盘,且大盘下跌时防守性强。

消费属性的机场、公路长期能跑赢大盘,下跌时期防守性强。机场与航空客运相关性大,过去二十年消费升级推动航空需求一直保持双位数以上增速,旅游出行能够对抗经济周期,消费属性强;高速公路方面,随着居民可支配收入扩大,汽车保有量持续增长,以小客车为主的路段车流量增长也能够对抗经济周期;港口和铁路受宏观经济波动影响大,消费属性弱于机场、公路。

机场、公路长期跑赢大盘:机场板块消费属性明显,过去五年跑赢大盘94%,表现最为突出;同样拥有较强消费属性的高速公路过去五年也跑赢大盘35%,而且股价稳定性好,很多股票每年都有分红,加上累计的分红,过去五年跑赢大盘将达40%以上;港口和国际贸易、宏观经济相关度要比公路、机场更大,所以2008~2018 年略跑输大盘6%;铁路运输尤其是货运,防守性要略差于以上三个子行业,过去十年跑输大盘17%,主要是由货运铁路的周期波动而影响,所以我们在构建铁路行业组合过程中主要聚焦在铁路客运公司。

基础设施板块,特别是机场、公路等消费属性强的公司在大盘下跌时期波动较小。

从港股角度看:从2007年10月H股历史高点以来,大盘(恒生综指)下跌了47%,其中公路跑赢30%,机场略有跑输4%,港口也跑输大盘,铁路公司只有广深铁路和港铁,且港铁市值更大,所以此处不做考虑。过去五年,公路、机场分别跑赢大盘53%、12%,港口跑输大盘-33%,而铁路中的广深铁路则跑输大盘12%。

从个股角度看能跑赢大盘的基础设施股票

部分基础设施板块股票能够穿越牛熊两季,跑赢大盘,实现相对稳定的股价收益:过去五年,上海机场、首都机场、中国民航信息网络、安徽皖通高速、粤高速A、深高速(A+H)、青岛港分别跑赢大盘171%、53%、161%、7%、128%、97%/90%和27%,广深铁路A股跑赢10%,H股跑输12%,宁沪高速A股跑赢17%,H 股跑输16%。在大盘下跌或者震荡时期,基础设施个股波动一般更小,是较好的避险标的。

从盈利基本面角度看,基础设施(尤其是机场、公路)盈利支撑性强,增速相对大盘更稳健。

由于基础设施收费稳定,在经济下行周期的盈利波动性小。按营业收入增速将2005~2017年分为4个收入下跌时期,分别为1Q05~1Q06、2Q08~1Q09,1Q10~3Q12、3Q13~3Q15,验证了机场、公路这两个消费属性较强的子行业,在这四个收入下跌期一般会有跑赢市场基本面的表现。

2.优选基础设施组合的方法

我们将基础设施分为A股、H股,又各自分为公路、铁路、机场、港口等子板块,按照基本面指标(如净利润增速)以及防守性指标(如beta、市场下跌时相对跑赢程度)进行筛选,关注大市值(抗风险能力强)、强基本面(2017 年净利润增速较高)、防守性强的标的,我们挑出了12只股票作为优选基础设施组合,其中A股5只,H股7只。

具体而言,机场与服务3只(A股上海机场,H股首都机场和中国民航信息网络)、港口1只(H股青岛港)、公路共6只(AH两地上市的宁沪高速、深高速,A股粤高速A,H股安徽皖通高速)、铁路为AH两地上市的广深铁路。

公路、机场、港口、铁路行业基本面与防守性分析

机场:成长提供防御

收入:生产量增长提供防御,非航收入锦上添花。机场行业收入主要分为航空性收入(起降费、旅客服务费、旅客货物安检费等)和非航空性收入(租赁费用、零售收入、餐饮收入、广告收入、贵宾服务收入等)。由于航空性收费价格相对稳定,航空性收入的主要驱动因素为旅客吞吐量、飞机起降架次的增长,因此为机场提供了相对稳定的增长;非航空性收入的价格相对市场化,受经济增长以及生产量的影响,波动相对较大,因此在经济上行周期,非航收入可锦上添花。

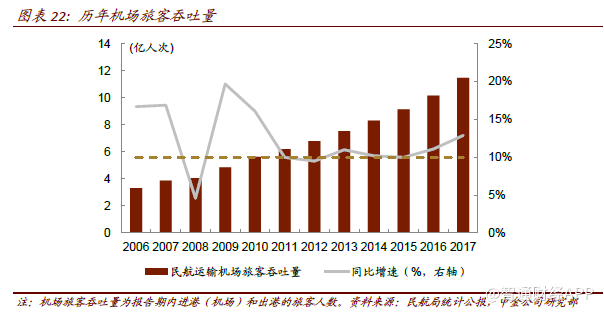

量:民航旅客量预计仍能接近双位数增长。预计至十三五末,旅客量年均增长8%。根据民航局十三五规划1,到2020年,旅客运输量7.2亿人次,即年均仍有约8%的增长。IATA 预计2036年全球航空客运量几近翻倍,增至78亿人次,中国为五大增长最快的市场之一。

价:机场收费价格不断上调,与国际相比仍有较大差异。过去10年,机场收费不断上调。继2007年民航局159号文之后,2013年4月1日起,内地航空公司的港澳台和国际航线收费标准按照外国及港澳台航空公司航班收费标准执行,高于原先按照外国及港澳台航空公司60%的执行标准。2017年4月1日起,内地航空公司国内航线收费标准上调。

当前国内机场起降费收费标准低于国际主要机场收费标准40-50%,仍有提升空间。我们简单对比了亚洲以及欧美主要机场起降费的收费标准,我国机场国际及港澳台地区航线的收费标准仅高于台湾桃园机场,与国际机场的收费标准仍然存在较大差距,且境外机场收费定期会根据CPI进行调整,而内地机场现行的收费机制并未将CPI考虑在内。

公路:整体在动荡市场中更具有显著的防御价值

从公司基本面角度看,公路上市公司具有业务发展稳健、现金流稳定、分红收益可观的特点。

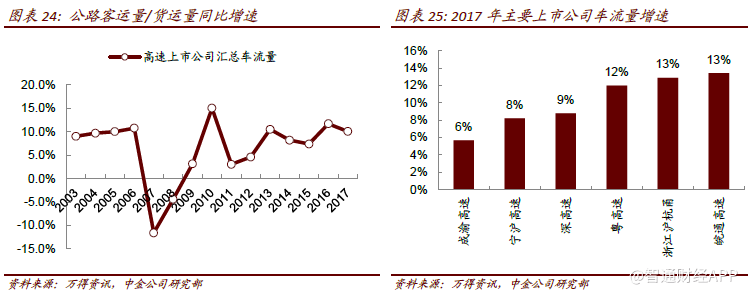

业务发展稳健:客运业务是公路板块上市公司的重要业务,而近年来随着消费升级趋势强化,居民汽车保有量保持两位数增长、短途出行需求增加,带来公路的客运业务的稳健增长。2017 年主要上市公司的车流量保持在10%左右。区域高速公路整合趋势下,上市高速公路拥有的整合与经营优质资源的基础和能力,从一定程度上保证了其运输量的平稳增长。

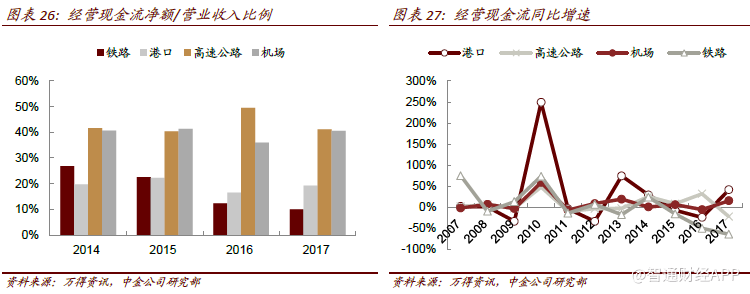

现金流稳定:现金流方面,2017 年公路经营现金流净额/营业收入比例为41%,位居基础设施类之首。同时,公路公司的经营净现金流增速波动相对较小,展现了稳健特性。

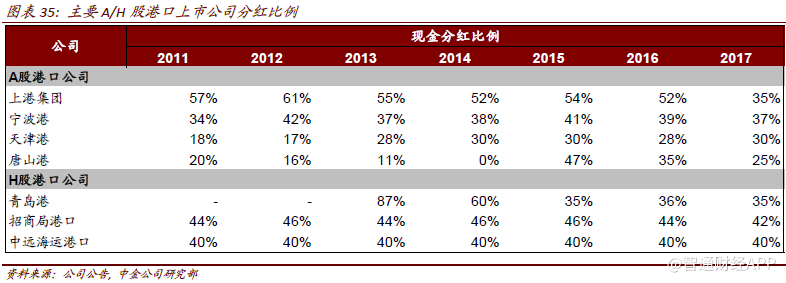

分红收益可观:上市公路公司普遍保持稳定高分红比率。2011 年以来,宁沪高速保持60%以上的分红比率,深高速、粤高速、皖通高速的分红比率基本保持40%以上。以4 月22 日收盘价折算分红收益率,2017 年重点高速上市公司的分红收益率都在5%左右的水平。其中,宁沪高速自上市以来每股分红保持持续增长,皖通高速近四年的收益率保持在4.9%的水平。

港口:具有一定防守性质

整体来看,港口部分吞吐量增速与宏观经济相关(尤其是大宗产品如铁矿石和煤炭等),但集装箱主要货种以消费品为主,并且作为基础设施,港口公司具有比较稳定的现金流,因为我们可以筛选出一些基本面稳健、估值低、有分红收益率作为安全边际的公司。

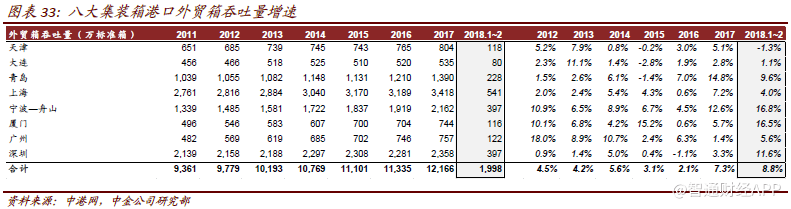

从货种的角度而言,港口装卸种类比较多,散杂货中铁矿石、原油以进口为主,煤炭以内贸(北煤南运)为主,与国内宏观经济和内需相关;而集装箱则以外贸出口集装箱最为重要,更多体现欧美经济的外需。从吞吐量增速的历史表现而言,吞吐量增速均与GDP增速和PMI 呈现相关性。从主要集装箱港口的数据来看,外贸箱吞吐量增速今年以来在出口带动下保持较高增长(8.8%)。

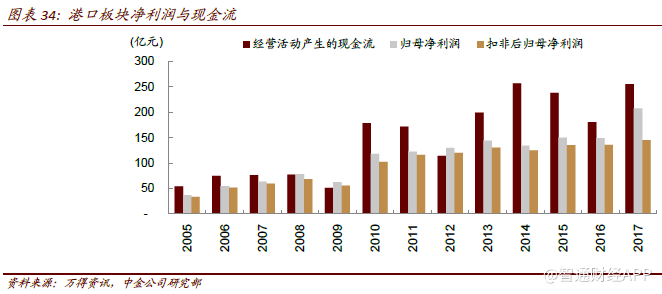

港口作为交通基础设施类公司,防御性体现在具有较好且稳定的现金流,分红比率较高。2011~2017 年,港口板块公司经营活动现金流平均为202 亿元,A/H 股港口公司平均现金分红比率分别为35%/44%。

铁路:货运与宏观经济周期相关性大,客运具有强防守性

以煤炭为主的货运业务是铁路上市公司的重要业务,而运煤需求量受到宏观经济影响较大,板块整体的周期性较强。因此以客运为主的铁路上市公司业务量相对稳健,是板块内抵御性较强的标的。在此背景下,广深铁路作为唯一一家以客运为主的铁路上市公司,是当前动荡市场中相对稀缺的抵御性铁路上市公司标的。

货运周期性强:2017年,在下游需求的带动下,煤炭行业自2016年下半年起行业整体经营环境改善,回暖趋势日益明确。煤炭货运需求增加,直接带来2017年全国铁路货运量增长10.37%。

2018年一季度铁路货运增长良好,发改委数据显示1-2 月全国发运煤炭3.95 亿吨,同比增长12.3%。放眼全年,由于基数变高铁路货运量增速或有放缓,但运量仍将保持高位。

客运稳定增长:铁路客运业务也具有强消费属性,2015年以来全国铁路客运量基本保持正增长,且相对增幅波动较小,整体呈现稳健增长的态势。此外,自2018年4月28日起至年底,铁路部门将进一步扩大部分动车票价下浮折扣,此次部分高铁的降价政策,一方面有助于培育高铁的出行习惯,提高高铁客运的旅客黏性;另一方面普客价格改革正在有序推进,我们认为这波高铁价格下降是为以后上升做准备,因而我们不改普客上涨的预期。届时提价叠加客运量持续增长,预计客运业务将会成为铁路重要的利润增长点。

北京首都机场股份:免税新合同利好逐步兑现

2018年1月末以来,大盘波动较大。根据历史回顾,消费属性较强的机场板块长期内能跑赢大盘,下跌时期防守性强。过去5年,北京首都机场跑赢大盘53%。

航线结构改善利好业绩表现。公司产能利用率已经较高,预计2018年生产量增速仍将保持低单位数增长。由于核心机场时刻增速受限,国际线的增长可能来自于国内线的小幅下滑,但结构性改善预计将利好业绩表现。

免税新合同利好逐步兑现。公司T2和T3免税店已于2018年2月11日开始执行新合同,合同期为8年。2月11日至3月10日处于免租期。中免公司运营的T2 航站楼首年保底经营费为8.3亿元,销售额提取比例为47.5%。日上免税行运营的首都机场T3航站楼免税店的首年保底经营费22亿元,销售额提取比例为43.5%。公司预计,自2018年2月11日起至2018 年年底,公司可获得不低于24亿元国际零售经营收入。

北京新机场的分流影响或小于预期。根据规划,东方航空、南方航空所在的天合联盟将搬至北京新机场,中国国航所在的星空联盟将留在首都机场。当前天合联盟旅客量约占首都机场整体旅客量的30%,且主要为国内航线旅客。由于存在4 年的过渡期,因此我们预计旅客分流将会逐年体现。

估值较低,具备防御性。公司当前股价对应10.7倍2018年P/E,远低于自2010年以来的历史均值。横比上市机场,公司估值也为我们所覆盖的上市机场中最低,具备较强的防御性。

估值建议:考虑免税招标利好兑现支撑业绩增长,且近期无大型资本开支,新机场分流影响或低于预期且已经基本反映在股价中。公司当前股价对应10.7/10.2 倍2018/19 年P/E。维持2018、2019年盈利预测、目标价和推荐评级不变,目前股价距离目标价仍有39%上涨空间。

中国民航信息网络:新运营中心投入运营,迎来新时代

过去5年,受益于民航旅客量稳定高速增长,中航信跑赢大盘161%。

订座量预计仍将高速增长。公司航空信息技术收入的增长受行业旅客量驱动。民航局十三五规划显示,旅客量年均增速约在10.4%。按照民航局2020年7.2亿人次的目标,未来三年的年均旅客量增速约8%,仍然维持较高增长。

一次性负面影响已过,新运营中心投产迎来新时代。公司2014-2016年连续三年收到顺义区政府补贴,用于建设新运营中心。2017 年补贴停止,一次性因素影响公司净利润增速。公司新建的顺义区运营中心已于2017年底投入使用,新增折旧预计能通过节省的租金来弥补。公司同时新建IDC机房,通过出租部分机房可收取租金,增厚业绩。

估值建议:公司当前股价对应17.7/14.9倍2018/19 年P/E。维持2018、2019年盈利预测、目标价和推荐评级不变,目前股价距离目标价仍有27%的上涨空间。公司主要收入受民航出行旅客量增长影响,增速高且较为稳定,受经济波动影响较小。全资子公司航旅纵横国企改革已在讨论中,未来或提供新的增长点。

风险:折旧增加高于预期;系统集成业务不及预期。

宁沪高速:公路业务稳健增长

2017年全年营业收入94.6亿,同比增长2.8%;归属母公司净利润35.9亿,同比增长7.2%,对应每股盈利0.71元。2018年1月受江苏大雪影响,车流量同比下降 24%,但2月车流量恢复较快,同比增长 28%。一季度车流量同比增长5.1%。

核心路产车流发展稳健,客运业务持续高增长成为公司的现金牛业务。沪宁高速2017年车流量增长强劲,同比16年增长8.3%。

受治超与宏观经济回暖的双重利好影响,17年货车流量增速提高6.8个百分点至7.6%,占总车流量比重的21.8%。在2018年宏观经济平稳发展与江苏省治超力度不减的大背景下,18年货运维持增长预期不变。此外,占公路车流主导地位的公路客运业务受益于消费升级趋势,近年来呈现持续高速增长的态势。综上,预计2018年货运车流量将继续保持高单位数增长。

服务区经营模式转型持续推进,路衍产业有望成为利润增长点。宁高速沿线6个服务区全面实施改革方案:3对服务区实行“外包+监管”模式,3 对服务区实施“平台拓展”方案。改革引入民营企业经营模式,经济效益得以提升的同时,预计公司将通过收取稳定租金的形式,全面扭转院线服务区的亏损状态。

2007 年价格高点后股价稳步攀升,长期跑赢大盘收益稳定可观:2008年4月20日以来股价累计上涨33.5%,十年累计跑赢上证综指34.2 个百分点;近三年累计跑赢上证综指33.8个百分点。尤其在大盘下跌时,公司股价的防御性质更显著:07-08年上证综指由最高点下跌至最低点阶段,公司股价跑赢大盘24.3个百分点,15-16年的下跌阶段公司跑赢大盘19.7个百分点。此外公司具有稳定的分红政策,自上市以来公司每股收益逐年增长,历年分红比例均超过60%。

估值建议:维持H股“推荐”评级和13.25港元的目标价,目前股价距离目标价有22%上涨空间。

深高速:2018双重催化在前

2017年全年营业收入48.37亿元(+6.7%YoY);归属母公司净利润14.26亿元(+22%YoY)。公司1-2月合计车流量增3.2%,收入增长2%。内生增长稳健、新增路产优质,公路主业增速居上市公司前列。深高速经营路产车流量以小客车为主,城市属性强,增速较快。

内生方面,公司主要项目梅观高速、机荷东段、机荷西段、水官高速车流量结构中小客车占比接近90%,武黄高速小客车占比也高达75%以上,车型结构稳定。梅观、机荷东、机荷西、水官、武黄、清连、长沙环路2017年累计车流量增速9.7%,与16年持平。17年累计收入增速7.8%,略高于16年的7.4%。

外延方面,2016-17年宜昌高速和武黄高速的路产收购带来稳健回报。此外公司目前在建公路项目包括外环高速A段与沿江高速,2020年外环高速投产将带动远期成长。

环保业务提供新动力,土地价值释放增厚未来业绩。公司处于拓展环保业务初期, 2017年收购德润环境20%股权, 预计2017/18/19 年环保业务贡献盈利1.2/2.1/2.3 亿元,占比10%左右。土地开发方面公司持49%的梅林关项目给公司贡献NAV 约24 亿(每股1.11 元),首期将于2019年确认收入,预计2019/2020将贡献盈利2.7/3.5亿,占比13%/17%。

估值建议:不考虑以下两笔18年的大额收益:1)梅林关项目有望转让部分股权给开发商,提前锁定土地增值收;2)盐排盐坝南光三项目2018 年若由政府一次性买断,公司将在2018年一次性确认16亿元的处置收益。维持2018/19年盈利预测17.1亿元/21.0亿元。梅林关项目转让和三条路买断有望分别提升盈利45%/94%。维持“推荐”评级和目标价10.18港元,目前H股有31%的上涨空间。

风险:车流量增速及梅林关项目开发进展不及预期。

青岛港:估值低,业绩具有多重催化剂

外贸箱吞吐量快速增长:1-3月青岛港集装箱吞吐量增速为0.7%,低于沿海港口增速(6%),但主要由于内贸箱下滑,盈利能力强的外贸箱继续快速增长。根据中港网数据,今年前2 个月青岛港外贸箱吞吐量增速达到9.6%,快于八大港平均的8.8%。

集装箱板块将受益于前湾集装箱码头的增量贡献:公司原本持有前湾集装箱码头31%股权,2017年5月完成收购另外20%股权(但不并表),2017年有6个月按51%计算投资收益,2018年则为全年。尽管发改委的反垄断调查要求青岛港从2018年起将其集装箱装卸标准作业费降低19%,我们认为实际影响较为有限,主要因为:

1)集装箱板块利润占比仅约20%;2)集装箱装卸作业费调整仅适用于外贸集装箱;3)青岛港一直给予航运公司一定折扣,实际作业费低于标准作业费。

液体散货业务将受益于非国有原油进口配额增加(2018年全国非国营原油进口配额同比增长55%至1.42亿吨)以及储罐和管线运输的收入贡献。

物流业务将继续享有港口运营商提供全程物流的优势,从而获得新客户和市场份额;同时公司将受益于集装箱货运站与仓储之间的协同作用。金融服务将受益银行间同业拆借利率上升和资金规模增长。干散货业务有望止跌企稳。

估值建议:目前,公司股价对应8.0/7.5倍2018/19年市盈率。假设分红比例35%,2018 年盈利增长16%,公司股息收益率为4.4%。维持“推荐”评级和目标价7.04港元,较目前股价有18.52%上行空间。青岛港A股上市正在审核之中,可能带来潜在的催化剂。

风险:集装箱吞吐量增速低于预期、装卸费率大幅下降,物流/液体散货业务不及预期。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP