铜的回调究竟在交易什么,最困难时刻已经过去?

本文来自于“对冲研投”微信公众号,作者为中粮期货有色高级分析师卫来,原标题为《全景分析:铜的回调究竟在交易什么,最困难时刻已经过去?》。

铜价在今年以来整体呈现震荡下行的走势,COMEX铜价从年初至三月份,用了3个月的时间回吐了去年底12月份的全部涨幅,回调幅度为11.5%,随后在四月份取得修复性反弹,沪铜走势与COMEX铜相仿。预期悲观、供应增加、库存堆积,以及外部环境(如贸易战)的冲击,都对铜价的运行不利。不过随着时间的推移,铜的外部环境和内生因素都在发生改变,从边际的角度上看,铜价最困难的时刻可能已经过去。

1. 铜价的回调在交易什么?

铜价整体的回调可以从几个方面来理解:

一、从传统“三驾马车”角度对中国总需求的看淡;

二、美国基建预期的落空;

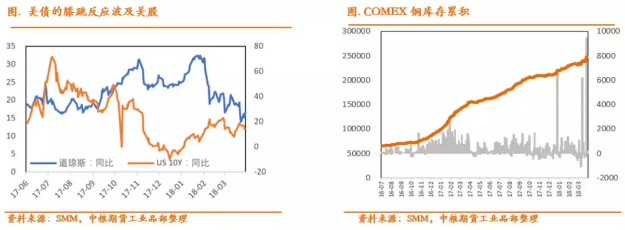

三、美国通胀(PCE)的脉冲式上升对利率形成的“膝跳反应”(影响风险资产);

四、贸易战对于市场风险偏好的冲击;

五、中国精炼铜供应的增加;

六、国内外精炼铜库存的累积(COMEX和SHFE库存都在增加)。不过展望未来,我们认为这些方面出现边际改善的概率较大。

2. 贸易战最紧张的时刻已过去

我们将贸易战可以分为四个层次:第一层次,对单个品种进行征税;第二层次,扩大

征税范围与协商让步;第三层次,对主要贸易品种征税;第四层次,动用债券、外汇等贸易外工具。

目前贸易战还停留在第二层次与第三层次之间,双方只是罗列了征税清单,并没有全面开始征税措施,贸易战对于铜价的影响尚停留在预期层面,并未对供需造成实质影响。美国财长努钦近日已经表示愿意访问中国对贸易事项进行谈判,如果后期谈判取得进展,贸易战的风险逐步减退,市场风险偏好将有所回升,对于铜价属于利好消息。

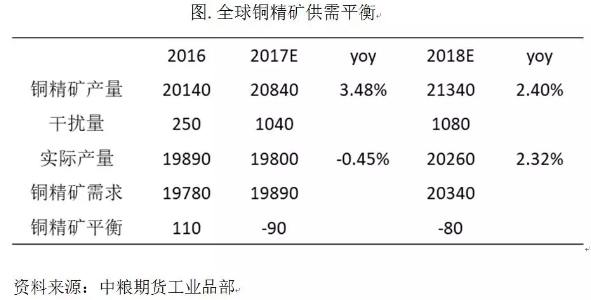

3. 铜矿干扰量可能不及预期但仍然偏紧

今年年初至今,全球铜矿产量超预期恢复,其中赞比亚、智利等过铜精矿产量同比增长明显。其中智利的增长主要来自Escondida的产预期增加,该矿今年1月产量为10.7万吨,同比增长38.78%,而去年同期为下降16.8%,预计在没有罢工等因素的影响下,2018年该矿产量将有可能达到128.0万吨,高于2017年产量92.54万吨,将继续支撑智利2018年铜矿产量。

在铜矿干扰率方面,今年智利有40多个工会面临劳资协议到期,其中包括Escondida有合同将在6月份到期,因此市场普遍调高了今年铜矿干扰率的预期。但是,智利主要铜矿此前同意或者达成劳资协议,这部分对应产量大约为240万吨,占劳资合同到期矿山产量约为40%。此外,随着大型矿山劳资谈判进展的顺利,后期再度爆发大规模罢工的可能性较小,今年全球铜精矿的供需状况有所缓和。不过,由于近两年中国新增粗炼产能较大,铜精矿仍然会有所偏紧,从平衡表上看,即使下调了铜矿干扰率,今年铜精矿也可能不是一个堆库存的格局。

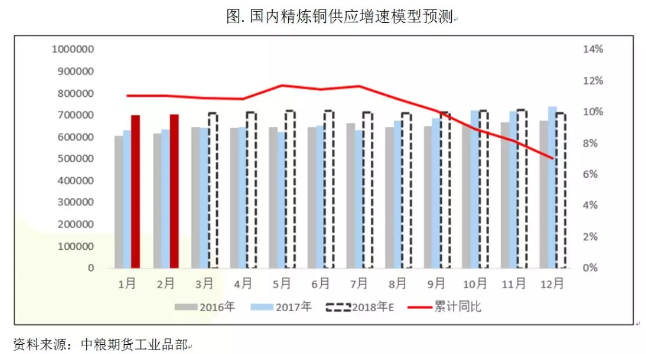

4. 国内精炼铜产量高增速不可持续

根据上海有色网数据,今年1-3月我国精炼铜产量为211.85万吨,比去年同期增加11%,供应快速增长的主要原因在于2017年和2018年新建产能的释放。仅在今年一季度,国内就有2家铜企有新增产能投放,分别是中国黄金的15万吨和灵宝黄金的10万吨。目前这两家企业的新增产能的利用率已经攀升至75%以上,是铜供应增长的主要推动力量之一。后期国内还有中铝东南铜业、山东恒邦、烟台国润等多家企业有新增产能要投放。

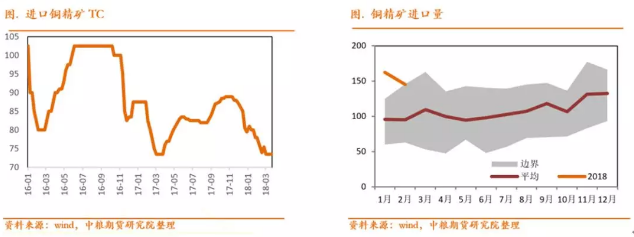

不过,今年整体精炼铜供应增速可能不会维持在10%以上的高位,我们认为后期供应增速下滑是大概率事件。主要基于:第一,铜精矿加工费下滑对于冶炼厂产能利用率的约束。目前,五、六月份的铜精矿加工费已经下滑至73.5美元/吨,而70美元/吨是国内冶炼企业的平均加工成本,因此如果后期TC继续下滑,大概率对国内冶炼企业的供应形成约束;第二,2017年国内精炼铜产量呈现上半年底下半年高的格局,换言之,对于2018年的精炼铜供应增速而言,基数效应在上下半年的区别较大。我们认为随着TC的下滑对冶炼企业的供应约束、以及下半年基数效应的影响,在今年6月份以后精炼铜供应增速下滑是大概率时间,对于铜的供应而言是边际利好。

5. 废铜供应符合预期

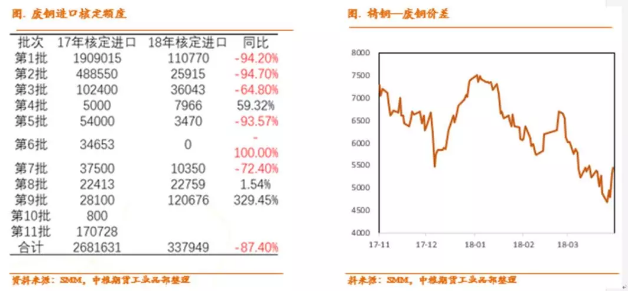

今年铜供应的另外一个点在于废铜。目前公布了第九批限制类废铜进口批文,目前1-9批核定进口废铜额度累计为337949吨,同比减少87.4%,符合市场预期。1-3月实际进口废铜55万吨,同比下滑将近40%。从精废价差的角度看,二者价差持续收敛,显示了废铜货源的紧张,导致不少以废铜作为原料的冶炼企业产能利用率收到约束,也导致了部分以废铜作为原料的铜加工企业转而使用精铜作为原料,变相地增加了精铜的需求。总体而言,目前废铜的情况符合预期。

6. 消费可能超预期

1-3月份铜价的回落,与此前市场对国内以及海外需求的看淡有密切关系。尤其国内投资者对于2018年国内总需求较为悲观。但是我们认为今年对于需求不宜太过悲观,有可能在需求层面出现超预期的局面。

在刚刚召开的政治局会议上,中央提出了在打好“攻坚战”的同时要持续扩大内需,同时要保持合理的流动性。我们已经看到1-3月房地产数据超出市场预期,基建方面,在上半年PPP项目检查逐渐结束后,下半年那些资金健康、质量良好的PPP项目可能会重新回归。因此,在持续扩大内需的背景下,可能会看到基建和房地产的边际改善。因此从传统的三驾马车而言,对于总需求不宜悲观。

从流动性的角度而言,目前已经去掉了“管住流动性的闸门”等字样,流动性收紧也并不是去杠杆的唯一方式,很多迹象表明,在稳健中性的流动性总体框架之下,存在边际改善的空间。

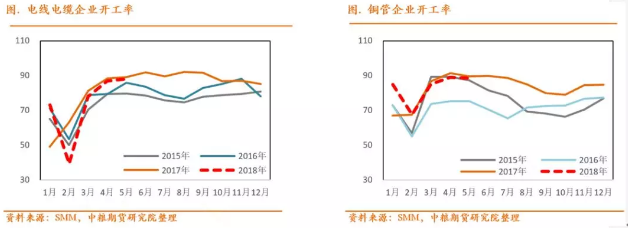

从铜的微观需求来看,我们与许多下游企业有交流和接触,发现今年下游消费情况良好。比如电线电缆企业的订单量、耗铜量等指标都与去年基本一致,没有出现明显下滑。我们认为国内铜在接下来的2-3个月内仍将处于去库存的状态。

7. 总结与策略

总括来看,铜最困难的时候可能已经过去,外部环境,诸如贸易战等因素,在逐步缓和,海外通胀预期整体回升,原油价格持续走强、长端美债收益率破3%;国内总需求呈现强大的“韧性”,流动性存在中性框架下边际改善的可能。从其自身基本面而言,虽然铜矿干扰率不及预期,但铜精矿整体仍然并不十分宽松,精炼铜供应增速短期仍将处于高位,但后期大概率下滑,下游消费端也较为健康且目前看来仍可持续,而国内库存拐点已经出现。

因此我们认为在这种背景下,铜价在经过了4月的修复性上涨后,5月大概率呈现缓慢上涨的格局。在这种预判下,期货上回调买入是可以考虑的策略,而在期权上则可以考虑买入6月或7月到期的虚值看涨期权的策略。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP