枫叶(01317)VS博实乐VS睿见(06068)财报对比,会发现什么惊喜?

本文来自微信公众号“iEDU投资人俱乐部”,作者为范敏,原标题为《枫叶VS博实乐VS睿见2018半年报大比拼!》。

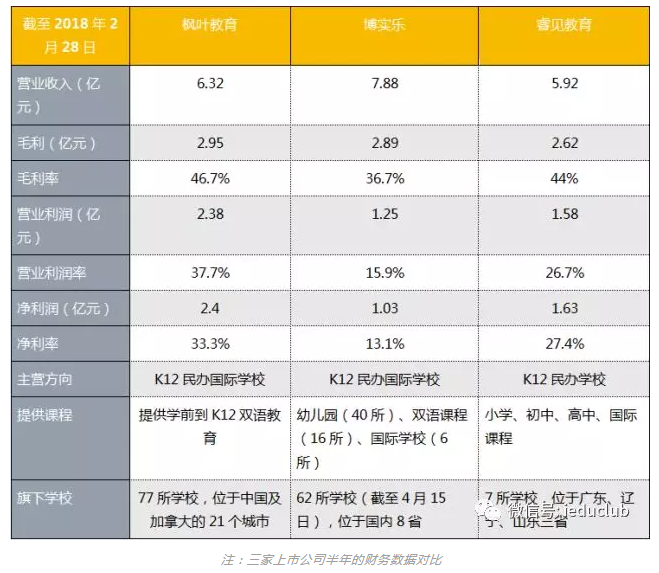

近日,博实乐、枫叶教育(01317)、睿见教育(06068)先后发布了截至2018年的中期业绩报告。没有对比就没有“伤害”,对比以后,你能发现哪些惊喜?

“横向”看营收

轻资产扩张成效显著

看完三家公司的财报,不自觉流露一句:看枫叶教育的财报绝对是一种“享受”。不仅仅是业绩好,而且其轻资产模式扩张路线的收益已见成效。

截至2018年2月28日,枫叶教育营收6.32亿元,同比增长30.7%;毛利2.95亿元,同比增长29.5%;毛利率轻微下降,主要原因是学校整体使用率略有下降所致。净利润2.4亿元,同比增长33.3%,三项关键指标很亮眼,均实现了两位数的同比增长。

在营收构成比例中,学费仍然是大头,占比84.8%,共收入5.36亿元。其中,高中学费占4成,贡献2.64亿元,剩下分别为:小学、初中、幼儿园,以及外籍人员子女学校。

截至报告期内,枫叶教育的入读学生同比增长37.2%达28321名,也是因为学生入读人数整体增加,带动了学费总收入的增长。另外,财报中变化比较大的一项还有“递延收益”项目,今年公司的递延收益收入为5.69亿元,而去年这一数字为10亿元。

高营收、高SG&A

据博实乐的半年报数据显示,公司营收和净利润形成两大“极端”。半年营收7.88亿元,是三家里最高的,毛利率比去年(33.4%)略高,成本依然很高,净利润是三家公司里最低的,为1.03亿元,不到枫叶教育的一半水平。

另外,公司SG&A(注:SG&A: Selling General and Administrative Expenses销售、管理及行政费用)比2017年大幅增加,增长58%,与营收、毛利出现不呈比例的增长,间接说明公司在营销或管理费用上投入了新增的大量成本。此前,博实乐相关负责人也曾公开表示,“报告期内公司SG&A增加,主要是由于IPO后公司的管理费用增加”。

在营收构成中,双语学校、补充教育的占比最高,分别为29.8%、25.8%,其余构成部分为国际学校和幼儿园。截至2月28日,学生总人数为35412人,新增11所学校,学校容量由去年的48091人增长到58671人。由于新开学校也使得整体利用率下降到60.4%。

净利润增幅明显,得益于税率降低

与以上两家公司相比,睿见教育的半年报要显得复杂的多。截至2018年2月28日,公司营收5.92亿元,同比增长18.8%;毛利为2.62亿元,同比增长13.4%,毛利率为44%,与2017年相比,小幅下降,但是,净利润却有3个点的提升。

看起来公司净利润提升明显,但却并不是因为主营业务带来的,主要受益于“其他收入”,即:第一、拿到政府1900多万的补助,与去年同期相比增长495%;第二、企业所得税减免了2500多万,其实以上两项的收入均有一些不确定性。

具体在营收构成比例中,学费的占比为70.5%,这个占比与枫叶教育的区别比较大。在睿见教育的半年报中,比较亮眼的是招生人数增长,与去年同期相比,学生入读人数增长29.5%,由去年的31788人,直接增长为今年的41180人,增长了9300多人。

综合对比以上三家公司业绩来看,在营收方面,博实乐表现最突出,另外2家相差不大;从毛利率增长来看,枫叶教育表现最佳,博实乐次之,睿见教育的毛利增幅最小;从净利率上来看,最赚钱的公司是枫叶教育,而且期间费用最低,睿见教育要优于博实乐;从资产负债率来看,枫叶教育的这项指标变化十分明显,去杠杆明显,睿见教育轻微去杠杆;从流动比率来看,枫叶教育的提升明显,绝对值上看,也表现最佳。

“纵向”看经营

中西结合+布局全国+放眼世界

枫叶教育亮眼业绩主要原因是:入学人数的增长、学费的增长、扩建既有学校,开设新学校,以及收购中国及海外学校。单从学生入读人数上来看,截至2月28日,枫叶教育的在校学生共有28321人,加上收购海口学校的3000多人,枫叶教育在校生数超3.3万人。与博实乐的在校学生人数不相上下。

今年3月,在枫叶教育与澳大利亚南澳大学签署战略合作协议时,公司还提到修改“五五计划”,预计到2019-2020年,公司目标在校生突破4.5万人,同时,海外在校生将达5000-10000人(预计10-20所高中)。

事实上,这部分单个学生的盈利能力会比国内高中学生盈利高很多。而且,国外高中国内生源这一块,除了枫叶9年级孩子还会有大量非枫叶学校的初中生,预计这部分很大比例会成为增量部分。抓住了中国低龄化留学趋势和中国文化在海外华侨华人中的号召力。

在扩人的同时,为了衔接国内外,重点打通“高中”这一环,枫叶教育还计划在二三线城市建立更多大规模的“中小学学校”,向自己现有的学校源源不断的输送高中生,同时,持续保持中小学学生的入读比例。

今年,在扩张既有学校方面,完成对深圳、海口学校的收购;在海外扩张中,在澳大利亚开设首所枫叶大学学校,一方面,中国学生赴海外读高中,升大学;盘活“一带一路”上很多华人、华侨、中资机构人员子女的学习需求;还通过双语学校一整套教学体系,内外两个方向接收学生。让讲汉语的学生学英语,考英语国家学校,让讲英语的学生学汉语,进入中国留学,一举多得。

扩张圈地,等待质的飞跃

博实乐把业务划分为国际学校、双语学校、幼儿园为主,这与枫叶教育的划分方法略有不同。截至4月15日,博实乐下属共有62所学校,包括6所国际学校、16所双语学校和40所幼儿园。

入学总人数为35421人,其中,国际学校平均学生人数为7280人,占比最少为21.3%。双语学校平均学生人数为15463人,占比最高为45.1%,幼儿园平均学生人数为11508人,占比为33.8%。

据悉,公司三年内学校使用率比较低,直接影响了公司的盈利能力。目前,公司只有1所国际学校入学率超过90%,其余都在50%以下,基于此,招生变得异常关键。而且,双语中学低于市场预期,一方面是开新校,另一方面老校入学率低。

根据相关分析显示,博实乐5年校龄以上学校入学率:87.2% -> 94.8% -> 92.8%;3年校龄以内学校入学率:16.3% -> 29.7% -> 46.8%。但是5年校龄以内学校入学率:32.6% (2015) -> 33.2% (2017) ,确实有点停滞不前。由上可见,问题似乎出在4、5年校龄的学校,或大约是2013-2014 (更确切是 9/1/2012 - 9/1/2014) 期间开的学校,拖了后腿。

另外,从年报上列出的三所2013-2014建的国际、双语学校看,仅是宁夏学校明显弱、句容学校略低于平均,但这两个学校入学率去年也都在较快增长,也有可能是2013-2014建的幼儿园入学率不很理想。另外,从本次财报中也发现,公司为了方便学生留学海外名校和扩大招生率,博实乐没有收购学校,而是选择控股了两个机构公司股权。

对于所有快速扩张的学校而言,一定程度上都会面临,入学率在提升,新学校成熟以后才能成为公司增长的主驱动力。但以后再新建的学校又会增支出,摊薄利润,如何控制增速也是个考验所有高成长公司的一条必经之路。

自建+并购组合

目前,睿见教育总人数为41180人,其中,高中部人数为9037人,占比为24.3%;初中部人数为18217,占比最多为44.2%;小学部人数为13619人,占比为33.1%;国际课程最少,仅为0.8%。

半年报中,睿见教育表现出几个比较明显的特点:第一、公司集团具有一定投资理财观念,比如,截至2018年2月28日,公司购买550百万元理财产品。这与枫叶教育差别还是比较大;第二,公司在扩张方面采取2+2+2的扩张模式,保持每年新开2所自建学校的扩张速度;第三,公司在报告期内新增借款12.34亿元,用于外延并购。

睿见教育也存在新开学校毛利率低于运营成熟学校的问题,因此,未来几年,公司在快速扩张的同时,毛利率会面临一些压力。不过,今年9月新学期东莞和惠州学校将有望实现学费上调,加上揭阳学校平均学费亦会逐年增长,公司整体毛利率有望保持在44%以上。包括公司也开始通过各种方式严控费用增长,保持净利率比较高的水准。未来,如果三年后盈利能达7亿港元,按25PE计算,市值有望达到180亿。

给你最优选

综合对比来看,枫叶教育与博实乐最有可比性,不仅定位高度一致,而且当前都处在扩张期。首先,博实乐与碧桂园有千丝万缕的联系,加上当前还把很多国际学校开到了二线城市周边的三四线城市,招生严重依赖碧桂园的楼盘销售情况,后续业绩发展也相对受到一定限制。

博实乐的收获期或许还需要积淀一段时间,才能升华。但是枫叶教育扩张有度,而且布局比较深远,所以也迎来了收获期。还有一点比较关键,它的财务杠杆去的非常多,依然能够保证ROE微弱下降,其实很不容易,从这一点上, 枫叶教育2018的业绩比2017还是要好很多。

而睿见教育的ROE同比增长是最多的,而且还有轻微去杠杆,按理说这两点都表明2018其表现不错。不过,有一个前提,它的净利润提升方面没有问题。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP