美国通胀仍坚挺 美债收益率微升

智通财经获悉,美国国债价格周三最终下跌,未能守住通胀数据引发的涨势——外界认为,通胀数据使美联储得以在下周降息,但长期前景仍不明朗。随着油价上升,抛售推动2年期美国国债收益率一度上升5个基点,最终收窄至1个基点。在美国市场早些时候的交易中,在美国11月CPI与经济学家的预期相符后,短期国债收益率领跌,随后逐步反弹。

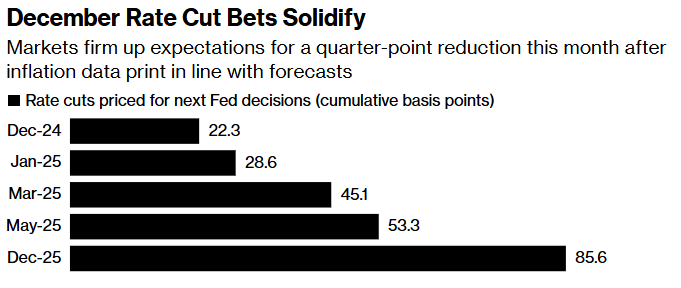

通胀数据巩固了交易员的观点,即美联储将在当地时间12月18日降息25个基点,这将是今年第三次降息。与该决定相关的掉期合约反映的宽松幅度接近23个基点,而报告发布前为20个基点。即使在美国国债收益率回吐跌势之际,这一定价仍保持不变。

富国银行首席经济学家Jay Bryson表示:“联邦公开市场委员会(FOMC)将在下周降息25个基点。我们没有理由说美联储下周不会降息。”

美国劳工统计局的数据显示,剔除食品和能源成本的核心CPI连续第四个月上涨0.3%,同比上涨了3.3%。管理着3820亿美元资产的Janus Henderson Investors美国投资组合构建和策略主管Lara Castleton表示:“虽然今天的数据是美联储下周降息的最后一个障碍,但最近通胀的上升将使美联储很难保证在2025年直接继续降息。通胀重燃是客户明年最担心的问题之一。”

不过,华尔街的一些人士认为,周三的数据表明,反通胀趋势已经停滞,美联储可能会在下周加息后维持利率不变。经济学家的预测范围从年年中之前的每次会议都降息25个基点到2025年全年不降息。

掉期交易员预计,到2025年底,美联储将累计降息82个基点,这意味着在下周降息25个基点之后,2025年还将再降息两次左右。这比美联储官员在9月份最新的季度点阵图预测中提出的四次降息要少。

数据公布后,随着对12月降息的预期增强,1月和2月联邦基金期货出现了大量买家,这意味着一些人越来越多地押注美联储将以降息开启2025年。自上周五公布好坏参半的11月非农就业报告以来,这两种合约的买盘一直很受欢迎,摩根士丹利也预测美联储在12月和1月的政策会议上分别降息25个基点。

对10年期美国国债月度标售的强劲需求未能阻止收益率攀升,多数收益率在标售后触及日高。本周三场拍卖中的第二场显示了强劲的需求指标,包括低于预期的收益率和自2016年以来10年期美债拍卖的最高投标倍数。周二发行的3年期美国国债几乎符合预期。当地时间,周四30年期美国国债将重新开售。

Marlborough Investment Management的投资组合经理James Athey表示:“从表面上看,今天的CPI报告相当沉闷,因为它与整体数据一致。在我看来,这一切都表明,我们正处于一个对债券更友好的环境中。”他预计美联储将在下周降息。

扫码下载智通APP

扫码下载智通APP