中信建投:储能成电新板块增速最快环节 估值低洼待提升

智通财经APP获悉,中信建投发布研报称,储能是电新板块增速最快的环节之一,最为看好,当前储能板块的估值并未体现出这种超出行业的溢价。大储呈现区域性爆发,中东市场大项目频频出现,美国市场进入抢装节奏,欧洲大项目从规划进入落地阶段,拉美、澳洲均有GWh级项目开始招标;户储方面,巴基斯坦、乌克兰、尼日利亚、印尼、南非等有一定经济基础的人口大国面对电力供应短缺,需求轮番爆发。盈利能力方面,海外仍是高毛利市场,单价较国内高出0.2-0.6元/Wh不等,预计新兴市场“以量换利”仍将给上市公司贡献较大的业绩弹性;户储则取决于成本控制能力、产品迭代能力、细分市场开发能力等,不断发掘新需求创造高毛利。

中信建投主要观点如下:

预计储能是2030年以前CAGR新能源当中增速最快的赛道

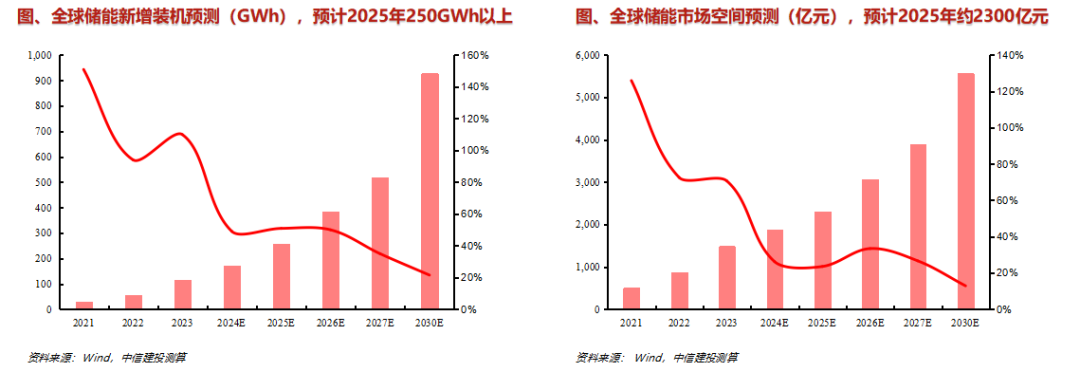

预计2024-2030年期间,全球电网、储能、风电、锂电、光伏、氢能环节需求CAGR分别为4.9%、33.4%、15%、17.1%、13.5%、72.6%,其中储能是增速最快细分环节,氢能虽远期空间大,但需求具有较大的不确定性。

储能市场空间:预计明年市场空间超2000亿元

全球增速:预计今年全球新增储能装机在160GWh以上,明年预计国内市场继续维持较高增速,美国市场进入抢装节奏,欧洲地区规划逐步落地,中东市场大项目频频,预计全年新增装机在250GWh以上,增速60%以上。

市场空间:考虑储能系统适当降价,则预计2025年储能市场空间超过2000亿元。

储能:增速最快环节,大储、工商储多点爆发、户储主要看新兴市场

储能是电新板块中增速最快的环节

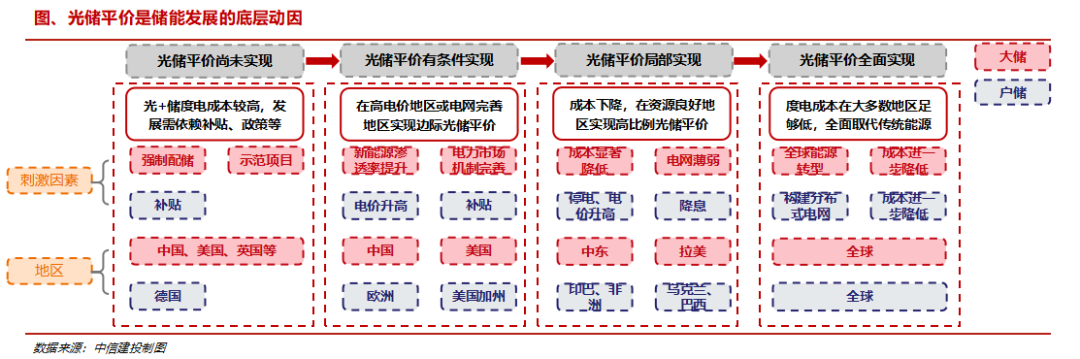

核心观点:储能是新能源板块增速最快的环节之一。储能的核心逻辑在光储平价趋势下储能经济性凸显。需求方面,大储呈现区域性爆发,中东市场大项目频频出现,美国市场进入抢装节奏,欧洲大项目从规划进入落地阶段,拉美、澳洲均有GWh级项目开始招标;户储则呈现点状,巴基斯坦、乌克兰、尼日利亚、印尼、南非等有一定经济基础的人口大国面对电力供应短缺,需求轮番爆发。盈利能力方面,海外仍是高毛利市场,单价较国内高出0.2-0.6元/Wh不等,预计新兴市场“以量换利”仍将给上市公司贡献较大的业绩弹性;户储则取决于成本控制能力、产品迭代能力、细分市场开发能力等,不断发掘新需求创造高毛利。

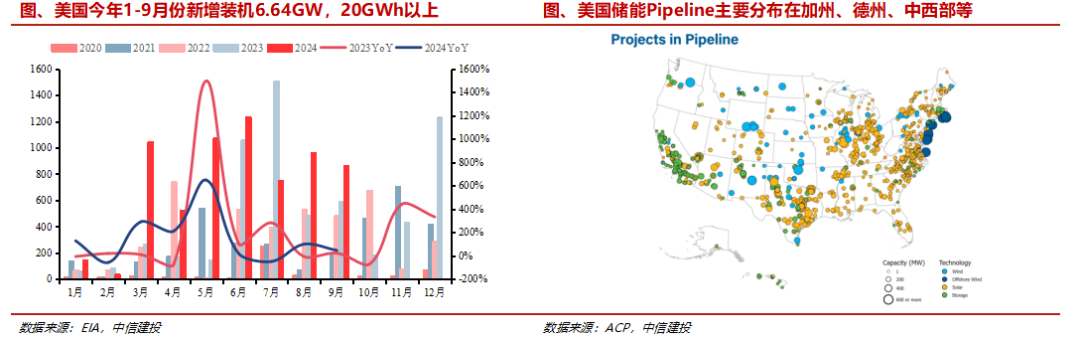

美国市场:高毛利溢价市场,2025年开始抢装

预计美国市场今年装机接近40GWh:2024年9月新增表前装机862.2MW/2605.8MWh,功率规模同比增长45.5%,环比下降10.3%。1-9月共新增并网6636.3MW,同比+51.6%。考虑3h以上的平均时长,预计美国市场今年新增装机35-40GWh。

预计明年美国市场装机60GWh以上:在26年将储能电池“301”关税从7.5%提升至25%的预期下,预计2025年美国市场将出现抢装,新增装机有望超过60GWh。

美国仍为溢价最高的储能市场:目前美国市场新签订单价格折合仍在1.2元/Wh以上,毛利在40%以上,美国市场门槛较高,预计维持高毛利。

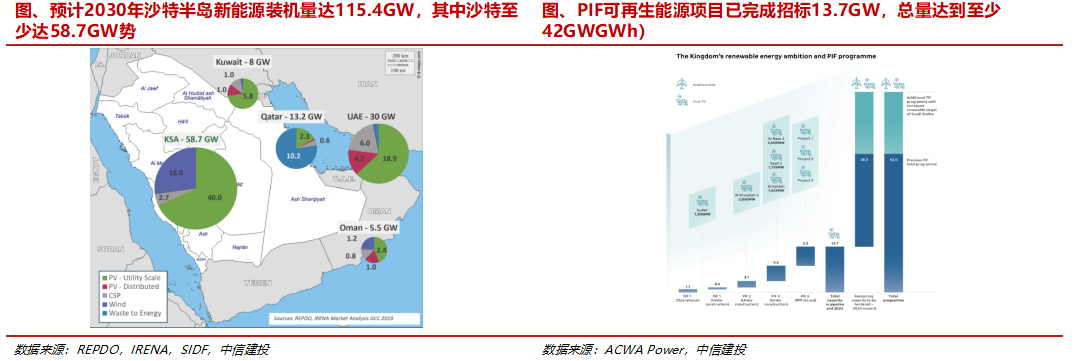

中东市场:国家投资为主,体量大竞争较激烈

沙特NREP计划投资大量可再生能源:沙特制定了到2030年可再生能源装机容量达到9.5GW的目标,2019年该计划大幅上调至58.7GW,其中光伏装机量达40GW。2023年底,沙特宣布计划每年增加20GW发电装机,2030年发电装机目标上调至130GW。

预计明年中东交付超30GWh:中东以国家投资的大项目为主,目前来看,已有沙特SEC一期2GWh(BYD中标)、二期7.8GWh(阳光中标)、三期10GWh(正在招标),SPPC 8GWh,此外阿联酋正在招标20GWh数据中心配储,明年交付有望过30GWh。

中东市场竞争较激烈:由于体量大,时长较长,采用国际招标形式,中东市场单价在0.6-0.8元/Wh左右,单价相对较低但仍较国内高。

风险提示

光储:1、上游原材料放量,中游制造业加速扩产,导致行业竞争加剧。当前主产业链各环节产能规模较大,且有部分新玩家计划扩产,若后续原材料充足,且各环节扩产均能落地,预计行业竞争可能会加剧;2、电网消纳等环节出现瓶颈导致行业需求不及预期的风险。中美欧近年来新能源装机并网速度较快,可能会对电网消纳能力造成一定冲击,从而可能会使得光伏新增装机增速放缓;3、新技术快速扩散导致盈利能力下降的风险。目前光伏行业TOPCon电池扩大计划规模较大,如果后续行业扩产提速且各玩家之间差距不大,那么可能会造成TOPCon盈利能力下降的风险。

扫码下载智通APP

扫码下载智通APP