中国黄金国际(02099):甲玛矿复产带动业绩回升,股价或迎上行契机

基本面的改善往往会推动股价的上行。而目前港股标的中,中国黄金国际(02099)三季度净利润扭亏为盈,甲玛矿复产,基本面已发生改变,但股价扔处于底部,存在较大的预期差。

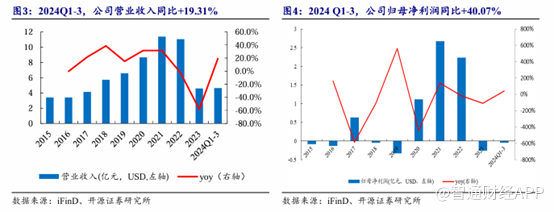

甲玛矿停产前营收稳步上行,利润受周期影响波动

作为一家老牌矿企,中国黄金国际主营业务为黄金和铜矿产的营运、收购、勘探和开发。公司坐拥中国两座大型矿山:位于内蒙古的长山壕金矿以及位于西藏的甲玛矿;黄金产量主要由长山壕金矿提供,铜产量主要由甲玛矿提供。

从业绩角度来说,除了2023由于甲码矿因尾砂外溢停产,导致业绩大幅下降外,2015年以来,中国黄金国际营收都保持良好的势头。今年前三季度由于甲玛矿恢复生产,前三季度实现收入4.63 亿美元,同比增长19.3%;其中Q3 实现收入2.55亿美元,同比增长308.5%,环比增长72.1%。利润方面,由于是矿企,利润受黄金以及铜的价格波动,因此中国黄金国际的归母净利润也呈现周期波动,今年前三季度归母净利润亏损0.05亿美元,同比减亏。其中,Q3归母净利润0.27亿美元,同比增长185.6%,环比扭亏。因公司补缴2017年7月至2024年9月期间采矿权相关款项 0.54 亿美元,若将该项一次性支出加回,预计Q3公司实际归母净利润超0.75亿美元。

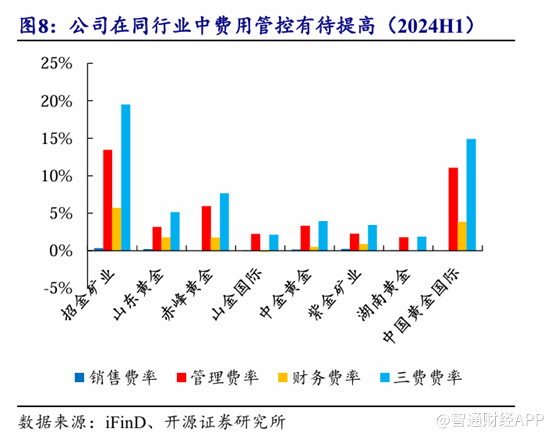

费用方面,2024Q1-3公司管理费率为8.09%、同比下降1.46pct,财务费率3.24%,同比下降3.61pct;其他费率为2.12%,同比下降3.73pct。近年,三费费率有所回升,2024H1公司三费费率较2023年有一定下降趋势,但同行业相比,费用管控仍有待提高。

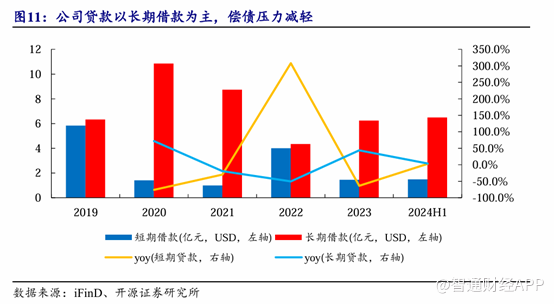

资产负债率方面,自2019年至2024H1,中国黄金国际资产负债率由54.63%下降至41.06%,负债水平逐渐降低。贷款方面以长期借款为主,近年来短期借款和长期借款均呈现下降趋势,公司偿债压力减轻。近年来,公司股东权益总体呈现增长趋势,2024H1股东权益下降幅度减弱,主要原因在于甲玛矿二期选矿厂复产和长山壕全面恢复生产带动二季度营收。

综合业绩来看,在甲玛矿停产前,中国黄金国际营收都处于不错的增长势头,虽然利润受到铜以及黄金价格波动的影响。对于投资而言,财务数据体现的是过去的经营情况,未来股价能否持续上行,重点还是中国黄金国际后续增长如何。

短期业绩增长有保障,中长期有增长预期

先看中国黄金国际的矿山之一——长山壕矿。据智通财经APP了解,长山壕矿位于中国内蒙古自治区,该资产有两个低品位、近地表的黄金矿床,以及其他矿化物。主要矿床为东北矿区,而第二个较小的矿床为西南矿区。该矿山目前的矿山寿命将持续到2025年10月,日产矿石量为40000吨。

资源量方面,截至2023年底,长山壕金矿探明+控制黄金资源量共132.62吨,同比下降2%。探明+控制+推断黄金资源量共165.04吨,同比下降2%。储量方面,截止2023年底,长山壕证实+概略黄金资源21.84吨,具有良好的资源潜力。

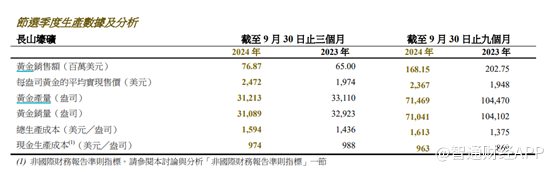

2023年11月15日,公司发布公告称长山壕矿计划于第三季度末及第四季度降低开采率,以加强边坡的管理及维护。目前长山壕矿的边坡维护工作已完成,采矿、运输、破碎和上矿均已达到正常水准。前三季度黄金销售额达1.68亿美元,黄金产量71469盎司,黄金销量71041盎司,公司预计2024年长山壕矿的黄金产量将介乎106097盎司至112528盎司(约3.3吨至3.5吨)。根据公司的指引,Q4长山壕矿黄金产量将达到34628盎司。若黄金仍维持高位,且百分百销售出去,按第三季度的均价销售价格计算,则Q4长山壕矿黄金的销售额约为8560万美元,较2023年同期增长约为71%。

再看公司的另一座矿山——甲玛矿区,该矿是一个大型铜金多金属矿床,蕴含铜、黄金、银、钼、铅和锌,位于中国西藏自治区的冈底斯矿化带。甲玛矿区以地下采矿作业及露天作业方式开采。

2010年,甲玛矿区一期建成投产,并于2011年初达到设计产能6000吨/日;2014年,甲玛矿二期可行性研究报告完成,并于2018年建成投产,设计产能为4.4万吨/日,于2019年成功达产。甲玛矿区的综合采矿及选矿能力为5万吨/日,矿山服务年限超过30年。基于甲玛矿截至2023年底的铜资源量以及2022年铜产量计算,中信证券预计甲玛矿的资源服务年限达到80年左右,远高于30-50年的平均铜矿服务年限,对于资源来说,开采年限非常重要,持续开采可以度过周期的波动,长期享受涨价的过程。

资源量方面,截止2023年底,甲玛矿探明+控制铜金属554.3万吨,银2245.85百万盎司,金4.39百万盎司,钼金属48.5万吨,铅金属646.6万吨,锌金属396.8千吨。

储量方面,截止2023年底,甲玛矿证实+概略铜金属212.4万吨,银1117.3百万盎司,金1.83百万盎司,钼金属112.5万吨,铅金属431.7万吨,锌金属23.9万吨,增储潜力较大。

2023年3月27日,甲玛矿发生尾矿库尾砂外溢,因此2023年大部分时间停产。2023年12月15日,一期选矿厂重新启动,逐步恢复生产。二期选矿厂由2024年5月30日起恢复运营,运营产能已恢复至每日34000吨。前三季度,甲玛矿区铜销售额约为1.77亿美元,铜产量27909吨,铜销量27490吨;黄金产量30776盎司,黄金销量30443盎司。公司预计2024年甲玛矿区铜产量将介于43200吨至44500吨,黄金产量将介于42439盎司至45333盎司(约1.32吨至1.41吨)。

根据公司指引,Q4甲玛矿区的铜产量预计为15291吨至16591吨,由于去年几乎停产,因此不具可比性,但与第三季度相比,铜产量环比下降4.44%至11.92%。黄金预计产量为11663盎司至14557盎司,与今年第三季度相比,黄金产量环比下降23.17%至38.44%。由于2023年甲玛矿区几乎停产,因此2024年复产后,甲玛矿区的业绩有望实现大幅增长。

甲玛矿区的复产对公司来说是一个重要的里程碑,因为它不仅增加了公司的产量,还有助于降低成本。据悉,甲玛矿区的日选矿能力已经恢复至6000吨,且随着二期选矿厂的恢复运营,中国黄金国际运营产能已恢复至每日34000吨。这一复产进程预计将持续推动公司业绩的增长。此外,得益于甲玛矿二期矿厂的投运,公司三季度总现金生产成本下降至3.85美元/磅,环比二季度下降4.9%。

可以看出,在甲玛矿的复产带动下,短期而言,中国黄金国际业绩有望实现大幅的增长。中长期来看,中国黄金国际也在积极扩产,公司正积极推进三期尾矿库建设。根据公告显示,三期尾矿库预计于2027H1建成并投入营运,总计日选矿能力预计将增加至44000吨/日。随着三期尾矿库投产,甲玛矿有望在修复至原有选矿产能的基础上进一步挖掘扩产潜能。

除了扩产之外,中国黄金国际正对八一牧场和则古朗北开展勘探,有望大幅提升公司的增储。

不仅如此,中国黄金国际还有海外资产注入预期。据了解,中国黄金国际是一家在加拿大英属哥伦比亚注册成立的黄金及基本金属矿业公司,大股东为中国黄金集团香港有限公司(中金香港),持股40%。中国黄金集团香港有限公司是中国黄金集团的全资子公司,中国黄金国际是中国黄金集团所属唯一海外上市平台。

中国黄金集团海外矿产储量丰富,以金铜为主。而中国黄金国际定位为集团的海外资源平台,较为稳定的增量来自于中国黄金集团的海外资源储备,包括两座金矿、一座铜金矿、一座铜铅锌矿。分别为位于吉尔吉斯共和国的库鲁—捷盖列克铜金矿(54%权益)、位于俄罗斯远东地区后贝加尔边疆区的克鲁奇金矿(70%权益)、位于吉尔吉斯斯坦的布丘克金矿(51%权益)和位于刚果(布)的索瑞米铜铅锌矿(65%权益),其中库鲁-捷盖列克铜金矿已经投产,刚果(布)索瑞米铜铅锌一期投产,布丘克金矿投料试生产,克鲁奇金矿处于基建期。

需要一提的是,不管是金价还是铜价,在目前的宏观背景下,都易涨难跌,因此短期来说,随着甲玛矿的全面复产,中国黄金国际业绩有望大幅增长;中长期看点在于尾矿库的投产、八一牧场和则古朗北的勘探以及海外资产的注入预期。

扫码下载智通APP

扫码下载智通APP