中金:各类资产如何预期降息?

12月FOMC意外的鹰派降息使得各类资产大幅波动,一方面是因为会议本身的确比市场预期得更鹰派,另一方面也是因为各类资产本身也处于预期充分甚至亢奋的位置。实际上,11月大选结果出炉至今短短一个多月以来,各类资产受特朗普交易和降息预期交织影响,既有反复,也有背离。例如,美债近期不断走高的过程中,美元走强,道指连续回调10天,创1978年以来最长连跌记录,但纳指却仍屡创新高。

鹰派降息后,降息交易暂时成为主导逻辑,导致美债利率和美元向上突破,美股和黄金大跌。但是,随着1月20日特朗普就任的临近,其政策影响势必将“卷土重来”,更何况我们认为美联储目前鹰一些对美国经济与美股都不是坏事,也没必要从9月“大幅降息”的极端走到现在“无法降息”的另一个极端。因此,了解当前各类资产计入了何种预期,降息预期多少,其他政策预期多少,作为我们判断后续政策影响的参照是至关重要的。

降息预期:多数资产计入的预期都比美联储更鹰,提供“反着做”的机会

12月FOMC会议给2024年的降息之路画上了句号,但并非是整个降息周期的句号。一年前2023年12月的FOMC上,鲍威尔意外转鸽,称“降息进入视野”,彼时CME利率期货预期今年全年降息幅度高达150bp,利率将降至3.75%~4%。然而一年过去,目前利率不仅比去年底预期高了50bp,未来的降息空间也被压缩。实际上,今年以来,降息预期从一个极端向另一个极端的摇摆已经出现过多次,仅在9月时市场还因为“萨姆规则”触发衰退担忧而预期美联储要50bp起步降息200bp,现在看也成为过于悲观和可能再也回不去的低点。这也再次提醒我们,在任何一个极端的位置线性外推当时的预期都是反的,当前可能又是如此。

美联储并非不能再降息,目前的暂停是因为:一方面本轮“软着陆”甚至不着陆的周期下,本来就不需要太多次降息,融资成本和投资回报挨得很近情况下,过快的降息反而可能过犹不及;另一方面特朗普很多政策的确也会改变未来通胀和通胀路径,需要时间观察。因此,与市场担心的悲观看法不同,美联储提前打出富余量的方式不是坏事,可以留出更多腾挪空间,现在“鹰”后续才能“降”。

这也给资产提供了超调后的“反着做”机会。我们测算,各类资产计入的降息比美联储点阵图更为鹰派,甚至要高于CME利率期货的预期。以25bp为一次降息计算,当前各类资产计入的未来1年降息幅度为:美债(0.4次)<铜(0.5次)<CME期货(1次)<黄金(1.4次)<纳斯达克(1.9次)<道琼斯(2次)<美联储点阵图(2次)<标普500(2.3次)。

美债:短债隐含降息幅度不足一次。1年期美债隐含的利率预期为4.3%,明显高于我们基于两种方式测算的3.5%的合理中枢(对应再降息50-75bp)。1)货币政策回归中性:纽约联储、里世满联储与美联储点阵图测算的自然利率平均值为1.4%,2025年PCE预计为2.1%~2.5%,因此名义中性利率为3.5%~3.8%,以此为基准再降息2-3次是合适的。2)泰勒规则:假设2025年年底失业率和通胀水平为4.3%及2.5%,等权重泰勒规则下合适的联邦基金利率为3.2%,通胀的上行风险或导致美联储实际降息幅度更小。

长债利率则已远超我们测算水平。当前10年美债利率4.6%,其中利率预期为4.16%,期限溢价0.4%。我们测算,1)利率预期:是未来短端利率的平均。我们假设2024年、2025年和2026年短端利率为美联储点阵图预测值,往后7年的短端利率为3.5%左右(1.4%自然利率+2.1%左右的长期通胀中枢),则10年美债利率预期合理水平为3.6%;2)期限溢价:假设期限溢价在缩表结束后转正,给定30~50bp区间。两者相加,10年美债利率中枢为3.9~4.1%。

铜:隐含未来1年降息不足一次,低于CME期货。我们通过通胀预期、美元与铜价的关系,测算铜价隐含通胀预期,并假设实际利率不变,由此推算计入的10年美债利率水平。当前LME铜价(8831美元/吨)隐含的通胀预期为2.36%,加上2.22%的实际利率,铜价隐含的10年美债名义利率为4.58%,略高于真实值,对应未来1年降息12.9bp。

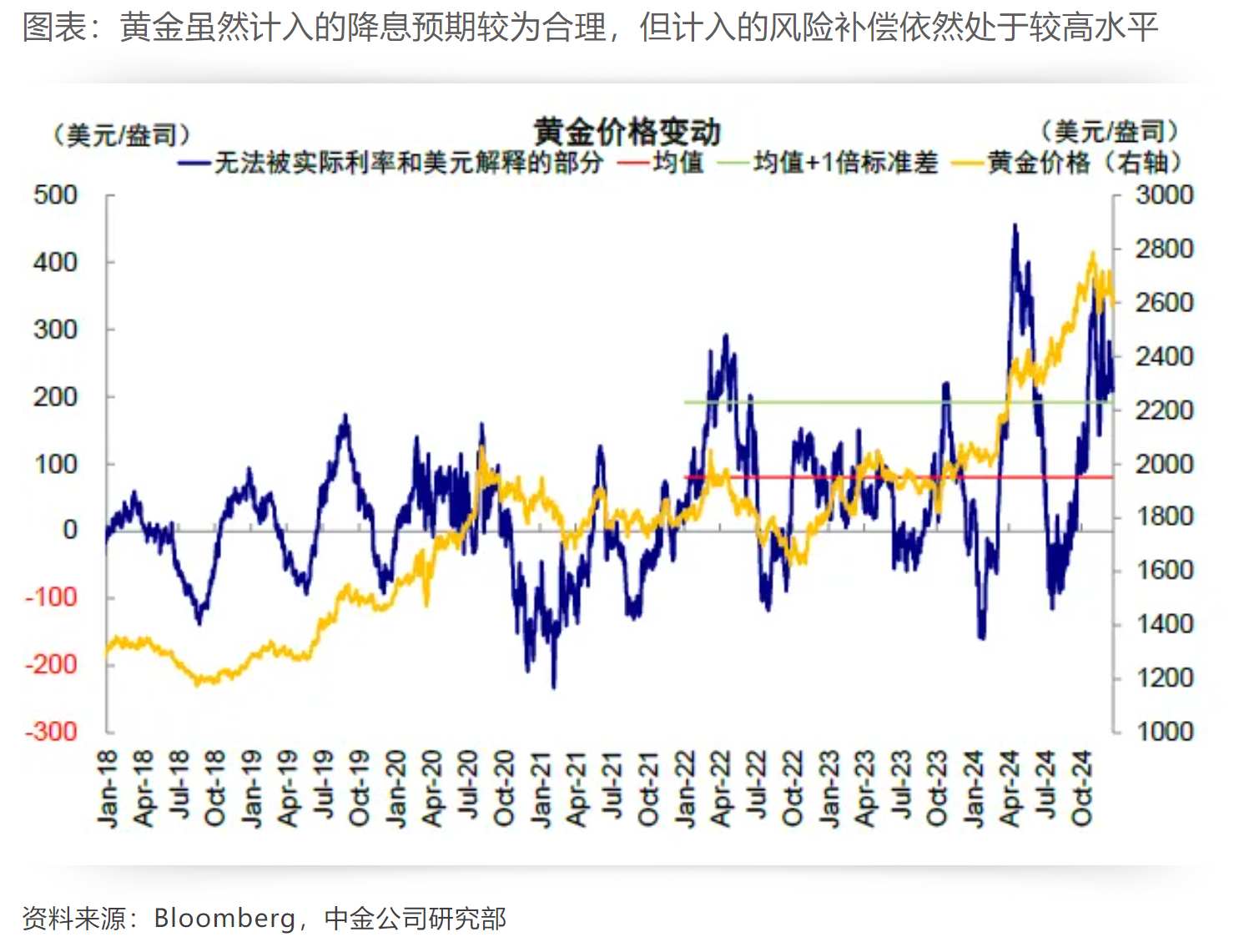

黄金:隐含未来1年降息略高于一次,略高于CME期货。我们通过实际利率、美元与黄金的关系,测算金价隐含实际利率,并假设通胀预期不变,由此推算计入的10年美债利率水平。当前黄金价格(~2622美元/盎司)隐含的实际利率为2.06%,略低于当前2.22%的实际利率,对应未来1年降息34.3bp。

美股:计入的降息预期在所有资产中最多,平均为两次左右,接近美联储点阵图。我们通过股息率、利率与美股估值的关系,测算当前估值隐含美债利率水平。美股隐含的利率水平比现在的美债利率低,隐含的降息幅度2次左右,这与美联储点阵图的指引是接近的,按多寡幅度排序分别为标普500、道琼斯和纳斯达克指数。

综合来看,以我们测算的美联储还可以降息2~3次作为基准,CME期货预期仅1次显得有些过于悲观。以这个标准看,美股计入的预期相对合理;美债利率计入的预期明显偏少、可以提供短期交易机会;铜价中计入的降息预期也偏少因此有上涨空间;黄金仅从降息预期看也不算多,但除了降息预期外还计入了其他更多的风险补偿,因此并不算便宜。

政策预期:债务上限之于美债,政策风险之于黄金,关税之于股市

除了降息预期外,债务上限与特朗普就任后的财政政策对于美债,政策与地缘风险对于黄金,关税路径对于股市,也将产生不同的影响。具体来看,

长端美债的上行主要反应供给因素和增长预期,而非加息担忧和通胀预期。10年美债利率从12月6日4.15%的低点上升到4.56%,近40bp,其中37bp都是由期限溢价贡献,而反映加息担忧的利率预期基本不变;类似的,以实际利率和通胀预期拆解,37bp由实际利率贡献,通胀预期贡献也很有限。究其原因,美国财政部预期2025年一季度的美债发行量高达8230亿美元,是2023年三季度以来的新高,可能解释了期限溢价的走高。这说明,近期长端美债利率的走高,是来自供给因素而非加息担忧,是增长预期而非通胀预期,这也解释了为何12月以来美债利率走高,但美股反应并不大。

往前看,债务上限将影响美债短期走势,但若顺利解决则提供交易性机会。债务上限久拖不决意味着财政部需要消耗TGA账户现金来暂时腾挪,也会因此加大债务上限解决后需要重新补偿TGA的供给压力。目前10年美债中的期限溢价约50bp,从绝对水平看已接近去年10月发债高峰对应的高点,但从底部上行的幅度(73bp)还少于2023年债务上限解决后财政部大举发债后的抬升幅度(140bp)。往后看,1月1日再度生效的债务上限值得关注。如果久拖不决可能导致后续发债补偿TGA的供给压力,再加上新一届政府就任后的财政支出预期,都可能增加期限溢价短期走高的可能。但如果谈判顺利解决,这一供给波动就会被平滑过去,不至于导致供给激增。考虑到共和党2025年控制国会两院,我们倾向于后者。因此,当前美债利率4.6%从降息预期和供给因素看已显偏高(我们测算合理中枢3.9-4.1%),将提供阶段性的交易性机会。

美股短期关注波动,回调后提供再配置机会。我们此前在《美股还有多少空间?》中提示,短期在乐观预期的持续加持下,美股估值已经处于高位,需要关注“涨出来的风险”,近期回调也验证了我们的看法。从上文中测算的计入降息预期看,美股的幅度并不夸张。但如果从股权风险溢价看,当前美股仍不“便宜”,仍需关注短期是否会有扰动。当前标普500指数ERP仅有0.02%,与11月6日特朗普当选后接近,也是科技泡沫以来的最低水平。因此若一些数据不及预期或特朗普当选后的政策推进顺序与程度不乐观,都有可能引发市场情绪的部分“纠偏”。

但我们对美股中期走势不悲观,跌多了可以再度配置。从经济周期看,我们预期美国经济在2025年中或重拾上行动能,给美股提供盈利支撑。若债务上限问题较快解决,一季度短债发行也可进一步释放隔夜逆回购规模,从金融流动性上支持美股走势。从长期趋势看,科技趋势等三大支柱只要不出现逆转,美股的趋势可能尚未被破坏。基准情形下,我们测算盈利增长10%对应标普500指数6300~6400点。

从短期交易角度:1)点位上,标普和纳指关键支撑位在5700和19000左右,意味着只要不因资金平仓等交易和意外因素跌破,就能在这一位置震荡消化。2)时间上,关注1月多项催化剂,如1月非农和通胀,1月20号特朗普就任后政策进展,1月29号美联储议息,1月中旬开始的四季度业绩期。如果平稳度过的话,将是更好的配置时机。

黄金计入的风险补偿较高,关注短期透支风险。当前黄金价格为2622美元/盎司,高于我们基于实际利率和美元基本面模型测算的合理水平为2400美元/盎司。不过2022年俄乌冲突之后,黄金实际走势经常与上述基本面模型背离,背离的部分可以看作是对地缘局势、局部“去美元”需求的额外补偿。通过拆解,我们发现这一额外补偿在2022年之后,中枢至少抬升100美元。但即便考虑到这一风险补偿(2500美元/盎司),当前价格也是偏高的,这是为什么近期金价经常在一些因素催化下出现急跌。因此,即便长期处于对冲不确定性角度仍有配置价值,我们建议关注美元突破带来的短期透支风险。

中国市场当前计入的风险溢价基本合理,且与2019年第三轮关税时水平相当。当前港股恒生指数计入的风险溢价ERP为7.46%,基本接近2024年5月的水平。从政策和基本面角度,9.24以后出台的各项政策对比当时的政策预期也是基本合理的,不像10月初那么极端,因此我们认为市场在这一水平能得到支撑。

从关税预期角度,当前的ERP与2019年5月相当,彼时美国进一步调高2000亿美元清单关税,从10%至25%,但中国市场对关税冲击逐渐“脱敏”,虽有波动但整体位置区间震荡,表现明显好于2018年,这与当时国内政策对冲以及基本面修复有关。从这个意义上看,如果后续关税只有10%且逐步加码的话,对市场的影响可能也与2019年大体类似,一是因为市场预期充分,二是因为基本面影响也可控。相比之下,上证指数ERP为6.43%,横向对比略低于2024年5月水平,也与2019年5月接近,纵向对比则明显低于港股。

本文转载自中金点睛,智通财经编辑:陈雯芳。

扫码下载智通APP

扫码下载智通APP