新股解读|高债务的半导体分销商芯控股也想蹭一波“中国芯”?

距离美国封杀中兴通讯(00763)已快一个月了,但大众对于我国芯片制造现状的讨论仍未退潮,自主生产“中国芯”的呼声也越来越高。

港股市场中半导体企业的股价也在强烈气氛的带动下走强,在这样的市场环境下,半导体分销商芯控股国际有限公司也打算“蹭蹭”热度。

据智通财经APP了解,成立于2001年的半导体分销商芯控股国际有限公司,已于近日向联交所提交了招股说明书,申请主板上市,申万宏源为独立保荐人。

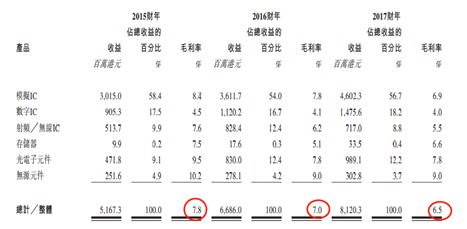

芯控股的主要业务是从上游供应商处采购各类的电子元件,然后将电子元件分销给下游客户,采购的电子元件产品包括模拟IC、数字IC、射频/无线IC、存储器、光电子元件及各种无源元件。

而模拟IC是芯控股的主要产品,其销售额占总收益的比例超过50%,下游的客户则来自各行各业,包括工业、消费品、汽车、家电、照明等行业,芯控股有超过3700名客户。

据智通财经APP分析其客户构成,OPPO和A股上市公司德赛西威(002920)均是该公司客户,以芯控股2017年收益计算,OPPO是第一大客户,来自OPPO的收益占总收益的比例为6.3%;德赛西威是第四大客户,占公司总收益的3.2%。

客户“有脸有面”,供应商也是名声在外,芯控股走的是“高端”路线,为客户供应优质的半导体产品,而国内优质半导体缺乏,所以公司的供应商在国际上也是能排上号的。芯控股2017年的最大供应商是世界最大的模拟IC公司德州仪器(TXN.O),第二大供应商也是全球前十的模拟IC公司。

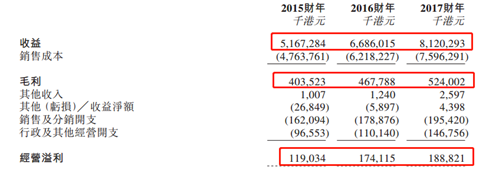

客户与供应商都大有来头,芯控股的业绩也差不了。从2015-2017年,该公司的收益年复合增长率为25.3%,至2017年,收益已突破80亿港元。毛利年复合增长率为14%,经营溢利的年复合增长率为26%,业绩增长强劲。

图:芯控股近年来业绩情况

业绩增长的背后,却是毛利率的下滑,2015年的毛利率为7.8%,2016年为7.0%,2017年下降至6.5%,这是因为产品类型组合及拟定应用的变化。毛利率虽有所下滑,纯利率整体稳定,维持于1%。

图:芯控股毛利率变化情况

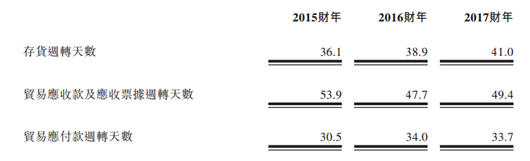

但值得注意的是,芯控股作为分销商,走的是高端产品的薄利多销路线,利润较低,但采购商品时却需要高昂的费用,这对于公司存货及资金的流通有很高的要求。

从2015至2017年,芯控股的存货周转天数从36.1天增长至41天,存货周转的变慢提高了成本。而贸易应收款天数整体缩短,应付款天数整体增加,这是因为随着该公司业务的逐步增长,上下游的议价能力增强,资金周转灵活度提高。

图:来源于招股说明书

而从主要财务比率看,芯控股资金周转整体保持稳定,2015-2017年,流动比率均是1.2倍,速动比率由于存货的上升降至0.7倍。但该公司的债台高累,资本债率虽逐年下降,2017年仍高达249.6%,净债务权益比率也高至199.5%。

图:芯控股主要财务比例

除了高额债务外,芯控股也算是优秀的半导体分销商,它是否能在港股市场中如愿以偿的“蹭”上自主“中国芯”的热度呢?

扫码下载智通APP

扫码下载智通APP