技术,压倒丘钛科技(01478)的最后一根稻草?

“买手机如果不能拍照、P图,那将毫无意义。”所以,在“金主爸爸”的要求下,手机生产商不得不去升级摄像功能,而这恰好也带动了上游摄像头制造商们的发展,比如丘钛科技(01478)。

发展归发展,但近期的丘钛科技(01478)却似乎并不“快乐”。

5月10日,丘钛科技发布“盈利警告”,宣称预期公司截至2018年6月30日止6个月股东除税前应占综合溢利可能较去年同期减少约50%或更多。

公告一出,公司次日股价暴跌逾30%。对于此次“盈警”,公司给出的理由是期内综合毛利率下跌以及一家联营公司出现亏损。这让许多投资者为股价“闪崩”丘钛科技“抱不平”。

行情来源:富途证券

因为每年一季度都是智能手机的“传统淡季”,丘钛科技作为供应商,出现毛利率下滑现象实属正常,而联运公司亏损对公司的核心业务并不会造成根本性影响,所以有人认为股价“闪崩”是一次恶意出逃。

但“透过现象看本质”,为何此次“盈警”会让投资者大面积出逃,是情绪化恐慌还是理性撤出?

手机存量时代来临

作为手机行业的上游供应商,丘钛科技业绩情况与该行业息息相关。不过手机行业早已不是当年快速发展的模样。

据工信部统计,截至2018年3月末,我国移动互联网用户总数达到13.2亿户,其中手机上网用户12.2亿户,对移动电话用户的渗透率为82.9%。而早在2016年,我国手机普及率就已达96部/百人。

随着手机市场的扩张逐渐见顶,整个市场也开始从增量时代逐渐转向存量时代。而整个市场的发展逻辑也从增长速度变化转为产品迭代周期变化。智通财经APP了解到,目前国内手机用户的换机周期平均为22个月。

这导致的问题在于,手机市场需求将逐步下降。据统计,2018 年一季度,中国智能手机销量同比下滑 21%,跌破 1 亿台至 9100 万台,创 2013 年 4 季度以来新低。

而且更大的问题是,业内人士称,随着智能手机功能性地位不断上升,移动支付等功能不断普及,手机用户的产品替换成本将相对提高,未来换机率可能进一步降低。这将说明未来手机市场的周期性或将加强,并且以后在一段周期内手机厂商出现销售下滑的现象或将成为常态。

“城门失火殃及池鱼”,手机市场的不景气自然会波及上游供应链,其中,作为OPPO、Vivo核心供应商的丘钛科技也免不了受到影响。而且由于公司产品销量极度依赖下游手机制造商客户,导致公司业绩好坏将受到其客户业绩的直接影响。

不过,随着手机存量时代的到来,手机行业“野蛮生长”现象一去不复返,各手机厂商间竞争加剧成为必然。

而此时,手机厂商的核心竞争优势,将不再集中于技术创新,而是开始转向供应链、渠道等资源整合能力和成本管理能力上。为了不断扩大自身优势,手机厂商削减成本的头号“对手”便是其上游零部件供应商。

对于丘钛科技这类企业而言,市场出现激烈的价格战便是因为下游客户在产品价格需求方面出现了变化。

这也就解释了丘钛科技在此次“盈利预警”中提到的“由于巿场竞争加剧及为了进一步优化客户结构、产品结构和扩大产品销售规模,本集团阶段性地采取了进取的价格竞争策略”。

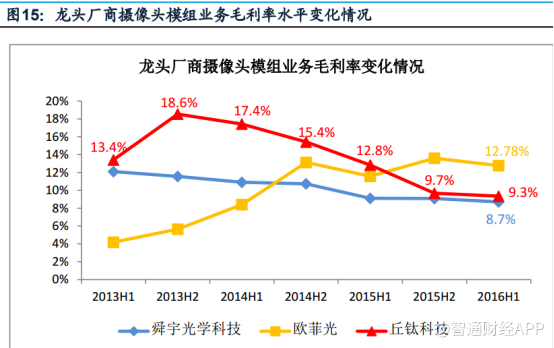

从行业龙头的历史业务毛利率来看,丘钛科技所处的摄像头模组生产行业毛利率一直处于较低水平,这也从侧面反映出公司对下游客户的议价能力较弱。由此预测,在行业价格战更加激烈的情况下,下游客户或在议价方面进一步侵蚀公司利润。

技术是硬伤

当然,如果把锅都甩给下游也显然不对,毕竟客观因素终究不是主因。导致丘钛科技此次股价“闪崩”的主因在于其技术发展情况。

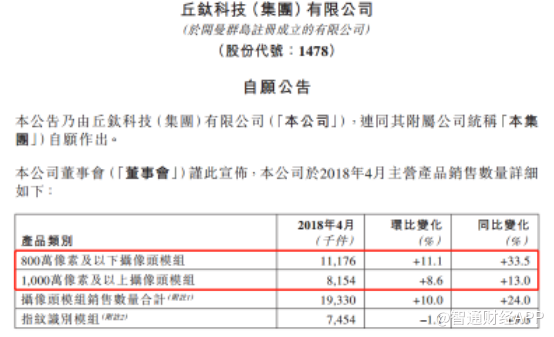

其实,此次让投资者失望的并不在于“盈警”本身,而是丘钛科技同时发布的“销量数据”。从数据中可以看出,公司在今年4月800万像素及以下摄像头模组销量达1117.6万件,同比增长33.5%;与此同时,1000万像素产品模组仅同比增长13%。

在摄像头产品模组生产中,产品像素越高,技术门槛越高,并且产品毛利率更高。

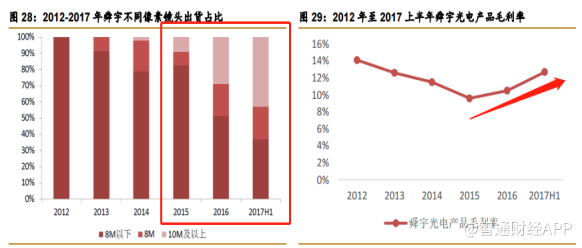

以舜宇光学为例,在2015年公司加大10M以上像素产品的出货比例之后,公司毛利率同步出现反转,并在此后逐年上升。而丘钛科技的销售数据则表明公司将持续加大在8M及以下像素市场投入,所以市场对其毛利率情况不乐观亦属正常。

再者便是关于创新技术方面。此次丘钛科技在“盈警”中提到“由于本集团在摄像头模块小型化产品的良率未如预期,导致本集团的摄像头模块产品整体良率有所下降”。这一描述引起了市场对公司未来业绩增长能力的担忧。

因为目前高端的摄像头模块小型化产品已成为行业发展的“分水岭”。

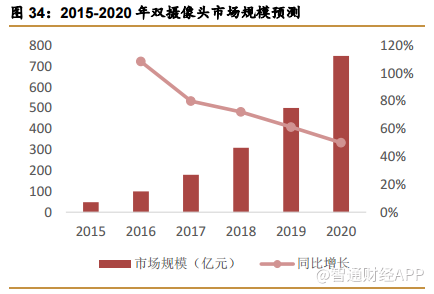

市场上,摄像头模块小型化产品具体表现便是我们常见的“双摄摄像头”。据统计,2018 年双摄渗透率预计将达到 30%以上,2019 年有望突破 5 成大关。而在2020年,整个市场规模预计将达750亿元。这近乎成为手机摄像头市场目前可见的“最后一片蓝海”。

但是,与此前8M及以下摄像头市场不同,双摄摄像头市场的技术门槛更高。目前主流的双摄模组组装制程分为共基板方式和共支架方式两种。由于两个摄像头之间会存在磁干扰问题,并且要求精密把控加工公差和同轴度问题,所以其技术要求要比普通单摄像头更高。

这就导致未来谁占领了这块“蛋糕”,谁便将彻底建立行业中的领先地位,而其他低技术含量的公司将会在越来越激烈的价格战中走向消亡。为了未来的持续发展,目前已经有厂商在新技术领域进行努力。

以舜宇光学为例,早在 2014 年,舜宇就比同行领先两个多月率先为华为提供了800万像素的双摄模组。此后,舜宇长期为华为手机供货高像素双摄模组,并囊括 Vivo、OPPO 等多款旗舰机型,同时公司的双摄模组出货量占比也不断提升。

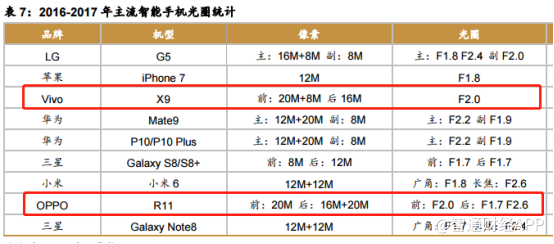

而且从市场发展情况来看,高像素双摄模组产品也将成为市场主流,丘钛科技的两大客户均在2016年开始便陆续推出相关产品。如果像公司“盈警”所言,该方面产品良率未达预期,丘钛科技或将失去在高端领域的长期客户,这将极大影响公司未来业绩。

可见,投资者从这方面考虑,出现出逃的现象也是“情有可原”。但是市场也往往夸大且错估企业面临的风险,在理性判断风险的同时依然会出现不理性的交易行为,难道丘钛科技一定没有翻身的余地吗?非也。

因为手机摄像头市场虽为技术型市场,但其马太效应并不算太强。智通财经APP了解到,若只计算手机摄像头部份,不计算镜片话,丘钛科技与舜宇光学的毛利水平相仿,说明二者在手机摄像头方面差距并没有很多人想象的那么大。

再者说,在高端摄像头技术方面,丘钛科技也同样掌握了16M级别以上核心技术,现在公司考虑的问题更多是放在产品良率方面。不过丘钛若想转变市场悲观情绪,还是需要在高端产品的技术上多有建树才行。

扫码下载智通APP

扫码下载智通APP