港股还会五穷六绝吗?

本文由香港资深投资人“江恩小龙刘君明”供稿,文中观点不代表智通财经观点。

港股连续几天反弹了一千多点,令恒指重上31541点水平。本周一(5月14日)成交为1066亿,成交缩小。股市走势极好,但危机重重。笔者本周将会用基本面及技术面分析港股之后走势。

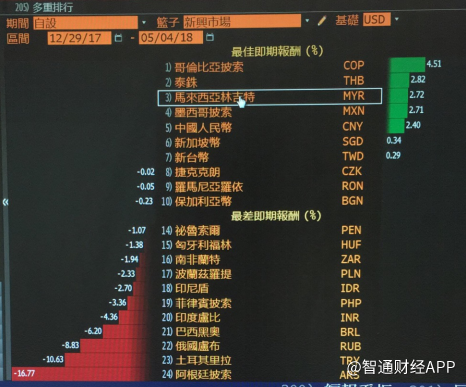

先从资金面的方面跟大家分析股市走势,读者最近不难看到新兴市场走势稍弱,债市及楼市都有一定程度的回调。美元走强,美债收益率攀升的情况下,新兴市场对投资者的吸引力下降,新兴市场的债务也愈加脆弱。如近日发生阿根廷比索出现的抛售潮,过去一个月阿根延币跌-47.75%,土耳其币跌-14.91%,巴西雷亚尔跌-14.03%,俄罗斯币跌-12.37%。印尼盾跌-4.61%。

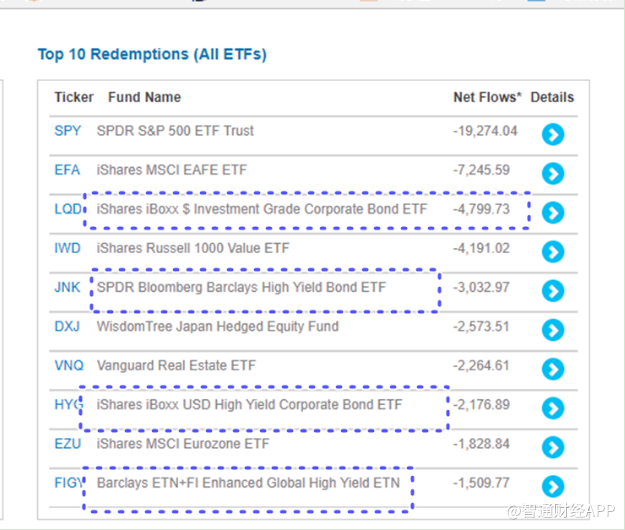

同时观察在过去一年十大流出的ETF中,头4只是高息债券基金。表示着投资者正在从债券市场撤走。

除了新兴市场股,汇,债三杀之外,情况开始蔓延到国内债券市场。截至5月11日,今年已有10家主体曝出债券违约,除去此前已经发生过违约事件的5家主体(春和集团、大连机床集团、丹东港、川煤集团、中国城建),今年又新增了5家违约主体,分别是亿阳集团、神雾环保、富贵鸟、凯迪生态、中安消。但读者明白国内的债券只是其中一个部分,另外的原因是,香港许多企业以及内地的企业大量在香港发美元债集资。

评级机构惠誉报告称,随着内地监管机构加大力度抑制金融风险,推高境内发债融资成本,2017年中资机构境内的债券发行量同比下跌32%,为2010年来首次倒退,至于2017年内企的美元发债规模则同比激增1.2倍至1178亿美元,创下历史新高,该机构预料2018年的发债量将持续攀升。美元急速上升,及美国国债息率上升会令到这些美元企业债债价大跌。一旦美元及美债破三及人民币回调,这些企业融资及债券还债能力将备受压力。

2年期美债息相对10年期债息的差距已收缩至43点子,为2007年以来最窄,一旦继续收缩并出现“倒挂”情况,恐怕是经济在1至2年内衰退的先兆。

同时美联储在6月12至13日议息会议后决定加息,最新联邦基金利率期货市场显示,市场预估美联储6月进一步加息的可能性高达百分之一百。一旦加息,或会推升美元及美债债息,或会令新兴市场走势压力更大,或会令股市再一次大跌。

香港过去的升市是靠全球的资金推动,港币的走弱一定程度上受美元走强的影响,香港银行体系结余水平目前已经回到QE1前后的水平,热钱流走令到金管局过去一个月接了五百亿的热钱。2017年的升市笔者曾提出2017年是因为美汇指数跌,人民币升,港元走弱,也就是表示手持人民币的投资者买港股是“打折”,而且本身AH股已经有差价,所以“折上折”。美汇指数与恒指的相关系数高达约-90%,所以一旦美汇指数上升,那股市将可能因此而回套。

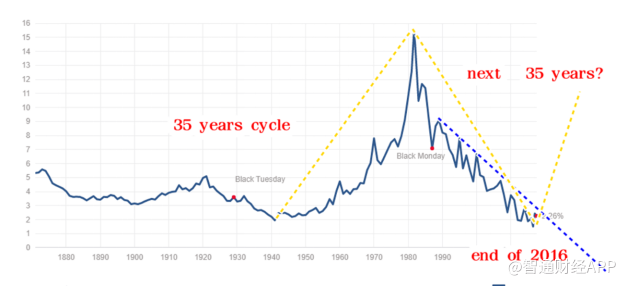

在技术及周期分析上,美债已经升穿了由1981年延伸下跌的下降轨,笔者认为美债在1946年-1981年,及1981年-2016年形成了平衡的周期,有很大机会美债走完了35年的牛市周期,之后走的是下跌周期。

如果用技术分析来说,即使美债反弹0.382的黄金比率,十年美债也是6厘。短线上,一旦十年美债升穿3.04,下一站将在3.7/4。

在技术分析上,以“时间为先,价格为次”,时间到了,成交量推动价格,笔者认为在一季度股市只要未能突破33484点,港股仍未解除危险。

上图是我的季线图,如参考过去多次恒指的走势,在季线图出现顶针之后的一季通常会有极大的回调,包括5000-8000点不等。我认为,恒指不应该升穿31600/32400点。

之后关注的转势日时间包括5月21日等,或许此次反弹之后股市会再一次回落,六绝的危险是沒有解除的。

扫码下载智通APP

扫码下载智通APP