中泰证券:锡为攻,铝为守——金属行业分析

本文来自于“分析师谢鸿鹤”微信公众号,作者为中泰证券谢鸿鹤,原标题为《基本金属:锡为攻,铝为守丨基本金属及贵金属周报》。

导读

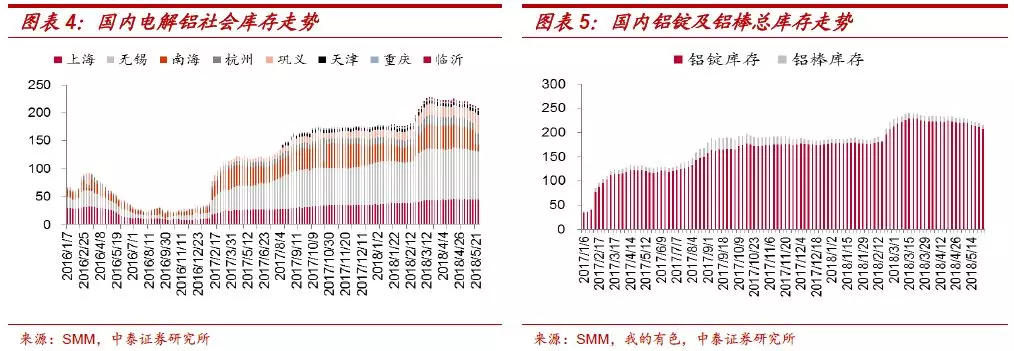

1)铝:SMM统计数据显示,2018年5月31日国内电解铝社会库存203.2万吨,较前周继续大幅下降4.5万吨,叠加“我的有色”铝棒库存数据,总计209.45万吨(其中,铝棒库存6.25万吨,下降1.1万吨),较前周大幅下降5.6万吨;LME库存5月25日为120.6万吨,较前周续降1.6万吨。

2)电解铝延续加速去库势头,库存高点至今,已经累计去库25.4万吨,去库幅度超过11%。在我们看来,需求主要分为两大类:一是真实被用掉的需求,这一部分需求在春节过后,随着季节性因素的淡化,处于持续回暖通道;二是库存需求,主要受价格预期的影响以及维持正常生产所必须的库存水平,近期中间商补库需求亦有所提升,二者共同支撑电解铝加速去库;此外,出口的拉动亦不容忽视,今年前4个月,未锻轧铝及铝材出口量达到171万吨,同比增长15%。往后看,我们继续维持前期加速去库观点不变。

②缅甸锡精矿的减量到底有多大?从目前掌握的情况来看,在不考虑资源品位进一步下滑(会导致降幅增大)和缅甸财政部集中释放库存(会导致降幅减小)的情况下,预计全年锡金属减量为1.5至2万吨左右。③其他区域会弥补弥补缅甸的缺口吗?从全球范围内看,资源品位下降是大趋势,印尼的管理政策不鼓励锡出口,而且随着品位的下降,已经从露采转移至水下开采,导致成本上行、放量有限;国内增量主要集中在内蒙地区,预计全年增量在6000-8000吨区间(其中,内蒙地区增量为3000吨左右),远不能弥补缅甸缺口。④再生锡会增产进而缩减缺口吗?近年来,再生锡产量维持相对稳定,在20000吨量级,由于电子领域生产工艺的升级,再生锡原料供给总体上呈现下降趋势,此外,环保问题也制约低端再生锡企业的发展,因此,再生锡会呈现稳中略降的趋势。⑤缅甸会抛售库存吗?可能性不大,佤邦地区虽为军政府,但政局总体稳定,从当前来看,大量抛售锡精矿库存换取财政性收入的可能性并不大。⑥下游消费真的很差吗?其实,没有想象的那么差,从下游订单情况来看,基本稳定并有小幅增长,前期锡价维持低位运行,企业处于去库存阶段,一旦上涨趋势确立,补库需求和囤货需求将增多,或将进一步加剧供应紧张的局面。综上,我们认为,矿端的供给收紧将开启锡价上行大幕,锡行业投资机会值得重点关注。

4)铜:本周,伴随着冶炼厂3季度货源陆续锁定,原料需求正逐渐缩减,而印度Vedanta事件继续发酵,推升近期现货TC。截至本周五,进口干矿现货TC报76-83美元/吨区间,环比前周上涨1美元/吨。下游开工率方面,SMM调研数据显示,5月份电线电缆企业开工率为90.99%,同比增加0.82%,环比增加1.87%,5月线缆行业仍处于消费旺季,部分大型线缆企业保持满负荷生产,中型线缆企业开工率较上月亦有所提升。

5)黄金:本周多空角力下,贵金属震荡走弱,COMEX黄金价格环比前周下跌0.7%至1297.9美元/盎司。我们认为,考虑到6月加息在即,短期内将呈震荡偏弱运行格局,而中长期金价走势仍需宏观经济数据进一步验证。

6)宏观“三因素”总结:1)中国,复工反弹带动PMI超预期回升,PPI存2季度反弹窗口,但全年仍将趋势性回落;2)美国,经济复苏势头依然强劲,6月加息以及年内4次加息概率续升;3)欧洲,CPI数据大幅好于预期,此前市场大幅波动给欧洲央行货币正常化带来的负面影响有所缓解。

投资建议:我们认为,兼具“新供给周期+常规需求”典型特征的铝、锡、铜值得持续重点关注,其中,铝:最大预期差,具备alpha超额收益。

①铝:周内电解铝库存继续大幅下降,月内累计降幅高达16.8万吨(其中,本周下降4.5万吨),加速去库趋势得到延续,印证我们此前预期。在供给端无法快速放量,而需求端回暖+出口增加的双重支撑下,去库周期仍将继续,维持电解铝商品价格向上空间大于向下空间的判断不变。特别是在扩内需和出口超预期增长背景下,Q2国内经济表现或将延续修正此前悲观预期,铝的消费表现和去库力度值得持续期待。我们认为电解铝板块仍具最大预期差和alpha超额收益,继续坚定看好板块性投资机会!核心标的:云铝股份、中国铝业、神火股份(煤炭组)、露天煤业(煤炭组)等。

②锡:供给组合:一大降(缅甸矿)、一小增(国内矿)、一平稳(再生锡),供给端收紧趋势确立;需求表现:1季度负面影响因素较为集中(春节以及中美贸易摩擦),导致消费疲软;而锡的需求实质上具有“弱周期性”,韧性较强,后续有望持续回补。在供给收紧+消费稳定的基本面组合下,我们继续坚定看好锡板块机会!核心标的:锡业股份。

③铜:全球铜精矿供应偏紧,叠加进口限废政策,原料中长期供给趋紧的方向不会变,供需紧平衡依旧是铜板块投资的“主线逻辑”。核心标的:紫金矿业等。

风险提示:宏观经济波动、进口以及环保等政策波动带来的风险。

行情回顾:本周基本金属价格呈现普涨

本周LMEX基本金属指数收于3371点,环比前周上涨1.2%。基本金属价格方面,LME3月期铜、铝、铅、锌、锡、镍周涨跌幅分别为+0.0%(6887美元/吨)、+1.8%(2305美元/吨)、+0.2%(2444美元/吨)、1.6%(3101美元/吨)、+3.0%(20751美元/吨)、+4.5%(15446美元/吨)。

周内,基本金属价格呈现普涨格局,其中,镍依然延续大幅上扬态势。具体来看,周内美元指数高位震荡运行,铜价环比前周基本持平;国内及海外电解铝延续去库趋势,叠加成本支撑,伦铝价格环比前周有所上涨;淡季去库、环保趋严支撑铅价高位企稳;锌价环比前周小幅上涨;锡在精矿短缺、需求稳定的基本面支撑下,环比前周涨幅明显;受山东地区环保限产影响,镍价继续维持向上趋势。

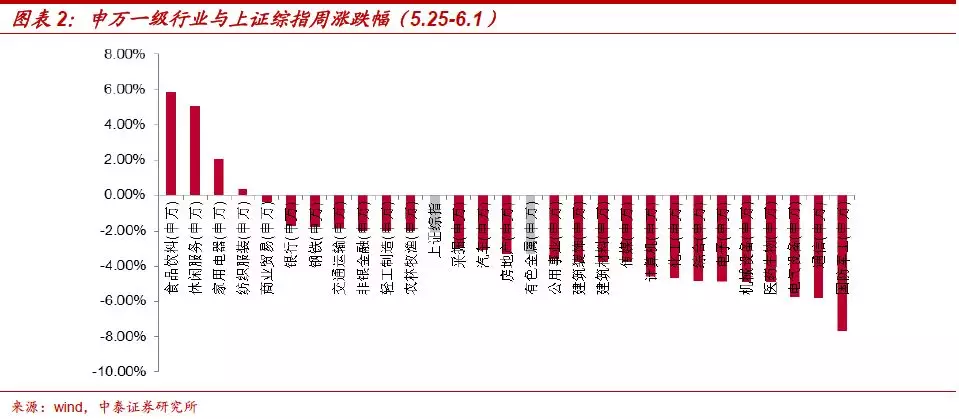

周内,大盘走势较前周继续走弱,综合指数中,上证指数收于3075点,较5月25日收盘下跌2.11%;深证成指收于10169点,较5月25日收盘下跌2.67%;沪深300收于3771点,较5月25日收盘下跌1.20%;申万有色金属指数收于3564点,较5月25日收盘下跌3.31%,继续跑输上证综指1.21个百分点。SW一级行业指数周度走势如下图所示。

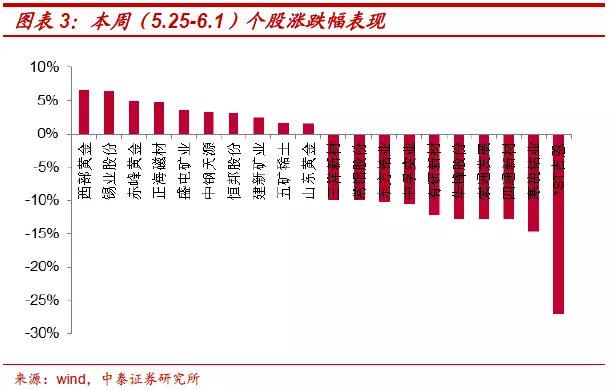

本周,有色板块环比前周继续走弱、分化运行。具体来看,西部黄金周内涨幅最大(+6.67%),*ST吉恩周内跌幅最为明显(-27.15%),所统计94只个股中:12只个股出现不同程度上涨,4只个股持平,其余78只个股均出现不同程度下跌,涨幅前10名、跌幅前10名个股具体如下图所示。

基本金属:电解铝继续加速去库,铜精矿TC延续上扬

(1)铝:电解铝库存续降4.5万吨

SMM统计数据显示,2018年5月31日国内电解铝社会库存203.2万吨,较前周继续大幅下降4.5万吨,叠加“我的有色”铝棒库存数据,总计209.45万吨(其中,铝棒库存6.25万吨,下降1.1万吨),较前周大幅下降5.6万吨;LME库存5月25日为120.6万吨,较前周续降1.6万吨。

电解铝延续加速去库势头,库存高点至今,已经累计去库25.4万吨,去库幅度超过11%。在我们看来,需求主要分为两大类:一是真实被用掉的需求,这一部分需求在春节过后,随着季节性因素的淡化,处于持续回暖通道;二是库存需求,主要受价格预期的影响以及维持正常生产所必须的库存水平,近期中间商补库需求亦有所提升,二者共同支撑电解铝加速去库;此外,出口的拉动亦不容忽视,今年前4个月,未锻轧铝及铝材出口量达到171万吨,同比增长15%。往后看,我们继续维持前期加速去库观点不变。

现货交投方面,华东地区,周内铝价回落,持货商出货积极性下降,主动控制节奏,贴水收窄;华南地区,粤沪价差走扩,持货商挺价意愿走弱,下游逢低采购积极性有所提升;重庆地区消费端表现一般而冶炼厂发货积极,库存小增;天津和沈阳地区在价格走弱带动下,激发下游采购积极性。

再生铝方面,下游需求依旧疲软,市场整体观望情绪较浓厚,与此同时,上合峰会召开在即,临沂地区的再生铝企业将停产2周,山东地区供给或将出现区域性紧张,预计再生铝价格或将企稳。

本周,长江A00铝价略有走弱,成本端小幅下行,盈利能力重回小幅亏损状态。具体来看,周一至周五氧化铝价格运行在2995-3005元/吨区间,周内下降10元/吨。动力煤持稳运行、预焙阳极小幅下调,铝行业微亏,按6月1日原材料市场价格测算(未考虑企业自身因素),电解铝即时成本为14547元/吨,吨铝亏损额约为47元。具体走势如下图所示。

(2)锡:精矿短缺,奠定锡价上行基础

判断锡价未来走势如何,我们认为重点要回答好以下几个问题:

①缅甸锡精矿是趋势性下降or季节性波动?受限于开采方式的转变(露采→坑采)和资源品位的下降(5%→1%),缅甸锡供给能力下降具有“不可逆性”,而非单纯的积极性波动,今年1月份进口金属量大幅增长,主要是缅甸财政部释放库存所致,不可持续。

②缅甸锡精矿的减量到底有多大?从目前掌握的情况来看,在不考虑资源品位进一步下滑(会导致降幅增大)和缅甸财政部集中释放库存(会导致降幅减小)的情况下,预计全年锡金属减量为1.5至2万吨左右。

③其他区域会弥补弥补缅甸的缺口吗?从全球范围内看,资源品位下降是大趋势,印尼的管理政策不鼓励锡出口,而且随着品位的下降,已经从露采转移至水下开采,导致成本上行、放量有限;国内增量主要集中在内蒙地区,预计全年增量在6000-8000吨区间(其中,内蒙地区增量为3000吨左右),远不能弥补缅甸缺口。

④再生锡会增产进而缩减缺口吗?近年来,再生锡产量维持相对稳定,在20000吨量级,由于电子领域生产工艺的升级,再生锡原料供给总体上呈现下降趋势,此外,环保问题也制约低端再生锡企业的发展,因此,再生锡会呈现稳中略降的趋势。

⑤缅甸会抛售库存吗?可能性不大,佤邦地区虽为军政府,但政局总体稳定,从当前来看,大量抛售锡精矿库存换取财政性收入的可能性并不大。

⑥下游消费真的很差吗?其实,没有想象的那么差,从下游订单情况来看,基本稳定并有小幅增长,前期锡价维持低位运行,企业处于去库存阶段,一旦上涨趋势确立,补库需求和囤货需求将增多,或将进一步加剧供应紧张的局面。

综上,我们认为,矿端的供给收紧将开启锡价上行大幕,锡行业投资机会值得重点关注。

(3)铜:精矿TC续升1美元/吨

本周,伴随着冶炼厂3季度货源陆续锁定,原料需求正逐渐缩减,而印度Vedanta事件继续发酵,其旗下大型铜冶炼厂Sterlite被永久关停,直接推动近期现货TC上行。截至本周五,进口干矿现货TC报76-83美元/吨区间,环比前周上涨1美元/吨。后续需重点关注Escondida谈判进程。

现货交投方面,华东市场:持货商挺价情绪与日俱增,报价逐渐上抬(贴水90-贴水20元/吨→贴水10-升水40元/吨),贸易商依旧引领市场活跃度;华南市场:周初集中抛货,库存快速攀升,铜杆消费出现回落,跨月后,库存开始下降,贸易商收货明显增多;华北市场:由于资金紧张导致交投较为低迷。

本周1#光亮铜周均价为45630元/吨,较上周小幅下跌180元/吨,周均精废价差779元/吨,较上周持平。目前中央环保督察组陆续进驻各省,江西作为国内最大的废铜加工处理基地之一,目前暂无停产限产计划。此外,废铜杆需求依旧低迷,废铜市场延续供需两淡格局。

开工率方面,SMM调研数据显示,5月份电线电缆企业开工率为90.99%,同比增加0.82%,环比增加1.87%。5月线缆行业仍处于消费旺季,部分大型线缆企业保持满负荷生产,中型线缆企业开工率较上月亦有所提升。

(4)铅:精矿略显宽松,沪伦比值持稳

原料端,本周铅精矿成交价较前周持稳运行,国产50品位铅精矿到厂主流成交于1500-1600元/金属吨,较前周上涨50元/金属吨;进口铅精矿主流报价15-25美元/干吨,较前周持平。

冶炼端,随天气转暖,国内矿企开工逐步恢复,铅精矿供应量同步增加。至周五,国内50品位铅精矿加工费,河南1500-1600元/金属吨(上调100元/金属吨);湖南1400-1500元/金属吨;内蒙古1700-1800元/金属吨;云南1500-1600元/金属吨;广西1400-1500元/金属吨(上调50元/金属吨)。

本周,沪伦比值保持在8.1附近,进口盈利空间持续存在,但进口铅精矿供给量有限。

本周现货铅主流成交在20030-20650元/吨价格区间。原生铅炼厂货源价格优势渐弱,下游接货积极性下降,导致报价小幅下降;贸易市场由于铅价上涨势头不足,而且进口铅陆续到货,持货商下调升水出货;下游方面,由于蓄电池市场需求回暖有限,而且因政府加强环保督察导致江西等地蓄企业生产受限,总体采购积极性较上周有所减弱。

本周沪粤两地铅锭库存总量较上周升逾1000吨至1.13万吨,江浙仓库库存下降约3000吨,国内社会仓库总量小幅下降至1.7万吨左右。沪粤两地主因上海地区增量明显,一方面进口铅逐步到货,另一方面由于周初贸易市场维持高升水报价,下游畏高情绪转浓,且偏向更有价格优势的炼厂货源;而广东、江浙地区库存下降则是因为再生铅供应受环保影响,下游采购流向原生铅所致。

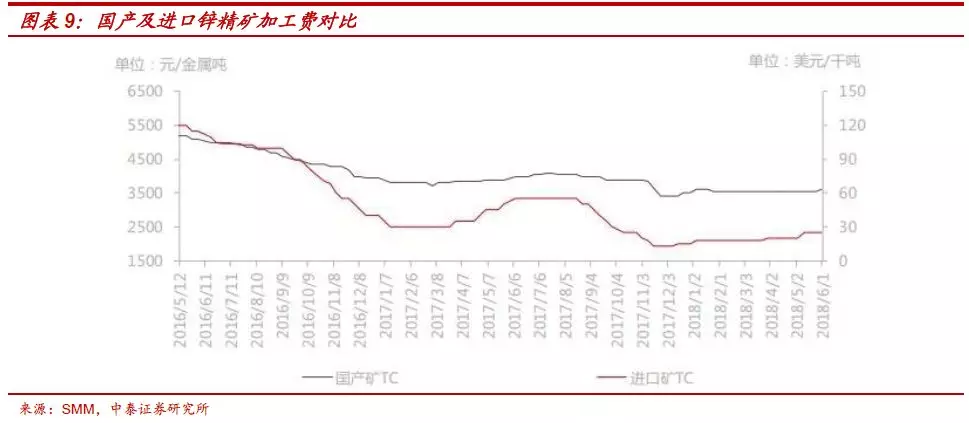

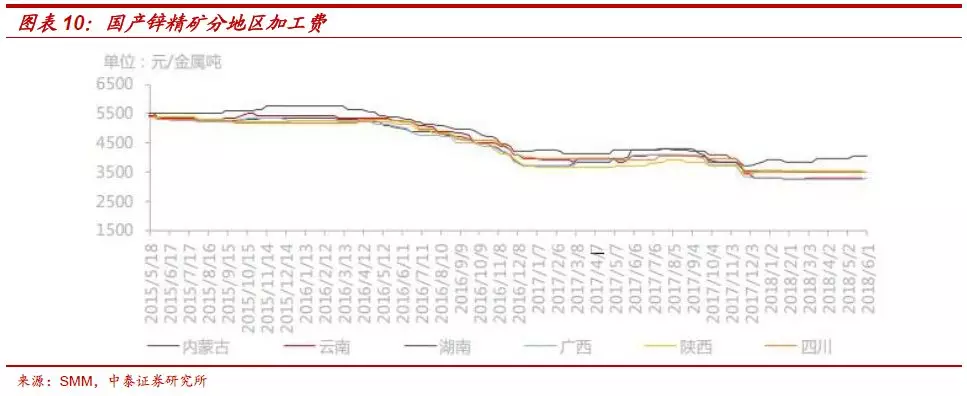

(5)锌:精矿加工费小幅上调,社会库存微降

本周,国内锌精矿加工费主流成交于3250-3850元/吨,全国平均加工费较前周小幅上调50元/吨;进口锌精矿主流报价20-30美元/干吨,较前周持平。

本周,沪伦比值7.90,较前周(7.86)继续上修;进口锌平均盈利20元/吨。近期云南、广西地区因部分炼厂检修导致减产,精矿采购力度较前期明显下降,南方地区供需结构略显宽松。而从供应端看,节后矿山复工,锌精矿供应并无太多变化,短期供需宽松主要是由于炼厂检修减产等因素导致。因此,加工费上涨实为阶段性而非趋势性,后期加工费变动情况仍需关注修炼厂检修力度。

现货交投方面,华东市场:周内冶炼厂多正常出货,加之进口锌到货,市场货源稍显宽松,适逢月底,贸易商积极出货换现,但下游企业畏高观望、采购意愿不佳,市场整体需求较为疲弱、成交陷入僵持;华南市场:本周锌价走势较强,部分冶炼厂逢高稍有出货,流通量较上周略显宽松,下游按需采购为主,市场交投活跃度变化不大;天津市场:本周锌价走高,叠加月末资金偏紧,市场整体成交无明显改观。

本周上海锌三地社会库存较前周微降0.18万吨至11.83万吨。其中广东、天津下降较多,上海地区库存小增。具体来看,广东、天津本周虽下游畏高,但冶炼厂及进口到货均较少,导致库存小幅下降;上海地区仍有部分进口到货,下游维持刚需采购,市场成交较差,致库存小增。

贵金属:多空角力,贵金属震荡走弱

周内,两件焦点事件影响金价走势。周四美国总统特朗普宣布对加拿大、墨西哥和欧盟钢铝征收25%及10%的关税,出于对全球贸易摩擦升温的担忧,金价震荡偏强。而后,美国发布非农数据,表现好于预期,具体来看,失业率进一步下跌至3.8%,创下18年以来新低;工资增速稳步上涨,时薪环比上涨0.3%,高于4月的0.1%,巩固了美联储6月加息的预期。受非农数据打压,周内金价小幅下行,COMEX黄金价格环比前周下跌0.7%至1297.9美元/盎司;白银价格环比前周下跌0.6%至16.4美元/盎司,铂、钯涨跌幅分别为+0.3%(903.7美元/盎司)、+2.2%(995.5元/盎司),具体如下表所示。

从影响金价的核心指标——美国国债真实收益率来看,周内虽有回落,但仍维持高位运行态势,继续对金价走势形成压制;而本周五SPDR黄金ETF持仓量为836.42吨,环比前周大幅下降15.62吨,6月加息在即,ETF黄金配置需求有所弱化。

近期,黄金持续处于多空角力期。利多因素:油价高位运行,继续强化再通胀预期,在此背景下,黄金抗通胀需求值得重视,同时,地缘政治带来的不确定性因素犹存,亦不容小觑;利空因素:美国经济持续走强,美元趋势性向上,6月加息在即,对金价产生压制作用。综合来看,我们认为,多空交织背景下,金价短期内将呈震荡偏弱运行格局,而中长期金价走势仍需宏观经济数据进一步验证。

下周重点关注:欧元区4月PPI数据、1季度GDP数据,中国5月财新PPI,德国4月工业数据等。

宏观“三因素”运行态势跟踪

(1)中国因素:5月PMI上升超预期

国家统计局2018年5月31日公布的数据显示,5月官方制造业PMI为51.90,高于市场预期51.40,高于上月的51.40,回升0.5个百分点,为连续第22个月位于荣枯线上方。中国非制造业PMI为54.90,前值54.80,上升0.10个百分点。

5月PMI上升超预期,主要是复工带来的反弹。复工对PMI的支撑主要表现为5月生产和新订单均回升至2017年11月限产以来的高点。从统计局已公布的4月工业生产和工业企业利润增速双双回升来看,也与PMI的数据相吻合。

PMI购进价格回升,PPI短期出现反弹,但不改全年回落走势。5月PMI购进价和出厂价双双出现回升,这与复产之后库存回落有关。从历史来看,PMI原材料购进价格与PPI环比一致性较高,从这个角度来看,PPI在2季度可能存在一个反弹的窗口期,但全年来看仍将呈现趋势性回落。

(2)美国因素:美国5月ISM制造业指数强势反弹

据美国供应管理协会(ISM)统计,美国5月ISM制造业指数58.7,好于预期的58.2。4月前值57.3曾创2017年7月以来最低,而2月读数60.8曾创2004年5月以来新高,该指数连续21个月高于50荣枯线,显示美国制造业持续处于扩张区间。

与此同时,重要分项数据同样好于预期。5月ISM制造业新订单指数63.7,较前值高出2.5个点,不仅连续扩张了29个月,也连续13个月在60整数位上方。生产指数61.5,较前值高出4.3个点,连续扩张了21个月,并扭转了此前四个月的增幅放缓趋势。

总的来看,美国经济复苏势头依然强劲,预计美联储6月加息的市场人士占比将重新迈向90%,预计今年会加息4次的概率也进一步提升。

(3)欧洲因素:5月CPI大超预期

欧元区5月经济景气指数112.5,预期112,前值112.7,略高于预期,但低于前值;5月消费者信心指数终值0.2,预期0.2,初值0.2,符合预期。

欧盟统计局5月31日发布的初步预估数据显示,欧元区5月份年化通胀率从4月份的1.2%大幅上涨至1.9%,为去年4月以来的最高水平,达到欧洲中央银行设定的略低于2%的通胀目标。

5月份通胀率上涨主要归因于能源价格上涨。5月份,能源价格同比涨幅从上月的2.6%增至6.1%,食品、烟酒价格同比上涨2.6%。欧元区5月份核心通胀率为1.1%,高于前一个月的0.7%。

欧元区5月CPI数据大幅好于预期,主要是由于油价走高导致能源成本增加所所致,这也使得此前市场大幅波动给欧洲央行货币正常化带来的负面影响有所缓解。

宏观“三因素”总结:1)中国,复工反弹带动PMI超预期回升,PPI存2季度反弹窗口,但全年仍将趋势性回落;2)美国,经济复苏势头依然强劲,6月加息以及年内4次加息概率续升;3)欧洲,CPI数据大幅好于预期,此前市场大幅波动给欧洲央行货币正常化带来的负面影响有所缓解。

投资建议

我们认为,兼具“新供给周期+常规需求”典型特征的铝、锡、铜值得持续重点关注,其中,铝:最大预期差,具备alpha超额收益。

铝:周内电解铝库存继续大幅下降,月内累计降幅高达16.8万吨(其中,本周下降4.5万吨),加速去库趋势得到延续,印证我们此前预期。在供给端无法快速放量,而需求端回暖+出口增加的双重支撑下,去库周期仍将继续,继续维持电解铝商品价格向上空间大于向下空间的判断不变。特别是在扩内需和出口超预期增长背景下,Q2国内经济表现或将延续修正此前悲观预期,铝的消费表现和去库力度值得持续期待。

我们认为电解铝板块仍具最大预期差和alpha超额收益,继续坚定看好板块性投资机会!我们认为电解铝板块仍具最大预期差和alpha超额收益,继续坚定看好板块性投资机会!核心标的:云铝股份、中国铝业、神火股份(煤炭组)、露天煤业(煤炭组)等。

锡:供给组合:一大降(缅甸矿)、一小增(国内矿)、一平稳(再生锡),供给端收紧趋势确立;需求表现:1季度负面影响因素较为集中(春节以及中美贸易摩擦),导致消费疲软;而锡的需求实质上具有“弱周期性”,韧性较强,后续有望持续回补。在供给收紧+消费稳定的基本面组合下,我们继续坚定看好锡板块机会!核心标的:锡业股份。

铜:全球铜精矿供依旧偏紧,叠加进口限废政策,铜原料中长期供给趋紧的方向不会改变,供需紧平衡依旧是铜板块投资的“主线逻辑”。核心标的:紫金矿业等。

风险提示

宏观经济波动、进口以及环保等政策波动带来的风险。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP