中泰证券:预计2018年煤炭新增产量约1亿吨,区域供需矛盾加剧

本文节选自微信公众号“李俊松的黑金世界”,作者为李俊松,赵坤,陈晨,原标题为《煤炭行业供给专题研究报告:2018年预计新增产量约1亿吨,区域供需矛盾加剧》。

新增产能释放缓慢叠加全社会库存低位,煤炭供给面依然坚实,预计到6月中旬至7月份夏季旺季来临时,动力煤市场价将迎来上涨,夏季高点有可能达到700元/吨,继续看好板块超跌反弹机会。经济有韧性、板块估值较低和政府政策的相机抉择是保证反弹的先决条件。反弹推荐业绩比较好、低估值动力煤:兖州煤业(01171)、中国神华(01088)。

产能进一步向“三西”地区集中,规模化也进一步提升

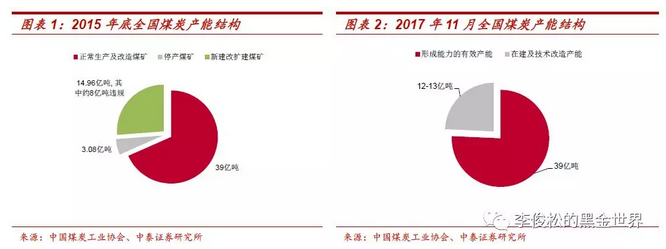

2016和2017两年合计去产能达5-6亿吨。根据中煤协的口径,2015年底全国煤矿总产能57亿吨,其中正常生产及改造煤矿39亿吨,停产煤矿3.08亿吨,新建改扩建煤矿14.96亿吨(约8亿吨属于未经核准的违规项目)。同样来自中煤协的数据,截至2017年11月份全国煤矿总产能51-52亿吨/年,其中形成能力的有效产能39亿吨,在建和技术改造煤矿12-13亿吨(中值为12.5亿吨)。根据两次数据对比可以看出,两年内共计淘汰产能5-6亿吨(中值为5.5亿吨),这与《关于2017年煤炭去产能工作进展情况及2018年煤炭去产能工作思路》中披露的5.6亿吨数据较为吻合。

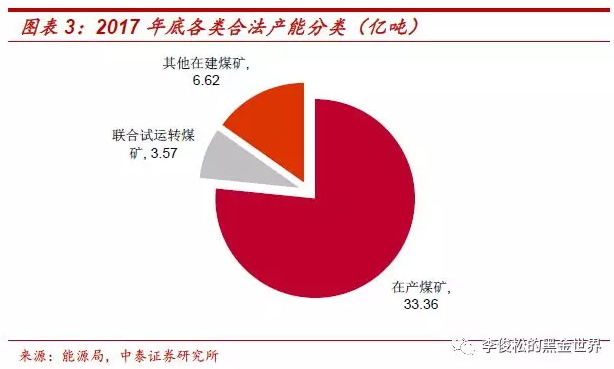

能源局公告的2017年底各类合法产能约43.6亿吨。根据国家能源局2018年第3号公告,截至2017年底,安全生产许可证等证照齐全的生产煤矿3907处,合计产能33.36亿吨;已核准(审批)、开工建设煤矿1156处(含生产煤矿同步改建、改造项目83处),产能10.19亿吨,其中已建成、进入联合试运转的煤矿230处,产能3.57亿吨,各类合法产能合计约为43.6亿吨。值得注意的是,能源局公告范围不包括未按法律规定取得核准(审批)和其他开工报建审批手续的建设煤矿、未取得相关证照的生产煤矿。此公告对比2017年11月份中煤协的产能数据,可以发现,未取得合法合规手续的生产/在建煤矿产能分别约2.07/5.88亿吨(总产能取中值51.5亿吨),这些所谓的“违法违规产能”并不完全是真正意义上的非法,部分是由于一些历史遗留问题迟迟没拿到证照,实际可能存在一定的产量。

2017下半年预计淘汰合规产能1亿吨左右。同样根据能源局的公告,2017年6月底各类合法产能为44.6亿吨,其中取得安全生产许可证等证照的生产煤矿4271处,产能34.08亿吨/年;已核准(审批)、开工建设煤矿1228处(含生产煤矿同步改建、改造项目89处),产能10.53亿吨/年,其中已建成、进入联合试运转的煤矿231处,产能3.68亿吨/年。对比两次公告,在产煤矿产能减少0.72亿吨,在建煤矿产能减少0.34亿吨,合计减少1.06亿吨,这与2017年合计淘汰产能2亿吨以上是相互吻合的。

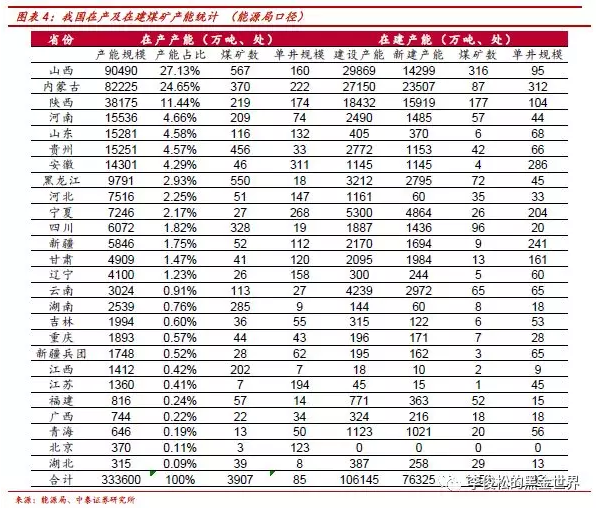

在产产能方面。根据能源局的数据,2017年底“三西”地区即山西(9.05亿吨)、内蒙古(8.22亿吨)、陕西(3.82亿吨),合计产能21.1亿吨,占全国63%。其他产能超过亿吨的省份还包括河南(1.55亿吨)、山东(1.53亿吨)、贵州(1.53亿吨)和安徽(1.43亿吨),上述4大产煤省合计在产产能约6亿吨,占全国比重约为18%。

在建产能方面。山西、内蒙古、陕西在建产能分别为2.99亿吨、2.72亿吨和1.84亿吨,合计7.55亿吨,占全国比重超过71%,未来产能进一步向“三西”地区倾斜。由于山西、陕西等地存在大量的资源整合矿井,在建矿井的实际新增产能要低些,“三西”地区预计新增产能5.4亿吨,占全国比重约为70.4%。除了“三西”之外,宁夏(0.53亿吨)、云南(0.42亿吨)、黑龙江(0.32亿吨)、贵州(0.28亿吨)等省份建设产能规模也在全国前列,未来也可能会有产能释放。

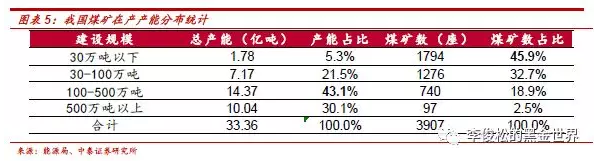

在产产能分布方面,在产产能较多集中在100-500万吨,合计产能规模14.4亿吨,占总产能比重为43.1%,其次分别为500万吨以上(占比30.1%),30-100万吨(占比21.5%),30万吨以下(占比5.3%)。100万吨及以上的矿井产能合计24.4亿吨,占比达73%,是我国煤炭生产的主要力量。

从在产矿井的数量来说,30万吨以下的小煤矿多达1794处,占煤矿总数的45.9%,其次为30-100万吨(占比32.7%),100-500万吨(占比18.9%),500万吨以上(2.5%)。100万吨以下规模的矿井合计3070处,占比高达78.6%,在产矿井数量上面小而分散的特点仍然比较明显。

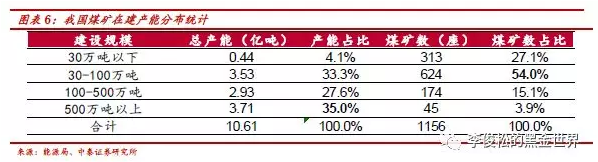

在建矿井方面,单井平均产能92万吨,相比在产的85万吨,单井平均产能提升近8%,行业规模化效应进一步提升。500万吨及以上矿井产能占比最高,合计3.71亿吨,占比35%,其次为30-100万吨(占比33.3%),100-500万吨(占比27.6%),30万吨以下(占比4.1%)。

从数量上来说,30-100万吨规模是在建矿井的主力,合计达624处,占比高达54%,其次为30万吨以下(占比27.1%),100-500万吨(占比15.1%),500万吨以上(占比3.9%)。

行业角度:2018年预计产量增长约1.0亿吨

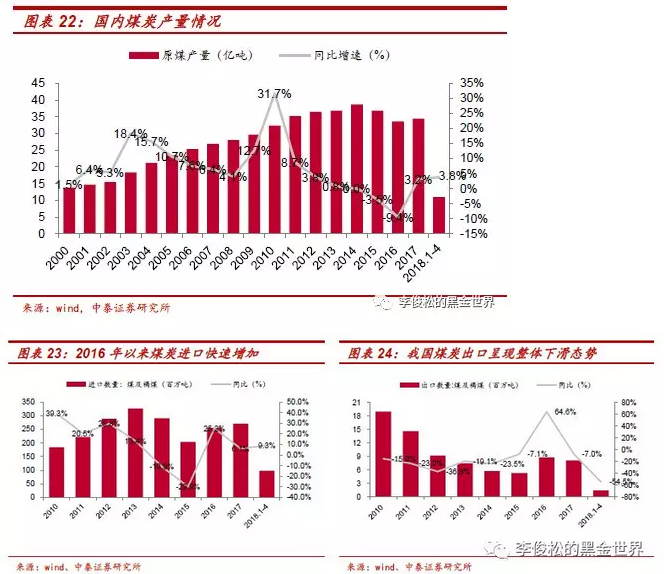

2018年1-4月产量释放仍旧缓慢。2018年4月份全国原煤产量2.93亿吨,同比增长4.1%(统计口径发生变化,可能因为统计局将2017年产量中非法矿产量以及工程煤量进行了调减),较3月份上升2.8pct,环比增长1.1%,产量虽然环比3月份的2.9亿吨小幅回升,但仍旧不算高,产能释放速度整体不高;1-4月份,全国原煤累计产量10.97亿吨,同比增长3.8%,增幅较第一季度下降0.1pct。

晋陕蒙占比进一步提升。1-4月份,产量排名前三的晋陕蒙三个地区原煤产量总和为7.4亿吨,占全国产量的67.5%,比去年同期提高1.0个百分点,原煤主产区产量占比进一步提高。其中山西、陕西原煤产量释放速度较快,山西省4月份原煤产量7411.4万吨,同比增长1.4%,较3月份上升6.5pct,环比增长7.8%;1-4月累计26861.6万吨,同比基本持平。陕西省4月份原煤产量4915.8万吨,同比增长11.3%,较3月份上升3.5pct,环比增长5.5%;1-4月累计17930.6万吨,同比增长14.6%。相比之下,内蒙古自治区4月份原煤产量7719.8万吨,同比增长7.4%,较3月份上升1.7pct,环比减少5.9%;1-4月累计29230.9万吨,同比增长5.1%。

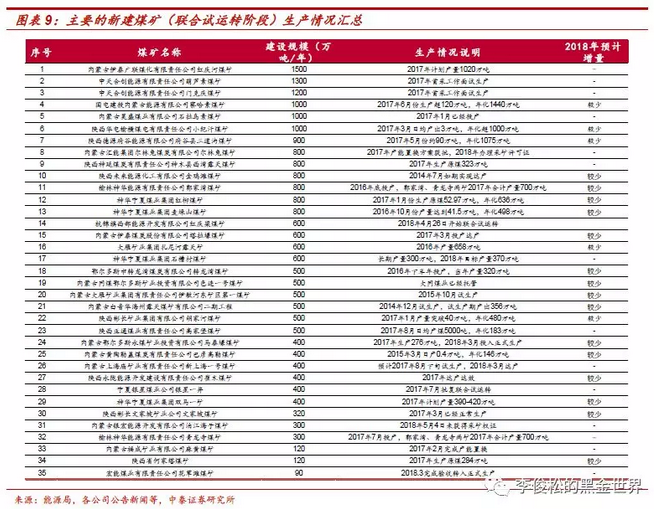

已经进入联合试运转的在建煤矿。根据国家能源局的公告,2017年底国内合法合规在建产能10.19亿吨,其中已建成、进入联合试运转的煤矿产能达3.57亿吨。所谓联合试运转,是指煤矿竣工验收前,要进行磨合试生产,一般时间为3-6个月。根据我们的统计,已经进入联合试运转阶段的公告煤矿主要集中在晋陕蒙宁四个地区,合计产能3.43亿吨,占比高达约95%,新建煤矿、资源整合煤矿、技术改造煤矿和改扩建煤矿建设规模分别为2.24亿吨、0.98亿吨、0.20亿吨和0.21亿吨。

(1)新建煤矿。新建煤矿产能合计2.24亿吨,主要集中在蒙陕宁三个地区,三省合计2.17亿吨,占总规模约97%。根据我们对这类新建矿井的统计,不少已经生产较为成熟(前期可能在证照不齐全时候已经投产),比如察哈素(1000万吨)、小纪汗(1000万吨)、三道沟(900万吨)、扎尼河露天矿(600万吨)等,基本达到核定产能,即使试运转结束,产量也较难增加。这也可以从陕、蒙等省份的产量数据看出端倪,2017年陕西、内蒙古煤炭产量分别超过核定在产产能1.88亿吨、0.56亿吨,合计2.44亿吨,我们认为这与上述联合试运转煤矿已经投产有关(部分可能与未公告的违法违规矿井生产或者超能力生产有关)。除此之外,有一部分矿井(比如红庆梁煤矿)2017、2018年开始试生产或正式投产,2018年预计随着产能利用率的提升可以新增一些产量。

(2)技术改造煤矿以及改扩建煤矿。技术改造煤矿和改扩建煤矿是在原有产能的基础上提高生产效率或生产能力,二者合计新增产能规模(0.22亿吨)相比建设规模(0.41亿吨)要小,由于规模偏小且企业近两年并无明显扩张动机,预计这两类煤矿贡献新增产量较少。

(3)资源整合煤矿。煤矿的资源整合是历史遗留问题,主要集中在山西和陕西两个省份,整体建设规模约为0.98亿吨,由于其生产条件复杂、安全系数较低、股权结构复杂、融资难度大,我们预计该类型矿井投产难度大,产量贡献较为有限。

整体而言,公告的进入联合试运转状态的在建矿井2018年预计可以贡献一定的新增产量,但由于陕蒙地区不少新建矿井前期已经投入生产,使得2018年新增产量有限,我们预计约为6000万吨。

未进入联合试运转状态的在建煤矿。根据煤炭行业十三五规划:“降低鲁西、冀中、河南、两淮大型煤炭基地生产规模,控制蒙东(东北)、晋北、晋中、晋东、云贵、宁东大型煤炭基地生产规模,有序推进陕北、神东、黄陇、新疆大型煤炭基地建设”,未来产能增量更多来自资源禀赋优异的西北地区。根据能源局公布的数据,晋陕蒙宁地区的在建矿井(未进入联合试运转)合计产能4.4亿吨,占总规模的63%,其中新建、技改和改扩建煤矿等合计产能约1.74亿吨,考虑新建煤矿需要三年左右时间以及联合试运转半年,我们预计该类矿井2018年贡献增量3000万吨左右。

未公告的违法违规矿井。根据前述分析,我们预计全国未取得合法合规手续的生产/在建煤矿产能分别约2.07/5.88亿吨,这些所谓的“违法违规产能”由于一些历史遗留问题迟迟没拿到证照,按照国家文件该类矿井是禁止生产的,但确实存在一定产量贡献,但数量估计不会很多。根据发改委的说法,要加快优质产能的释放,增加行业有效供给,可能会加快部分不合规矿井产能置换以及手续审批,使其合法化,已经生产或未来可能投产的该类矿井(比如兖州煤业的1500万吨营盘壕煤矿、陕西煤业500万吨袁大滩煤矿等)可能会有新增产量的释放,但考虑安全、环保形势趋严,整体释放的产量可能较为有限,我们预计在1000-2000万吨左右。

整体而言,由于进入联合试运转状态的新建煤矿不少已经生产较为成熟,资源整合煤矿由于生产条件复杂、股权结构复杂、融资难度大等使得投产难度较大,未进入联合试运转状态的在建矿井仍需要时间来建设,未公告的“违法违规”矿井需要产能置换指标以及安全、环保要求趋严背景下使得产量释放有限,我们预计2018年行业新增产量较为有限,根据我们的前述判断,新增产量可能约1.0亿吨左右,即2018年产量预计36.2亿吨左右(2017年为35.2亿吨)。

上市公司角度:资本开支计划较为谨慎,未见明显的产量扩张计划

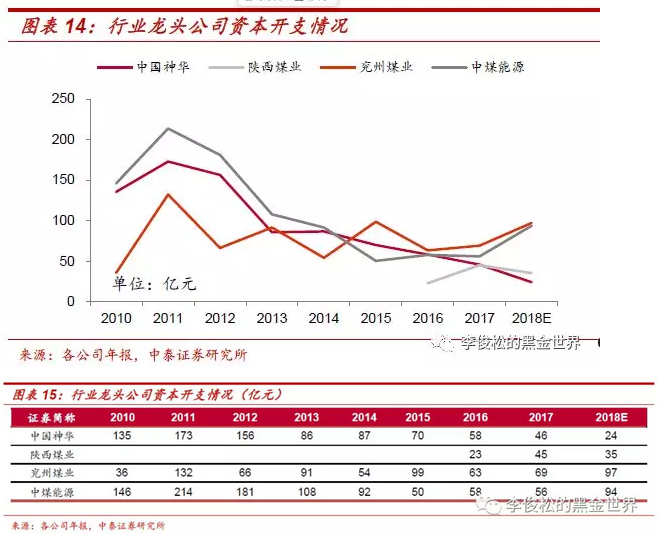

2018年行业固定资产投资增速仍未见好转。2016下半年以来,煤炭行业实现了盈利的持续好转,行业资产负债表得到了一定程度的修复,经历了近两年时间,煤炭行业资产负债率从2016年4月底的70.2%高点降至2018年3月底的66.4%,虽然下降了3.8个pct,但仍处于高位。自2013年以来,煤炭行业固定资产投资累计增速基本处于持续负增长的状态,在行业低迷期,煤炭企业资本开支更多聚焦于设备更新而非产能扩张,虽然企业经营效益有所改善以及政策条件有所放宽,但2018年前4个月行业固定资产投资累计增速仍然为负值,同比下降5.4%,这可能与煤炭企业资产负债率仍然偏高以及在需求预期偏弱的背景下企业扩产信心不足有关系。

2018年大部分上市公司对煤炭资本开支保持较为谨慎的态度。从上市公司层面来看,2011年基本对应着资本开支的高点,随后呈现整体向下的趋势,2017年中国神华、兖州煤业、中煤能源资本开支分别为46、69、56亿元,分别仅为2011年的26%、52%和26%。行业盈利持续好转已达一年半以上,但上市公司对煤炭行业的资本开支保持着较为谨慎的态度,2018年神华(第一批)、陕煤、兖煤、中煤分别为24亿元(-47%)、35亿元(-22%)、97亿元(+41%)、94亿元(+67%)。兖州煤业若剔除掉两个煤化工二期项目的支出,则资本开支仅为50亿元,同口径下同比下降5%;中煤能源2018年资本开支有所上升,主要是为了投资小回沟煤矿(300万吨)、母杜柴登煤矿(600万吨)、纳林河二号井(800万吨)和大海则煤矿(1500万吨)等煤矿项目,其中前三个煤矿可能要到2019年才有产量释放,大海则煤矿可能要到2020年及以后。整体来看,大型煤企中除了中煤能源,其他公司的2018年资本开支并无明显扩张。

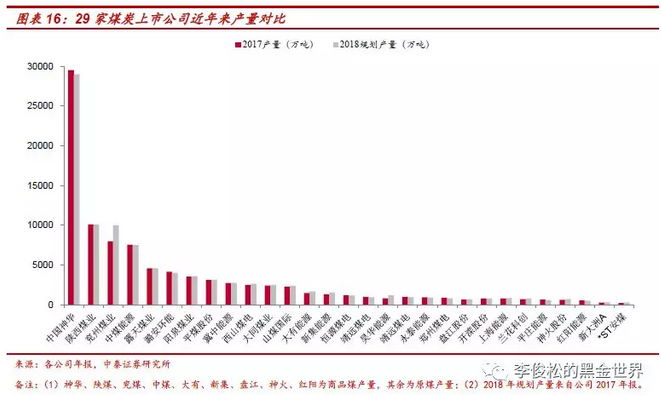

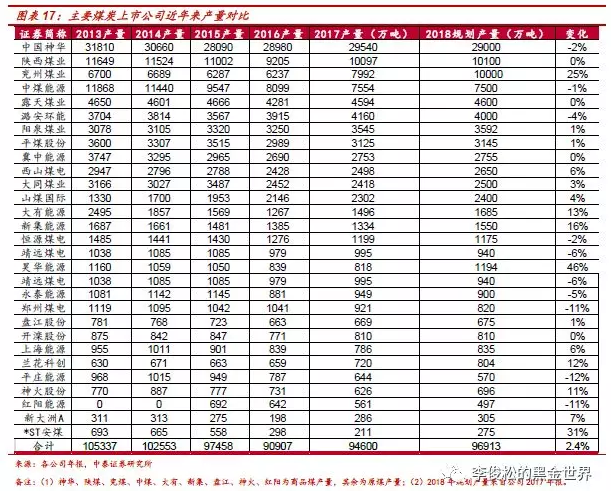

根据我们的统计,2018年29家煤炭上市公司规划产量同比增加明显的有:兖州煤业(+2008万吨,或+25%)、昊华能源(+376万吨,或+46%)、新集能源(+216万吨,或+16%)、大有能源(+189万吨,或+13%)等。其中,兖州煤业由于内蒙古新矿投产叠加外延收购联合煤炭公司使得产量增加显著,昊华能源产量增加主要是由于高家梁煤矿核增产能和红庆梁煤矿试生产,新集能源主要是由于新集一矿复产等。

整体而言,29家上市公司中兖州煤业产量预计增加约2000万吨(其中约1600万吨是由于澳洲联合煤炭公司全年并表所致),增长最为显著,其他大部分公司未见明显的产量扩张计划。29家上市公司2018年计划煤炭产量9.69亿吨,同比增加0.23亿吨(或2.4%),若剔除掉兖州煤业海外增量约1600万吨,则占据国内煤炭产量约27%市场份额的煤炭上市公司增量仅为700、800万吨,同比增长不到1%。虽然2018年煤炭产量规划仅作为一个参考(实际可能超过该生产计划),但从中可以看出行业新增产量确实较为有限。

供给结构分析:区域供需矛盾加剧

供给侧结构性改革加剧了区域之间的供需矛盾。从区域的角度来看,我们发现华中、西南、东北、华东等小型煤矿居多的地方淘汰煤炭产能规模相对其产出能力呈现偏高状态,这也验证了煤炭行业供给侧结构性改革更多针对的是资源禀赋差、安全系数低、成本偏高的煤矿产能。

华中、西南、东北、华东等四个区域,2015年合计产量9.6亿吨,占全国比重为26%,而2016、2017两年这些区域煤炭去产能分别为1.01、1.27、0.53、0.55亿吨,分别占该地区2015年煤炭产量的47%、44%、39%和17%,合计淘汰产能3.36亿吨,占全国比重超过69%,相比华北、西北等主产地,其他区域的煤炭产能在加速淘汰或整合。

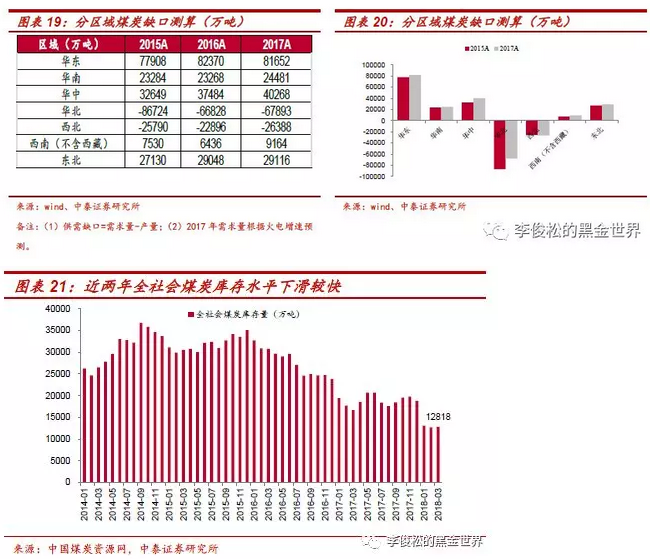

通过对比供给侧改革前后的数据,即2015年与2017年,我们发现西北地区(主要因为陕西省产出在增加)煤炭可调出的量(产量大于消费量)有所增加,2017年可调出量2.64亿吨,相比2015年2.58亿吨,增加了约600万吨;华北地区由于山西、内蒙古和河北等产煤大省2017年产量相比2015年有所下滑,使得煤炭可调出量出现下滑,2017年可调出量6.8亿吨,相比2015年8.7亿吨,减少约1.9亿吨。

除了华北、西北两大区域外,国内其他区域都需要煤炭调入才能满足消费需求,且相较于2015年,在经历了2年的供给侧改革之后,2017年各地区煤炭需求缺口皆有不同程度的增长,其中华中、华东、东北等地区表现尤甚,2017年华中、华东、东北、西南(不含西藏)、华南地区相较于2015年,煤炭需调入的量分别约增加7600、3700、2000、1600、1200万吨,合计增加约1.6亿吨。

供给侧结构性改革下,西北、华北等主产地可调出的量在减少,而调入区需求缺口在增加,供需矛盾更为突出。根据我们的测算,2017年相比2015年供需缺口增加3.4亿吨,这与进口量的增加(2017年相比2015年增加约7000万吨)以及全社会库存水平的下降较为吻合(2018年初全社会煤炭库存相比2015年底降低约2.2亿吨)。

随着煤炭行业供给侧结构性改革的逐步深化,产能也逐步向晋陕蒙宁地区集中,对产能结构优化提出进一步需求的同时,对煤炭运力配置也提出了挑战。

进口煤:补充作用更加突出,2018年预计稳中略升

近两年进口煤的补充作用更加突出

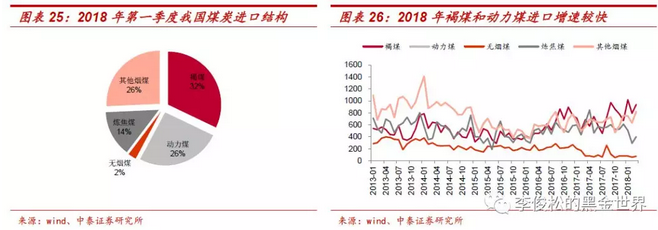

近两年国内进口煤量的增速较快。2016年起开始执行的供给侧改革,要用3-5年时间淘汰落后产能8亿吨,同时伴随对违法违规矿的大力打击以及新增产能受限,煤炭供给出现大幅度下滑,供应有限而下游需求仍有增长,煤炭行业供需格局持续紧张,进口煤的补充作用更加突出。2016年起国内煤炭进口呈现快速上涨的势头,2016年全国煤炭进口2.56亿吨,同比大涨25.2%,占国内产量7.6%;2017年进口总量达到2.71亿吨,同比增加6.1%,占国内产量7.9%;2018延续增长势头,1-4月进口总量0.98亿吨,同比增加9.3%,占国内产量8.9%。与此同时,出口业务越发萎缩,2018年前4个月累计仅为148万吨,同比下滑54.5%,出口量降到可以忽略的水平。

2018年一季度动力煤进口上升较快。分煤种来看,2018年一季度动力煤进口量(包括动力煤、褐煤)呈现明显上涨态势,而炼焦煤和无烟煤出现一定程度的下滑。其中,褐煤进口量2753万吨,同比增长45%,动力煤2205万吨,同比增长27%,炼焦煤1199万吨,同比下降28%,无烟煤214万吨,同比下降53%。不同煤种进口差异可能与沿海电厂日耗偏高,而煤焦钢产业链受环保限产有关系。

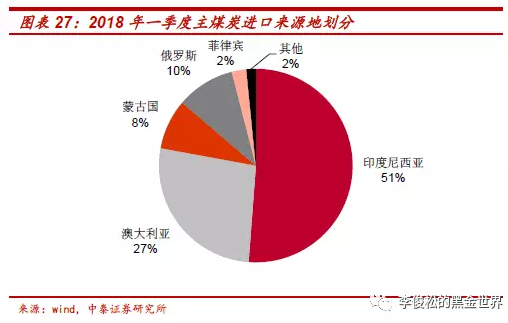

印度尼西亚和澳大利亚是我国最重要的进口煤来源国。从总量角度来看,我国煤炭进口主要依赖印度尼西亚、澳大利亚、蒙古和俄罗斯等国,2018一季度进口量分别为3861、2012、632和735万吨,占国内主要煤种进口总量的51%、27%、8%和10%,其中印尼和澳洲煤炭进口合计占比约78%,较2017年70%的占比集中度进一步提升,是最重要的煤炭进口来源地。

2018年进口量预计稳中有升

澳大利亚2018产量预计略有增加。澳大利亚是全球最大的炼焦煤出口国和第二大动力煤出口国,其生产的炼焦煤约98%选择出口,动力煤约80%选择出口。根据澳大利亚联邦产业、创新和科学部最新发布的《资源和能源季报》,预测2018年煤炭出口4亿吨,比2017年增加2700万吨,增长7.2%,其中动力煤出口2.03亿吨,同比增长1.5%,炼焦煤出口1.97亿吨,同比增长11.5%。

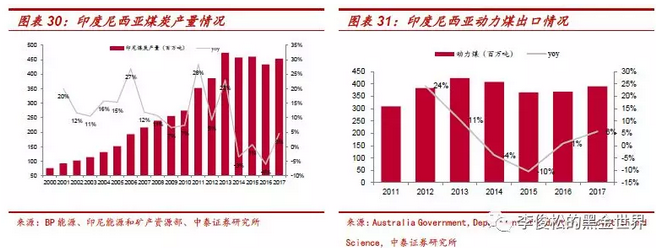

印度尼西亚2018产量预计略有增加。印度尼西亚煤炭生产以褐煤和次烟煤为主,合计占比85%左右。印尼的煤炭资源埋藏浅开采成本较低,且出口煤矿距离海岸线较近,具有铁路运距近以及水运便捷的优势,其煤炭出口到亚洲各国具有很大的优势,是全球最大动力煤出口国。随着行情回暖,印尼煤矿普遍提升了2018年的产量目标,例如第二大煤企阿达罗能源2018年产量目标在2017年基础上提升了8.1%。根据印尼国家统计局发布的数据,2018年一季度煤炭出口1.05亿吨,同比增加1243万吨,或13.4%,其中炼焦煤出口1289万吨,同比下降34%,非炼焦烟煤出口1146万吨,同比增长26%,其他煤出口5876万吨,同比增长19%,褐煤出口2213万吨,同比增加48%。

经历大宗商品寒冬,大型煤炭企业纷纷降低资本开支。从2011年至2016上半年,国际煤价几乎一路走低,纽卡斯尔NEWC动力煤现货价从2011年136.3美元/吨的高位下跌到2015年末的50.5美元/吨,跌幅高达63%,低迷的煤价使得澳洲和印尼大型煤企纷纷降低资本开支。澳洲的必和必拓、嘉能可、英美资源、力拓等大型跨国综合性能源公司,煤炭资本开支高峰基本在2012年前后,而后下滑严重,2016、2017年降至低点,2017年上述4家企业煤炭资本开支分别为2.46、6.44、5.68、0.84亿美元,分别是2012年的7%、17%、44%和5%。印尼煤炭巨头Adaro、Banpu、Kideco等煤企资本开支也出现持续下滑,2016年三者资本开支分别为1.46、0.2、0.026亿美元,分别占2011年的22%、42%和5%。

由于产能释放滞后期的存在,我们认为以这些煤炭巨头为代表的澳洲和印尼煤炭企业在未来2-3年较难实现产量明显增长。

印尼和澳洲进口煤存在5-20元/吨价格优势。2018年初至5月22日,印尼煤、澳大利亚煤、神华集团神混1号、山西优混的广州港平均库提价分别为757、757、777、762元/吨,印尼和澳洲进口煤相对国产煤便宜5-20元/吨不等,在沿海电厂日耗偏高,国内煤炭产量释放缓慢的形势下,沿海地区对动力煤进口需求较为旺盛。

整体而言,虽然受制于澳大利亚和印度尼西亚等主要出口国的煤炭资本开支下滑,海外短期内较难实现产量大幅增长,但2018年澳大利亚和印度尼西亚出口量预计仍存在小幅的增长,叠加进口煤存在一定的价格优势,我们预计2018年国内进口煤量与上年度相比稳中有升,大致在2.7-3.0亿吨水平。

风险提示

(1)行政性去产能不确定性。目前行业潜在产能仍然较多,如果不严禁超产、不继续推进去产能、不执行减量置换新增产能,可能导致未来行业供给恢复较快。

(2)经济增速不及预期风险。调结构、稳增长仍是主导,国内挤压资产泡沫,压缩货币政策,经济需求有不及预期风险。

(3)新能源持续替代风险。环保因素的核查对煤炭的长期需求预期产生一定的影响,风电、太阳能、核电等新能源产业持续快速发展,虽然目前还没有形成较大的规模,但长期的替代需求影响将持续存在。

(4)进口煤政策的不确定性。随着进口煤对国内市场影响越来越大,如果政府不约束进口煤数量和质量,可能会对行业供给端产生较大影响。

扫码下载智通APP

扫码下载智通APP