特步国际(01368):业绩拐点已至,渠道变革引领长期复苏

本文来源微信公众号“国信海外观察”,作者王学恒,丁诗洁。

投资摘要

体育用品市场持续复苏,国产品牌口碑提升

我国体育用品行业历经库存危机渠道调整,已经走出阴影,市场规模连续4年呈双位数稳步增长,未来空间广阔。多项调查显示中国年轻消费者对国产体育品牌的口碑提升。我们将体育品牌分为三个梯队,尽管近年处于第一梯队的国际品牌市场份额持续提升,但处于第二梯队的国产龙头品牌保持了稳定的市占率,显示了一定的竞争力,低线城市消费升级也为国产品牌贡献了增量。

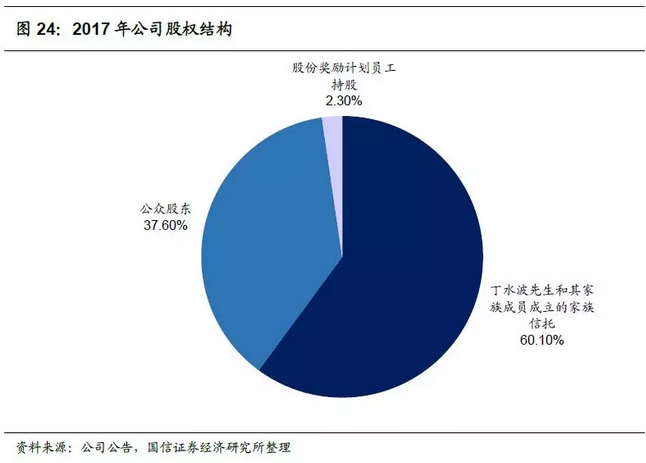

三年转型业绩拐点初现,大股东持股比例高

公司定位于专业运动时尚品牌,专注跑步系列,同时具备时尚性。2017年,公司业绩呈现复苏迹象,下半年收入下降幅度为2.1%,比上半年的8.8%明显收窄,并且一次性回购库存造成的亏损已经发生完毕,净利率有望明显恢复。大股东持股比例高达60%,亦体现公司管理层较强的管理能力和动力。

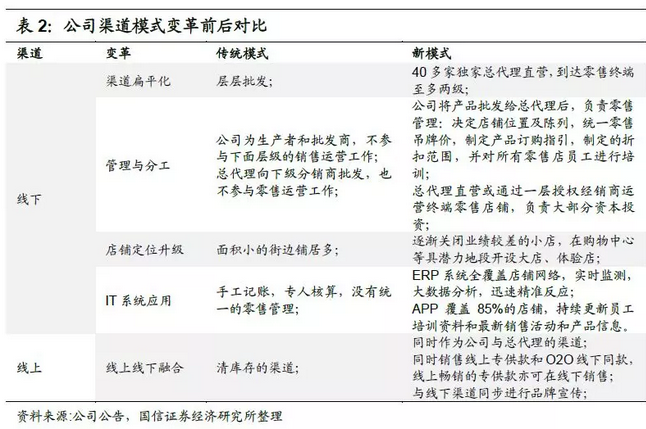

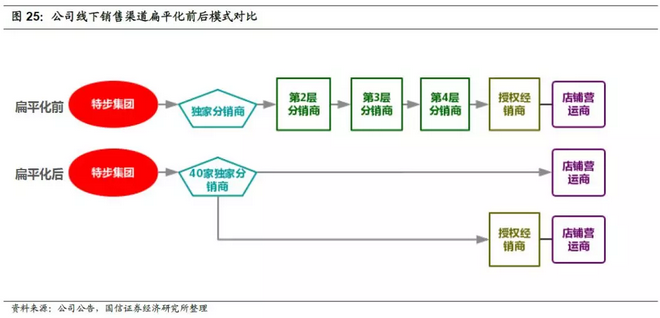

渠道模式变革完成,推动业务加速复苏

公司经过三年转型,对零售渠道进行了颠覆式的调整。在线下渠道方面,公司将分销渠道扁平化,由40家独家总代理直营,结合ERP系统和大数据分析对零售店铺全面掌控,通过数据化手段将服务水平标准化,复制到整个零售网络,并将店铺形象升级为体验中心,有效提升坪效超过10%。在线上渠道方面,公司率先推出线上专供+O2O的业务模式,能够在满足消费者多样化需求、提升购物体验的同时,使集团与总代理形成双赢,从而最大程度促进公司业绩。

业绩初步验证,持续增长动能充足

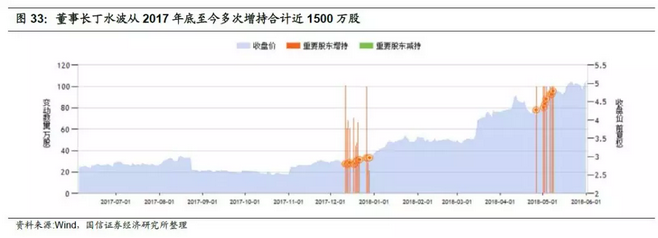

公司内生增长复苏已经持续体现,在2018Q1线下同店销售低双位数增长,2017年底公司应收账款周转天数比年中明显减少了30天。未来公司发展多品牌外延的基础也已经具备,有息负债率持续维持在20%的较低水平,现金收入比高,账上现金多达38亿元。另外,管理层传递出十足的信心:公司2017年派息比率高达103.8%,董事长自2017年底至今持续增持接近1500万股,近期增持价格与当前股价已经十分接近,并且管理层未来仍计划继续增持。

投资建议:把握业绩拐点,首次覆盖给予“买入”评级

我们认为,未来新渠道模式仍将持续释放动能,推动公司业绩继续高速增长。我们预测2018-2020年公司收入增速分别为14.9%/16.8%/19.1%;净利润增速分别为44.6%/21.5%/24.1%;对应EPS分别为0.27/0.32/0.40元。公司当前股价对应2018-2020年的PE分别为15.5x/13.0x/10.4x。结合自由现金流折现法,对应2018年18xPE,我们认为公司合理价格区间为5.8-6.0港元,首次覆盖给予“买入”评级。

风险提示

1.公司新渠道模式后续经营状况不及预期;2.未来收购新品牌严重拖累公司业绩;3.公司产品出现重大负面新闻严重影响公司品牌形象;4.社会零售消费总额、市场需求规模快速下滑。

以下为研报原文:

体育用品市场持续复苏,国产品牌口碑提升

1.行业走出阴影,长期空间广阔

2017年市场规模约2000亿,维持低双位数增长

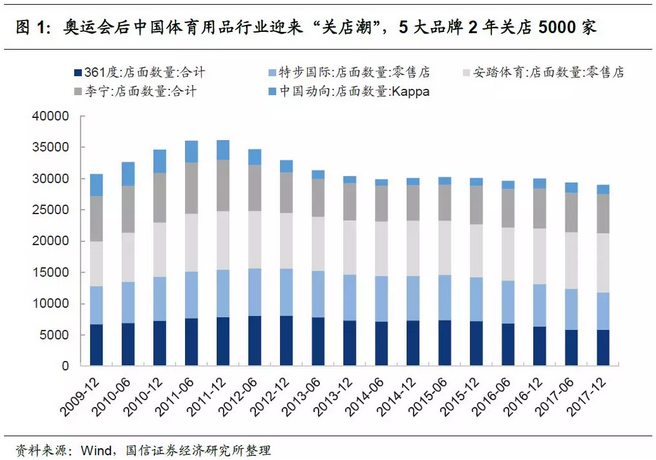

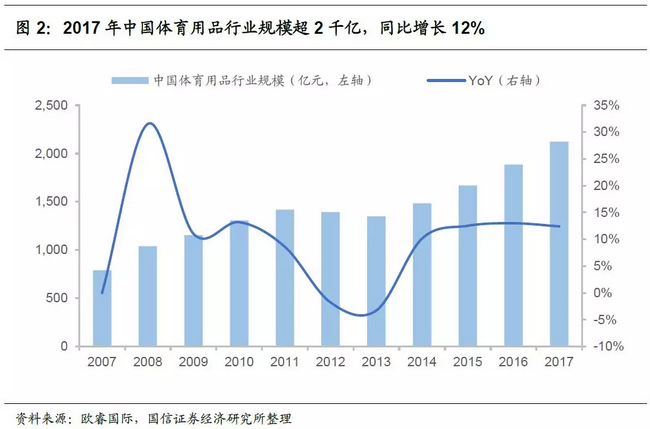

2008年北京奥运会结束后,中国体育用品行业由于粗放经营、野蛮扩张、渠道库存积压等多种因素,在短期的爆发增长进入长达5年的衰退期,行业增速下滑;同时在电商的冲击下,实体门店关店潮到来。以安踏、李宁、特步、361度和Kappa这5个品牌统计的门店数,从2011年底的3.5万家快速下降至2013年底的3万家。2014年及以后,行业调整出现复苏迹象,据欧睿国际统计2014年行业增速恢复至10%以上的水平,2017年中国体育用品行业规模达2120亿元,同比增长12%。

中国体育消费仍有较大空间,未来三年有望保持双位数增长

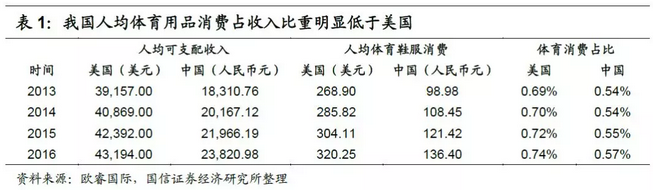

我们用中美两国人均体育消费额占人均可支配收入的比重进行比较发现,美国人均体育用品消费占人均可支配收入的比例在0.69%-0.74%之间,而中国这一比例在0.54%-0.57%之间。随着我国人民生活水平提高和运动健身理念的流行,我们认为这一比例将会持续提升。因此,假设体育用品行业整体规模增速=人口增速(0.59%)+人均可支配收入增速(8.3%)+体育消费比例提升,预计到2020年行业仍有望保持双位数增长。另外,在体育消费中,功能性体育用品需求增强。根据欧睿国际统计,2017年中国体育用品市场中功能性鞋履在所有类别中增幅最大,达到18%。

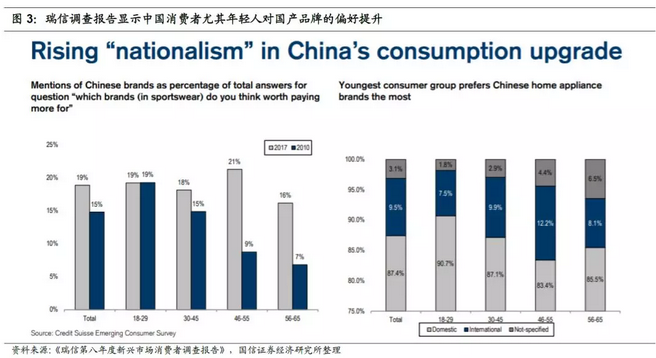

2.国产品牌口碑提升,年轻一代更爱国货

瑞信在2018年发布的《第八年度新兴市场消费者调查报告》中指出,中国消费升级中“民族主义”正在提升。此次调查覆盖了中国、印度、墨西哥、俄罗斯和巴西等多个新兴经济体的1.4万名消费者。结果显示,在中国18-65岁的消费者中,更愿意购买国产运动鞋服的消费者比例从2010年的15%提升到了2017年的19%。在选择家电品牌上,18-29岁的消费者偏好国产品牌的比例最高,达到90.7%。

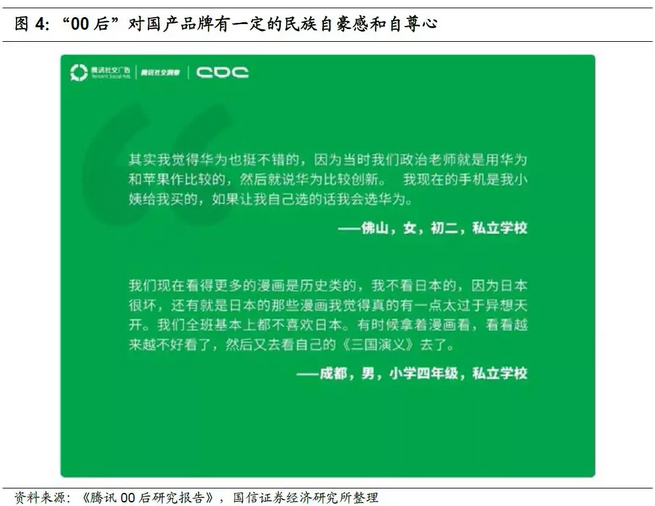

腾讯收集超1.5万份调查问卷,发布《腾讯00后研究报告》,结果显示超过一半00后认为国外品牌不是加分项,国产品牌不比国外品牌差。现在00后在学校更洋溢着民族自豪感和自尊心,支持国产变成了他们关心国家的一种方式。

3.国产品牌应对国际品牌冲击具备一定的竞争力

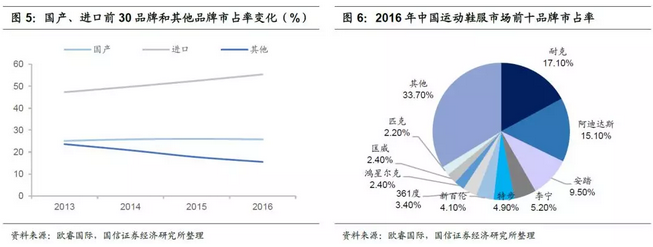

消费升级背景下,进口品牌冲击对国产龙头品牌影响不大。根据欧睿国际统计的2016年中国运动鞋服市场市占率前30的品牌,我们将其按照国际品牌、国产品牌和30名以外的其他品牌分为三类进行统计,结果显示:1.行业集中度提升速度较快,30名以外的小品牌市占率下降明显,前30品牌市占率由2013年的76.4%提升至84.5%;2.国产龙头品牌市占率基本维持在25%-26%的水平,而国际品牌的市占率从47.3%持续提升至55.4%。

我们认为这一变化显示了两个层面的消费升级:首先,消费水平较低的消费者,随着收入水平提升和国产品牌的改进,从购买不知名的品牌(前30以外)逐渐过渡到购买国产龙头品牌;与此同时,中等消费水平的消费者在消费升级的潮流中,对价位更高的国际大品牌的消费增加。因此,正负两种作用导致居于第二梯队的市占率变化不大,国产龙头品牌体现了一定的竞争力。

三年转型业绩拐点初现,大股东持股比例高

1.主打运动时尚的中国龙头体育品牌

公司是专业运动时尚品牌。公司于2002年创立,自2015年品牌转型后专注跑步领域,同时具有时尚性。在体育营销方面,公司在2017年赞助了40场跑步赛事,连续三年蝉联中国赞助最多马拉松赛事体育用品品牌,并且为每项赛事的唯一体育品牌赞助商;除跑步外,足球为公司品牌策略的补充部分,主要赞助青少年足球赛事;公司赞助的体育明星包括揽获全运会三枚短跑金牌的“飞人”谢震业等。娱乐营销方面,知名艺人谢霆锋十多年来一直担任公司代言人,并于2016年成为公司股东;2017年公司签约高人气演员赵丽颖及林更新为新的代言人。

“中国跑者首选品牌”的品牌形象深入人心,休闲时尚系列亦出现爆款。在专业跑步方面,根据悦跑圈统计,特步在中国三大马拉松赛事中位居国产跑鞋第一名;另外,在所有运动品牌中,特步位列北京马拉松的第四名、广州马拉松的第四名和厦门国际马拉松的第二名,在这三项马拉松中的市占率分别为10.5%、9.1%和20%。在休闲时尚方面,公司推出的赵丽颖和林更新同款小白鞋在2017年“双十一”线上销量超过15万双。

2.业绩复苏拐点显现

公司业绩呈现复苏迹象。2017年,公司实现营业收入51.13亿元,同比下降5.2%;但公司收入已经出现好转,2017 H2收入下降2.1%,相比2017H1 下降8.8%有明显的收窄趋势。同样,公司实现归母净利润4.08亿元,同比下降22.7%;由于公司在2017年一次性回购库存亏损1.208亿元,若排除此项损失影响,公司2017年归母净利润为5.29亿元,同比增长0.2%。

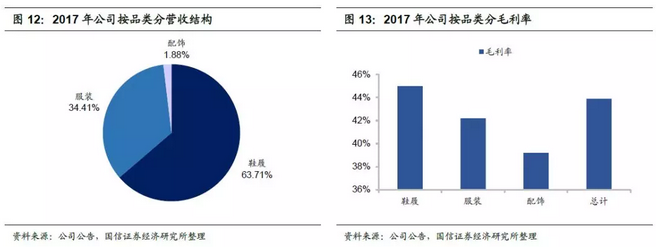

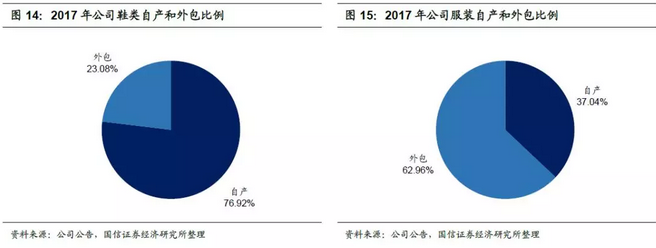

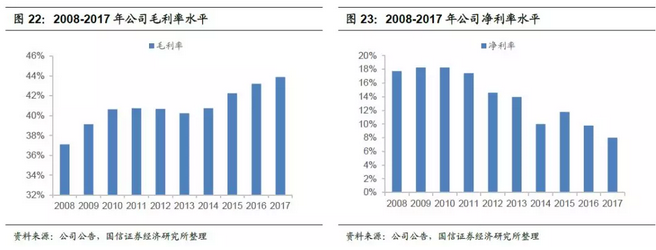

公司业务结构在近4年来基本维持鞋履与衣服6:4的比例,2017年鞋履占比63.71%,服装占比34.41%,配饰占比1.88%。毛利率方面,鞋履、衣服和配饰的毛利率依次降低,2017年分别为45%、42.2%和39.2%。整体毛利率为43.9%,同比上升0.7个百分点,主要由于精简业务部门及电商的贡献增加导致,公司电商的毛利率高于整体业务的毛利率。

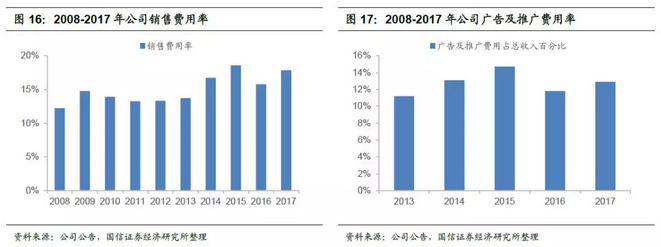

公司销售费用率有望控制在现有水平。公司2017年销售费用率达17.82%,同比上升2个百分点,主要是广告费用增加专业运动员代言和跑步活动推广增加有关。公司广告和推广费用率通常维持在11%到13%的水平,而2015年高于此水平达到14.7%,主要是因为2015年是公司由时尚运动公司战略转型为跑步为主的专业体育时尚品牌的第一年。2017年公司广告和推广费用率大12.9%,今后公司仍将继续尽量维持11%-13%的水平,暂无大幅提升销售费用率的计划。

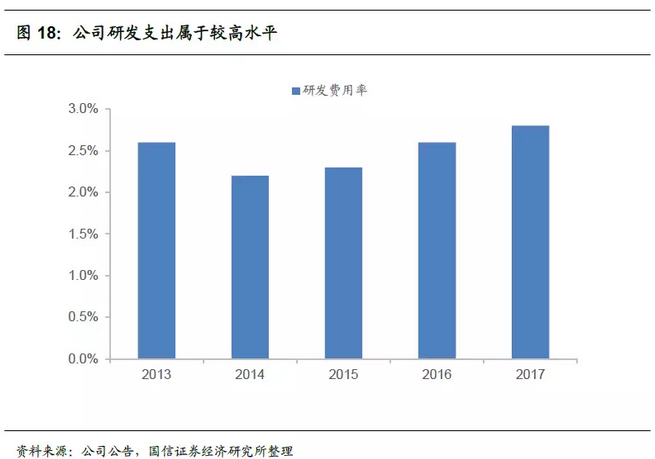

注重功能性产品研发,研发支出水平较高。2017年公司研发费用占营收比重达2.8%,为行业内较高水平,并且公司仍将持续注重研发投入。在产品转型为以跑步为核心的专业定位后,公司在过去三年组建了一支国际设计师领导的设计团队,兼具时尚感和功能性与舒适感兼备的体育产品的专业知识。公司亦与美国陶氏化学公司、3M公司、英威达公司以及日本东丽株式会社等领先的国际纤维材料开发商合作,共同开发纤维科技。

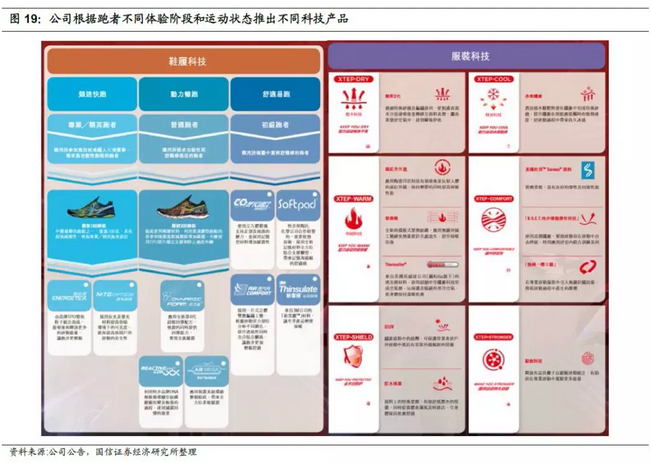

在跑鞋方面,公司根据处于不同体验阶段跑者的需求量身定做特步产品。于2017年间,公司推出竞速快跑、动力畅跑及舒适易跑三个核心跑鞋系列,更好地满足专业、高级跑者、普通跑者及入门级跑者不同的需求。在跑步服装方面,为了应对跑者遇到的不同天气状况和运动状态,公司推出酷干科技、释冰科技、热能科技、XTEP-SHIELD、XTEP-COMFORT及XTEP-STRONGER六大核心科技平台。

公司管理费用率有望显著降低。2017年,公司管理费用率为15%,同比上升1.7个百分点,变动原因主要包括:(1)回购2015年底前生产的产品产生的一次性亏损1.208亿元(2016年无);(2)有关股份奖励计划的员工成本4540万元(2016年无);(3)研发费用1.43亿元,占收入比例2.8%(2016年为2.6%);(4)存货减值人民币2600万元(2016年无);(5)应收贸易款坏账拨备6680万元(2016年2.22亿元)。目前公司三年转型已完成,预计未来三年内大概率不再出现一次性回购亏损和大额坏账拨备,股份奖励摊销成本预计逐年递减,研发费用率小幅提升,因此,结合公司销售增长的规模优势综合判断,我们认为公司未来三年管理费用率有望比2017年显著下降。

毛利率有望维持现有水平,而净利率将逐步抬升。2017年,公司毛利率为43.9%,未来,随着公司产品结构稳定在现有水平,以及保持ASP水平平稳通过走量来提升收入的战略,公司毛利率有望保持现有水平;2017年公司净利率为7.98%,在毛利率、销售费用率、财务费用率等条件稳定而管理费用率有望大幅下降的基础上,公司未来净利率有望逐步恢复。

3.股权高度集中,经营管理动力足

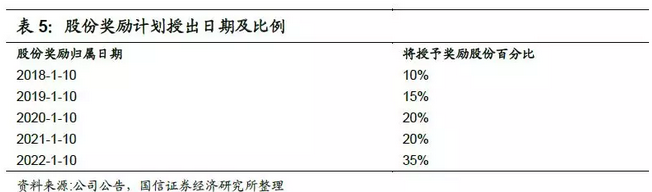

大股东持股比例高达60%,员工股份奖励计划力度较强。截至2017年12月31日,董事长丁水波及其家族成员的家族信托占公司股权比例达60.1%,另外公司在2017年1月10日向员工授出5千万股,占公司公告日期已发行股份约2.25%。我们认为公司高度集中的股权以及员工股份奖励计划为公司的业绩持续改善提供了一定的保障和激励,激发公司管理层与员工专注提升公司业绩的动力。

渠道模式变革完成,推动业务加速复苏

公司经过三年转型,对渠道模式进行了颠覆性的改革:零售渠道扁平化、重新进行公司与总代理间的分工、对店铺选址与形象进行升级、应用IT系统进行全面零售管理,并将线上线下渠道有效契合。目前,公司与总代理的角色也发生了转变,公司从分销渠道管理者的角色转为零售网络管理者,而总代理从批发商的角色转为零售商和投资人。未来,随着数据化与IT系统的建设与积累,公司有望实现更加精细化的数据运营能力,应对消费者行为进行迅速、精准的零售管理。

1.线下零售体系扁平化、数据化、体验化

扁平化:三年削减多层分销,完成6000家店铺运营变革

公司通过三年渠道扁平化过程,与实体零售渠道中的约40个独家总代理商采用批发的业务模式。目前,总共6000家门店中60%为总代理商的直营店,40%由二级分销商经营。但在运营上,公司负责大部分零售决策,总代理商则负责其直营店的大部分资本投资。公司直接管理约6,000家门店构成的整个零售网络的管理团队达1000多人。在具体管理上,公司决定店铺位置及陈列,统一零售吊牌价,制定严格的产品订购指引及根据零售店级别制定的折扣范围,并对所有零售店员工进行培训。

数据化:ERP全覆盖,大数据监测指引运营,标准化高水平消费者服务

公司ERP系统已全面覆盖特步店铺网络。公司已建立一支由大数据专家组成的专业团队,负责监管店铺业务、分析所收集的数据以协助制定产品订购指引、店面陈列及未来产品方向。在监测方面,公司能够实时查看各店铺的销售进度、存货水平、折扣幅度及销售效率。在分析方面,专家团队基于大数据分析,为各店铺设定精确的折扣范围、指导店员更改店内产品展示、洞悉如何提高客服质量、为独家总代理商制定各店铺的精准产品订购指引,并且洞察消费者行为使未来产品向更受欢迎的方向发展。目前,ERP系统和大数据监测分析已经对公司的渠道销售和库存管理起到良好作用,截至2017年12月31日,实体零售渠道的特步产品数量为约4个月的低水平,而行业平均水平为4至6个月。

并且,公司致力于标准化高水平的消费者服务并复制到整个零售网络。为此,公司使用零售管理APP“超级导购”来辅助员工培训。截至2017年12月31日,该APP已被逾85%的店铺使用,覆盖员工超过22,000名。APP上的培训视频及资料持续更新,以补充最新销售活动及新产品规格。公司通过APP上的试题测试零售员工对本集团的要求是否了解,而测试结果亦会作为其升职考核的依据。

体验化:6s形象店提升购物体验,促进坪效提升

公司将店铺打造为消费者的实地体验中心。随着特步转型为体育时尚品牌,公司店面形象亦已升级为国际化“6s”代运动风格店铺设计,强调特步产品专注于跑步。消费体验的提升契合当今消费者的购物需求,公司店面形象改造已经初步取得成果,经过店面形象升级的店铺客流增加,连带率提高,在2017年每平方米零售额提升超过10%。

在未来两年,公司计划开设最多10家特步直接拥有的旗舰体验中心,从而展示全新专业体育形象并直接接触消费者。这些体验中心店可以让消费者在不同的天气及地形仿真条件下测试产品,找到公司独家发布的最高科技产品,体验足型扫描仪,并在在线上线下结合的全渠道零售中购物。

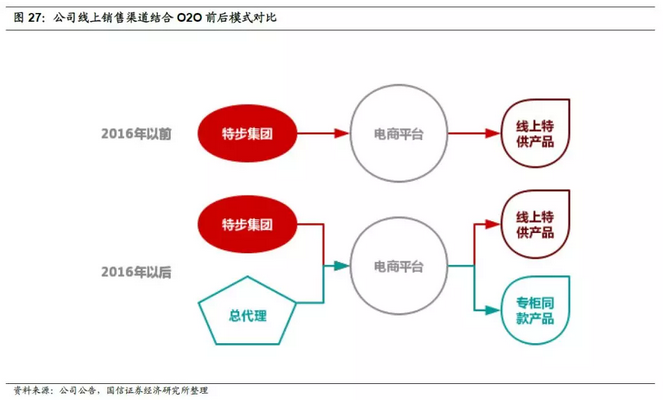

2.线上模式清晰,兼顾集团与总代理双方利益,提升消费体验

电商平台同时作为集团和总代理两方的零售渠道。初期阶段,公司电商平台主要用于清理存货,2015年开始线上仅销售特供产品,与实体店出售产品相区别,从而防止线上与线下利益冲突,以此最大化销售额。随着线上线下结合的消费趋势发展,公司的电商业务在2016年底新增O2O模式,使公司成为中国首批连手独家总代理商使用O2O模式的体育品牌之一,目前公司电商团队由400名专职人员组成。

公司定义O2O模式为存货共享。公司在线和线下同时发布新品,并为相同产品设定统一的价格和促销期。对于O2O产品,电商预备的存货较少,主要依赖实体零售渠道的存货。消费者订购的产品由其附近的总代理商送出,确保迅速到货,同时避免总代理商之间的竞争。并且,电商平台也可做为实体零售商进行促销清库存的渠道。

结合O2O模式后,集团与独家总代理形成双赢。电商业绩良好,集团与总代理利润均见上升,特步产品更统一,品牌宣传力度成效倍增,存货水平也受更好管控。2017年,O2O系统已覆盖至公司一半以上的独家总代理商。特步于2017年在天猫创下跑鞋类别最高销量,板鞋销量国内品牌第一的优异成绩。随着来自O2O的销售贡献不断增加,公司线上线下产品更贴合,同时线上平台亦成为公司品牌营销的另一个渠道。截至2017年12月31日止年度,电子商务占公司整体收入超过20%。

业绩初步验证,持续复苏动能充足

1.内生增长持续复苏:同店销售加速,应收账期缩短

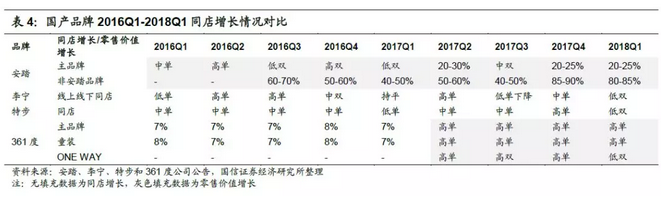

线下同店增速持续提升,同行比较具备竞争优势。2018Q1,公司同店销售录得同比低双位数增长,比2017Q4的高单位数增速更上一个台阶,创下2016Q1以来的新高。同店销售反映经营长于一年的实体店铺的销售表现,这些店铺占特步品牌总店数的约70%。同时,零售折扣保持7.5-8折的低水平,存货亦保持约4个月的健康水平。目前,安踏和361度目前仅公布零售价值增长,李宁公布线上线下合计的同店增长,而这两种口径统计的增速一般都高于纯线下同店增速,因此,结合数据我们可以大致判断,公司进入2017年以来,线下同店增速普遍相比李宁和361度更快。

应收账款周转加快。因总代理商负责承担其直营店的大部分资本费用,公司在转型期间自愿为独家总代理商延长应收账款信贷期,在资本密集投入期向其提供帮助。目前,独家总代理商直营店的开店过程已大部分完成,公司拟将应收贸易款项信贷期调回至合约内订明的120天。于2017年12月31日,公司的应收贸易款项周转天数从 2017年6月30日的164天减至130天。

2.外延扩张基础扎实:杠杆低,现金足

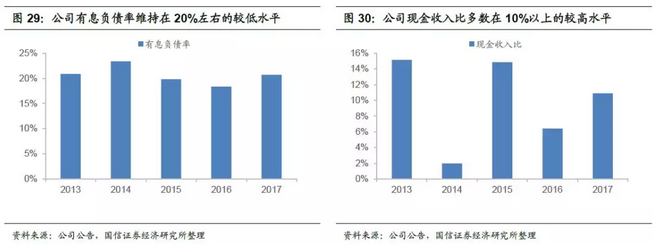

公司财务状况健康,业务现金流较好。公司杠杆水平较低,近五年有息负债率基本维持在20%的较低水平;公司现金收入情况亦较好,现金收入比(经营性现金流净额/营业收入)多数在10%以上。

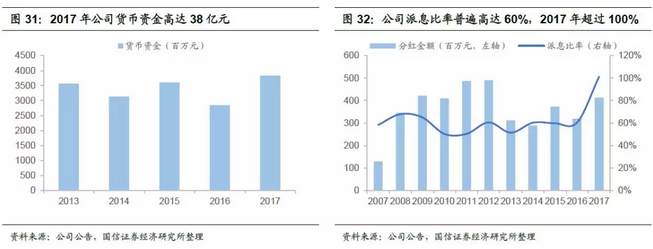

公司账上现金超过38亿元,2017年派息比率超过100%。公司多年来现金较充足,2017年货币资金高达38亿元。另外,公司自上市以来基本上维持60%的高派息比率,并且在2017年增派上市十周年特别股息,使得派息比率高达103.8%,显示公司强大的现金储备和管理层充足的信心。

未来公司开展多品牌战略,计划收购专注体育的国际化高端品牌。目前公司已大致完成自有特步品牌的三年转型,计划将开始寻求拓展品牌组合,面向高端市场及其他独特的体育零售渠道。公司欲多元化品牌布局,以满足不同消费者群体的需求,一方面能促进集团业绩增长,另一方面能通过多元化的品牌低于市场波动。公司表示,将运用在中国分销、零售及品牌管理的专长来经营新品牌,采取谨慎的做法,以股东利益优化的前提下进行任何投资或收购。在公司健康的财务状况和强大的现金储备下,我们认为公司对未来开展多品牌战略已打下坚实基础。

3.大额员工股份激励持续执行,管理层多次增持彰显信心

大额股份激励分期5年执行,有望持续激励员工推动公司业绩增长。于2017年1月10日,董事会议决根据股份奖励计划向作为本集团雇员的股份奖励承授人无偿授出合共5千万股奖励股份,占公司于公布日期已发行股本约2.25%。

董事长大额增持彰显信心,管理层拟继续增持。公司董事长丁水波先生从2017年12月12日起持续增持,主要发生在2017年12月中下旬和2018年4月底至5月初两个时间段内,累计增持1487.5万股,估算金额约5695.4万港元,平均持股成本3.83港元/股。截至目前,董事长丁水波先生最后一次增持在2018年5月9日,增持100万股,价格为4.89港元,彰显对公司业绩强大的信心。并且,公司在2018年2月进行了2次回购,共180万股。另外,公司在 2018年5月7日发布公告,已授权股份奖励受托人购买不超过2千万股,董事长及高管有意继续增持,同样显示出公司管理层十足的信心。

投资建议:把握业绩拐点,给予“买入”评级

1.估值假设

在消费升级,体育用品行业回暖的大背景下,公司作为国产龙头品牌具备较强的竞争优势。目前,公司经过三年转型,业绩初步呈现拐点,2018年一季度运营表现已初步验证公司转型取得成效。在新的扁平化渠道模式下,公司应用全覆盖ERP系统和数据化手段,结合清晰的线上布局,将全面进入新的零售模式。在充满激情的专业管理团队的带领下,我们相信未来3年内公司复苏将会持续较强的势头。基于以上分析,我们做出以下假设:

(1) 公司转型完成后渠道管理顺利,加快开店步伐,2018-2020年分别新增特步主品牌店铺300家、600家、600家;童装调整顺利,2018-2020年分别新增150家、200家和300家;

(2) 公司关闭业绩较差的小店,开设大店,并且随着零售转型服务标准化,形象店消费体验改善,连带率提升,公司零售店效持续提升;

(3) 公司线上渠道增速持续高于线下,营收占比逐步提升;

(4) 公司保持现有ASP,线下销售毛利率维持现有水平;线上渠道随着O2O占比增加,毛利率小幅下滑至于线下水平相近;

(5) 公司维持广告推广费用11-13%的水平,规模优势使销售费用率小幅下降;

(6) 公司未来三年内不再进行一次性库存回购,存货减值保持现有水平,股份奖励摊销逐年递减,叠加规模优势,使得公司2018年管理费用率将明显下降,2019-2020年持续小幅下降;

公司未来三年每年资本支出保持公司指引2018年1亿元人民币的水平。

2.盈利预测

公司转型完成,业绩复苏有望持续,我们预测2018-2020年公司收入增速分别为14.9%/16.8% /19.1%;净利润增速分别为44.6%/21.5%/24.1%;对应EPS分别为0.27/0.32/0.40元。公司当前股价对应2018-2020年的PE分别为15.5x/13.0x/10.4x。

3.同业公司估值对比

公司相比同业其他公司具备明显的低估值、高增值的优势,我们认为市场对公司业绩复苏仍未充分认识。公司作为中国龙头体育品牌,渠道转型完成,业务模式清晰,业绩反转已得到初步验证,建议把握买入机会,迎接戴维斯双升。

4.估值的敏感性分析

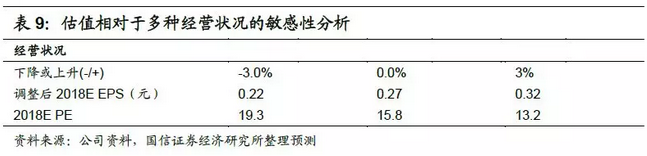

在较好和较差的两种情境下,假设公司的营收增速、毛利率、净利率、所得税税率和股利分配比率均好于或差于预期3%,则对应当前股价公司2018年PE分别为13.2x和19.3x。

5.首次覆盖给予“买入”评级

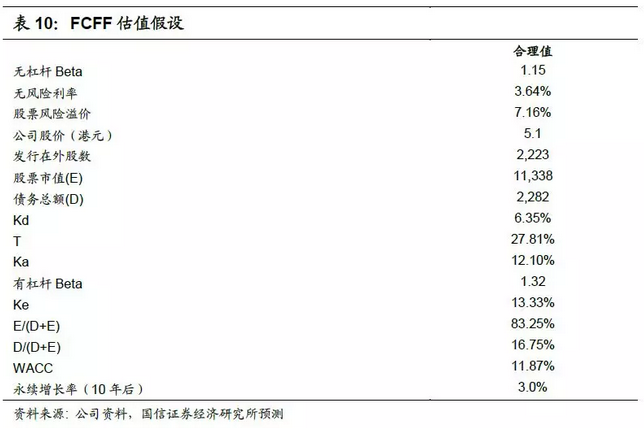

我们采用公司自由现金流折现(FCFF),得到公司的折现每股价值为6.02港元。我们所做的基本假设如下:

我们预计公司2018-2020年EPS分别为0.27/0.32/0.40元,基于自由现金流折现模型,对应2018年18x PE,我们认为公司合理价格区间为5.83-6.02港元,较2018年6月6日收盘价有14%-18%涨幅,给予买入评级。

6.风险提示

1. 公司新渠道模式后续经营状况不及预期;

2. 收购新品牌严重拖累公司业绩;

3. 公司产品出现重大负面新闻严重影响公司品牌形象;

4. 社会零售消费总额、市场需求规模快速下滑。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP