如何投资周期型公司:是否有迹可循?

本文来源微信公众号“玩转港股”,作者杨饭。

市场有周期,经济有周期,公司有周期,周期是这个市场最永恒的东西,也是投资者最需要了解的东西。市场上多数公司或多或少都具备一定的周期属性,因此,如能加深对周期的理解,在适当的时机与合适的价格介入,往往可以获取超额收益。

投资于周期或困境反转型的公司,这个属于典型的逆向投资策略。这个领域最有名的投资大师莫过于约翰·邓普顿爵士,被誉为“全球最具有投资智慧”以及“最受尊崇”的投资者之一。《福布斯》杂志称他为“全球投资之父”及“历史上最成功的基金经理之一”。对于投资周期与困境反转型公司,他有深刻的理解:“前景越暗淡,回报越丰厚,前提是这个前景发生了逆转。当笼罩股市上空的情绪发生变化时,你在股市上就能获得非同一般的回报。”

周期型公司的行业分布

有意投资周期型公司的投资者,首先必须了解周期的特点与行业属性。一般周期性行业大多数是指和国内或国际经济波动相关性较强的行业。具体可划分为消费类周期性行业和工业类周期性行业。工业类周期性行业包括航运、钢铁、水泥、煤炭、电力、工程机械、港口及有色金属、石油化工等,而消费类周期包括房产、银行、证券、保险、汽车、航空等与老百姓日常生活息息相关的行业。消费类周期性行业兼具周期性行业、消费行业特性,有时候会呈现出一定的弱周期性,因此这类消费周期行业的公司也是属于较佳的投资选择。

至于困境反转型公司,则可能是那种受行业周期影响的公司,也可能是另一种阶段性的经营失误而受到严重打击,业绩大幅下降,甚至面临经营困境的公司。一家管理不善的周期性公司,如再遭遇行业不景气,完全可能处于濒临破产的困境,股价就可能一泻千里。不过,陷入困境中的企业一旦有迹象可以摆脱困境,股价则会迅速上涨。对于投资困境中的企业,著名投资人彼得·林奇的论述最为精彩,建议投资者不妨去看看他的书,如《战胜华尔街》《彼得·林奇的成功投资》等。

如何投资周期型公司

周期性行业或困境反转型公司的选择要点有下述两个方面。

第一,选择财务最佳的公司。高负债率的周期性公司往往很危险,碰到行业景气,业绩由于财务高杠杆的作用,ROE可能显得非常高,但若面临行业下行,而公司没有及时掉头及清杠杆,可能短时间就会陷入困境。而财务较佳的公司,抗风险能力更强,生存的概率也大。所以在行业低谷时,选择财务较佳的公司会有较大概率看到公司反转。

投资周期性公司,首要问题就是衡量公司的资产负债表是否稳健到足以抵御周期的低迷时期。

第二,选择核心竞争力最强或护城河最宽的公司。除了选择财务较佳、负债率低的公司外,公司在行业本身的竞争力也是一个关键,这种竞争力往往体现在公司有更高的管理效率、更低的产品成本、相对同业更高的毛利率以及自身某些独特的专有、专利技术。

只有能扛过周期不至倒塌的公司,才可能迎来股价的反转。

周期策略投资案例分析

周期可能是U形,也可能是V形,判断错了则可能是L形了,困境反转型公司同样如此。所以,即使我们知道选择什么样的周期或困境型公司来投资,但最大的问题在于对周期性公司介入时机和价格的判定上。要知道,公司的业绩周期拐点一般与股价是不同步的,大多数时候股价一般先于业绩出现拐点前反转,这个时间可能3—8个月不等。如果过早买入或买在“半山腰”,买入之后还要承受股价继续下跌的心理考验,包括相当一段时期的时间成本。

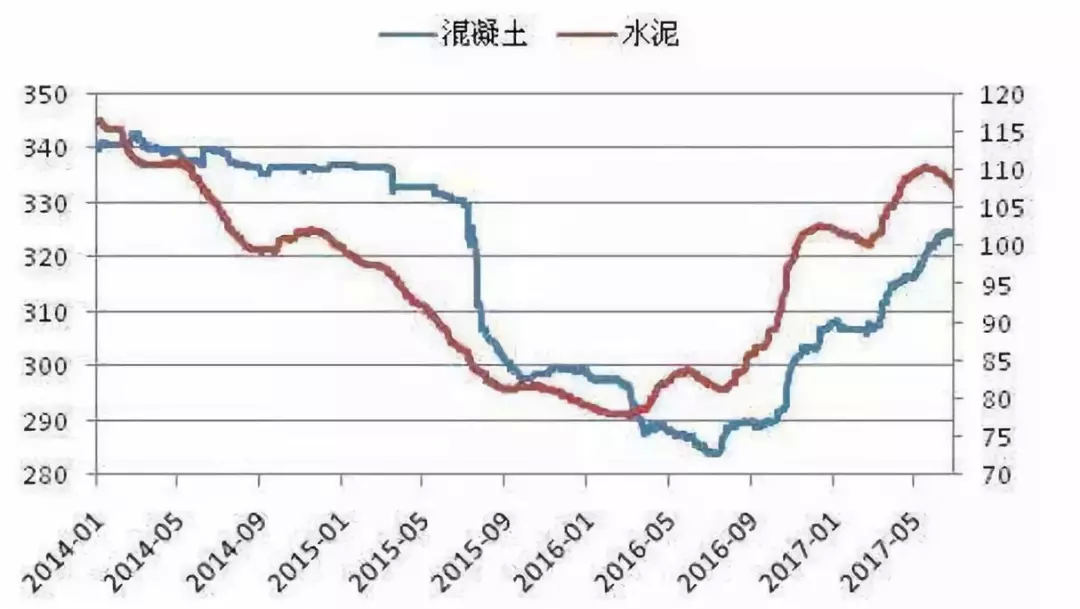

投资周期性或困境反转型企业的难点在于把握买入时机,以典型的周期行业水泥行业为例,下图是国内水泥与混凝土近几年的价格走势图。

而相关的公司,例如中国建材(03323.HK)在这期间的走势如何呢?

还有华润水泥(01313.HK),走势也非常的相似。

投资周期性公司的难点

周期性公司一般无法通过像长期持有非周期或弱周期企业来获取超额收益,因为总是会频繁地坐过山车,所以对投资者的交易技巧要求更高。对于大多数股票来说,高市盈率是坏事,因为这往往意味着目标公司估值过高,如果没有高速成长,收益率将会很平庸。但是,对于周期性公司反而可能意味着处于低谷时期,是不错的介入时机。所以低PB、高PE一般是周期性企业买入的时机,而高PB、低PE则是卖出时机。

周期性与困境反转的投资策略难度较高,其更类似于一种预期性质的游戏,相当多的投资者往往会过早买入,但又无法忍受股价的长时间不涨甚至下跌,而在黎明前卖出。所以,笔者认为这一策略是不大适合初涉投资领域的投资者。如果没有相关行业的工作经验,踏不准他的节奏,投资这类周期性公司是相当危险的。

在著名投资家彼得·林奇的大作《战胜华尔街》第15章中,对周期性公司的投资有一段精彩的描述:“对大多数股票而言低市盈率是好事,但周期性股票并非如此。如果周期性公司的市盈率开始变得很低,那么这很可能是一个标志,预示着他们已经接近高潮的尾声。粗心大意者可能浑然不觉而继续持有股票,因为公司经营运转依然良好,公司收入依然不菲,但是这种情况马上就会改变。聪明的投资者已经开始卖出股票以避免大跌风险。”(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP