新股解读|江西银行:以消费升级“杀”出一条血路?

本周四,美联储将公布议息会议最新利率决议,决定是否加息,全球的目光已聚焦于此,等待这个几乎板上钉钉的消息。国内市场也纷纷开始预测,央行将以怎样的策略面对美国此轮加息。

而在这个关乎银行后续走势的关键时刻,港股银行板块又将迎来了一位江西的新成员。据智通财经APP了解,江西银行股份有限公司已于6月11日通过了港交所上市聆讯,距离登陆资本市场仅一步之遥,上市后,江西银行将成为江西省第一家上市银行。

闻名江西

江西银行总部位于江西省南昌市,是江西省唯一一家省级城市商业银行,其前身是40家城市信用合作社,经中国人民银行批准后,在40家城市信用合作社的基础上引入了12名新投资者,并于1998年2月以“南昌市商业银行股份有限公司”的名称正式成立。

2010年8月,该银行将业务延伸至江西外,在广州成立了首家非本地分行。次年6月,该行又在苏州正式成立分行,实现了以江西为主体,以广州、苏州为“侧翼”的“一体两翼”战略。

2015年12月,正式更名为江西银行股份有限公司,总资产突破2000亿元人民币。截止2016年12月31日,若以一级资本计,江西银行在全球1000家大银行排名中位列第329名,以同年的总资产计算,该行在中国所有城市商业银行中位列第22名。

江西银行的“名头”可不止于此,根据中国人民银行的资料,以2017年底的人民币存款余额计算,该行在江西省所有银行及南昌市所有银行中分别位列第6名及第1名。

能在江西省数上“名号”,与该行在江西的广泛覆盖有很大关系。截止2017年12月31日,该行合计有278个营业网点,广州15个,苏州5个,“两翼”网点仅占总网点数量的5.76%,而其余的94.3%的网点均在江西省境内,覆盖江西省11个社区市及63个县,在江西省县区的覆盖率高达87%。

业务板块轮动增长

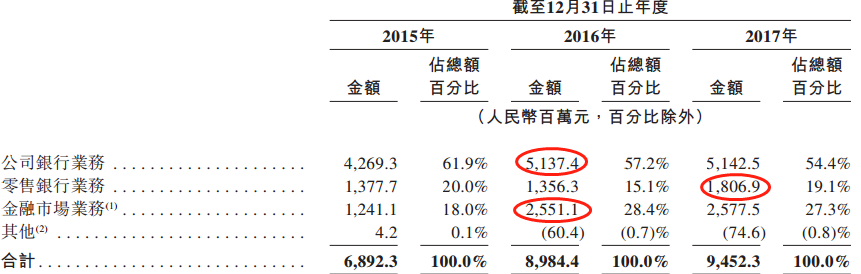

而经过多年的发展,该行的业务范围也日趋完善,目前,江西银行的业务包括公司银行业务、零售银行业务、金融市场业务及其他。通过对三大业务营收数据的分析,能将该行的运营策略及近三年银行业的发展脉络尽收眼底。

2016年,该行的主要增长点是公司银行业务及金融市场业务,同比增长分别为20.33%、105.55%。而至2017年,此两项业务保持稳定,零售银行开始发力,同比增长33.22%。为何会出现这样业务发力的轮动性?

图:2015-2017年主营业务收入数据统计

先来看看2016年的公司银行业务,该业务收入在2016年录得23%的同比增长,这主要是因为该行在2016年对公司贷款幅度大幅提升,资金通过PPP流向交通、水利、环境及公共设施管理等城建项目。2015年时,该行向公司发放贷款635亿,2016年提升至782亿,同比增长23%,以此带动公司银行业务的快速增长。

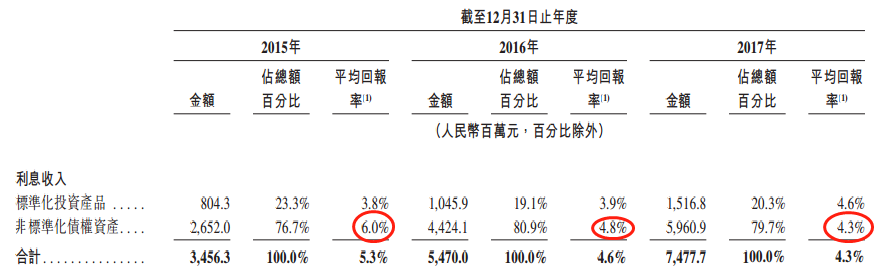

而2016年的金融市场业务,则要“刺激”很多,这得从2015年的“行情”说起。2015年,非标准化债券资产(以下简称“非标”)的平均回报率为6%,远超标准化投资产品的3.8%。这一对比,肯定非标投资划算啊,因此,江西银行在2016年“大肆”投入非标资产。

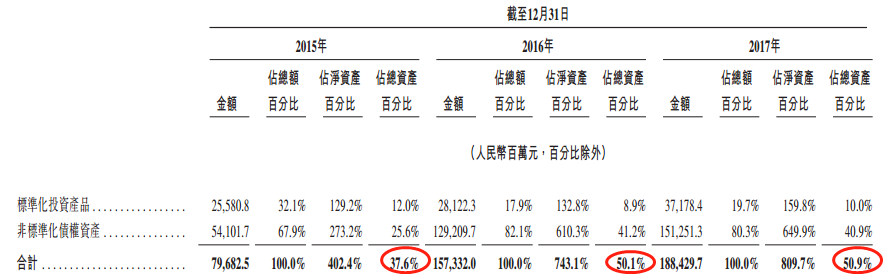

图:标准化与非标准产投资产品的结余明细

这在数据上反映的更为直观,2015年时,非标投资仅占总资产的25.6%,但至2016年,该比例上升至41.2%。正是由于非标的大幅投入,2016年的金融市场业务录得收入快速增长。

但为何公司银行业务、金融市场业务2017年时未出现有效增长?2017年,由于信贷需求放缓,该行在公司贷款项目上投入的资金占贷款总额的比例下降,因此公司银行业务收入并未增长。

金融市场业务未增长的逻辑在于供给的增多。2015年时非标的收益率高至6%,各大银行纷纷加大对非标的投入,一拥而上,欲抢此蛋糕分而食之。银行对非标资产加大供给后,加强了融资方的议价能力,导致银行平均回报率逐年下滑。2016年时非标的平均回报率下滑1.2个百分点至4.8%,2017年时下滑至4.3%,低于标准化投资产品的4.6%。而2017年江西银行的大部分投资资金依然在非标产品中,导致了金融市场业务的疲软。

图:标准化与非标准产投资产品的回报率

消费升级显威

眼看公司银行业务、金融市场业务都快“熄火”了,那怎么办?有钱花不出去啊。在国家大力号召消费升级的情况下,资金终于迎来了“宣泄”的口子,2017年零售银行业务收入同比增长33%。

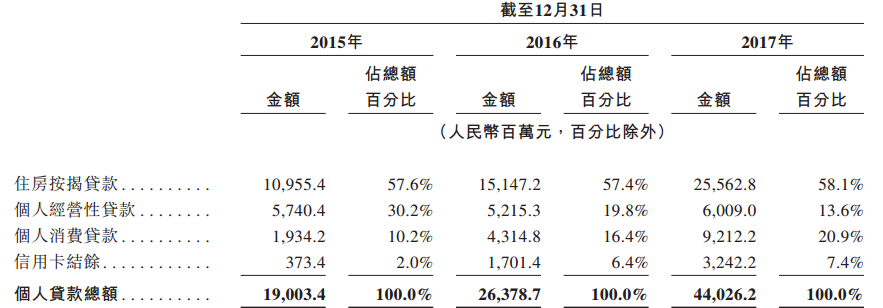

这其中又以个人贷款业务最为突出。2016年,个人贷款总额为263.78亿元,2017年上升至440.26亿元,同比增长166.9%。

图:个人贷款分类信息统计

个人贷款分类中,以住房按揭贷款为主,该项贷款3年来在个人贷款中的比例均超50%,且年复合增长率超50%。个人消费贷款、信用卡结余也在高速增长,2015-2017年,个人消费贷款翻了4.7倍,信用卡结余接近9倍,二者在个人贷款中所占的比例也分别提升至20.9%、7.4%。这也反应了江西银行抓住了消费升级的趋势,以“消费”为核心的个人贷款业务成了新的业绩增长点。

“后遗症”

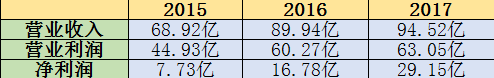

业务板块轮动增长后,江西银行的业绩究竟如何?从招股书中能看到,2016年的营业收入、营业利润在公司银行、金融市场两项业务的带动下,实现了快速增长,而2017年则有所减缓,营业收入增加4.6亿,营业利润增加3亿。

表:2015-2017年业绩统计

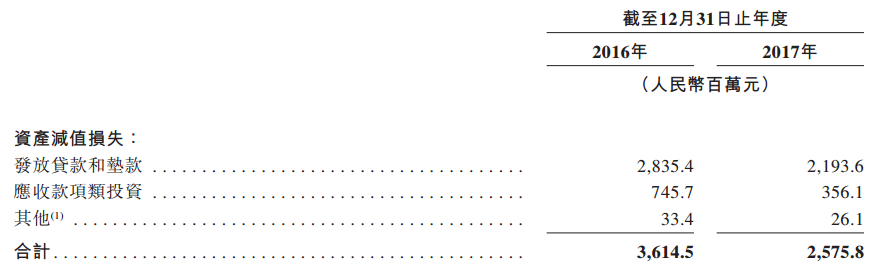

但该行的净利润增长依旧强劲,2017年时净利润为29亿元,较2016年增长约13亿,同比增长73.7%。净利润的增长,是因为资产减值损失的下降,由2016年的36亿下降至2017年的25.8亿,不良率下降,这也是去杠杆降风险的成果。

图:资产减值损失数据统计

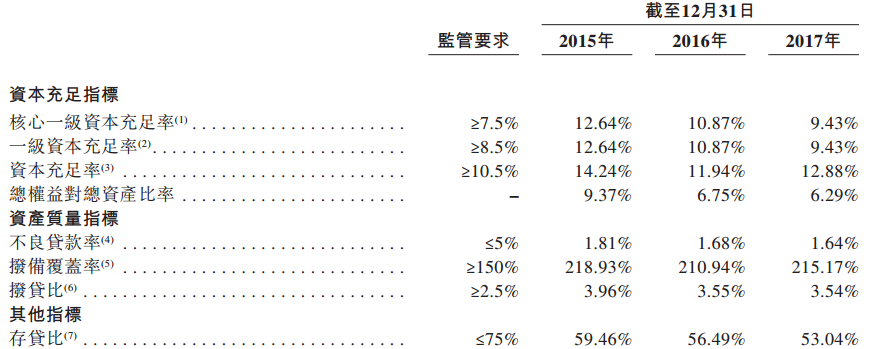

而在银行的核心监管指标上,部分指标落后于同行业。由于业务的快速增长,风险加权资产增加,资本充足指标逐年下滑。截止2017年12月31日,资本充足率下降至12.88%,虽高于监管标准的10.5%,但在同行业中处于较低水平。

图:核心监管指标

这是2016、2017年该行火力全开加大对非标的投资所留下的“后遗症”。非标资产透明度较低,流动性较弱,能够避免宏观调控政策和资本约束等监管要求,部分投向了限制性领域,影子银行特征明显。为了减轻风险,降低不良率,该行出售了若干不良资产,截止2017年12月31日,不良率已低于同行业的平均水平。

重庆银行的翻版?

那么,这样的江西银行,上市之后会有多大市值呢?在港股上市的商业银行中,重庆银行(01963)与江西银行的可比度较高,二者在2017年的运营模式也大体相似。2017年,重庆银行的公司贷款业务保持稳定,但零售贷款业务的金额由408亿元上升至626亿元,同比增长53%。

可以说,二者是“一个模子”里刻出来的,但江西银行的资产质量较重庆银行稍弱,就不良贷款率而言,江西银行为1.64%,而重庆银行为1.35%;就资本充足率而言,江西银行为12.88%,而重庆银行为13.6%。

盈利方面,2017年,重庆银行ROE为13.61%,ROA为0.94%,江西银行ROE为13.22%,ROA为0.84%,仍弱于重庆银行。但江西银行的资产增长速度、负债增长速度均高于重庆银行。

重庆银行2015-2017三年平均PB为0.73倍,那么综合上述因素,0.7倍的PB反映江西银行的真实价值是合理的,所对应的市值为163亿人民币。但目前重庆银行PB已下滑至0.54倍,市场是否会认可江西银行的实际价值呢?

江西银行通过对非标投资实现收入快速增长的方法已一去不复返,公司银行业务的收入增长也有所放缓,但江西省87%的覆盖率将可能使以消费升级为核心的零售银行业务成为业绩增长的新机会, 但能不能抓住这个机会,就得看江西银行的本事了。

扫码下载智通APP

扫码下载智通APP