安踏体育(02020)遭遇做空闷棍,理所当然还是无妄之灾?

世界杯之前,安踏体育、特步国际(01368)过的也算有滋有润,披着“世界杯概念股”的名头,股价逐步攀升,火热的行情庆祝着世界杯的临近。

但就在世界杯开幕之前,半路杀出个程咬金,瞄准安踏、特步的头就是“一闷棍”。据智通财经APP了解,6月12日,曾沽空过国药控股的GMT Research再度出手,将“大棒”挥向了中国7家上市服装企业。GMT Research表示,安踏、特步及361度等七家企业有财务造假嫌疑。

受此消息影响,6月14日,安踏跌超7%,特步跌约4%,361度跌超3%。三家公司反应也不慢,相继发布了澄清公告。安踏表示,董事会强烈否认GMT Research报告中的有关猜测,认为猜测不准确且具误导性。

图:安踏体育澄清公告

特步、361度也做出了类似的否认。但这却并不能完全消除沽空的影响。6月15日,安踏盘前跌逾9%,开盘拉升飘红后震荡下行,截止当日收盘,跌4.76%。

图:来源于富途证券

除此之外,特步盘中跌6%,收盘跌3%,361度收盘跌5%。安踏两日内跌幅超12%,股价回踩120日均线,15日现巨量成交,12亿港元的成交额也反应了多空双方的挣扎。

那么,安踏等企业所受的这一“闷棍”是理所当然,还是无妄之灾?这得从GMT Research的沽空报告说起。

地域黑

报告的内容还是挺丰富的,阐述了财务造假动机:中国的运动服装市场被耐克等外国品牌占领,市场份额流失。对于如何造假也做了相应的举例:在大量非生产性资产(主要是现金)、过剩资本、小额存货和大额预付款上做手脚。

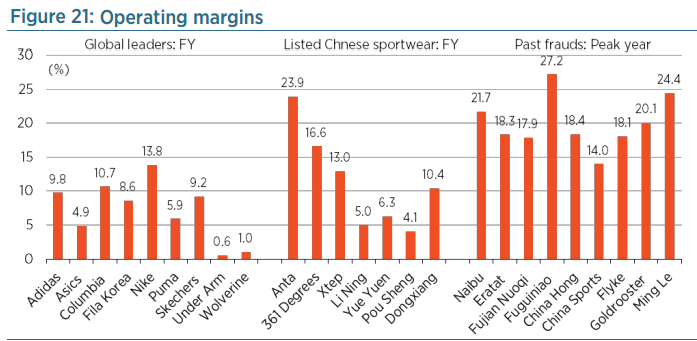

与此同时,GMT Research认为安踏等中国体育用品企业财务造假最明显的特征是超常的盈利水平,甚至高于全球行业性巨头的盈利水平以及大量非生产性资产(现金存量及应收账款)、低存货等。

为了增加报告的可信度,GMT Research也玩了一次“地域黑”,其表示,在2005年起上市的16家中国运动服装公司中,有9家公司被证明是骗子,且均来自福建,而剩于7家公司中的安踏、特步、361度也属于福建公司。对于这个以地域划分财务造假可能性的表述,显然是缺乏逻辑性的,“一颗老鼠屎坏了一锅汤”的理论并不适用于此。

以点带面的猜测

而对安踏高盈利能力的怀疑也是不够充分的。GMT Research表示,国内与国外品牌价格有着惊人差异,耐克品牌目前的平均价为1114元人民币,阿迪为954元人民币,而安踏仅有292元人民币,特步更是低至155元。

图:各品牌之间价格比较

但安踏的年度营业利润率高至23.9%,远大于国际领导者品牌,在一系列的国际品牌中,耐克最高为13.8%,仅有安踏营业利润率的57.7%,且之前被证明为骗子的公司较为明显的特征也是高营业利润率。

图:国际品牌、中国品牌、骗子品牌的营业利润率比较

所以GMT Research认为高营业利润率的安踏、361度、特步存在财务造假可能。此猜测的意思是:高利润的企业更有造假的可能性。但一般的好企业,都具有高利润,说好企业更容易造假显然是不合适的。那安踏的利润率为什么能这么高呢?这就需要了解影响企业营业利润率的因素有哪些。

营业利润率是指企业的营业利润与营业收入的比率。它是衡量企业经营效率的指标,反映了在考虑营业成本的情况下,企业管理者通过经营获取利润的能力。影响营业利润率的因素一般包括销售数量、单位产品均价、单位产品制造成本、控制管理费用的能力、控制营销费用的能力。

GMT Research仅考虑了安踏的单位产品均价远低于国际品牌这一个因素,并未考虑其他因素的影响。但从安踏的经营情况,却能找出不少营业利润率高的理由,比如2017年度高速生产线的启用,仅需30名工人,可日产3000双鞋。生产力的提升,缩减了产品的制造成本,对于营业利润率的提高是有正向作用的。

除此之外,安踏在营销方面的策略与耐克、阿迪的是有所差别的。GMT Research所列举的国际领导品牌耐克、阿迪等,它们面对的是全球性的市场,而安踏95%的营业收入来自国内,本地化的营销与国际化营销相比,是更为容易的。且安踏签约明星走的路线是“价值路线”,与其他公司签约当红明星不同,安踏以低价签约一些有潜力的明星,部分明星爆红后极具营销性,并有效控制了成本。

而安踏近两年来风头正盛的高端品牌FILA也逐步拉高了公司的盈利能力。2017年,FILA的整体速度发展超过50%,尤其是第四季度成长速度达到85%至90%,FILA的业务占比也超过20%。市场数据显示FILA品牌毛利率超70%,业务占比的提升自然加强了公司的盈利能力。

所以,GMT Research用单位产品均价低“以点带面”的怀疑安踏高营业利润率是具有误导性的,缺乏具体的数据支撑。但这也不能表明安踏就没有问题的,港股的财报披露与A股相比更具隐秘性,原材料成本、营销具体费用并未在财报中找到,少了这些数据,GMT Research又无实地调研结果,自然只能是猜测。

69亿现金牛

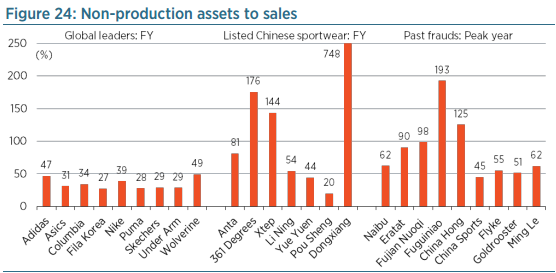

其次是GMT Research所说的安踏等企业有大量非生产性资产,安踏、361度、特步的非生产性资产高于国际领导者,也处于对比的骗子企业区间内。

图:国际品牌、中国品牌、骗子企业的非线性资产数据

就安踏而言,确实有大量的非生产性资产,截止2017年12月31日,安踏的现金及现金等价物为69.68亿人民币。这其中包括了较2016年增长超40%的应收贸易账款,以及2017年3月21日增发配股募资37.92亿的剩余资金。

应收贸易账款的增长,是因为主品牌的批发模式,应收贸易账款周转日也相应变长了,应付款也随之增加;而所募集的资金,安踏也表示是为将来的收购事宜做准备。

至于低存货问题,则更好解释了,安踏采用的是加盟模式,生产出产品后会迅速发至终端,公司的存货便处于较低水平。正如2017年底时安踏的存货增加了,市场纷纷怀疑是否零售业务导致的存货积压,公司表示,是因为2018年春节在2月份,公司提前生产,尚未发送至终端导致存货增长。所以安踏的低存货与加盟模式有很大关系。

纵观GMT Research的整个沽空报告,仅仅停留在财报数据上的对比,缺乏实地的调研结果及更多数据支撑,在财报披露简洁的情况下,只能妄加猜测,特别是地域黑、盈利能力的论述上更是“以点带面”,若无更有力的数据加以证明,也就没GMT Research什么事了。

但投资者需要注意的是,虽然GMT Research的沽空是片面的,但不代表安踏的财务就没有问题,这并不能混为一谈。一个端午假期过后,安踏的股价是沉浸在财务造假中不可自拔,还是随着世界杯的火热冲高?我们静待节后市场检验。

扫码下载智通APP

扫码下载智通APP