摩根大通警示全球债券收益率曲线倒挂 这会成为金融危机的前奏么?

本文来自于华尔街见闻,作者曹弋。

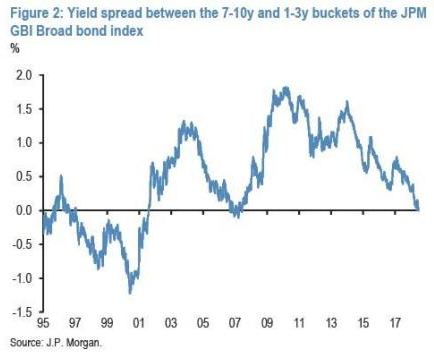

自2007年以来,本周7-10年期JPM GBI Broad债券指数,对1-3年期收益率利差首次转为负值区间。美国之外的全球债券投资者不再需要额外的溢价来持有更长期的债券,上一次出现这种情况后不久,美股跌入熊市金融危机爆发。

当大家都在强调即将出现的美国国债收益率曲线倒挂时,摩根大通分析师发现的事实可能更惊人。

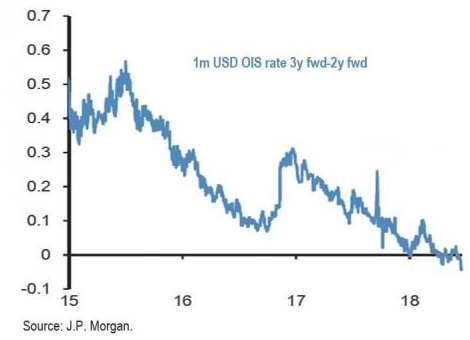

两个月前,分析师Nikolaos Panigirtzoglou就发现,远期2年期对3年期一个月OIS利差跌入负值,是自今年1月份第一周以来首次出现。不过4月份这次倒挂仅维持了很短时间。

但是就在FOMC决议之后,该OIS利差曲线再度跌入负值区域:3年期和2年期OIS远期利差迅速反转,降至-5个基点的新低点。

OIS利率是市场对央行利率的预期。它是一种利率掉期合约。交易双方约定,将合约期内的某一固定利率(即OIS 利率)与隔夜利率几何平均值进行交换,在付息日进行利息差额的支付。

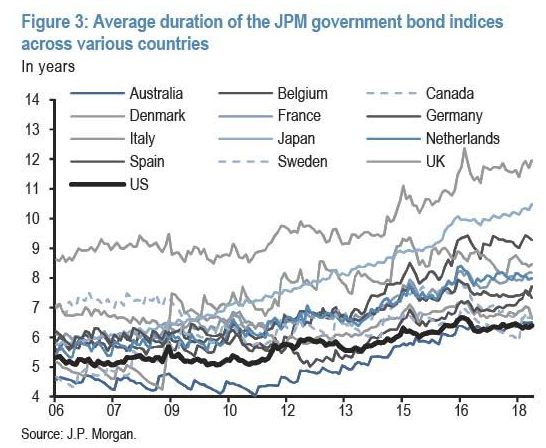

摩根大通认为,尽管美联储的强硬举措足以进一步扭转短期利率,但它并非是过去一周债市收益率曲线扁平化的唯一中央银行:欧洲央行本周也通过“温和的QE结束”政策会议压低了曲线,事实上收益率曲线反转已经蔓延到全球政府债券市场。

自2007年以来,本周7-10年期JPM GBI Broad债券指数,对1-3年期收益率利差首次转为负值区间。

这意味着什么呢?

摩根大通称,尽管美国本土投资者依然对长期债券寻求溢价,全球债券投资者不再要求这样的溢价。

在当前这个时间点出现这样的情况,至少可以说是令人不安的:

上两次7-10年期-1-3年JPM GBI Broad债券指数利差跌入负值后不久,经济泡沫随之破裂。一次是2007年,之后2008年美股跌入熊市以及进入危机。另一次是发生在90年代末期,之后出现了1997/1998新兴市场金融危机,以及随之而来的美联储政策转向。

摩根大通总结认为,无论危机是否即将发生,全球债券投资者不再需要额外的溢价来持有更长期的债券,这种情况很少发生。除非当投资者对经济的发展信心严重不足时,或者他们认为货币政策收紧过度或他们认为风险性市场(如股票)出现调整的风险很高。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP