广发证券海外经济展望:风险仍存,分化走向平衡

本文节选自微信公众号“郭磊宏观茶座”,作者为广发证券资深宏观分析师张静静,原标题为《【广发宏观张静静】风险与平衡——2018年中海外宏观经济展望》。

我们在2018年度展望看对了什么?哪些超我们预期?

意料之中:经济基本面预期兑现,美国成为全球经济重要驱动力;国际原油价格中枢大幅抬升,带动欧美通胀走高;大类资产中海外定价商品整体表现优于权益资产优于债券表现;美元指数基本在90-96之间运行。

预期之外:贸易摩擦约束了全球市场风险偏好,并掣肘了新兴市场权益表现;朝鲜弃核以及“特金会”顺利推进令全球政治形势稳定性增强,打压了黄金及日元表现。

当下市场担忧什么?或有四点:美国经济保持强劲势头,美元有望延续涨势;欧元区经济或许持续颓势,且干扰欧洲央行货币政策收紧节奏;意大利和新兴市场危机下半年或仍持续;中美贸易战将对全球经贸及风险偏好形成约束甚至掣肘。

上半年全对经济球经济增长及通胀形势符合预期

年度展望对宏观形势的预判:我们提出2018年海外乃至全球经济形势仍积极。美国房地产加速补库、资本开支上升周期叠加美欧日新政红利期将推动2018年欧美日整体经济增长持平甚至超过2017年,预计2018年欧美日经济增长或分别为2.2%、2.5%和1.6%。对于通胀,我们在年度展望中提出“预计2018年欧美有望分别回升至2.0%和3.0%附近”的观点。

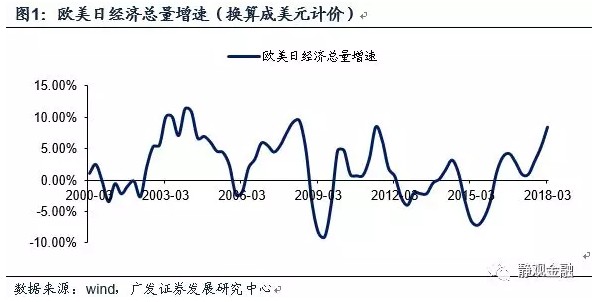

上半年海外宏观经济面回顾:2018年一季度欧美日实际GDP增速分别为2.5%、2.8%及1.1%,美国成为全球经济主要驱动力;若将欧美日三大经济体经济总量均换算成美元计价,图1所示,2018年一季度欧美日美元经济总量增速为金融危机后次高,8.46%。

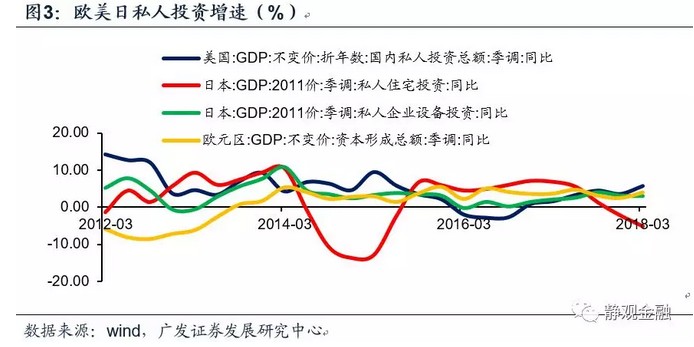

从分项情况看,2018年1-5月美国新屋开工增速持续回升,5月已升至20.3%,为2016年11月以来新高,符合我们对于美国地产投资拉动经济增长的预期;除日本私人住宅投资外,欧美日私人投资整体保持上升态势,符合我们对资本开支上升期以及新政红利的预判。

截止2018年5月,美国CPI口径通胀增速高达2.8%,欧元区调和CPI口径通胀同比也回升至1.9%,均符合年度展望预期。

上半年海外大类资产走势基本符合预期

原油涨幅兑现预期。仅页岩油成本上升这一基本面因素就足以推动2018年国际原油价格中枢抬升15%。叠加二季度地缘政治因素利好,截止6月19日,WTI原油价格较去年底上涨7.99%,且WTI原油价格中枢为65.2美元/桶,较去年油价中枢51.0美元/桶抬升了27.8%。

大类资产表现排序及美元指数运行符合预期。2018年美国经济是“复苏-->过热”,这一过程大概率对应着海外定价商品表现-->权益(比如美股)-->债券(比如美债)。截止6月20日,原油和代表海外定价大宗商品的CRB现货商品价格指数分别收涨7.99%、2.66%;标普500、孟买SENSEX及胡志明指数分别变动3.61%、3.50%及-2.24%;2年期及10年期美债收益率分别较去年底上浮67BP和53BP。

由于2018年上半年欧美货币政策大概率没有新增变量,美元指数可能在90-96之间运行。实际情况是,截止6月20日,美元指数的运行范围是88.57-95.12,基本符合展望预期。此外,我们曾指出看好日元,截止6月20日,日元兑美元升值2.34%。

哪些超预期?贸易摩擦对EM的情绪冲击;“特金会”对安全资产的冲击

3月22日特朗普签署了对华贸易保护备忘录,4月初中美双方在贸易问题上的态度均略显强硬。尽管5月中间出现过阶段性缓和,但6月15日美国又宣布自7月6日起对华340亿美元商品加征25%从价税使得中美贸易形势出现反复。

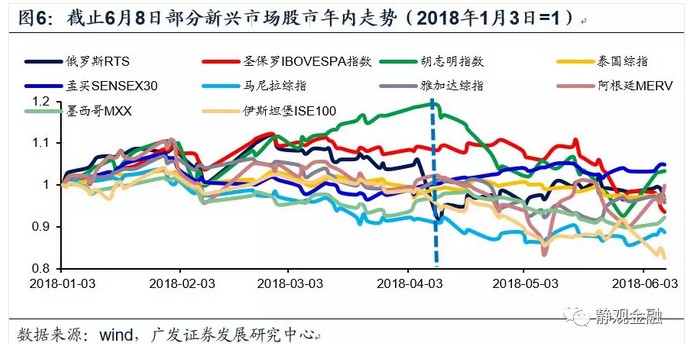

今年一季度以越南胡志明指数为代表的新兴市场股市整体呈现涨势,但3月中后期、特别是4月初以来新兴市场股市便出现了大幅调整。我们认为这在一定程度上反映了G2贸易形势不确定性对新兴市场风险偏好的冲击。尽管中美贸易摩擦尚未对经济基本面产生实质影响,但不确定性却约束了风险偏好,进而导致新兴市场权益资产折价。

2017年4月及8月,国际地缘政治风险均对黄金形成过重要支撑。2017年4月7日美国向叙利亚境内一大型政府军机场发射了59枚“战斧式”巡航导弹;2017年4月10日,美国战斗航母群从新加坡掉头开往朝鲜半岛。2017年8月10日朝中社援引朝鲜军方声明报道说,朝鲜军方将于8月中旬完成关岛包围打击方案,并上报朝鲜最高领导人金正恩。尽管上述事件均未大肆发酵,但当期确实对市场风险偏好产生影响,进而提振了黄金、日元等安全资产价格。

2018年4月,朝鲜则逐步表达了弃核意愿,朝韩两国领导人还于4月27日签署了《板门店宣言》。加上6月12日“特金会”的顺利推进,全球地缘政治风险出现了阶段性地、大幅缓和。与此同时,我们也看到4月11日起,黄金价格便进入震荡下行走势,日元兑美元也在明显贬值。换言之,超预期的、地缘政治风险的降温令安全资产遭弃。

站在年中,市场可能在担心什么?

从资产价格走势、新闻舆论导向和路演反馈中,我们大致评估目前市场可能在如下问题上存在一致预期或者担忧:第一、美国经济保持强劲势头,美元有望延续涨势;第二、诸如制造业PMI等欧元区经济景气指标持续回落,欧元区经济或许持续颓势,这也将干扰欧洲央行货币政策收紧节奏;第三、意大利和新兴市场危机下半年或仍持续;第四、中美贸易战将对全球经贸及风险偏好形成约束甚至掣肘。

2H海外宏观:非美边际改善;特朗普政策或切至国内

我们对2018年下半年有五点预判:第一、美国或于三季度迎来本轮经济增长峰值;第二、欧元区经济或将边际企稳;第三、意大利及新兴经济体风险可控;第四、中期选举前,特朗普或将其政策重心切换至国内,G2博弈形势边际缓和;第五、就欧美日整体而言,或将于下半年(年底附近)出现流动性趋势拐点。

但在极端情形下,若中美贸易摩擦升级,则仍将对下半年全球资本市场乃至经贸形势产生冲击。

美国或于三季度迎来其本轮经济增长峰值

正如前文,2018年上半年美国经济增长动能来自房地产加速补库存和税改背景下的资本开支上升周期。在此背景下,2018年一季度美国实际GDP同比高达2.8%,二季度有望过3%。往后看,我们倾向于美国实际经济增长峰值可能出现在三季度,但与上半年相比,下半年美国经济增长动能存在边际(二阶导)增幅放缓的可能性。

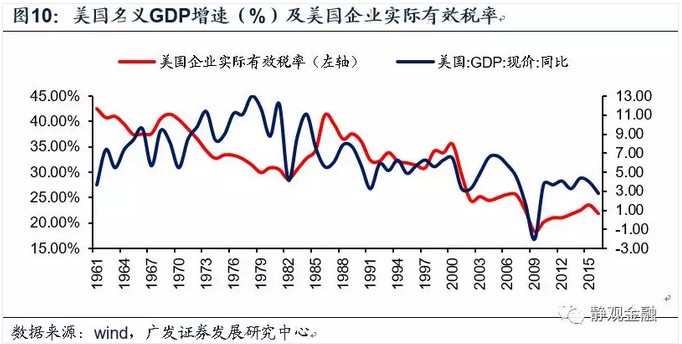

第一,经验表明税改红利基本在第一年完全兑现。美国企业实际有效税率主要受经济增长和税率制度两大因素影响,在经济回升期若出现税率下降基本说明当期发生了大规模税改。1987-1988年和2002-2003年就出现了美国经济回升但税率下降的情况,对应着里根和小布什税改。

里根税改于1986年11月落地,1987年开始实施,企业税率下行持续了两年,但美国实际经济增长及私人投资增速峰值分别出现在1988年二季度及1987年四季度;小布什在2001年、2002年及2003年分别落地了税改政策,随后美国实际经济增长和私人投资增速峰值分别出现在2004年一季度和2004年二季度。换言之,税改红利的释放期约为一年。

第二,去年四季度美国经济存在灾后重建刺激。考虑到2017年8-9月“哈维”和“艾玛”飓风对美国基础设施形成重创,而随后的四季度的灾后重建对同期经济形成明显提振,因此美国或将于三季度迎来其税改红利下的经济增长峰值。且与上半年相对,三季度美国经济增长斜率很可能会略微平缓。

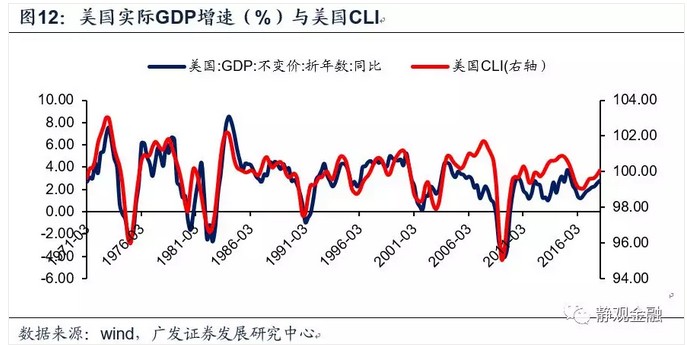

第三,最乐观情形下,本轮美国经济扩张期或至多持续至明年初。OECD的经济领先指标CLI(Composite leading indicator)显示,1980年以来美国最长的扩张期为23个月,出现在1995年12月-1997年10月;此外,1982年6月-1983年11月出现了长达19个月的扩张期;1998年10月-2000年2月的扩张期为16个月。其余阶段美国经济扩张期都在5-13个月之间。

截止2018年4月,CLI反映的美国经济扩张已达11个月,若实现23个月经济扩张,则本轮扩张期将于2019年4月结束,但根据历史经验本轮扩张期于年内结束则为大概率。

欧元区经济或边际企稳

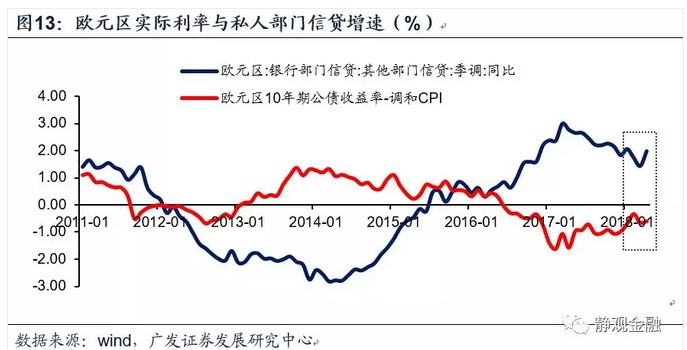

2014年2H到2017年欧元区经济回升来自两个动力:实际利率回落及外需回升。2014年6月欧洲央行实施负利率后,欧元区实际利率从高位快速、大幅回落,叠加随后的长期再融资操作(LTRO)和量化宽松,欧元区私人部门投资意愿显著改善、信贷增速大幅回升;2016年下半年至2017年中美经济改善给欧元区带来了较好的外需环境,叠加2011-2016年欧元大幅贬值,净出口对欧元区经济形成了明显提振。

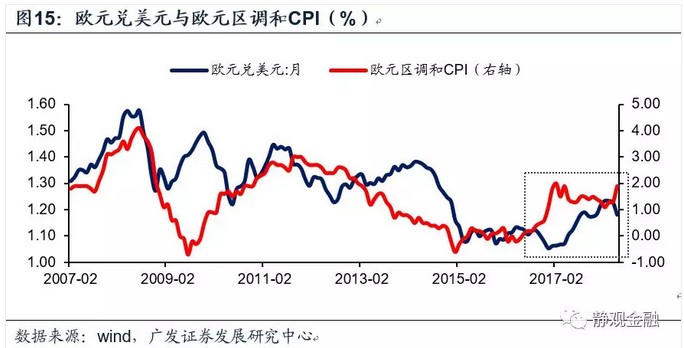

2018年1H欧元区经济疲弱的本质:欧元升值导致实际利率回升、净出口疲软。2017年在经济回升、政治稳定的背景下,欧洲央行开始削减QE,令欧元兑美元全年大幅升值15%,欧元实际有效汇率升幅也接近5%。这一结果带来两个影响:一是显著压低了输入型通胀乃至欧元区调和CPI,进而去年二季度开始欧元区实际利率被变相抬升,私人部门信贷增速逐渐回落;二是汇率大幅升值必然导致欧元区出口竞争力被削弱。换言之,在欧元升值之后,原先提振欧元区经济的内外部两大动能都被削弱。

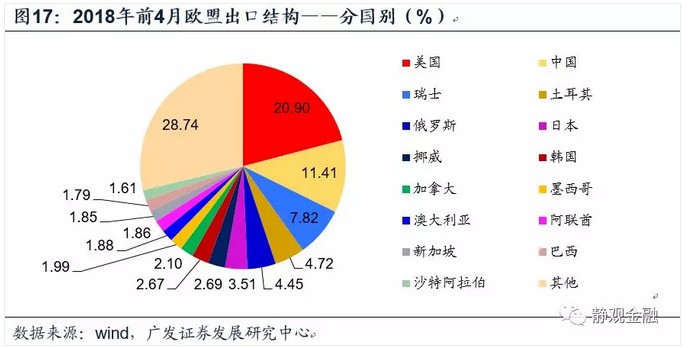

2018年2H欧元区经济大概率边际改善。前文所述,上半年欧元区经济增长动能的衰减主要在于2017年汇率升值过快;反观上半年,在经济边际下滑、欧元区货币政策未有进一步收紧动作的背景下,欧元兑美元(高低点计算)已贬值8%。叠加原油价格同比仍处高位,我们已经看到欧元区5月调和CPI同比由4月的1.3%跳升至1.9%,实际利率重新下滑、私人部门信贷同步回升;叠加美国经济保持强劲。且美国为欧盟最大出口对象两大因素,4月欧元区出口增速也回升至8%,2、3月则分别为2.9%及-3.2%。换言之,在上半年汇率重现贬值的背景下,二季度欧元区已有边际改善。

我们预计未来一段时间油价同比仍处高位,且短期内欧元难以大幅升值,因此下半年欧元区通胀水平或仍保持相对高位、实际利率中枢大概率低于上半年,私人部门投资意愿和信贷增速也大概率优于上半年。另外,尽管目前中美贸易摩擦不确定性增强,但根据测算,以目前的征税规模来看,贸易摩擦对中国乃至全球经贸影响幅度仍低,因此若美国下半年经济势头仍相对强劲,在欧元汇率已显著贬值的背景下,我们倾向于欧元区出口增速也有望继续改善。

简言之,下半年欧元区经济大概率边际改善,这一点从当下来说可能是超预期的。

下半年意大利及新兴经济体风险可控

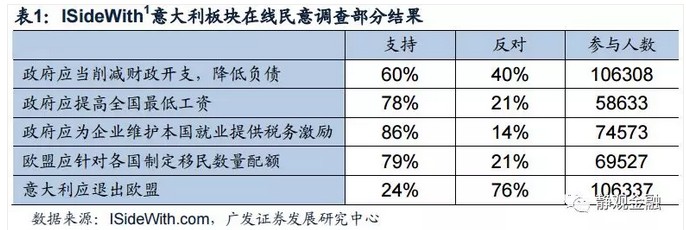

意大利:短期内脱欧概率低;无外部冲击债务危机也难以发生。2016年6月24日英国脱欧公投后,由于英镑贬值和政治不稳定性导致英国陷入经济滞胀,呈现了极差的示范效应。此外,民调显示意大利大部分民众仅是希望解决经济和移民问题,对欧盟仍有较强归属感,脱欧暂不符合意大利民意。因此,短期内意大利脱欧概率极低。

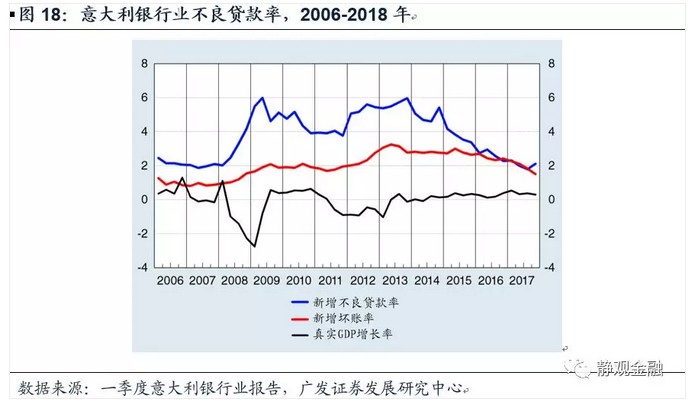

另外,2009-2012年欧洲爆发债务危机是在美国次贷危机外部冲击下,欧洲银行业不良率飙升且出现意大利、希腊、西班牙、爱尔兰、葡萄牙等国债务问题多米诺效应的结果。目前一季度意大利银行业报告显示,意大利银行业目前在资产质量、流动性对外依赖和稳健经营等方面状态良好。并且,在“留欧”背景下意大利仍要遵守欧盟《稳定与增长公约》对其财政支出的约束,政府杠杆水平暂时可控。加上尚无外部冲击、欧元区其他成员国也并未出现债务风险,当下意大利或欧元区重现债务危机的概率偏低。

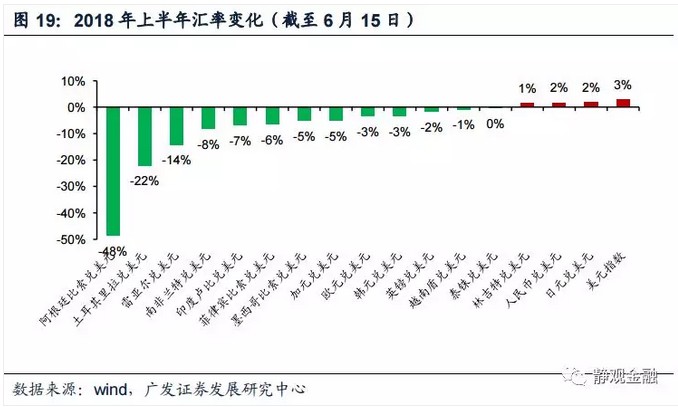

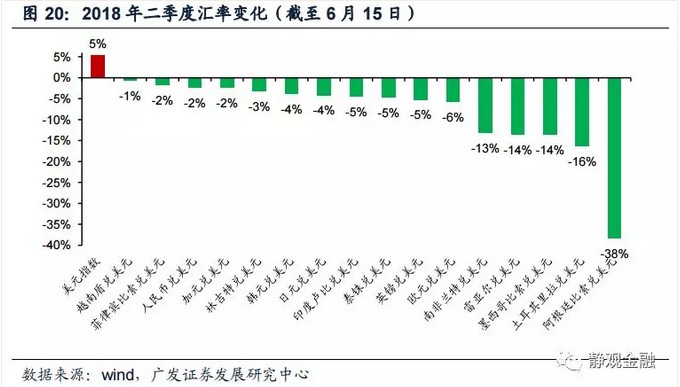

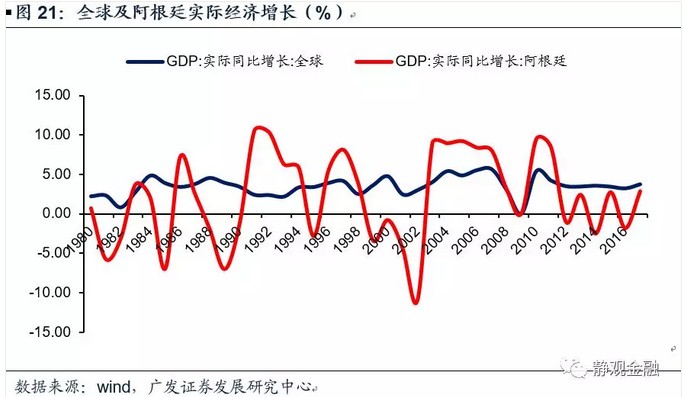

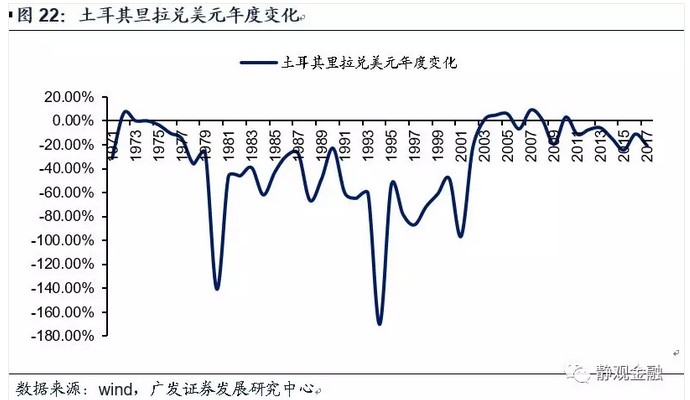

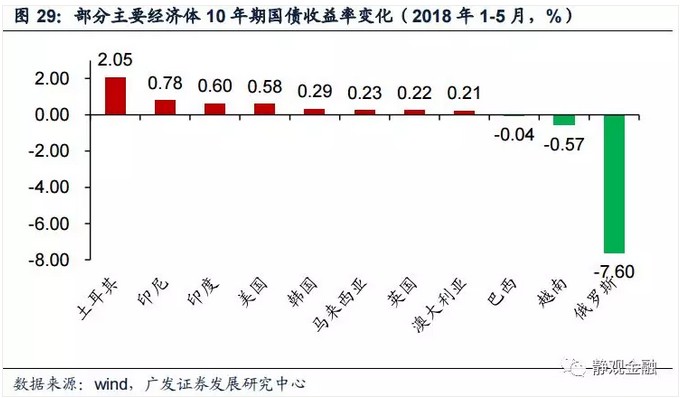

新兴市场风险或同处于可控阶段。上半年新兴市场风险是自身脆弱性、中美贸易摩擦及美元美债收益率同时大幅上升的结果。若以汇率变动作为度量衡,则上半年特别是二季度汇率贬值幅度明显超过同期美元升值幅度的主要新兴经济体包括阿根廷、土耳其、巴西、南非,二季度墨西哥汇率也出现显著贬值。

事实上,阿根廷每隔几年就会出现经济衰退;土耳其里拉兑美元也几乎常年处于大幅贬值状态,特别是2013年至2016年,该国政治出现风险后,汇率贬值预期更为明显。因此阿根廷及土耳其的风险暂不足为惧。

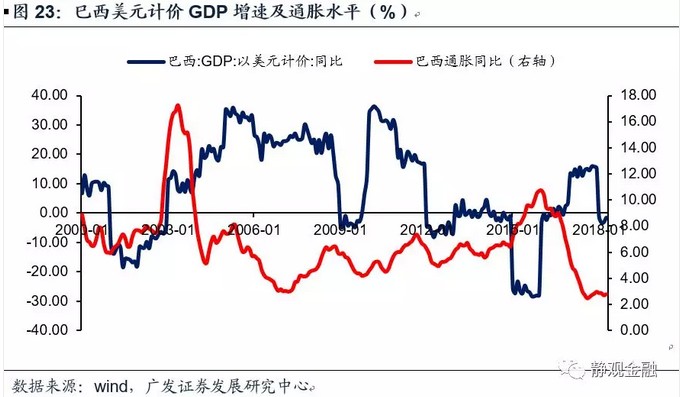

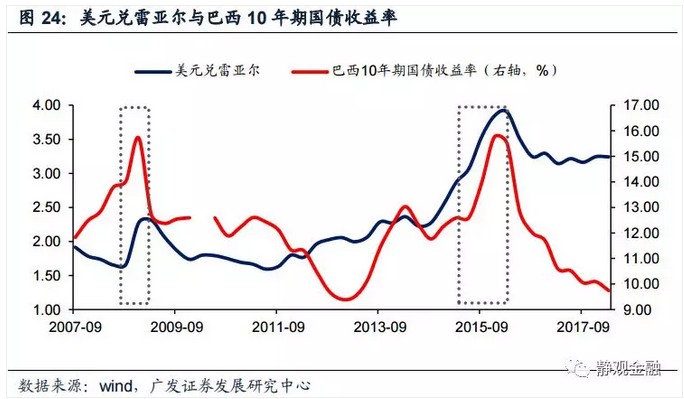

巴西和南非均为资源型新兴经济体。以巴西为例,尽管汇率出现大幅贬值,但当下风险或可控。一般而言,新兴危机会对应着经济衰退和恶性通胀,进而出现国别信用风险飙升,导致汇率大幅贬值和、国债收益率飙升。现阶段,巴西通胀仍极为温和,国债收益率也尚未大幅走高。目前该类经济体汇率大幅贬值大概率与3月以来中美贸易摩擦反复以及美元美债收益率大幅走高有关。往后看,我们预计下半年中美贸易摩擦或有边际缓和、至少对全球经贸影响有限,而美元及美债收益率也难以显著上行(上述结论请参照下文),进而下半年资源型国家风险有限。

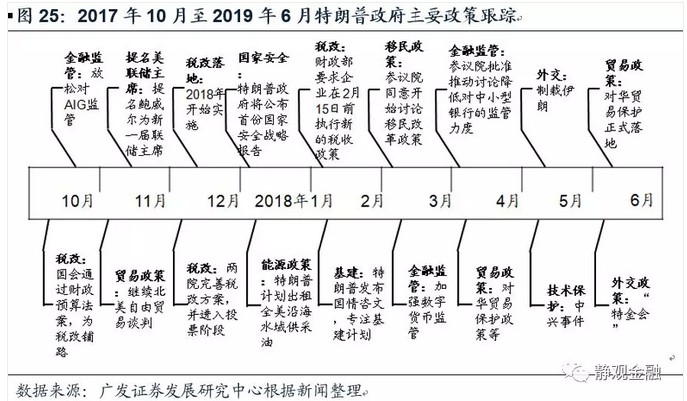

中期选举临近,三季度起特朗普政策重心或切换至国内

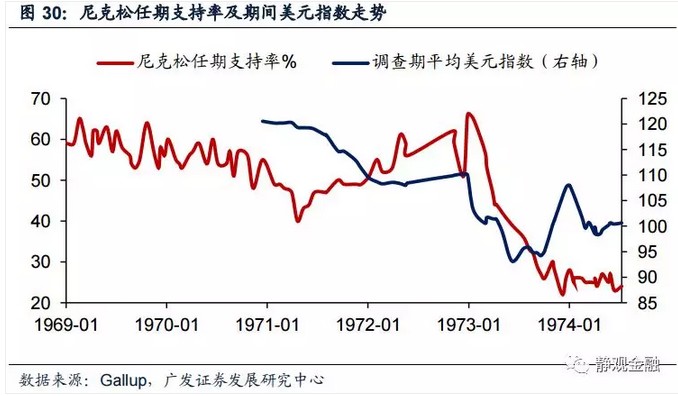

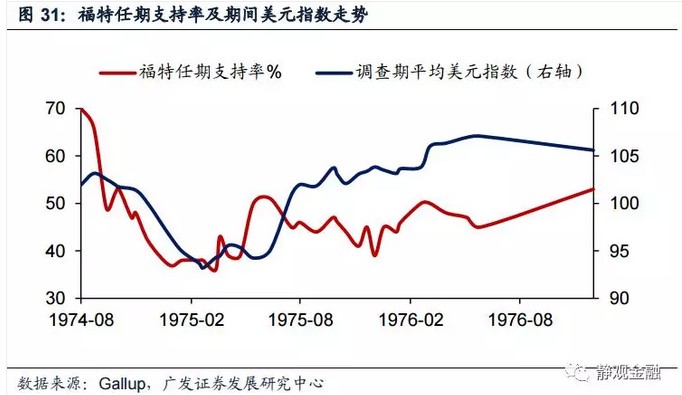

上任以来,特朗普政策推动时间均出现在其支持率较低水平期间,说明确保支持率的稳定是美国执政者的基本诉求之一,也同时说明美国执政党政策推动往往具有目标性和“时间表”。就今年而言,特朗普的目标和时间表除了基于其自身支持率外,还将考虑共和党在中期选举中的胜算。

若下半年(11月6日前)特朗普政策推动仍主要围绕中期选举进行,则从两条线索看,三季度中后期起特朗普或逐渐开始将其政策重心切换至美国国内,一旦如此,特朗普放在中美贸易方面的精力或将减少。

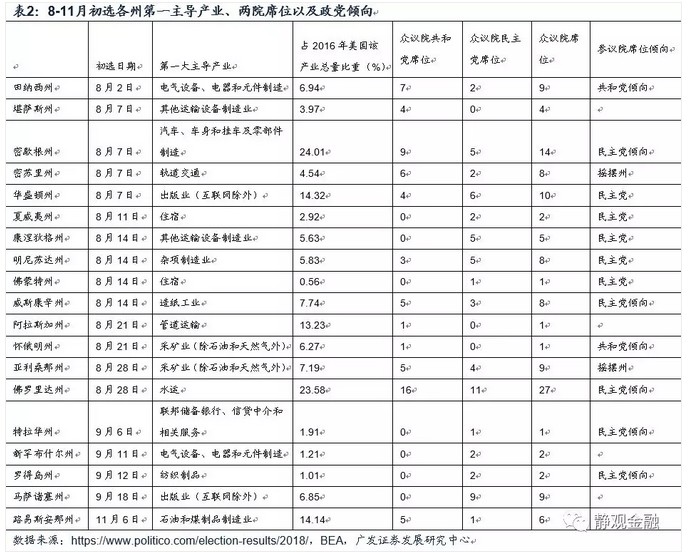

线索一:中期选举初选州主导产业变化或带来特朗普政策方向阶段性调整。与3-7月初选州主导产业集中于汽车、能源、化工、计算机电子、农业等领域不同,8、9月进行初选的各州主导产业向服务领域倾斜(详见表2),且此间初选的各州整体偏向民主党。这表明要在上述各州拉票可能需要推行与其主导产业相关的政策,比如金融政策、基建政策等,一旦如此,特朗普放在中美贸易方面的精力或将减少。

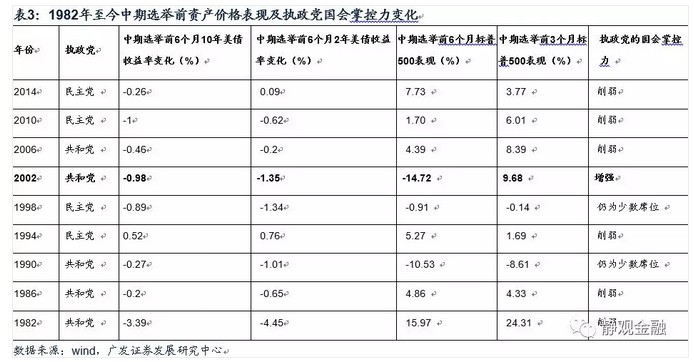

线索二:临近中期选举,特朗普或将呵护市场风险偏好。1982年至今美国中期选举中,除2002年外,执政党在国会的掌控力均有所下降。我们推断大致原因如下:总统在大选阶段承诺的政策大概率在其上任后难以完全兑现,一旦政策打折扣并且经济表现不如预期,执政党支持率大概率下滑。而美股在一定程度上反映了当期美国经济状况,因此一旦美股表现欠佳,则执政党胜率或更低。由此可见,临近中期选举阶段,在保证执政党在国会掌控力的诉求下,特朗普或将关注甚至呵护市场风险偏好,届时推动内部刺激政策或为特朗普的上策。

一旦上述预期兑现,则三季度中后期至11月6日美国中期选举前,市场对于中美贸易战的担忧有望边际缓解,全球市场风险偏好也有望得到阶段性缓和。

欧美日或将于年底迎来整体流动性趋势拐点

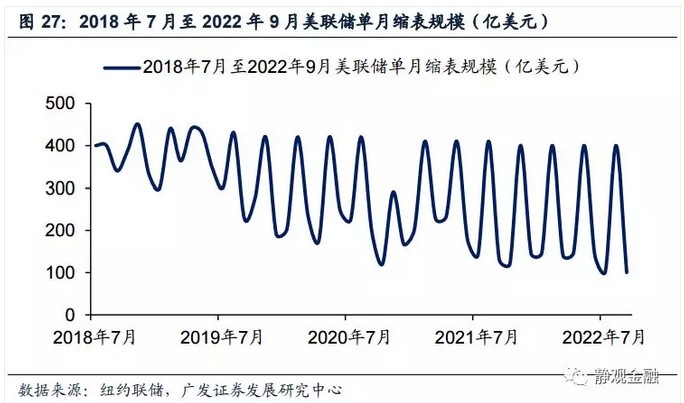

进入四季度,美联储每个月的实际缩表规模将升至450亿美元附近,2019年全年大约缩表4165.3亿美元;四季度起欧洲央行将QE规模由300亿欧元缩减至150亿欧元,并大概率在明年1月停止QE;尽管目前日本央行仍保持每年80万亿日元的QQE规模,但今年下半年日本央行削减QQE概率极高。

按照目前的汇率,80万亿日元相当于约7300亿美元,这就意味着若明年起日本央行将QQE规模砍半,或者QQE降至每年60万亿同时日元兑美元继续贬值,则均意味着2018年年底附近欧美日三家央行的整体美元流动性将出现趋势拐点。

下半年主要风险点或仍来自中美贸易摩擦

尽管我们在前文中描述了8月后特朗普将其政策重心转向美国本土的预判情形,但仍不能排除下半年中美贸易摩擦进一步升级的可能性。

目前的线索是:6月15日美国发布了加征关税的商品清单,将对从中国进口的约500亿美元商品加征25%的关税,其中对约340亿美元商品自2018年7月6日起实施加征关税,同时就约160亿美元商品加征关税开始征求公众意见。6月16日中国国务院关税税则委员会发布公告决定对原产于美国的500亿美元进口商品加征25%的关税,其中545项约340亿美元商品自2018年7月6日起实施加征关税,对其余商品加征关税的实施时间另行公布。6月18日,特朗普宣称将对2000亿美元中国商品加征10%关税。此外,白宫贸易顾问纳瓦罗声称新投资限制的具体内容将在6月30日之前公布。

尽管特朗普尚未就2000亿美元商品征税一事给出明确时间表,但不能排除美国在贸易问题上态度反复、进一步推升贸易摩擦的可能性。贸易战在某种意义上是中美增量资产的冲突,对于贸易战的长期性要有充分准备。

根据标普的测算,如果贸易战最终落地,可能会导致全球经济增速下行1%。根据欧央行的测算,在极端情况下(美国对所有进口品加征10%关税),贸易战可能会导致当年全球贸易增速下滑3%,对应经济增速下滑1%。一年之后影响会更大[5]。6月底7月初可能会成为比较关键的时段。贸易战基本上是一个独立的外生变量,如果后续继续恶化,比如有IEEPA出来,则市场仍会阶段性由通缩交易和避险交易主导,新兴市场爆发风险的概率也将大幅上升。

2H海外大类资产:分化走向平衡

2018年上半年海外资产走势出现了较为明显的分化:原油与其他商品呈现分化;美元与非美汇率呈现分化;美股与非美权益呈现分化;发达经济体国债收益率均现上升,新兴市场则有所分化。资产价格的分化背后反映的是美国经济与非美经济边际运行方向的差异。

往后看,我们大致可以做出几点判断:

美元指数继续大幅升值概率下降。两点逻辑:

第一、正如前文所述,美国经济和货币政策的相对优势下半年或将有所收敛;

第二、我们观察到尼克松以来历任总统任期内的支持率均与其任期内的美元指数呈现正相关特征,原因是二者皆为美国经济和政策的缩影。此外,除老布什、克林顿和小布什外,其余总统任期内支持率均未超过其上任初期。但老布什、克林顿和小布什任期均存在特殊的时代背景:老布什任期内冷战结束,克林顿任期内全球自由贸易、电子产业蓬勃发展、财政出现盈余,“9.11”事件后小布什的两度演讲也极大地提振了其支持率。

目前特朗普支持率已经达到其上任时水平,若特朗普政策及美国经济前景无法继续大幅超预期,则下半年美元指数继续大幅升值就将是小概率事件。

中期选举前10年期美债收益率运行区间或在2.8-3.1%之间。下半年10年期美债收益率将受到美联储缩表、原油价格走势及中期选举三因素影响。

表3反映了1982年至今历次中期选举中执政党表现与中期选举前6个月内10年期美债收益率的变化,大致有两个特征:一是除2002年外的中期选举都削弱了执政党在国会的掌控力;二是1994年除外,其余中期选举前6个月内10年期美债收益率均出现了不同程度的回落。我们理解作为事件驱动因素,中期选举将令市场形成对于执政党掌控力下降、进而引发政治和经济不确定性的担忧,因此中期选举前市场大概率青睐安全资产(债券)。叠加年内原油价格继续大幅走高的概率偏低,因此,下半年特别是中期选举前,10年期美债收益率或在2.8-3.1%之间运行。

海外权益资产或于Q3有阶段性表现。若下半年美国经济仍保持强劲、非美经济存在边际改善,叠加中期选举前美国市场风险偏好回暖以及美债收益率或难以大幅走高的判断,则美国及非美经济体权益资产极有可能出现一次同步地、阶段性反弹。

年底前后流动性收紧预期之下,海外金融资产或均受约束。基于我们对2018年年底前后欧美日三大央行以美元计价的总资产有望迎来拐点的判断,届时海外大类资产均将受到不同程度的约束,但供给或需求端存在较强支撑的商品或仍有α表现。

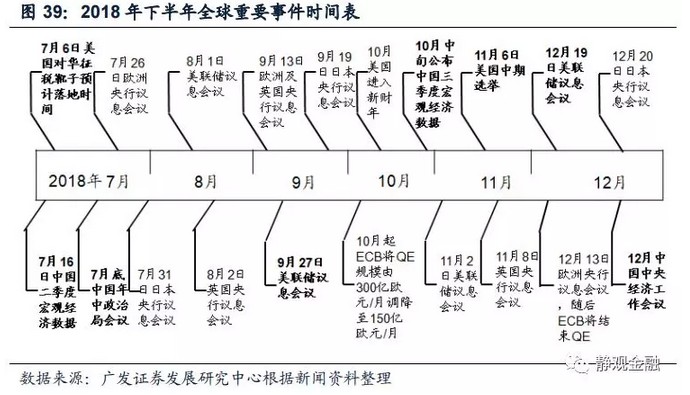

此外,关注7、9、11和12月的事件驱动因素。我们预计除非有超预期因素,否则7月6日美国对华加征关税靴子落地的影响可能已反映到资产价格之中;7月底中国政治局会议可能会对中国经济和全球形成一定政策面影响。目前市场对于9月美联储再度加息预期较强,预期变化及靴子是否最终落地或均对市场产生阶段性影响;11月美国中期选举给美国政治和经济带来的影响也将反映到此前甚至此后一段时间的资产价格当中;此外,还应关注12月美联储货币政策动作、12月中国中央经济工作会议释放的政策信号以及可能在12月出现的欧美日整体流动性拐点对市场的潜在影响。

扫码下载智通APP

扫码下载智通APP