中泰国际:业绩好储备足估值低 ,光大绿环(01257)可低吸

作者:

中泰国际

2018-08-08 15:10:07

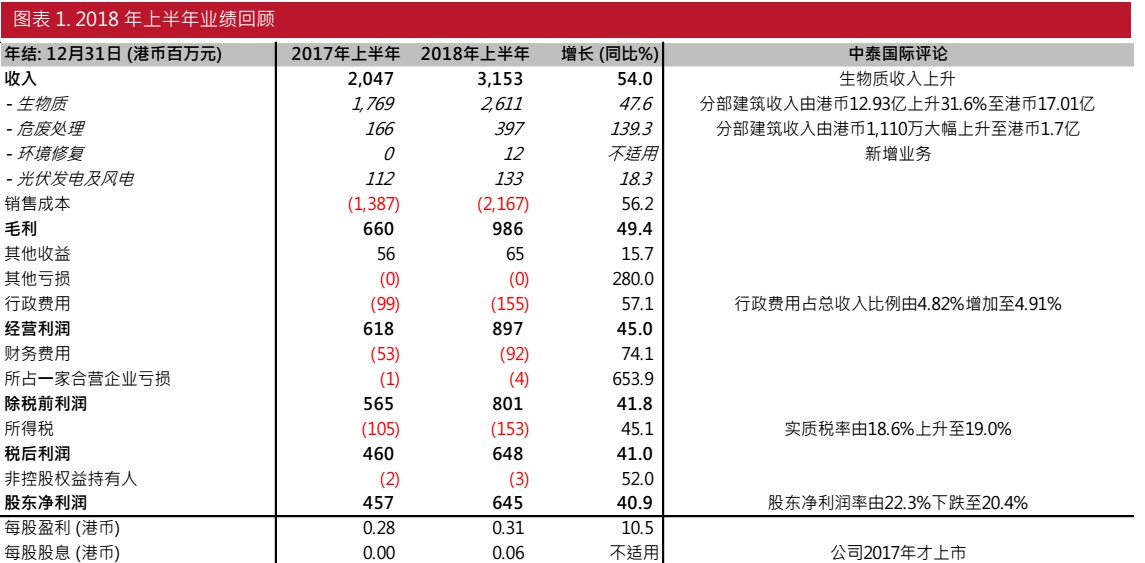

2018年上半年股东净利润同比上升 40.9%至港币 6.45 亿,相等于市场全年预测的港币 13.41 亿之 48.1%。

本文来自中泰国际的研报,作者周健锋。原标题为《光大绿色环保 (01257)中期业绩良好,公司估值不高》。

2018 年上半年股东净利润同比上升 40.9%

因为生物质和危废处理两项主要业务的利润皆明显增加,2018年上半年股东净利润同比上升 40.9%至港币 6.45 亿,相等于市场全年预测的港币 13.41

亿之 48.1% (见图表1)。毛利率由 17 年上半年的 32.3%轻微下跌至 18 年上半年的 31.3%,因为(一)危废处理建筑收入占其部份收入的比例由

6.7%上升至 42.8%;(二)其余业务的利润率则下跌。光大绿色环保在运营方面表现出色。生物质上网电量及危废处理量分别同比增加77.6%和

25.5%。

目前储备项目足够未来发展

光大绿色环保拥有大量项目,足够未来发展之用。截至 2018 年 6 月 30 日,公司已落实 93 个环保项目,总投资额约人民币 230.89 亿。建成投运项目涉及总投资约人民币81.45 亿(占总额 35%);在建和筹建项目涉及总投资分别约人民币 52.81 亿和 96.63亿,占总额 23%和 42%。

业务持续发展

在 2018 年 8 月 6 日的分析师会议上,公司高管表示(一)持续推进生物质业务;(二)加强力度扩展危废处理业务;(三)全面发展环境修复业务。

估值不高,建议逢低吸纳

根据 8 月 6 日收市价与市场盈利预测计算,公司 19 年市盈率为 9.3 倍,低于东江环保(00895;未评级) 的 13.1 倍及粤丰环保 (01381;买入) 的 11.8 倍。建议投资人逢低吸纳。

风险提示

(一) 并网电价大幅下跌;(二)应收账款风险恶化;(三)项目开发延误。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

花旗:升光大绿色环保(01257)目标至10.6元 视为行业首选

2018-08-07 11:42

杨伊娜

业绩会实录︱光大绿色环保(01257)上半年业务推进至14省将适时拓展海外市场

2018-08-06 21:44

曾辉

智通每日大行研报汇总︱8月6日

2018-08-06 17:56

王岳川

光大绿色环保(01257):在建项目18个,筹建项目37个

2018-08-06 16:36

杨世宏

智通每日大行研报汇总︱8月3日

2018-08-03 18:17

王岳川

扫码下载智通APP

扫码下载智通APP