美国通胀:年内高点已见,但明年仍存压力

本文编选自“静观金融”微信公众号,作者为广发宏观郭磊团队。

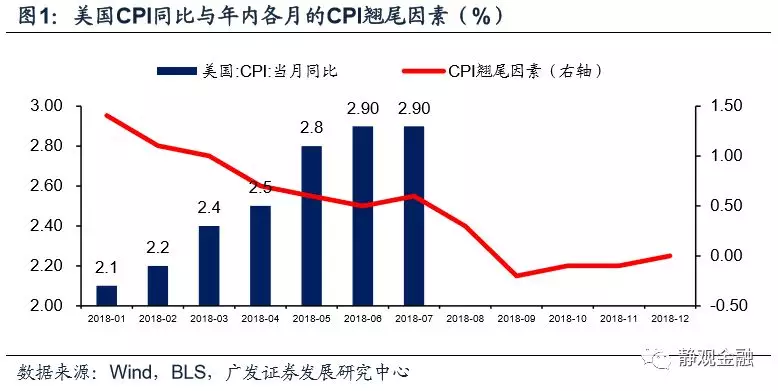

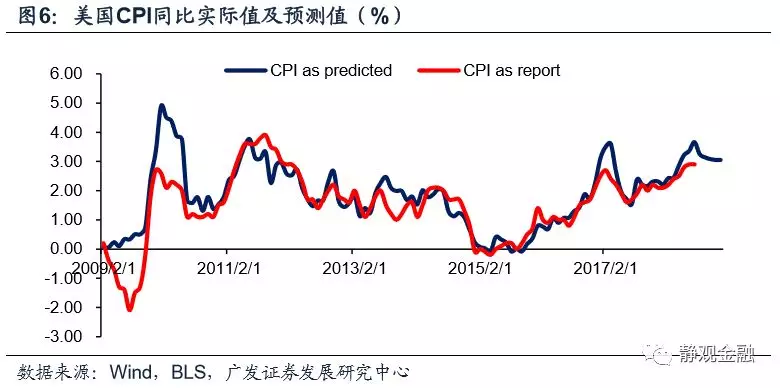

我们认为,在输入型通胀、原油价格以及失业率等因素提振下,2018年美国CPI口径通胀中枢将显著抬升,二三季度美国CPI口径通胀或持续回升,且高点或接近3%的观点。

2018年6-7月,美国CPI同比均为2.9%,核心CPI分别为2.3%和2.4%。往后看,基于翘尾因素、原油价格及美国失业率预期等因素,我们认为美国CPI口径通胀年内高点可能已经出现。美国CPI同比或于9-11月小幅回落,12月重新企稳。跨年去看,基于对原油价格走势的预判,2019年美国CPI同比或再度回升;若美国贸易保护措施升级,2019年美国将面临更大的CPI同比上行压力,并将大概率突破3%。

美国CPI年内回升动力:油价、失业率及输入型通胀

美国CPI口径通胀包含:能源、食品、服务型通胀和商品型通胀四个分项。我们在报告《广发海外宏观专题:美国通胀的四因素预测模型》(2017年3月10日)中给出了美国CPI口径通胀的四因素预测模型,分别以WTI原油价格、CRB食品价格、美国失业率及中国PPI同比作为美国CPI四个分项的领先指标。2011年至今该模型对美国CPI口径通胀的解释力高达83.7%。

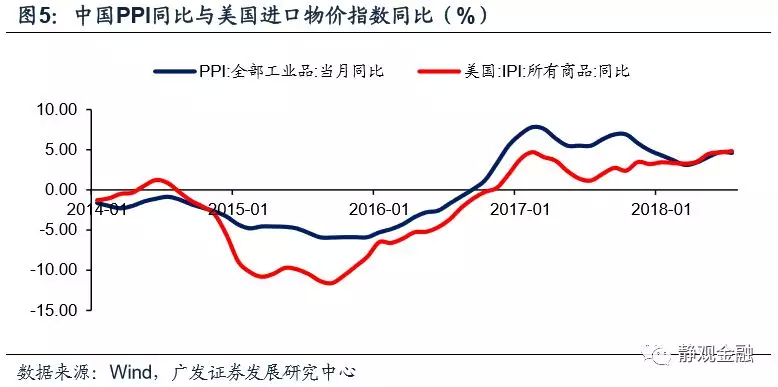

截止2018年8月17日,年内WTI原油价格均值为66.3美元/桶,2017年均值为50.9美元/桶;美国失业率由2017年9月的4.2%(领先服务型通胀约一个季度)降至2018年5月的3.8%(目前回升至3.9-4.0%);此外,中国PPI同比(领先美国商品型通胀约16个月)在2016年9月至2017年3月期间,由0.1%回升至7.6%(峰值出现在2017年2月,为7.8%)。

2017年12月至今,美国CPI口径通胀同比已由2.1%持续回升至2.9%。其中,能源因素贡献了49.3%,服务型通胀因素贡献了38.6%,商品型通胀因素贡献了15.4%,食品因素贡献-3.1%。

基于翘尾因素和油价,美国CPI年内高点或已显现

今年1-7月美国CPI翘尾因素分别为1.4%、1.1%、1.0、0.7%、0.6%、0.5%及0.6%,新涨价因素(剔除翘尾因素)带动CPI同比上行分别为0.7%、1.1%、1.4%、1.8%、2.2%、2.4%及2.3%。往后看,年内美国CPI翘尾因素将于8月掉至0.3%,9-11月处于负数区间;基于失业率、油价和输入型通胀,8月后新涨价因素也难大幅走高。预计美国CPI口径通胀年内高点或已出现,最迟可能在8月见到年内高点,9-11月或小幅下滑。

8月起翘尾因素对美CPI支撑将再度下降

今年1-7月美国CPI翘尾因素分别为1.4%、1.1%、1.0、0.7%、0.6%、0.5%及0.6%,8月翘尾因素将回落至0.3%,9-11月分别为-0.2%、-0.1%、-0.1%,12月为0%。

新涨价因素难以支持美国年内CPI同比继续走高

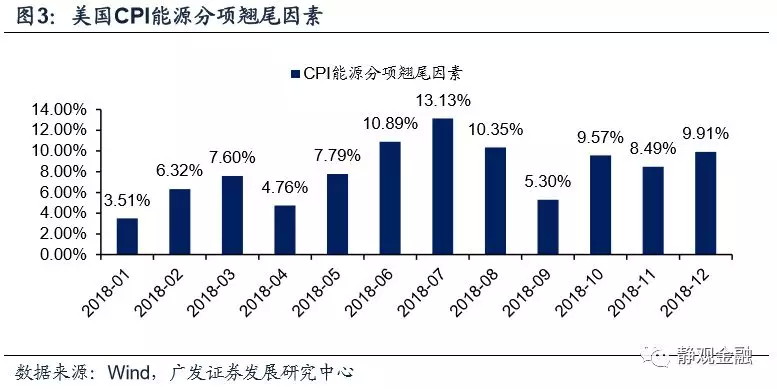

年底前国际原油价格或难大幅拉升;由失业率走势评估,年内CPI服务型分项难以再上台阶;输入型通胀对年内CPI商品型分项影响或已拐头向下。

原油价格年底前或难大幅走高,CPI能源分项同比或将回落。三点理由:

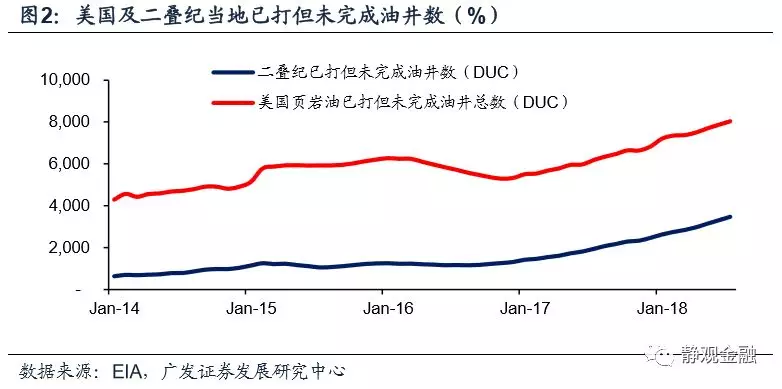

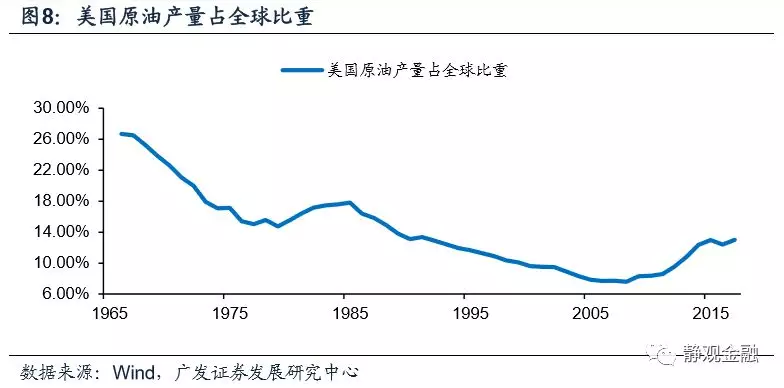

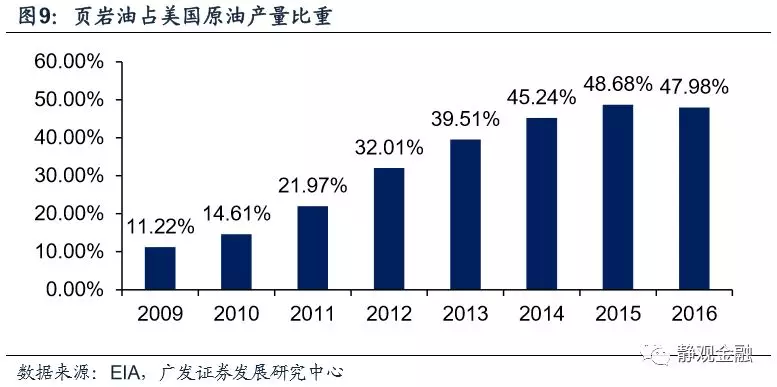

第一、去年以来美国页岩油产区已打但未完成油井(DUC)数陡增,但主要由二叠纪地区贡献。主因是该区域离消费区较远,一旦DUC变成完井且出油,便需要大量人力、运力及油服,成本跟随抬升。历史上该区域与WTI油价差距可达20美元。今年二叠纪页岩油盈亏平衡成本约50美元/桶,若WTI原油价格高于并稳定在70美元/桶上方,二叠纪的DUC就可能变成完井、出油,影响全球原油供需平衡并随即打压油价。

第二、尽管今年中东地缘政治风险升温,但尚未影响原油供给,仍处可控态势。

第三、新兴市场风险此起彼伏,尽管尚未对全球形成系统性冲击,但至少约束原油需求(增长)预期。

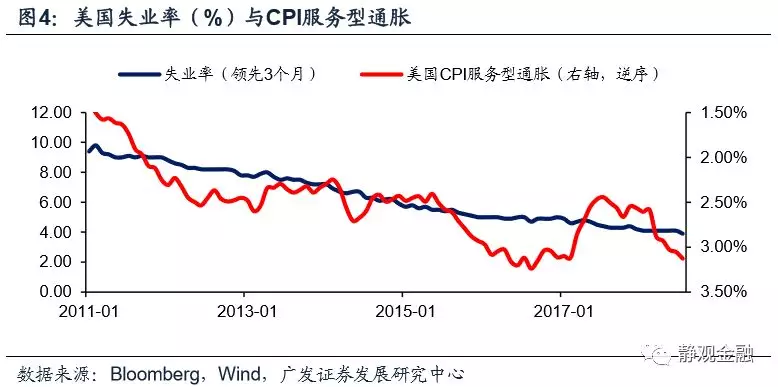

由失业率走势评估,年内CPI服务型分项或难以再上台阶。我们的模型显示失业率相对美国CPI服务型通胀具有大约3个月的领先性。5月美国失业率跌至3.8%,6-7月分别反弹至4.0%和3.9%。从失业率看,美国CPI服务型通胀可能在8月进一步走高,但9-10月将较8月高点回落。再往后看,即便8-9月美国失业率进一步走低,预计幅度也将有限,因此年内美国CPI服务型通胀继续走高的概率及幅度均有限。

输入型通胀对年内CPI商品型通胀分项影响或已拐头向下。鉴于美国的贸易逆差国特征,我们可以将其CPI商品型通胀分项理解为输入型通胀。其中中国对美出口占其进口比重接近20%,为美国最大贸易伙伴国,因此中国对美国的输入型通胀影响较大。中国PPI通过影响美国进口物价指数进而对美国CPI商品型通胀产生影响。

我们的模型显示中国PPI同比相对美国CPI商品型通胀领先约16个月。基于此,美国2018年7月CPI商品型通胀分项同比对应的是2017年3月的中国PPI同比,中国PPI同比在2017年2月见高点7.8%后持续回落,至2017年三季度才企稳回升。因此,输入型通胀对年内美国CPI商品型通胀分项影响已拐头向下,直至12月才会短暂回升。

基于模型,美国CPI口径通胀或已见年内高点。综上所述,美国CPI口径通胀高点大抵在7-8月出现,且大概率下7月的2.9%就是美国CPI同比的年内高点。往后看,9-11月美国CPI同比或较高点小幅回落,12月再度企稳回升。

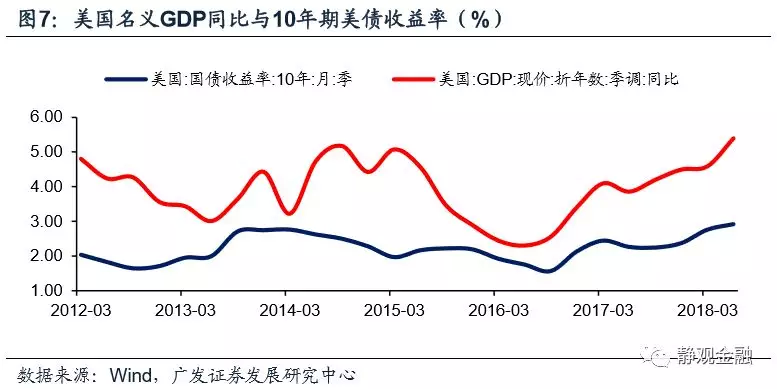

维持下半年10年期美债收益率在2.8-3.1%区间运行的预判。用“美国名义GDP”与“美联储持有美债规模(基于美联储缩表节奏)占美国名义GDP比重”两因素估算10年期美债收益率走势。美联储缩表对长端美债收益率始终保持正向影响,但为慢变量;未来数月美国CPI口径通胀增幅回落(并大概率压低美国名义GDP增速)不仅整体对冲了美联储缩表的影响,且个别月份该因素的影响权重很可能高于联储缩表影响。有鉴于此,我们维持下半年10年期美债收益率在2.8-3.1%区间运行的预判。当然,若出现非预期内的风险事件或变化,10年期美债收益率也有可能突破此区间。

但明年依然可能比今年高,基于油价和关税,2019年CPI有望过3%

2019年全球面临原油供给不足,能源分项或将再度支持美国CPI同比回升;若美国贸易保护措施升级,2019年美国CPI突破3%或将为大概率。

2019年全球面临原油供给不足,能源分项或将再度支持美国CPI同比回升

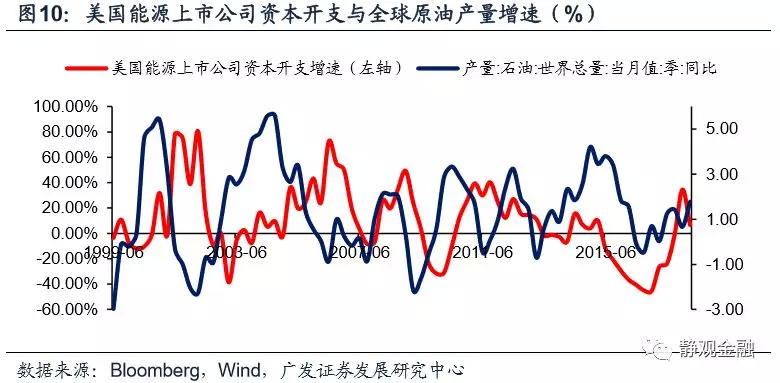

全球原油供给中,页岩油约占7%,常规油约占93%。常规油生产周期为3-5年,2015-2016年原油行业资本开支明显收缩,这一因素将导致2019年全球常规油供给存在下行风险。根据IEA报告,每年常规油的自然衰减率约为6%[1],且按照美国能源上市公司资本开支增速变化估计2015年全球原油资本开支收缩幅度或不低于20%,则2019年常规油供给量或将减少百万桶/天量级。按照目前的增产速度,页岩油每年或增加120万桶/天,即有页岩油增量部分或能抵补传统油田的供给短缺,但整体供给或几无增量。此外,OPEC剩余原油产能极少,即便不再限产,也难以提供更多原油供给。

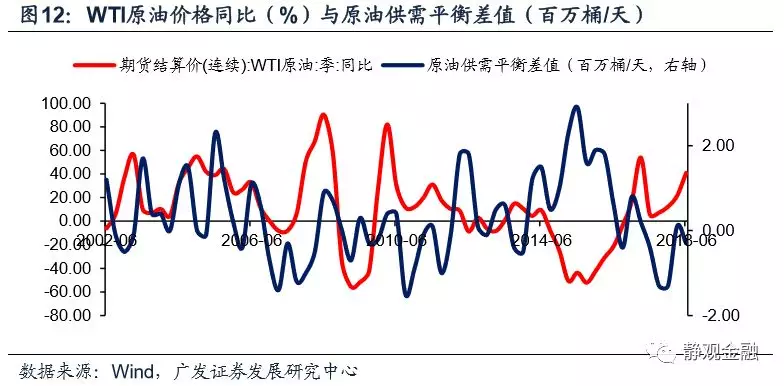

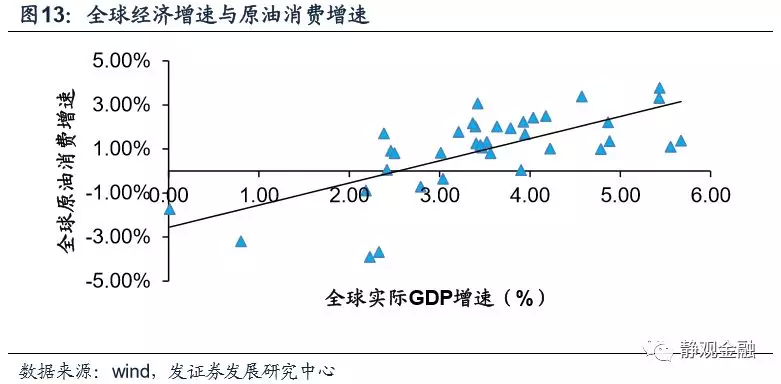

假定我们认为2019年全球经济仍有3%的实际增长,则原油或有约1%的需求增量。近两年全球原油已经进入去库存阶段,明年该态势或将加剧,也极有可能大幅推升油价,并带动美国CPI能源分项重新走高。

若美国贸易保护措施升级,2019年美国将面临更高通胀水平

2017年4月20日,应特朗普要求,美国商务部对进口钢铁产品启动232调查。2018年3月8日,特朗普签署命令认定进口钢铁和铝产品威胁到美国国家安全,决定将对进口钢铁和铝产品分别按25%和10%的税率进行征税,涉及对象包括欧盟、中国、日本、印度、巴西等。

2017年8月14日,特朗普签发备忘录,指示美国贸易代表办公室依据美国《1974年贸易法》第302(b)条款,决定是否对中国发起301调查。2017年8月18日,美国贸易代表莱特希泽宣布正式启动对中国的301调查。2018年3月22日,美国贸易代表办公室公布此次“301调查”的最终调查报告。此后,美国进入对华进口商品加征关税的推动和实施阶段。

目前美国已经由针对具体商品及针对具体国别两个路径实施了贸易保护措施。仅就对中国而言,7月6日美国落地了对进口自中国的340亿美元进口商品加征25%从价税的措施,并将于8月23日落地对进口自中国的340亿美元进口商品加征25%从价税的措施。此外,9月5日收集听证会反驳材料后美国还将决定是否落地对进口自中国的2000亿美元商品加征25%从价税的措施。

根据我们的粗略估算,若美国对华2500亿美元商品加征25%的从价税,则将推升美国CPI口径通胀约0.26%。换言之,若未来一段时间美国对非美经济体的贸易保护措施进一步升级,则2019年美国CPI口径通胀中枢或将明显上移,破3%或为大概率。

风险提示

(1)国际油价超预期;

(2)美国经济超预期;

(3)美国货币政策超预期;

(4)美国与非美贸易关系超预期;

(5)新兴经济体风险超预期。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP