互联网行业18H1收入同比增37%,利润下降向头部集中

本文来源于广发海外发布的研究报告,原标题《互联网行业中报总结—18H1收入同比增37%,利润下降,向头部集中》。

核心观点:

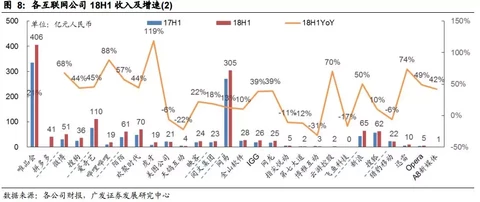

我们统计并分析了30家海外上市的中国互联网公司中报,覆盖社交、电商、视频平台、直播、游戏、搜索等行业的港股公司和美股公司,其中有22家公司披露了季度数据。

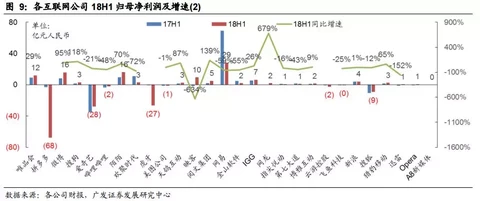

1、总体上,收入仍保持较快增长,成本和费用率提升,利润同比下降。18H1海外上市的互联网公司总收入同比增长37%,18Q2增速同比略下降;归属母公司净利润总额为680亿元人民币,同比下降5%,18Q1和18Q2同比增速分别为31%和-37%,Q2增速大幅下滑主要是阿里、网易归母净利润下滑较多,京东、拼多多、虎牙归母净亏损扩大。剔除非经常性财务影响,NonGAAP归母净利润合计约为982亿元人民币(部分未公布NonGAAP归母净利润的公司以归母净利润计算),同比增长19%;18Q1和18Q2增速分别为28%和12%。

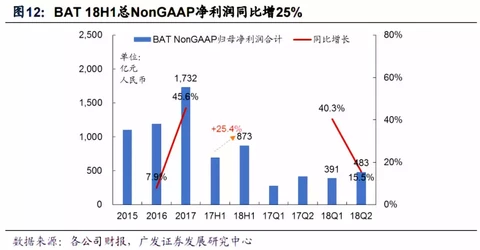

2、BAT收入和净利润增速高于行业,随着行业进入成熟阶段,头部集中效应更明显。BAT 18H1总收入同比增长45%,归母净利润同比增长9.8%。BAT 18H1毛利率为54.9%,同比下滑8.4个百分点;BAT归母净利率为20.9%,同比下滑6.7个百分点。

3、子行业中,社交、电商、视频、直播收入保持较快增长,18H1收入增速在40%~50%,各子行业利润增速不及收入增长,甚至同比下滑,视频平台仍亏损,但亏损缩窄,游戏收入增速下滑,净利润亦下滑。

4、根据部分公司披露的业绩指引看,18Q3收入增速呈自然下降态势,不过在行业逐步进入成熟期,以及历史高基数背景下,18Q3收入仍有较高的同比增长。

5、行业步入成熟阶段,增速自然放缓,公司之间竞争日益激烈,具有强竞争力的头部公司能不断扩大业务边界,获取高于行业的增长。关注基本面强、估值处于中部或底部、或有催化剂的公司。

港股:推荐腾讯控股(0700.HK)(版号未定短期拖累业绩,广告仍有高增长空间,小程序快速渗透,加速B端生态构建)、IGG(0799.HK)(收入主要来自海外,受版号影响较小,Q4将有多款新游上线);关注阅文集团(0772.HK)。

正文:

一、行业总体:增速下滑,Q2不及Q1,费用率提升

我们统计并分析了30家海外上市的中国互联网公司中报,覆盖社交、电商、视频平台、直播、游戏、搜索等行业的港股公司和美股公司,其中有22家公司公布了季度数据。

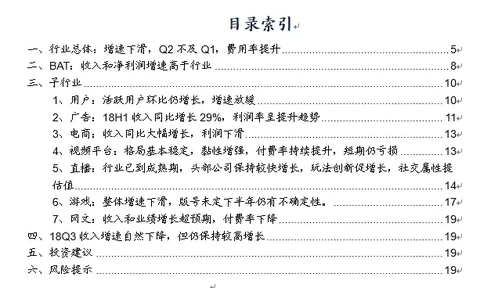

2018H1海外上市的互联网公司总收入为7,040亿元人民币,同比增长37.2%,相比2017年的高基数,仍有较快增长;18Q2收入同比增速较18Q1略下降1.3个百分点。

18H1归属母公司净利润总额为680亿元人民币,同比下降4.9%,18Q1和18Q2同比增速分别为30.9%和-36.7%,Q2增速大幅下滑主要是阿里、网易归母净利润下滑较多,京东、拼多多、虎牙归母净亏损扩大。剔除非经常性财务影响,NonGAAP归母净利润:18H1合计约为982亿元人民币(部分未公布NonGAAP归母净利润的公司以归母净利润计算),同比增长19.0%;18Q1和18Q2增速分别为27.8%和12.4%。

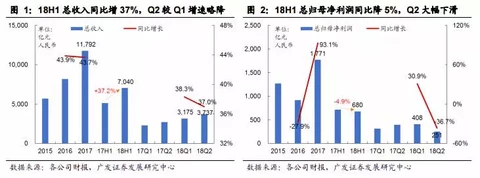

毛利率和归母净利率同比下降。毛利率:18H1海外上市的中国互联网公司毛利率为35.4%,同比略下滑2.6个百分点;2015~2017年平均毛利率分别为42.7%、40.5%、38.0%。归母净利率:18H1为9.7%,较17H1下滑4.2个百分点。

费用率同比提升。销售+管理费用:18H1合计为1,411亿元人民币,同比增长51.7%;销售+管理费用率为20.0%,同比提升1.9个百分点。研发费用:18H1研发费用合计为548亿元人民币,同比增长55.1%;研发费用率为7.8%,同比提升0.9个百分点。

二、BAT:收入和净利润增速高于行业

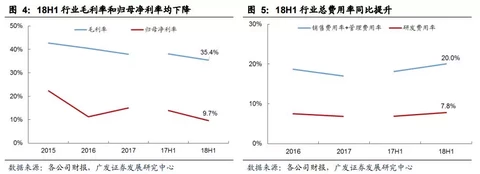

BAT总收入同比增长45%,收入占比提升。腾讯+阿里+百度三家公司18H1收入合计为3,369亿元人民币,同比增长44.8%,增速高于行业(+37.2%);18H1 BAT收入占比为48.2%(17H1为45.5%),收入集中度继续提升。

归母净利润Q2较Q1增速下滑较多。18H1 BAT归属母公司净利润合计为705亿元人民币,同比增长9.8%,增速高于行业(-4.9%),18Q1和18Q2增速分别为39.6%和-11.7%。18H1BAT NonGAAP归母净利润合计为873亿元人民币,同比增长25.4%,Q1和Q2增速分别为40.3%和15.5%。BAT毛利率为54.9%,同比下滑8.4个百分点;BAT归母净利率为20.9%,同比下滑6.7个百分点。

BAT销售+管理费用总额18H1为627亿元人民币,同比增长49.9%,增速提升;销售+管理费用率为18.6%,同比提升0.6个百分点。

BAT研发费用总额18H1为289亿元人民币,同比增长69.6%,增速提升;研发费用率为8.6%,同比提升1.3个百分点。

三、子行业

子行业中,社交、电商、视频、直播收入保持较快增长,18H1收入增速在40%~50%,各子行业利润增速不及收入增长,甚至同比下滑,视频平台仍亏损,但亏损缩窄,游戏收入增速下滑,净利润亦下滑。

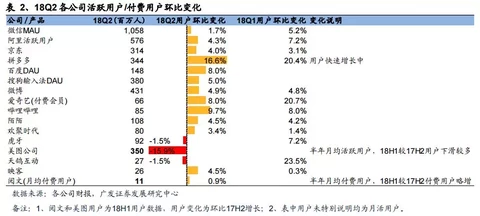

1、用户:活跃用户环比仍增长,增速放缓

移动互联网活跃用户基本见顶,我们统计的公司中,大多数公司的活跃用户数或付费用户数环比还在增长,但18Q2较18Q1增速有明显回落。仅有少数公司能在成熟行业中异军突起,用户快速增长,如拼多多;靠优质内容拉动,视频付费用户数还维持较高增长;具有社区属性的Bilibili、头部直播公司陌陌和欢聚时代,活跃用户环比增速提升。

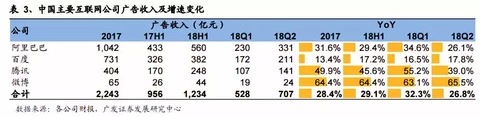

2、广告:18H1收入同比增长29%,利润率呈提升趋势

我们主要统计了BAT和微博的广告收入及增速,4家公司18H1总广告收入同比增长29%,Q2同比增速较Q1下降,社交、电商广告收入增速高于行业增长。18H1BAT+微博的广告收入合计为1,234亿元人民币,同比增长29.1%,其中18Q2增速较18Q1增速下降5.5个百分点。百度广告收入增速低于总体增速,微博、腾讯等社交平台广告收入增速大幅高于整体增速,阿里的营销收入在高基数下继续保持较快增长。

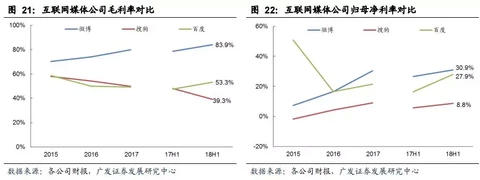

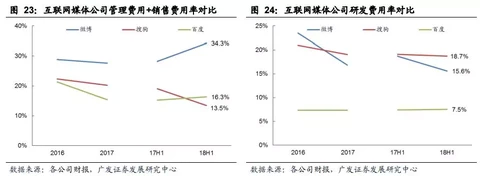

从上市公司业绩看,微博、百度、搜狗收入和利润均有较高增长,毛利率和归母净利率呈向上提升态势,费用率整体呈下降态势。受渠道及推广支出增长影响,销售费用+管理费用率阶段性提升。

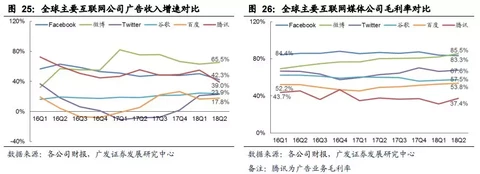

从全球来看,行业仍有较快增长,但受用户隐私监管和数据泄露事件影响,FB+谷歌+Twitter 18Q2广告总收入增速有所回落,而在18Q1的过去4个季度,其收入增速不断提升。数据泄露事件后Facebook用户增长明显放缓,各项运营费用、法务费用在不断增长,导致收入和净利润同比和环比增速均下降。

3、电商:收入同比大幅增长,利润下滑

4家电商公司18H1收入合计为4,100亿元人民币,同比增长41%,Q2增速较Q1提升;归母净利润合计为100亿元人民币,同比下降61%,净利润下滑主要由于阿里净利润下滑,拼多多Q2大幅亏损;NonGAAP归母净利润合计为380亿元人民币,同比增长7.2%,阿里Q2增速明显下滑。

4、视频平台:格局基本稳定,黏性增强,付费率持续提升,短期仍亏损

18H1爱奇艺和Bili 2家公司收入合计为129亿元人民币,同比增长50%,Q1和Q2增速分别为55%和47%;上半年合计净亏损30亿元人民币,其中Q2净亏损22亿元人民币。爱奇艺18Q2收入增长高于预期,亏损同比扩大,优质自制内容(如《偶像练习生》)拉动会员订阅和广告收入快速增长,付费订阅用户数达6,620万(截至18Q2),净增490万人,付费率约15%左右。Bili各业务发力促收入大幅增长,亏损缩窄,7月MAU达9,800万,用户增长强劲,老游戏稳定,新游戏储备丰富,广告、直播和增值业务增长势头很好。

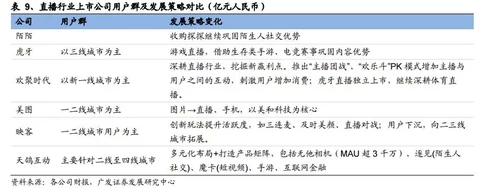

5、直播:行业已到成熟期,头部公司保持较快增长,玩法创新促增长,社交属性提估值

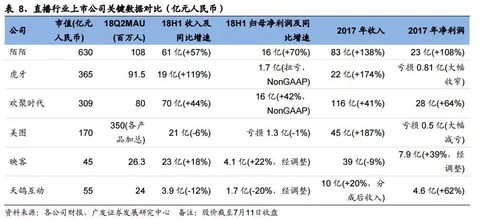

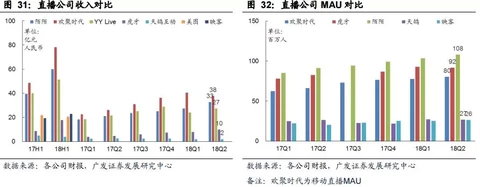

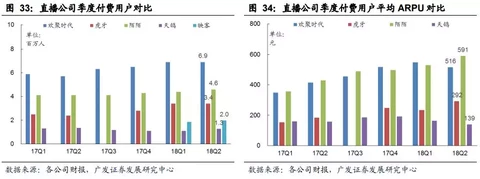

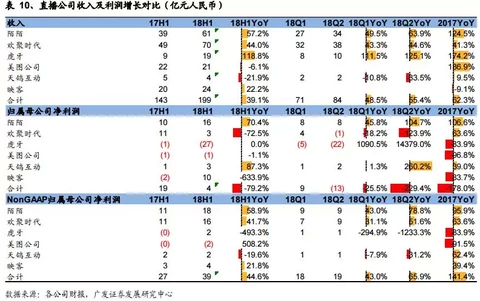

6家直播上市公司18H1总收入同比增长39%,总NonGAAP归母净利润同比增长45%,总归母净利润同比下滑主要因为虎牙亏损扩大。陌陌近几年凭借社交+直播策略,各项指标快速增长,成为直播行业龙头,MAU达1.08亿(高于其他公司),收入和利润增速超其他直播公司。虎牙作为直播龙头公司,MAU达9,150万(Q2较Q1略下滑),直播付费用户数Q2较Q1持平,虎牙商业化处于发力阶段,收入同比3位数增长,NonGAAP净利润扭亏,用户ARPU值较陌陌和欢聚时代仍偏低。欢聚时代YYLive上半年收入同比增长28%,收入增速回落,但变现依旧很强,Q2付费用户数690万,位居行业首位。映客MAU和付费用户触底回升,18H1环比增长,期望通过下沉城市扩大用户规模。天鸽直播业务有所下滑,旗下无他相机拥有3千多万月活用户商业化尚未挖掘。

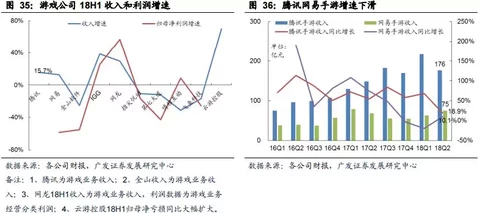

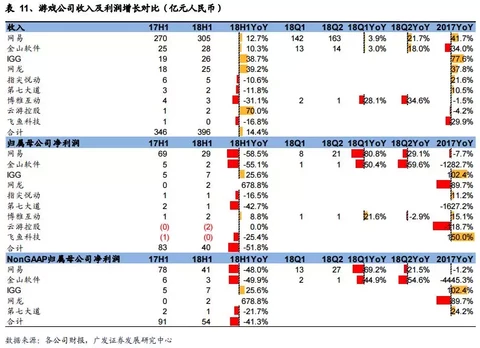

6、游戏:整体增速下滑,版号未定下半年仍有不确定性。

受版号审批暂停,以及生存竞技游戏拥有高DAU未变现影响,游戏行业整体收入和利润增速下滑较多。腾讯、网易18Q2手游同比增速分别为19%和10%,由于版号仍未放开,18Q3手游收入预计难有反转。金山软件游戏业务收入大幅下滑,再加上云业务亏损扩大,导致净利润大幅下滑55%,而核心游戏延期,导致18H2业绩也不乐观。IGG由于收入主要来自海外,受版号影响不大,核心游戏《王国纪元》流水趋于稳定,18Q4将上线多款新游,有望带来增量。网龙18H1手游和端游表现均好于行业,促进公司上半年业绩大幅增长。其他游戏公司收入和利润表现也一般,飞鱼科技、云游控股亏损局面未得到改善

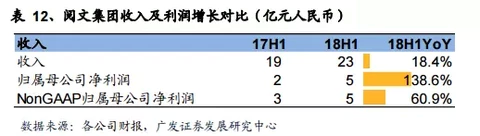

7、网文:收入和业绩增长超预期,付费率下降

四、18Q3收入增速自然下降,但仍保持较高增长

根据部分公司披露的业绩指引看,18Q3收入增速呈自然下降态势,不过在行业逐步进入成熟期,以及历史高基数背景下,18Q3仍有较高的同比增长。

五、投资建议

行业进入成熟期,行业增速自然放缓,公司之间竞争日益激烈,具有强竞争力的头部公司能不断扩大业务边界,获取高于行业的增长。重点关注基本面强、估值处于中部或底部、或有催化剂的公司。

港股:推荐腾讯控股(0700.HK)(版号未定短期拖累业绩,广告仍有高增长空间,小程序快速渗透,加速B端生态构建)、IGG(0799.HK)(收入主要来自海外,受版号影响较小,Q4将有多款新游上线);关注阅文集团(0772.HK)。

六、风险提示

1、移动互联网行业进入成熟期,行业增速自然放缓,公司之间竞争日益激烈。用户增长逐渐见顶,行业增长转为靠ARPU拉动,公司扩大业务边界,竞争日益激烈。

2、贸易战、政策面趋紧增加投资不确定性,降低投资风险偏好。近期出台政策包括游戏版号暂停及调控游戏数量,影视行业税收调查、“限薪令”等。

3、游戏行业版号暂停及调控游戏数量,对行业影响较大,头部游戏《绝地求生刺激战场》拥有高DAU未变现,再加上用户获取成本不断提高,可能导致老游戏流水下滑,新游戏流水不达预期。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP