美团点评(03690)仅仅是外卖?本地生活服务电商的下一个“阿里”

本文来自“零售金童观点”微信公众号,最初来源为方正零售的研报,作者倪华。

观点摘要

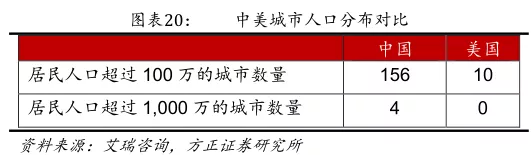

核心结论1:三个有利条件助推我国的本地生活服务电商快速发展。①城镇化率提升、城市人口密度增长(中国超百万人口城市数量156个,美国仅10个),劳动分工精细化推动服务业发展;②消费升级带来居民服务类消费占比增加;③互联网、移动设备的高度普及。如果说阿里、京东是商品零售电商巨头的代表,那么随着服务性消费占比的提升,本地生活服务电商也会迎来发展,形成“一超多强”的行业格局。

核心结论2:美团点评已初步成为我国本地生活领域的“垄断桥梁”。2017年GMV达到3570亿元,为3.1亿名用户以及约440万活跃商家提供服务。公司通过外卖配送等高频交易引流获客,增加用户打开软件的频次、沉淀海量的用户评论(UGC)甚至强化社交属性,从而构建竞争壁垒。再将高质量的用户导流到酒店机票预订、到店服务等低频交易业务,通过商家佣金和广告变现。其涉足的业务领域越多,单用户价值就挖掘地越彻底。

核心结论3:公司之所以在百团大战中得胜,核心竞争力来源于两点。1.前瞻性下沉到低线城市,不论是外卖、酒店预定业务,都规避与一线城市先发者的直面竞争;2.执行能力强大的地推军,以非常低的广宣成本快速获取了优质的商户资源。是本地生活服务电商中成本控制能力最强的公司。

核心结论4:关于估值,我们判断公司中短期内依然会在外卖业务上大力投入(战略重心依然是激进地扩张,拓展低线市场须补贴运力)。但骑手成本更像是“未来的投入”。思考美团价值的时候可以做一个极端假设,就是外卖业务不做了或者外卖业务不补贴了,公司是否能盈利?结论是可以盈利,其到店酒店旅游业务及上门服务类业务模式较轻,毛利率较高,对比同类型公司目前已经盈利。所以在估值的时候,可以将外卖业务单独撇开,不给予估值(2017年外卖毛利率已经转正)。而其带来的用户价值将在机票酒店、到家等部门一一变现,单用户/单商户价值可以参考携程、58同城等垂直领域服务电商,然后进行迭加。

核心结论5:关于利润的跟踪方法,核心是要测算非外卖业务的利润。当前变现主要来自两块:1.酒店预定业务的佣金。公司顺利拿下了低端线酒店,17年开始分食高端线蛋糕,未来大概率又将进入海外酒店领域,具备和携程竞争的强实力。2.广告收入,目前入驻平台商户已经有21%会采买广告,付费商户的渗透率提升迅速。本地生活服务app打开频次极高、时效性地域性强,流量投放精准度高,未来公司的广告收入将有巨大增长空间。

风险提示:

外卖业务持续亏损,网约车共享单车行业竞争激烈亏损过大,家政上门等服务类新业务电商渗透率提升较慢

1. 发展历程和公司概况

美团点评是中国领先的本地生活服务电商,公司用互联网技术成为消费者、本地服务商家之间的信息桥梁,为消费者提供餐饮外卖、到店、酒店、旅游、共享单车、网约车、家政服务等全方位的生活服务类信息,为入驻平台商家提供丰富的用户流量,同时围绕入驻商户的需求提供营销、ERP、支付等全方位的互联网解决方案。

公司已经在国内本地生活服务领域初步建立了垄断优势——2017年GMV达到3570亿元,交易笔数超过58亿,覆盖全国2800+城镇,注册用户超3.1亿名,年度活跃商家数量达440万。同时消费者、商户的粘性高,是国内高频服务领域的用户首选窗口——2017年交易用户人均交易笔数达18.8/年,前10%的头部用户高达98笔;440万入驻商家中活跃商家占比已经达到80%。

1.1 大事记和高管介绍

公司由美团、大众点评合并而成,大众点评成立于2003年,创始人张涛。美团网成立于2010年,创始人为王兴。两家公司于2015年合并,由王兴继续出任CEO。公司围绕着本地生活服务的诸多环节不断延伸拓展业务——早期的大众点评以社交评论属性为重,美团更偏重定位于团购,直到2013年开始战略进入外卖业务,2015年开始酒店预定业务,上述两项业务已经成为核心业务。2017年-2018年,开始收购摩拜单车,并尝试性地拓展了网约车、新零售等业务。

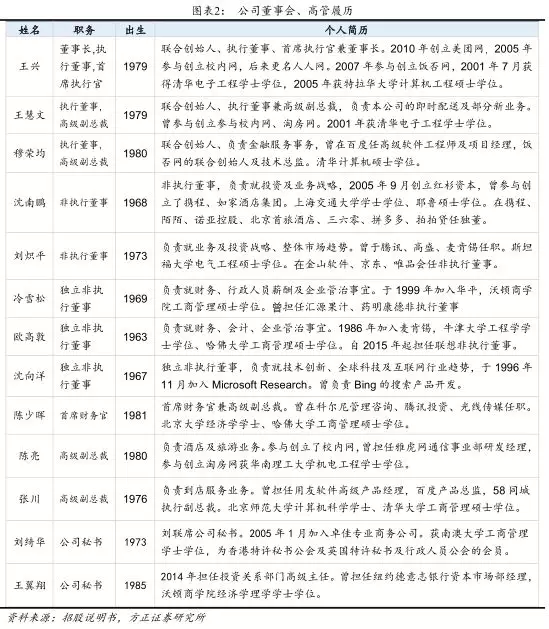

公司董事会成员和核心高管均在互联网行业有丰富的经验,具备高度前瞻的战略视野。联合创始人王兴、王慧文、穆荣均在创立美团前曾联合创立校内网(后更名为人人网),王兴后续曾创立社交网站饭否。董事会成员包括沈南鹏、刘炽平、冷雪松等,主要业务部门的执行高管包括王慧文(即时配送业务)、穆荣均(金融)、陈少晖(财务)、陈亮(酒店旅游)、张川(到店业务)。上述核心高管均曾在腾讯、携程、百度、微软等巨头公司担任高管和核心管理人员。

1.2 股权和融资

公司历史上先后经历8轮融资,重要资方包括红杉、阿里(2015年退出)、腾讯、高瓴等机构。2017年10月完成了40亿美元融资,投后估值为300亿美元。2018年9月20日在港交所上市。IPO前公司股权结构:王兴持股11.4%,穆荣持股2.5%,王慧文持股0.7%。腾讯持B类股票20.1%,红杉持股11.4%。

2. 收入分拆和财务概况

2.1 商业模式和三大业务集团

总结公司的商业逻辑:

(1)高频业务C端引流,主要即时配送的餐饮外卖、以及新拓展的网约车、共享单车等。再将高频交易获取的用户,一一导流到变现业务,包括酒店预定、到店业务等。

(2)地推军团拓展B端商户。尤其2-4线城市、低线市场商户,以及相对低频、高净值的商户(例如酒店、到店业务)。最后通过佣金、广告收入从B端商户变现。2017年,平台入驻商户达到550万家,其中活跃商家达440万家。

公司当前三大业务部门为餐饮外卖、到店酒店旅游、新业务。

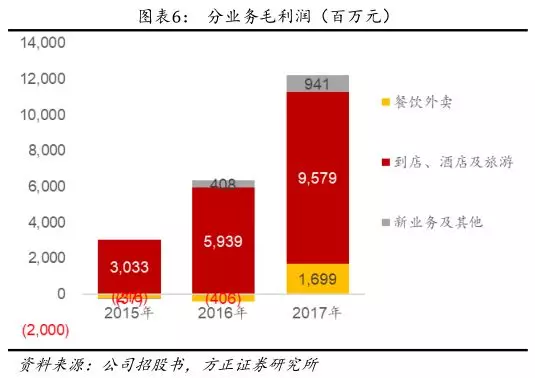

(1)餐饮外卖业务:公司在2013年进入外卖业务,目前成为战略核心业务。2017年收入210亿元(占比为62%),超过饿了么等先发竞争者成为国内外卖行业第一大玩家。并且积累了海量的用户数据、社交评论(UGC),2017年毛利率首次转正至8%。

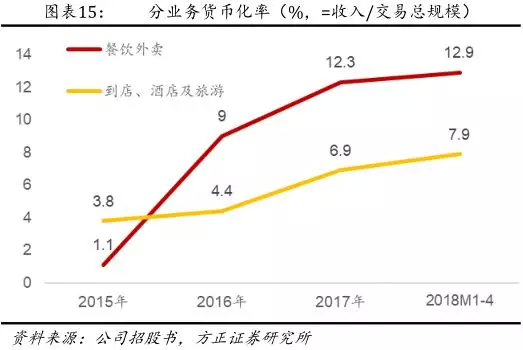

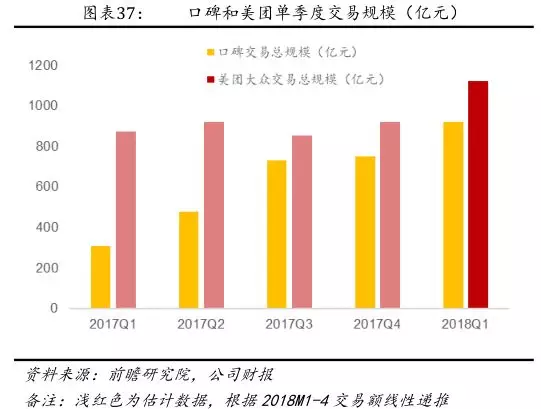

(2)到店酒店旅游业务:从2010年开展的团购业务演化而来,2017年收入109亿元(占比32%)。虽然公司进入该业务较晚,但是目前变现能力最强、毛利率最高(88%)的业务,也是利润的主要来源(2017年毛利润占比78%)。2018M1-4该业务收入43.5亿元,线性递推认为18Q1该业务收入约为33亿元,为同期携程的一半(18Q1携程收入/净利润分比为67.3/10.6亿元,净利率16%)。

(3)新业务:包括共享单车、网约车、生鲜配送等,2017年收入20亿元。均是围绕本地生活的高频交易入口,是公司用户增长、粘性增强的重要举措。

可以看出餐饮外卖业务及新业务中的共享单车、网约车、生鲜都属于高频业务,用于增加客户粘性。而到店酒店旅游业务则属于相对低频但是高价值的业务,也是目前毛利率最高的业务。未来如果美团能够实现高频业务盈亏平衡,高价值业务实现盈利,美团的护城河就非常稳固了,公司最好的投资时点也将出现。

2.2 变现路径:佣金和广告

和大多数互联网公司类似,主要通过佣金、广告变现。

(1)佣金

佣金是根据商家在平台上产生的成交金额按一定的比例收取。2017年公司佣金变现率(佣金收入/GMV)达到9.5%,远高于阿里、京东等网购电商3%左右的货币化率。和公司GMV占比最高的业务外卖有关,外卖订单单价较低(相比于购物电商),而配送费相对固定。因此会货币化率高于电商。

(2)在线营销收入

入驻平台的部分商家会采买营销广告,公司收取对应的广告费用。2017年美团点评的营销收入47亿元。对比阿里、京东,2017年两家公司的广告收入均在百亿以上,美团当前的广告收入还有很大的增长潜力。量化跟踪广告收入最重要的三个指标:

入驻平台的商户总数

采买营销的商户比例

单个营销客户的平均采买金额

公司2017年的付费营销客户数量大幅激增到92万,较2016年翻两倍,平台440万活跃商户中,营销客户的占比已经提升至21%,每5个入驻平台的商户中就有1个会采买广告。而这一比例在2015年仅为2%。证明了美团的流量价值已经开始全面显现,进入快速变现阶段。

单个营销客户采买广告的金额:2017年为5100元,远低于2015年的9000元,这和公司早年的黄页模式有关,当前更多通过向商户提供有价值的增值服务来变现,而非简单粗暴的收取曝光费用。美团坚持为每个营销客户提供最优的流量资源,广告页每天只推荐有限的商户(早期甚至每天只上线1个商户的推广),这种高度聚焦的广告显然对商户更加有价值,这也是美团在早期百团大战中脱颖而出,获取了大量商户资源的原因之一。

美团点评的广告收入的提升逻辑:

首先,激进的市场地推,保证平台入驻商户数量快速增长。公司强大的地推军团还在积极拓展广袤的2-4线市场,参考往年的业务进展速度,每年能够新增100-150万活跃商户。

其次,采买营销服务的商户占比理论上长期来看将继续提升,我们保守估计这一比例将在3年内超过30%,那么到2020年广告客户预计约有200万(当前为92万)。

第三,技术进步带来的单营销客户广告收入提升。本地生活服务类app具有两大优势。第一,流量价值具有地域性强,精准投放周边用户,和实物电商相比可提供的广告展位更多。第二,更需要针对用户画像“投其所好”,基于用户行为数据、社交评论而进行千人千面的精准推广,能够极大提升流量推广的效率。

2.3 成本分析:获客边际成本递减

2017年公司整体开支为384亿元,亏损金额(调整后)为28.5亿元,亏损率为8%。合并成本和各项费用的主要开支项目:

(1)配送骑手成本:183亿元,收入占比54%;

(2)雇员福利:87亿元,收入占比26%;

(3)用户激励和推广:65亿元,收入占比19%;

(4)支付、租金、折旧等固定费用:38亿元,收入占比11%;

(5)其他杂项:12亿元,收入占比3.4%。

虽然美团点评当前还处在亏损中,但我们需要从成本曲线的视角来重新审视,美团大众可能是最具成本优势的互联网企业之一。和其他互联网公司不同,公司每涉足一个新的领域,边际推广成本都是很低,而其他互联网公司的获客成本都在刚性上升。

美团重要的竞争优势在于,可以将外卖获取的用户成功导流到其涉足的每一个业务部门——到店、到家、酒店预定等。这是大多数互联网公司所不具备的优势。例如阿里、京东的用户相对局限在购物领域,携程、饿了么的用户很难延伸到其他领域,可以理解当前的骑手支出更像是“未来的成本”,而未来的固定成本主要是推广成本。

目前外卖业务基本上已经达到平衡点(2017年该业务毛利率为8%,已经扣除了骑手成本)。其他投入方面,推广费用主要分为对用户、对商户的补贴。2017年推广费用仅65亿元,全年新增活跃商户130万,新增交易5100万,估算获得一个新交易用户/活跃商户的推广费用分别为45元/1627元。和饿了么、口碑等竞争对手相比,公司有明显的获客成本优势。

3. 分业务经营和财务分析

3.1 餐饮外卖业务:大力补贴运力激进下沉低线城市

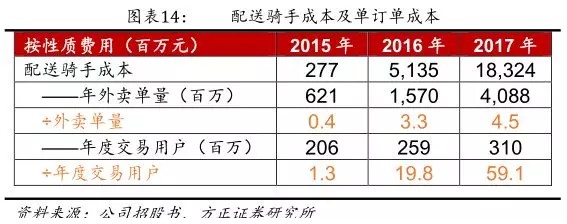

外卖是公司当前核心的业务,2017年外卖业务GMV达1710亿元,超越“饿了么”等竞争对手成为第一大外卖公司;外卖收入达到210亿元。美团自建了即时配送队伍,17Q4日均活跃配送骑手数量53.1万人,全年完成了29亿单配送,平均配送时长约30分钟。

2017年外卖的毛利率首次转正至8%,在每个外卖单上的骑手配送成本为4.5元/单,较2016年3.3元/单还提升了很多。和公司激进的竞争策略有关:在一线城市须要和竞争对手抢占运力,在新城市同样需要补贴运力,因此履单成本在2017年明显上升。中期来看,公司大概率会继续激进的扩张战略,尽可能地快速收割低线市场并获取新用户。而订单密度增加会提升骑手的配送效率(2017年每个骑手日均配送量提升22%),终局状态下其竞争力也可能优于对手。

3.2 到店及酒店预订业务

到店、酒店预定业务通过向佣金来取得收入。2017年该业务GMV1580亿元,收入108亿元,对应2017年货币化率为6.9%;2018M1-4该业务货币化率为7.9%,体现了公司对部分入驻商户进行了提价。该业务模式轻,成本仅为支付、流量、客服等,毛利率高(80%-90%)。目前贡献公司美团点评约一半的毛利润。

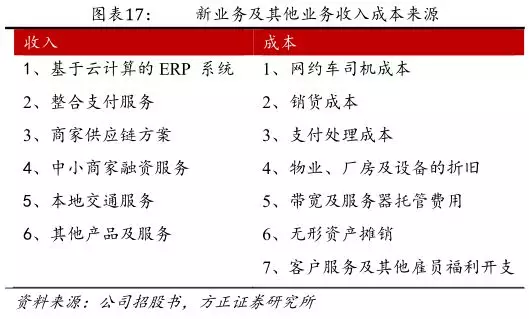

3.3 新业务小试牛刀:网约车、生鲜快消、到家服务

(1)生鲜超市及其他非餐饮外卖服务:美团跑腿提供同城配送服务,小象生鲜为类似盒马鲜生的外卖、餐饮的新零售业态。

(2)交通票务:包括国内及国际航班、火车、汽车及轮船的交通票预订服务。

(3)共享单车: 2018 年4 月收购了共享单车摩拜

(4)试点网约车服务:目前在南京、上海提供试点网约车服务。

公司目前从新业务获取的收入主要来自增值服务:第一类是技术工具,商户可以在开放后台完成团购、支付、外卖订单等业务。并为商家开发了“美团开店宝”和“点评管家”两款营销工具,帮助商户进行个性化分析,实现精准营销。第二类是金融服务,为平台商家提供小贷等金融服务,按额度分为“极速贷”和“经营贷”两大业务。

加入腾讯战营,对公司未来的流量来源提供了重要支撑。早在2011年,公司首次获阿里领投的5000 万美元B轮融资,5年后最终加入腾讯战营(2016年1月获得腾讯33亿元融资)。目前双方在微信钱包、小程序、腾讯地图、微信卡包等多项业务和产品上展开深度合作,为公司对抗阿里的饿了么、飞猪提供了重要支持。

2018年4月公司以27亿美元的估值全资收购摩拜单车(65%现金+35%发股)。摩拜注册用户超过2.32亿,目前运营620万辆单车,积累了丰富的“最后一公里”出行数据。其业务和美团的“最后三公里”主业形成良好的协同。但摩拜业务仍然处于严重的亏损状态,共享单车行业仍处在白热化竞争中,行业整体资金压力大,给美团的财务也带来严峻的挑战。两方共同的大股东腾讯为提供了重要的资金支持,以确保两家公司和阿里系本地生活企业(饿了么、ofo)具备优势。当前公司重要战略合作伙伴包括腾讯,Booking、猫眼,在联合营销,支付,流量方面形成了良好的互补协同,目前美团外卖,大众点评、摩拜单车应用被嵌入了微信、QQ。

4. 行业分析——本地生活服务电商竞争格局

4.1 四大外部因素推动本地生活服务行业快速发展

中国的本地生活服务行业具备良好的发展土壤,比海外发达国家的同类企业会发展的更快更好。除了资本助推的因素外,我们总结了四大宏观因素:

(1)消费升级、可支配收入带来的服务类消费占比提升

(2)城镇化推进带来的人口密度增加、社会分工效率提升

(3)互联网和移动设备的高度普及

(4) 本地生活服务行业的天然属性利于互联网平台电商发展

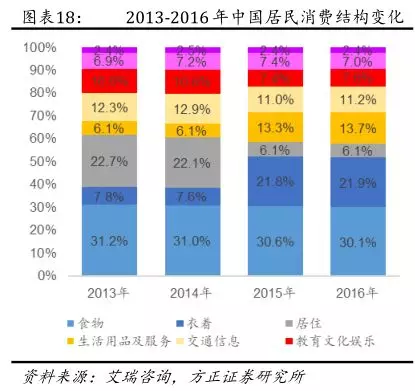

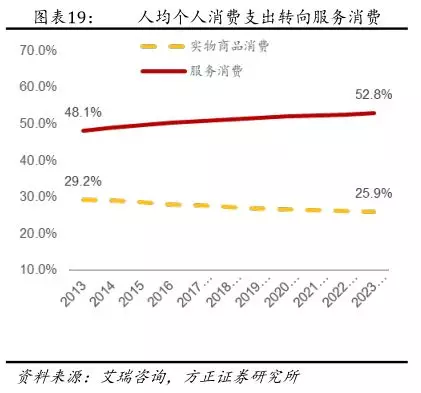

(1)消费升级、可支配收入增长,带动服务类消费占比提升

随着我国居民人均可支配收入增长、城市基础设施逐步完善,居民的消费行为更多从实物商品转向服务、体验类消费。根据艾瑞咨询的统计,2013年我国居民体验类消费(教育、服务、娱乐、医疗类)的占比仅为26%,2016占比已经高达45.6%。另一种观察口径来看,将消费品分为实物类/服务类,2017年我国实物类消费占比降低到25.9%,而服务类消费占比已经达到52.8%。

(2)城市化率快速提升

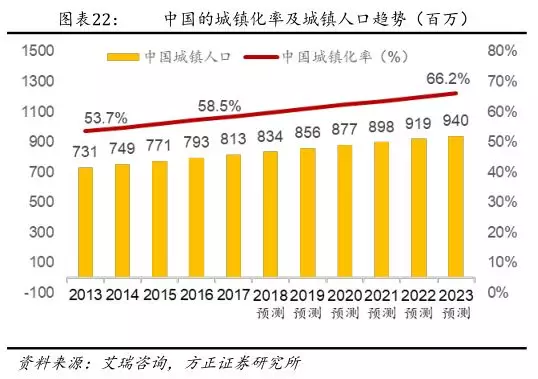

本地生活服务行业一般在人口稠密的大城市更具备发展前景。而我国大城市的数量、人口密度、、协作效率都在世界范围内具备绝对突出的优势。根据艾瑞报告,2016年中国人口超过 100 万的城市已有 156 个,而美国仅有 10 个;2017年中国城市的人口密度为2426 人/千平方米,是美国同期的 7 倍以上。2017年中国城镇化率为58.5%,城镇人口数量达到8.13亿人。预计到2023年城镇率将提升到66%左右,城镇人口增加至9.4亿人。

(3)人力成本较发达国家仍然具备显著的优势

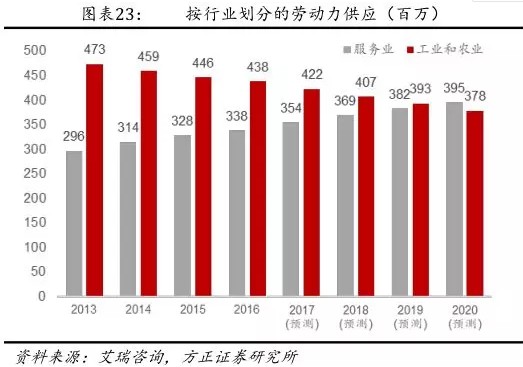

本地生活本质上是一个劳动密集行业,中国劳动力成本优势远超超越欧美发达国家。艾瑞数据显示:中国/美国每单即时配送人工成本分别约为 1 美元/5 美元;每单即时配送的平均送达时间分别为 35 分钟/75 分钟。未来将有更多劳动人口从第二产业向第三产业转移。2017年从事服务业、工农业的人数分别为3.5/4.2亿人次,预计到2020年这一数字将分别为3.9/3.8亿人。

(4)移动互联网高度普及,线下商家上网成为必然趋势

2017 年中国移动网民达到 7.53 亿人,普及率高达70%,远超美国。供给端来看,生活服务商家的总数已经达到1180万。由于商家类型繁杂、分散,行业缺乏一致评价,给线上化的商业模式带来了很大的机遇,用户评价的价值非常高。2017年生活服务类商家的上网率已经达到44.6%,而2014年这一比例仅为7.7%。

4.2 本地生活领域将孕育类似阿里的互联网巨头

本地生活服务行业是一个良好的赛道,长期来看,中国未来可能出现类似阿里的巨头互联网企业。

首先,购物电商以实物商品消费为主,而本地生活服务行业主要涉足服务业。未来我国服务行业市场增速将高于实物消费,本地生活电商的增速亦将高于实物电商。2017年我国生活服务市场交易规模已经达到18.4 万亿,预计未来5年行业CAGR达 10.2%,2023年行业总容量将翻倍至33万亿。

其次,本地生活服务行业的渗透率理论上会比购物电商更高,因为行业的供给端更分散,互联网的价值更高。2017年我国电商交易总规模为6.1万亿元,在中国的社零总额中的渗透率为16.7%,而服务领域的电商渗透率为10.8%,渗透率还低于实物电商。

(1)2017年我国生活服务行业GMV总额18.4万亿,互联网渗透率14.7%,生活服务类电商市场规模为2.7万亿。

(2)2017年我国本地生活服务行业的市场规模约9万亿,其中O2O企业渗透率仅为10.8%,可以认为2017年本地生活服务类电商的市场规模约9800亿元。而未来3-5年这个市场都将保持高增长,类似购物电商2013年前后的增速,粗略预计行业增速将在40%以上(当前网购电商行业的增速约25%),龙头增速将高于行业整体。

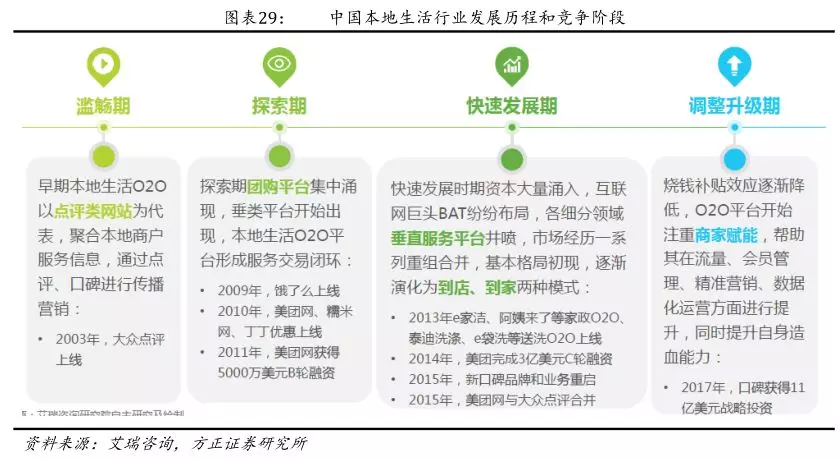

4.3 竞争进入最后阶段,美团凭借外卖巩固霸主地位

回溯中国本地生活服务行业的发展历程,2008年团购类鼻祖Groupon上线。在随后短短10年里,行业快速完成了探索期、野蛮生长、价格战洗牌的过程。相关企业可以分为“到家”、“到店”两大类。到店类的包括口碑、点评、美团、糯米等综合类团购平台,到家类的主要是阿姨来了、e袋洗等垂直服务类平台。目前行业最激烈的竞争已经告一段落,虽然价格战虽然仍在持续,但行业龙头已经建立了不可复制的垄断优势,未来占率将进一步提升。

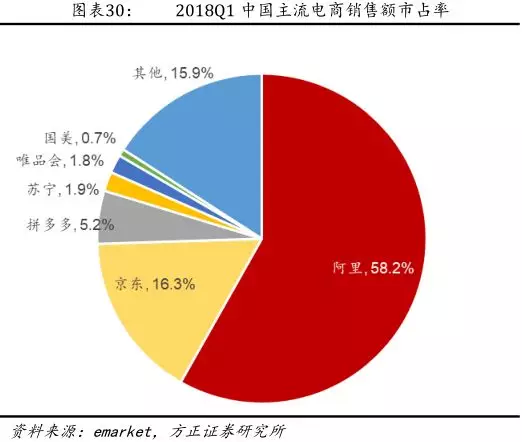

从大格局来看,未来美团点评或将是本地生活服务电商中,地位类似阿里的巨头。参考中国电商的行业格局,阿里、京东、拼多多在18Q1销售额市占率分比为58%、16%、5.2%。2017年美团大众GMV为3570亿人民币,本地生活电商行业市场交易总规模为9780亿,对应市占率约为36.5%。假设本地生活服务电商行业未来3年复合增速保持在30%以上,那么2020年行业总容量将突破2万亿。假设美团大众成为市占率过半的龙头,那么GMV将突破1万亿。

4.3.1 外卖市场分析 —— 美团和饿了么竞争分析

居民可支配收入的增长、便利性诉求的提升是外卖行业快速发展的基础。日本在类似的大背景下经历了便利店的快速发展,而在劳动力成本更低的中国,外卖快速普及。

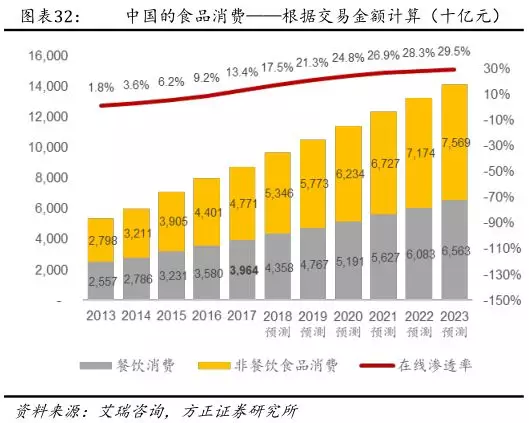

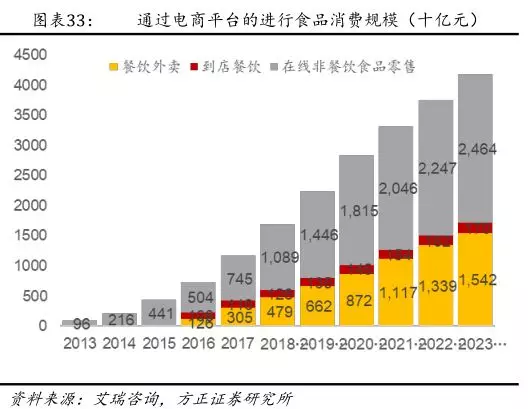

2017年中国食品消费市场约8.7万亿,餐饮市场规模约4万亿元,外卖市场规模仅约为3050亿。可见外卖的渗透率仍有极大提升空间,尤其是在次一线、二三线城市。艾瑞估计,2017 -2023 年餐饮行业的增速大约是8.8%,其中外卖的增速将高达31%,未来5年外卖市场的容量或将达到1.3万亿(较2017年翻4倍)。

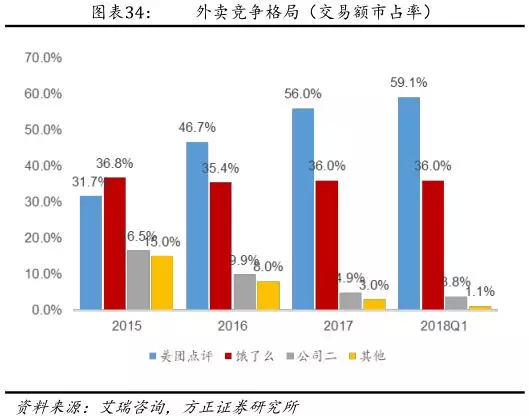

外卖行业始终以价格战进行野蛮竞争,前期基本上就是补贴客户(代金券、折扣等),后期开始构建平台壁垒(包括骑手团队、用户评论、商家增值服务)。成本控制能力、用户服务体验、执行效率成为玩家最后竞争的关键。

当前外卖领域业基本上只剩下两大玩家:美团大众、饿了么,分别背靠腾讯、阿里两大集团。根据艾瑞咨询提供数据,18Q1美团、饿了么在外卖市场的市占率分别为59.1%、36%。两家市占率已经接近90%。

饿了么发展情况和融资历程: 2009年由上海交大就读的张旭豪、康嘉等创办,在9年时间业务覆盖全国2000个城市,加盟餐厅130万家,注册用户量达2.6亿,日订单层突破900万。2011-2016年的A-G轮融资总额超23.5亿,投资人包括阿里、滴滴、中信产业基金、腾讯、京东、红杉、金沙江、经纬等。2017年8月,饿了么以8亿美元收购百度外卖,2018年4月被阿里以95亿美元全资收购。

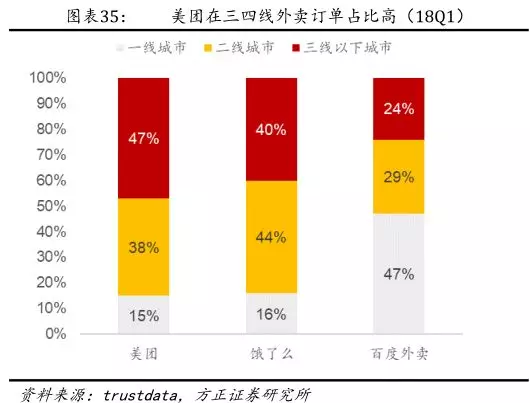

饿了么虽然起步早4年,但美团大众超越其成为外卖领域的霸主,得益于有三个原因:(1)美团在团购领域沉淀了大量的本地商户和用户评价,再切入外卖领域是非常容易;(2)地推团队、销售团队执行能力出色,成本控制、效率上超过饿了么。(3)领导人的战略眼光,先发下沉底线市场,低成本拓展了底线市场的运力和商户,18Q1美团外卖在三线及以下城市的业务占比高达47%。

4.3.2 到店和团购行业竞争分析

公司早在2010年开展团购业务,早期大多数公司都采取粗暴的硬广来获取商家客户,而美团则组建了强大的地推军团,长期通过线下地推的方式辛勤深耕商户客户,低成本取了海量商户的原始信任,早年2010年美团的商户数量仅有2000余家,3年之后就拓展到90万家。目前主要的竞争对手是阿里口碑、百度糯米。

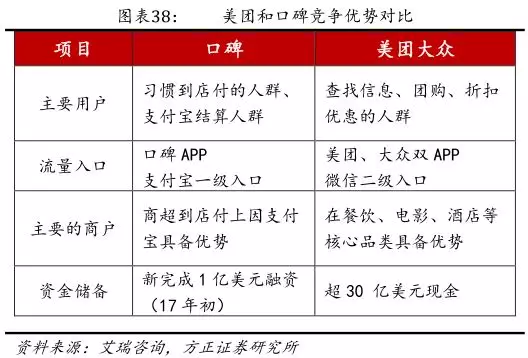

口碑简况:口碑正式成立于2015年,在2017年双12开始采取了激进的商户获取计划,承诺三年内免费向商家提供解决方案。口碑的优势在于①阿里提供的技术工具;②蚂蚁金服的金融服务,包括类型丰富的消费信贷、信用贷、小微贷款。

百度糯米:糯米并入百度生态圈后,团购业务已经有削弱,更加回归到了黄页模式。

未来团购领域的竞争角逐将主要存在于口碑、美团之间。两者相比各有优势和劣势:① 阿里更具技术优势,尤其在金融、支付方面;② 美团在商户端更具基础,同时在到店方面用户肖像更清晰。双方在共享单车、网约车、机酒上的布局也都基本上完全同步。未来可能都将长期投入较为激进的商户获取计划,来可能很长一段时间都呈现双寡头竞争的局面。

4.3.3 酒店、旅游预定业务竞争分析

国内在线旅游预订行业萌芽于1999年(携程、艺龙成立),携程获得众多资本青睐并在2004在纳斯达克上市。早期各家公司都在垂直领域上发展,2010年前后OTA之间竞争加剧,携程通过战略收购、合作成为行业龙头(并购及投资合作的公司包括艺龙、去哪儿、同城、途牛等)。经过几年的资本整合,行业形成了背靠BAT的阵营:

百度旗下:去哪儿、携程、同城、艺龙、途牛;

阿里旗下:美团旅行、榛果;

腾讯旗下:飞猪、百程旅行

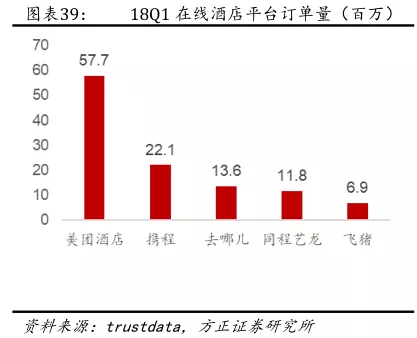

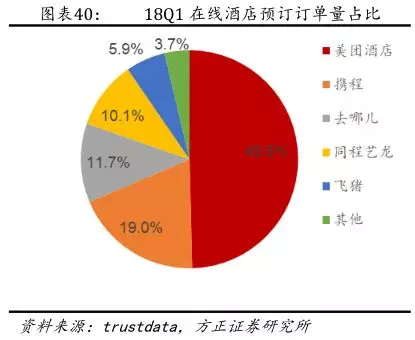

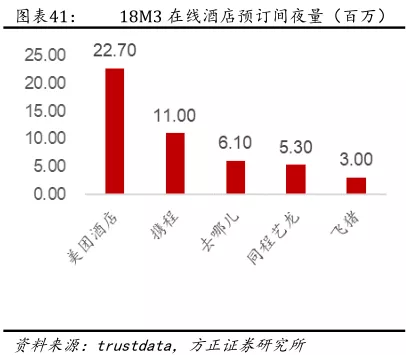

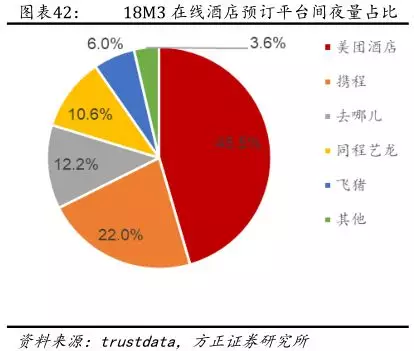

酒店预定业务已经成为美团最大的利润来源,规模上也开始和携程比肩。18Q1美团酒店、携程、去哪儿的订单量市占率分别为49.6%、19%、11.7%。18年3月,美团酒店夜间酒店订单量已经超过携程、去哪儿、艺龙、同城之和。

美团点评在酒店预定业务上的战略路径非常清晰。

(1)第一步“只做增量市场”,利用三四线基础快速做大。

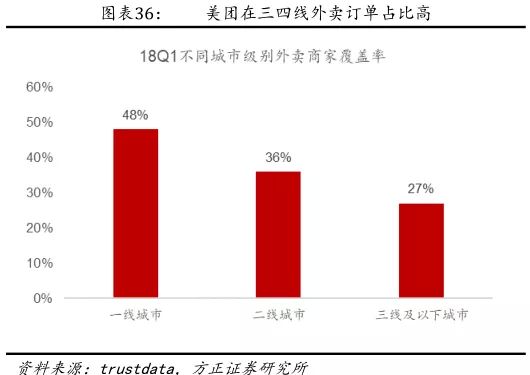

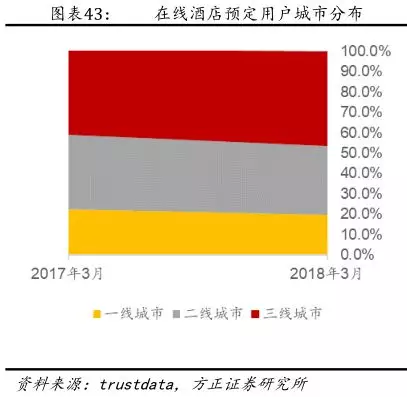

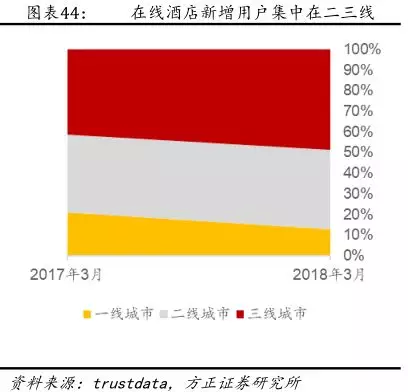

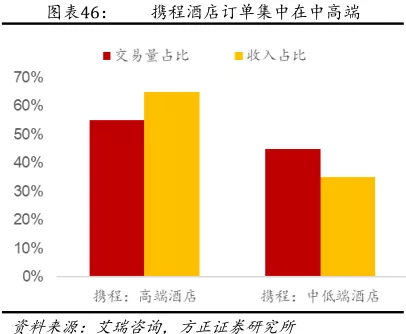

2017年在线酒店预定市场的增量基本来自二到四线市场,新增用户有近一半来自三线及以下城市,38%来自二线城市。美团酒店早期采用“农村包围城市”战略,规避了和携程产生直接碰撞,成为中低端酒店预订领域的王者,目前美团酒店业务中交易量的75%,收入的65%来自中低端酒店订单。

(2)第二步又涉足高星级酒店,用价格战、低佣金策略搅局。

2016年12月美团签约洲际酒店,标志着美团和携程正式开始了高端客户的角逐。彼时携程开始提升佣金率,美团恰恰在这一阶段提出了8%-10%的佣金率,加上强大的地推执行力,2017年一举拿下1.5万家高星级酒店。

展望未来,美团的在线酒店预定业务前景远超我们的预期。

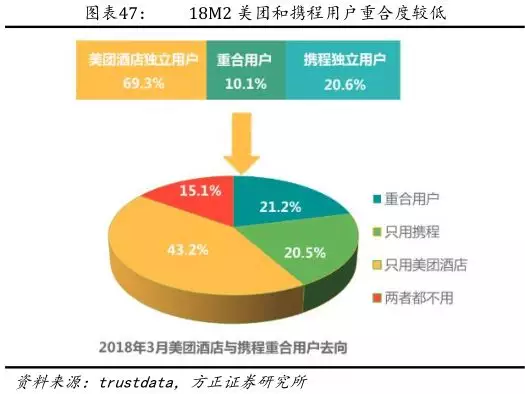

优势一,美团用户获取成本低、粘性高。得益于美团在本地生活服务领域的全方位覆盖,酒店业务的边际获客成本非常低,而携程等都将面临获客边际成本上升的问题。此外trustdata的调研数据显示,目前美团点评和携程的用户重合度较低,但是从重合用户的存留率来看,用户更加青睐美团。

优势二,低线市场布局充分,地推实力雄厚。未来高端线、海外的酒店客户都可以延展。美团已经通过低佣金策略成功拓展了高端酒店市场,由于获客成本低,未来有能力进行持续的低价战。此外也具备介入海外酒店市场的基础。仍有很多细分领域的蛋糕值得挖掘。

4.3.4 其他新业务

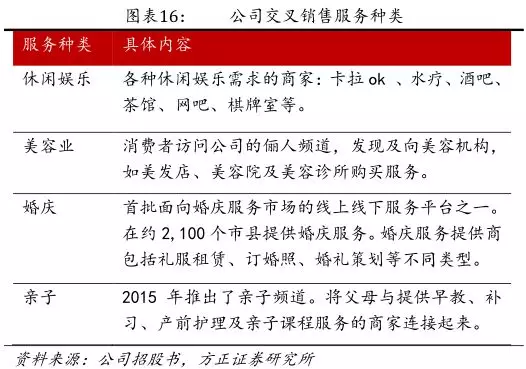

公司每年都在补充新业务来满足会员需求,当前新业务包括:

(1)出行业务

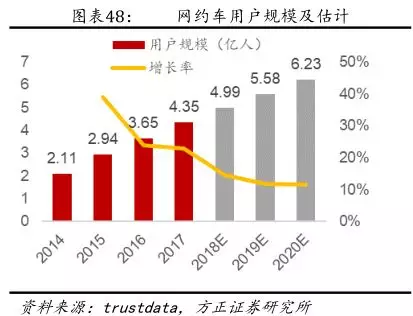

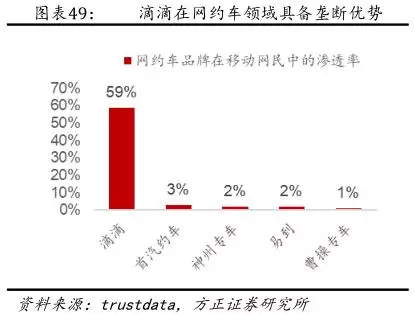

美团打车、租车在2017年相继上线,对战滴滴等竞争对手进入网约车战场。外卖、网约车的核心竞争资源都是本地生活运力,未来两家公司也必然向对方的领域渗透。由于网约车的需求和供给都集中在发达城市,因此短期来看,美团和滴滴等竞争对手仍然将在一线市场展开较量。

目前滴滴在网约车领域的渗透率高达45%,美团打车登陆上海后,上线三日已经占据30%的市场份额,主要也是在运力端进行了大量补贴。行业短期的竞争格局仍然激烈,任何一家平台都很难构筑竞争壁垒。而网约车业务对于滴滴来说是核心盈利部门,但是对美团来说,网约车更重要的是延伸其服务的范围,提升用户粘性和软件打开时长。在未来的应战中美团打车亦将更加从容。

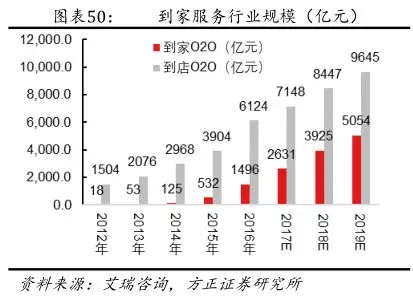

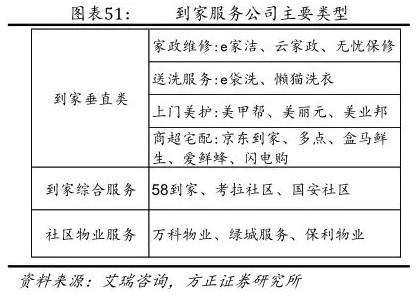

(2)到家O2O服务

到家O2O服务近几年来开始快速发展,规模逐渐和到店O2O靠近。2017年到家O2O的市场规模约在2600亿左右,未来三年行业规模有望翻倍。到家O2O的企业主要包括两大类:(1)商品到家服务、(2)家政服务。

商品到家业务方面,美团也试水上线了两个新零售业态。当前运营的项目部主要是小象生鲜、美团跑腿。小象生鲜是一家集生鲜食品、餐饮、电商和即时配送于一体的线上线下一体化生鲜超市。去年美团模仿盒马模式推出过“掌鱼生鲜”,门店位于五环望京,主要针对白领高端人群。此番推出的“小象生鲜”位于北京方庄,主要瞄准社区生活人群。门店面积为2000平米左右,其中堂食部分约为200平米,背靠美团的配送团队满足30分钟内送达。打造了自有品牌“象大厨”,核心产品为快手菜等半成品。

美团跑腿是2017年上线的同城即时物流服务,指定商品1小时送达。该业务最早在成都上线,收费标准也较百度的跑腿服务“万能跑腿”更低。当前收费标准为起送费5元,然后按照里程数每公里加1元左右配送费。

5. 对美团估值的探讨

从商业逻辑出发,我们不难理解美团的价值是多个业务的迭加。可以将美团的业务分为(1)引流部门、(2)盈利部门。

(1)引流部门:从长期来看,我们认为引流部门大概率将达到盈亏平衡的利润率水平。比如外卖配送、网约车这两类业务,最终竞争格局的稳定将带动行业整体恢复合理的价格水平。并且随着业务延展,规模效应呈现,引流部门的毛利润应当能够覆盖公司整体的费用,比如员工薪酬、折旧摊销、流量推广。但从中短期来看,美团点评仍然处在激进的市场拓展中,同时面临不同领域竞争对手的压力,因此大概率仍将会产生一定比例的亏损。

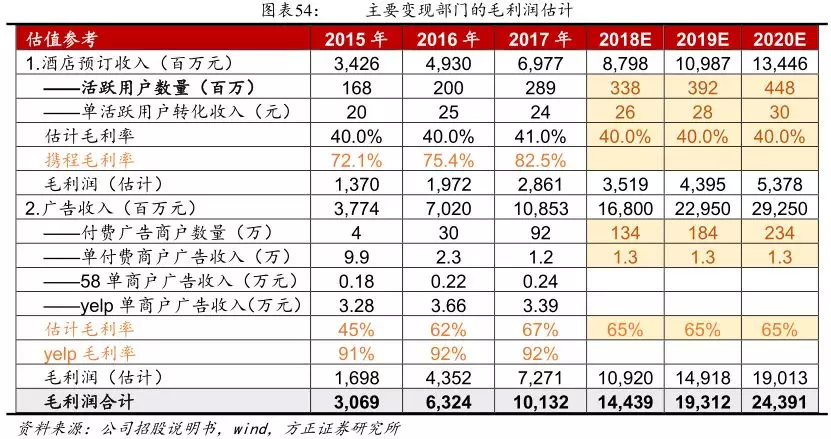

(2)变现部门,从静态的角度来看,当前的变现部门包括两大板块——酒店预定、到店业务。其中,酒店预定业务的利润最适合从用户的角度进行量化估算;到店服务的利润最适合以商户的角度进行量化估算。单用户、单商户的价值,我们分别选取了该垂直领域的本地服务互联网公司——携程、58到家进行参照。

酒店预定业务收入=用户数量×单用户转化酒店预定收入

到店服务业务收入=入驻商户数量×高于58的单商户价值

类似的,毛利率也根据上述两家对标公司进行估计。其中酒店预定业务的毛利率利润上将低于携程;而58由于成本涵盖了广宣成本,毛利率仍然为负,因此参考了美国的团购电商yelp的广告业务毛利率进行参考。初步估计两项业务的毛利率分别在30-50%、40-70%区间。

餐饮外卖等引流部门不计入估值,并认为这部分业务能够覆盖公司的固定成本。公司的净利润最终等于变现部门的毛利润。

毛利润预测核心假设:

(1)用户数量、商户数量根据往年的业务推进速度线性递推;

(2)假设单用户转化的酒店收入、单商户的广告收入略有提升。

(3)假设毛利率基本维持当前水平。

基于两个核心变现部门的毛利润水平对公司进行估值,我们简单测算2018-2020年两个部门能够产生的毛利润分别为144亿、193亿、244亿。如果参考其他跟互联网公司的毛利率倍数,在6-16x之间,并且美团有更好的增长前景,静态毛利润倍数可以参考yelp,2000-2500亿人民币的估值是较为合理。但是静态估值只是反映当前美团的两个变现部门,具备垄断优势、业务延展能力极强的龙头公司更值得从动态的角度给予估值。

6. 风险提示

外卖业务亏损持续亏损,网约车共享单车行业竞争激烈亏损过大,家政上门等服务类新业务电商渗透率提升较慢。

扫码下载智通APP

扫码下载智通APP