光大证券(06178)赴港上市前遭遇业绩滑坡 或搭上“深港通”便车

香港公开发售反应平淡,国际发售获得众多央企国企力挺,内地金融股赴港上市,依然是“冰火两重天”的格局。8月11日,光大证券(06178.HK)香港公开发售结束,市场消息一方面称认购情况“不甚理想”,另一方面其国际配售却异常火爆,在中船重工、中国建筑、中国人寿、交通银行等的“支持”下获得超额覆盖。

市场人士指出,目前依然低迷的股市,也给券商未来的业绩平增了一丝不确定性。实际上,自去年6月A股大幅调整以来,绝大部分内地券商都难免遭遇业绩大滑坡。此外,上月刚上市的东方证券(03958.HK)上市当天股价即破发,上述种种或多或少会给刚刚走出“乌龙指”事件阴影的光大证券H股IPO蒙上隐忧。

不过,也有市场人士认为,在深港通即将开通预期下,券商股将从中受惠。智通财经研究中心统计显示,中资券商股上周普涨,其中国泰君安(01788.HK)领涨。随着深港通预期的持续发酵,两地上市的中资券商股后续走势仍值得期待。

业绩不俗因“乌龙指”声名大噪

创建于1996年的光大证券总部位于上海,经过20年的发展,已经成为国内最大的券商之一。中国证券业协会的统计数据显示,光大证券2015年实现营业收入和净利润分别为133亿元和65.7亿元,在业内位列第11和12位。

光大证券的发展壮大离不开控股股东光大集团的支持。智通财经获悉,世界500强之一的光大集团由财政部和汇金分别持股44.33%和55.67%,而光大集团直接和间接持有光大证券58.84%的股权。

除此之外,光大证券2015年年报显示,国家外汇管理局旗下三家投资平台合计持有光大证券约2797万股,分列第八、九、十大股东。证金公司和中央汇金资产管理有限责任公司也分别持股1.63%和0.96%,是光大证券的第三和第四位的股东。

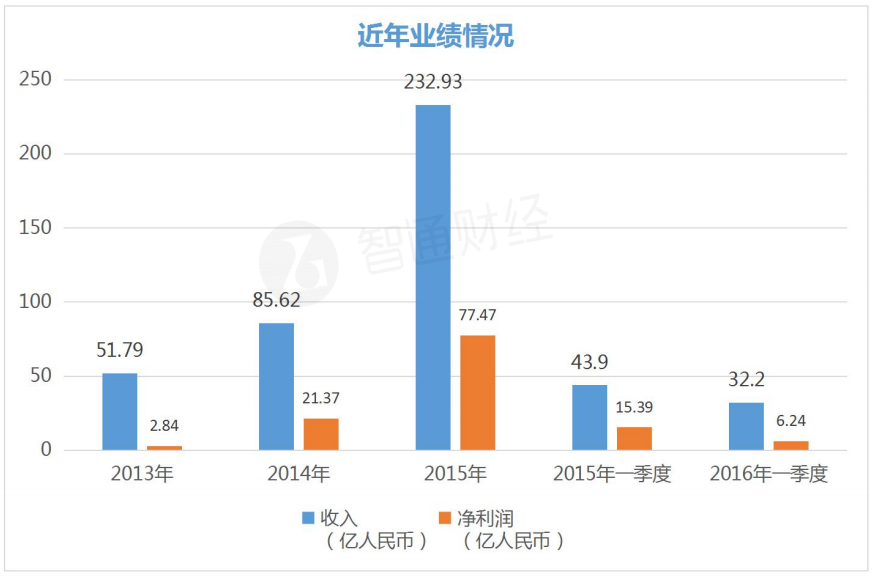

不仅股东强大,光大证券的业绩表现也不错。根据招股书,光大证券2013、2014和2015年分别实现总收入51.79亿、85.62亿和232.93亿元,复合年增长率为112%;同期净利润分别为2.06亿、20.68亿和76.47亿元,复合年增长率为509%。

不过,提起光大证券,就不能不提“光大乌龙指”事件。2013年8月16日上午11时左右,上证指数突现大幅飙升,包括中石化、中石油、工行、中行在内的数十只权重股瞬间涨停,沪指盘中飙涨5.6%,市场惊呆!

原来,这是一起因光大证券自营策略交易系统出现问题而上演的一场“乌龙”。最终中国证监会认定光大证券异常交易构成内幕交易、信息误导、违法证券公司内控管理规定等多项违法违规行为,对其处以罚没违法所得及罚金共计5.23亿元,自2013年8月31日起至2014年7月被禁止从事自营交易(自营固定收益证券除外)及暂停提交新业务申请,四名相关责任人也被处以终身证券市场禁入。

受此影响,中国证监会将光大证券的评级由此前的AA级降为2014年的C级,光大证券也因为连降7级成为当年“最悲惨”券商。

屋漏偏逢连夜雨!“乌龙指”事件后,2014年2月,光大证券因天丰节能IPO造假一事被证监会立案调查,因保荐人未能做好尽职调查,最终被罚645万元。

2014年11月5日至6日,中国证监会上海监管局检查光大证券旗下进行基金管理业务的光大保德信时发现,该公司存在若干内控及风险措施不完善;2013年12月,光大保德信原基金经理钱钧涉嫌内幕交易,被中国证监会立案调查;2013年10月,中国证监会上海监管局对光大证券进行现场检查,结果发现存在违规提供融资融券服务、违规推销金融产品等问题。

值得注意的是,上述事件发生后,光大证券称已采取一系列整改措施,并加强内部管理和风控。2016年,光大证券评级升至AA级,成为获评AA级的8家券商之一。

目前来看,光大证券似乎已摆脱“乌龙指”事件的影响,重归一线券商行列,但市场人士对智通财经透露,截至最后实际可行日期,光大证券有502宗投资者因“乌龙指”事件而提起的民事诉讼,其中仍有部分案件未审理完结。

公开发售反应平淡

2009年8月,光大证券在A股上市,成功募资110亿元。这次完成香港上市后,在港上市的中资券商将增至12家,A+H券商也将增至6家。这6家分别是中信证券(06030.HK)、海通证券(06837.HK)、广发证券(01776.HK)、华泰证券(06886.HK)、东方证券(03958.HK)和即将上市的光大证券(06178.HK)。

与上月上市的东方证券以低于招股价中位数的价格定价不同,智通财经获悉,光大证券H股的发行价最终定位12.68港元,稍高于11.8至13.26港元的中位数。由此,光大证券此次的集资额约86亿港元。

尽管光大证券H股的发行价不及去年趁着A股牛市东风在港上市的广发证券、华泰证券18.85港元和24.8港元的每股定价,但仍大幅高于东方证券今年在港上市时8.15港元的定价。

去年7月有媒体报道,光大证券拟赴港上市,集资最多195亿港元。不过目前市场偏弱,加上同业可比公司估值下滑,光大证券也“随行就市” 缩减了募资额。

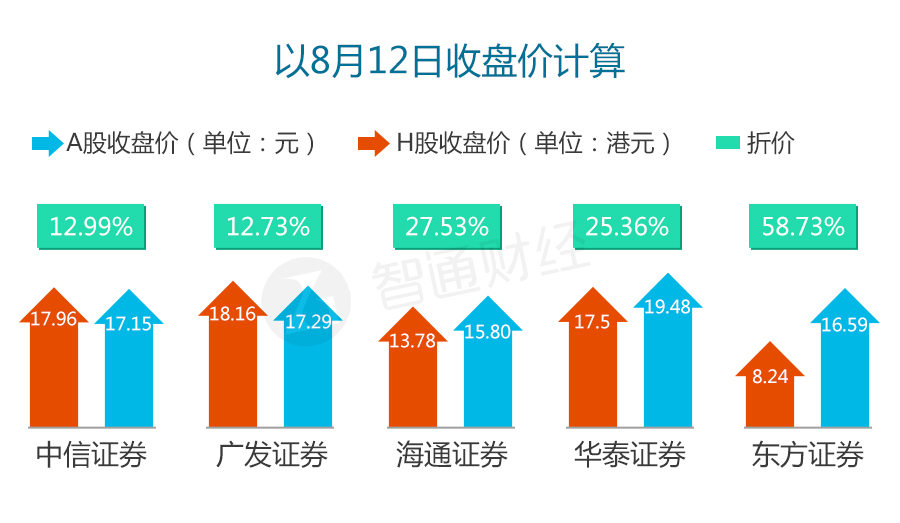

除了缩减集资规模,光大证券此次发售H股还较A股大幅折价。以其定下的发行价12.68港元计算,8月12日A股的收盘价17.47元人民币计,H股较A股折让约38%。

事实上,目前可比的5家A+H股券商,H股均较A股有所折价,平均折价约27%。以折让最少的广发证券为例,8月12日A股收盘价为17.29元,H股收盘价为18.16港元,H股较A股折价约12.73%。折让最高的属东方证券,12日A股收盘价为16.59元,H股收盘价为8.24港元,H股较A股折价58.73%。

而此次光大证券以38%的幅度折让,也算是给投资者一个“有诚意”的价格。不过,由于目前市场偏弱,从已上市的重磅新股情况来看,当前上市形势不容乐观。

以上月香港上市的东方证券为例,发行价为8.15港元,挂牌当天即破发,后面受深港通消息带动,目前股价已回升,险守在上市价的边缘。另一今年以来的“新股冻资王”中银航空租赁(02588.HK),上市第三日就跌破招股价42港元,12日收盘报38港元,已较招股价跌去9.52%。

再看其他赴港上市的证券股,其中不少都获得了超额认购。2011年以来,全球集资额最大的证券股海通证券(06837.HK)IPO,香港公开发售超额认购约1.8倍;第三家赴港上市的中国银河证券(06881.HK),香港公开发售部分收到涉及46.951亿股的认购申请,超额认购28.95倍;去年4月10日上市的广发证券,公开发售获得180倍超额认购;去年6月1日上市的华泰证券,公开发售获得了278倍的超额认购。

当前准备“登陆”香港市场的光大证券,显然没有遇上上述四家券商的“好时光”。受目前疲软市场影响,其公开发售获得接近一倍的超额认购。香港时富证券联席主席邓建初表示,现在同类型的中资券商股很多,加上市况不好,香港投资者未必有对券商股感兴趣。

营收下滑增速放缓

从2013年到2015年,光大证券总收入和净利润的复合年增长率分别达到112%和509%。然而,这样的增长率未来较大程度也将受到市场情况的影响。

招股书显示,去年一季度,光大证券实现收入43.9亿元,今年一季度仅32.2亿元,同比减少26.7%。净利润的下滑幅度更是惊人,由去年一季度的15.39亿元降至今年一季度的6.24亿元,降幅高达59.5%。

具体来看,手续费及佣金收入减少5.68亿元,投资收益减少5.65亿元,利息收入减少0.58亿元。光大证券称,收入减少主要是由于市况转差,经纪客户交易量减少,同时行业竞争激烈,导致佣金费率下降所致。

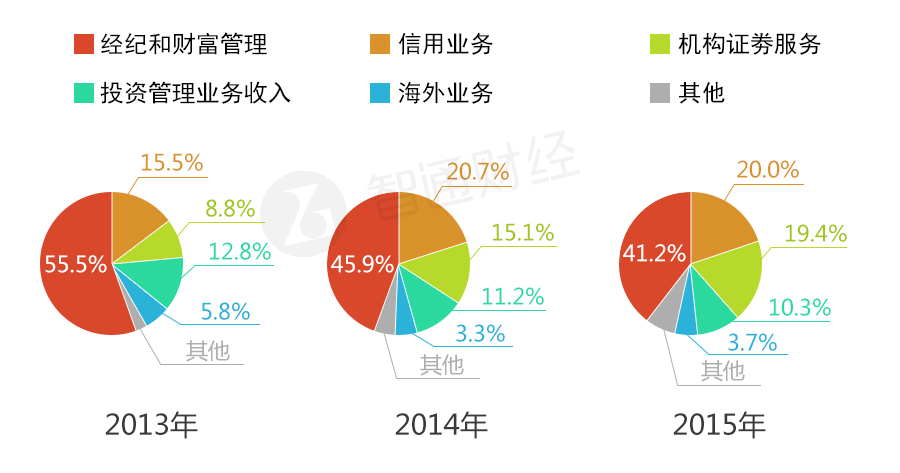

经纪及财富管理业务是光大证券最主要的收入来源,近三个财年占总收入的比重一直在40%以上。但今年一季度,该业务收入为10.73亿元,较上年同期的18.46亿元大降41.9%。

光大证券称,该项业务收入很大程度上取决于客户的成交量,而成交量受整体经济状况、利率波动等外部因素影响,不受光大证券所控制。事实上,自去年6月的大跌之后,A股的成交量已由最高的日成交2万亿元逐渐下滑到如今的6000亿元左右,已较长时间维持在低位。

佣金费率方面,受同业竞争影响,也是逐步下滑。智通财经获悉,从去年4月“一人多户”制度放开以后,个人投资者最多可以开立20个证券账户,这给券商带来不小的压力,很多券商通过下调佣金费率来吸引和留住投资者。

光大证券也不例外。智通财经获悉,2013年、2014年和2015年及截至2016年3月31日止三个月,光大证券的净平均股基经纪佣金率分别为0.689‰、0.617‰、0.449‰及0.376‰,一降再降。光大证券承认,部分竞争对手企图以降价手段争取市场份额,未来在佣金方面仍将面临下行压力。

截至去年底,中国共有125家注册证券公司,市场竞争一直十分激烈。然而,这种竞争未来将会持续且更加激烈。根据中国证监会去年3月的声明,未来或向其他金融机构(如商业银行)开放证券业。而商业银行往往比证券公司拥有更雄厚的财务资源和更广阔的营业网络,这将进一步加剧市场竞争,尤其在证券经纪和股票承销方面。

不过,尽管目前证券市场行情依然疲软,但市场人士认为,在深港通即将开通预期下,券商股近期将从中受惠。智通财经研究中心统计显示,中资券商股上周普涨,其中国泰君安(01788.HK)领涨。随着深港通预期的持续发酵,两地上市的中资券商股后续走势仍值得期待。

扫码下载智通APP

扫码下载智通APP