全球投资谈:市场震动下,美国股票类ETF为何却在流入资金?

本文来自微信公众号“美股基金策略”,作者为王延巍。

刺激的一周过去了,从连续两个交易日左右的大跌,到上周五的强势反弹,投资者心里也是五味杂陈,尽管有反弹,但是后面的走势依然不明朗,所以,我们小心些总是没错的。

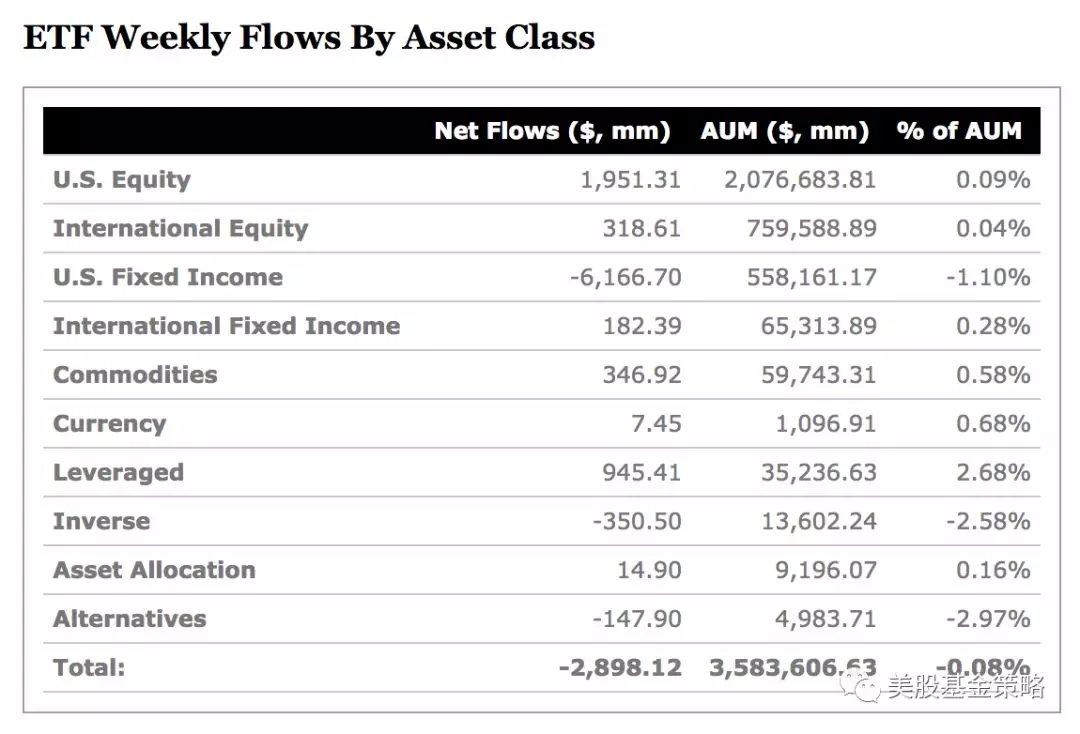

而同时,美国市场ETF则出现咋一看令人匪夷所思的情况,那就是尽管这样的行情下近29亿美元资金净流出在预料之中,甚至比预料的乐观,但是从结构来看,股票类ETF竟然并非失血重点,这就值得琢磨一下了。

可以看到美国股票类ETF其实倒还净流入19亿美元资金,最大的资金净流出来自于固收类ETF的61亿美元,为啥被认为风险更高的股票类ETF反而还稳呢?这个一方面还是和市场反应时间有关,以及本轮抛售由科技股引领的结构性特点有关,另一方面你也要看债券ETF被抛售的品种有什么特点,接下来,我们先看资金净流出前十。

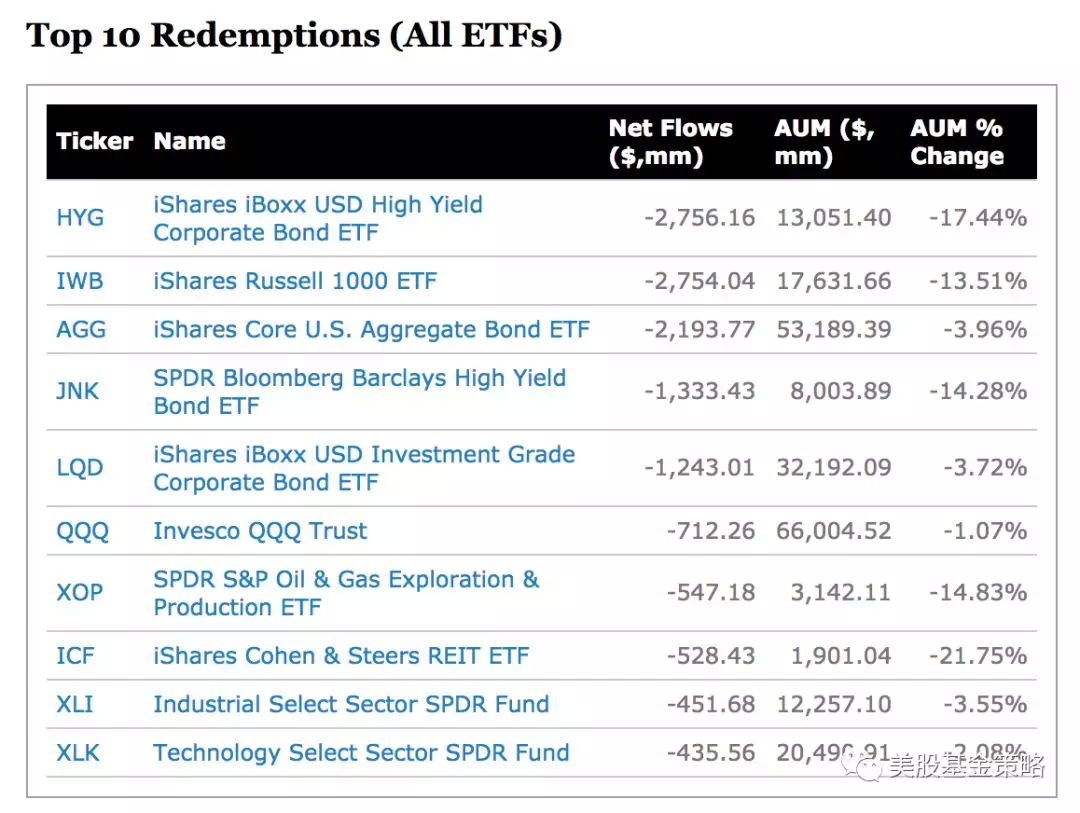

各位可能也看出来了,重点失血的是相对高收益率债券的ETF,比如LQD作为公司债相对国债收益率更高,而HYG又是公司债中更高收益率的一批,JNK更不用说了,代码都是Junk变体,本身就是垃圾债类ETF,JNK在过去在围绕国债收益率变化的波动中也一贯敏感。

这其中的逻辑在于,哪怕是AAA级别的公司债,其风险理论上也是高于美国国债的,而一些收益率更高的债券风险更是比质地优良的公司债风险更高。毕竟,如果能低成本发债谁不愿意?一个国家,或者一个公司不得不用较高的债息去发债,还不是因为投资者对其风险性生疑,所以高债息本身是一种风险贴现,它的价值实际上也体现在其收益率和国债收益率的差值上。现在情况是,国债的收益率提升了,这个差值减少了,那么高收益率债券的投资价值也随之减弱,进而围绕它们要产生一轮抛售,直到其收益率提升到令债券投资的风险偏好较高者满意。同时,请注意,美国国债收益率的提升或者说阶段性被抛售,又是因为对美联储加息预期下“旧债”收益价值相对减弱的体现,所以我们说美联储加息这个小数点后几位的动作就是一个连环过程传导到市场上。

除了高收益率债券,科技板块也成为近期被抛售热点,同时前面也提过了,近期板块切换也会起到推波助澜的作用,所以QQQ、XLK这样的科技股代表ETF也跻身资金流失前十。

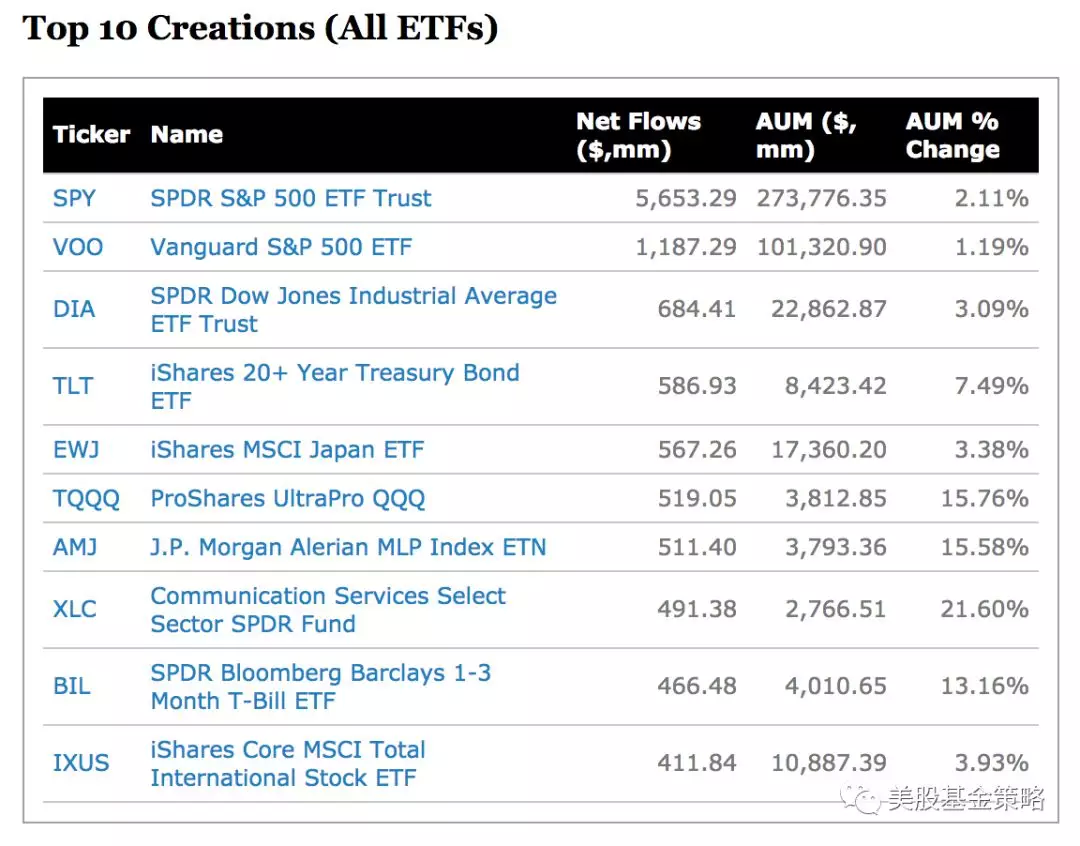

而看看资金流入前十,你会发现大盘宽基指数在动荡但是还没到投资者惊慌的市场上,这类指数往往更容易让投资者心安,因为在动荡市场,你也不知道哪个板块可能是接下来要暴跌的,也不知道哪个板块可能是要反弹的,那就一篮子投资吧,在股票类ETF中,大盘宽基指数也是风险相对最小的一类。所以我们看到带头大哥SPY净流入56.5亿美元,先锋基金的同类产品净流入11.87亿美元,而道琼斯工业指数基金DIA也有6.8亿美元入账,与QQQ的资金净流出形成鲜明的对照。这也是上次内容,与大家分享的在牛市后期,动荡市场在股票投资仓位上个股投资可以考虑向指数投资部分归拢,而指数投资中也可以进一步向大盘宽基指数调整。

同时,日本股市ETF成为海外市场亮点,净流入5.67亿美元。今年以来,整个日本的经济情况明显令人感到振奋,从股市到房产也一派乐观情绪,两年后的东京奥运会也让人结合近期上行的日本经济总期待些什么。

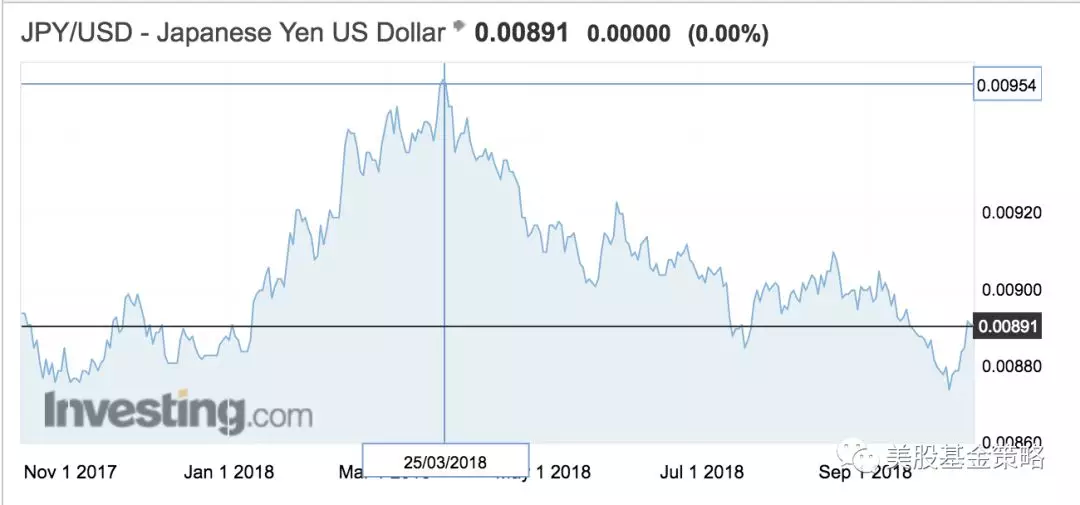

我们都知道本轮大跌之前,日经225指数又来了一个新高,同时熟悉国际金融的朋友都知道,日元有个特点,即被投资者定义为一种避险资产,所以市场波动中日元常常坚挺。

我们可以感受一下此前一月末市场暴跌后一段时期,日元兑美元汇率,那是一路向上。而最近伴随市场下跌,也可以看到日元又起来了。

而同期欧元兑美元基本震荡中变化不大,也算相对较稳。

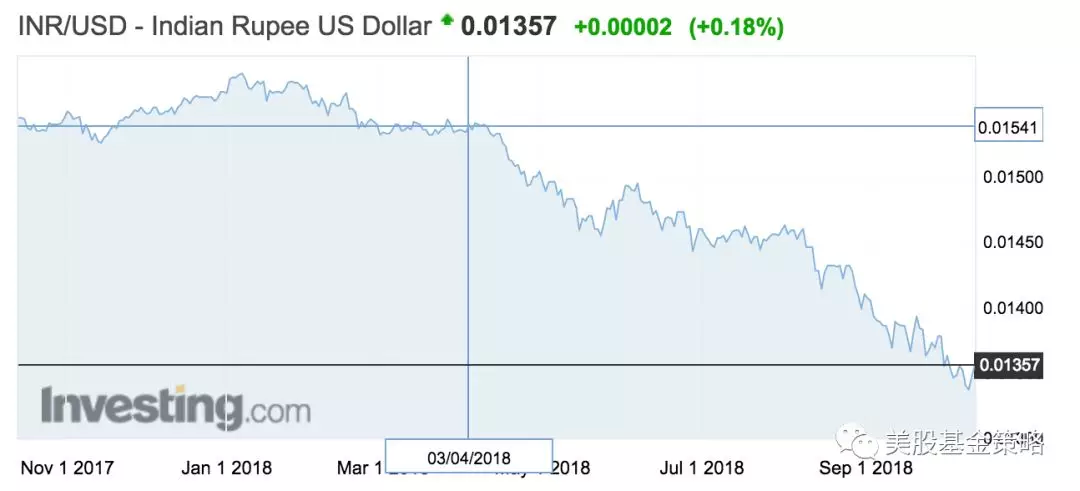

看看新兴市场,比如印度卢比兑美元,那就是缓慢贬值。

再看一个雷亚尔兑美元,那是贬值的更猛啊。

但是在日本股市投资上,还需要注意,尽管日元避险,但是日股不避险,也是要随着国际市场起伏的,而且日本股市和美股的关联性很强。同时,如EWJ这只ETF关联的也并非日经225指数,而是MSCI日本股市指数,同时作为美国市场的ETF也有汇率问题。

今年以来,EWJ的走势相对标普500指数还是比较弱的,你会发现特别是日股启动这波,倒是显得更弱,这其实一方面是美元同期很强,另一方面上面的包括日经225走势大家也看到了,日股涨势没那么夸张,只是由于日本股市曾经长期低迷,所以有些突破总会被媒体鼓噪一番,何况咱们的股市实在是......但是,从个人投资角度,要注意鉴别,此前国内媒体鼓噪印度股市的新高我也提到结合汇率来看,而近期美股暴跌也明显国内媒体用词更为夸张,看看美国媒体用词审慎很多啊。

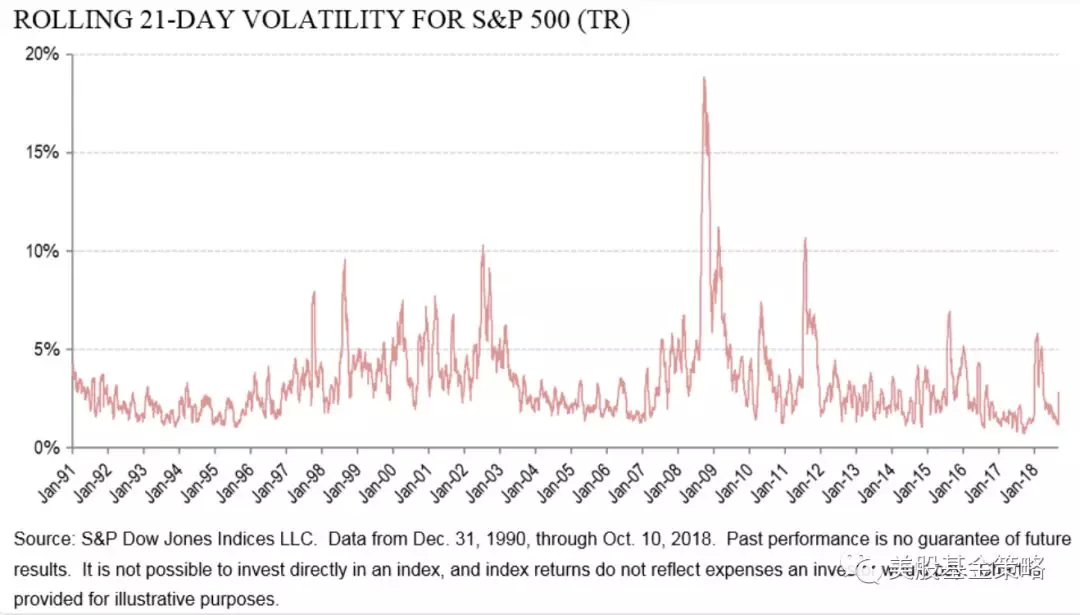

事实上数字而论,就上周三美股的暴跌而言,从波动来看,距离今年1月那波都还有距离。当然,波动率的幅度和频度,确实是市场风险的体现,我们需要注意,但是也不必被媒体带着咋呼。

而在科技股遭受资金流出压力的时候,新生力量继续生长,挂钩通讯服务板块的ETF:XLC,连续两周进入资金净流入前十,再度吸引近5亿美元资金,规模又扩大20%以上,已经超过27亿美元。尽管这一板块的两大重量级股票Facebook和谷歌今年麻烦都不少,但是,心仪它们的投资者依然不少。

而从近5个交易日来看,XLC的走势也还算坚强。

来看看新基信息,此前跟大家介绍过富兰克林邓普顿推出了一系列区域市场,特别单一国家市场基金,而且费率对标贝莱德的安硕品牌,都会更低一些,近期,在全球市场动荡之际,富兰克林邓普顿毫不畏惧又推出三款基金:

沙特的Franklin FTSE Saudi Arabia ETF (FLSA), 费率0.39%,贝莱德同款基金KSA费率0.74%;

南非的Franklin FTSE South Africa ETF (FLZA), 费率0.19% ,贝莱德同款基金EZA费率0.62%;

拉美的Franklin FTSE Latin America ETF (FLLA), 费率0.19%,同款的拉美40指数ETF是ILF,同样来自贝莱德,费率为0.48%。

尽管这个领域,富兰克林邓普顿和贝莱德还不是一个档次的公司,但是对于投资者来说多种选择总是好的,而如果能激发同类产品费率进一步下降就更是好事一桩了。

最后聊聊IPO,这两年IPO市场比较活跃,而动荡的市场下也起了变数,比如腾讯音乐的IPO就暂缓了。此前,面对一波重量级中概股IPO,我的建议就是:先别买!为啥?IPO是公司主体从一级市场转向二级市场的行为,说的更不好听些,一级市场的投资者需要二级市场的人“接盘”。当然,这也是正常的资本过程,也不能一概妖魔化为“圈钱”。但是也正是这个过程存在巨大的不确定性,因为信息是不对称的,一边是低流动性下的一级市场的“估值”,另一边是高流动性市场参与者博弈下的“市值”,这个过程市场波动也会较大。何况,对于IPO的一方,无论其本身为了能募资更多,还是其前期投资者希望退出的价格更高,都天然的有把IPO前估值往高了抬的需求。所以,你会发现上市公司IPO经常出现开始向上,进而出现震荡甚至暴跌的情况,这就是一个市场博弈的过程,对于一般投资者来说这个过程还是避开的好。

而这两年的IPO还有一个需要“提防”的地方,因为自从次贷危机后,全球放水银根宽松,所以出现了一个有趣的现象就是创业公司懒得上市,因为一级市场融资很容易上市还要听投资者和媒体不停BB,加之如今一级市场的股权退出机制也在丰富,所以何必急着IPO呢。这样的结果就是独角兽公司数量暴增,它们就这样被养在一级市场,进而让很多公司最具成长性的阶段在一级市场度过,进入二级市场后的成长性令人生疑或者说还需观察。同时,伴随热钱不再,全球整体进入收紧时期,这个时候赶着上市的公司也就更是令人需要注意风险了,说白了一级市场资金和流动性枯竭后,一堆公司自然要往二级市场跑。基于上述背景,这个时候的IPO更需要谨慎参与。

很多IPO的公司不是说它不好,而是说这个时节下的IPO估值很可能不是一个好的入场时机,各位朋友要更加谨慎,投入一些资金去试试也不错,但是不要被轻易鼓噪重注参与。正如电影台词说的“让子弹再飞一会儿”,让IPO先跑一会儿,让“次新股”也再飞几个月,哪怕优秀的公司股票也可能产生巨大泡沫(甚至更可能产生泡沫),耐心一些的你可以等到更高安全边际的投资机会。

对于行业泡沫,基金哥从社会和商业发展角度一直不反感,甚至要为其唱赞歌的,因为自由市场下集中资本验证商业可行性产生的泡沫才是最高效的资源配置过程,我不知道这哪里有“巨大的浪费”了。

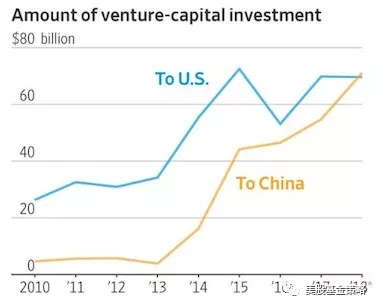

而最近这波资金宽松周期中,中国创业公司受益最大,在2010年的时候,中国风投资金总额还远远不及美国。此后中国创业公司接受的风险投资金额迅速增加,在2017年末,以710亿美元首次超过了美国的700亿美元。

同时,需要注意的是这个过程并不光是中国风投自己玩,特别在2016年以后,中国公司接受的风投中来自于美国投资者领投的资金快速增加。而也正是伴随这个过程,中国互联网与中国人生活的方方面面产生交集,整体上给大家的工作生活带来了极大便利。当然,其中也争议重重,在芯片的事儿后甚至出现了污名化中国创业公司价值的趋势,但事实却是近几年全球互联网创新的两级就是美国和中国。

当然,作为个体我们对于泡沫要注意把握节奏和参与的方式,需要注意自我保护,而伴随内外因多方面因素,面对中概股这波IPO热潮,我的建议依然是,IPO只是开始,我们又何必非要赶这趟还没踩稳油门早班车。

扫码下载智通APP

扫码下载智通APP