美联储会听特朗普的吗?

本文节选自国金证券的研报,作者边泉水、段小乐。

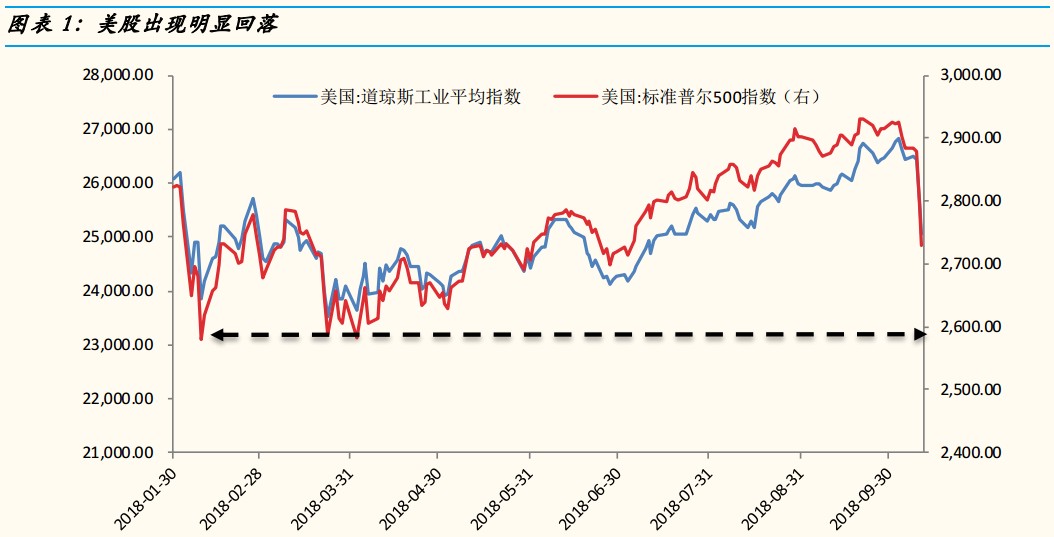

美股高位回落,利率抬升可能是背后主要驱动因素,短期美股仍会有一定的波动。截止 10 月 11 日,标准普尔 500 指数回落到 2728.37 点,道琼斯工业平均指数跌落到 25052.83 点,纳斯达克综合指数受创更严重,跌落至 73229.06 点。 最近美国投资者主要关注的事件主要包括中美贸易谈判的破裂+利率上行+油价上涨,这些都直接影响消费者支出以及住房市场。通常投资者寻找最安全的市场来获得合理的回报率,但多年来,债券市场的回报表现并不尽如人意,但股市却表现的令人惊喜。然而, 随着利率上涨至 3.2%,债券对投资者的吸引力正在愈发凸显, 尤其是针对看似不再会走高的股市,这意味着较高估值股市短期内可能仍会面临着修正和调整。

面临中期选举的特朗普驳斥美联储对通胀的担忧,并指责美联储在加息方面进展过快,而其实长端利率的上行并非只是加息的作用。 特朗普表示,经济正在享受“创纪录”的数字,并且不希望看到它放缓, 尤其是当美国当前并没有通货膨胀问题时。 从特朗普最近的发言来看,

特朗普更似乎通过责备美联储加息去赦免特朗普关税和中美贸易战对股市的负面影响。 确实,

特朗普政府在很大程度上受益于零利率或负利率政策,房地产开发商非常不愿意看到利率上升,因为较高的利率使得使抵押贷款变得更加昂贵,从而阻碍了购房者,并且使得重新融资或偿还债务的成本更高。

但更值得注意的是,

长期利率不仅仅只局限于短端利率,同时也取决于市场力量或通胀预期的变化。如果市场担心通胀上升,美联储就算降息也甚至可能出现长期利率的上行。因此,

比起美联储的政策,特朗普也更需要关注白宫自身的政策,比如为减少贸易逆差,可能将减少对美元计价资产的需求,

从而导致市场通胀预期回升,并对长段利率形成提振。

面临中期选举的特朗普驳斥美联储对通胀的担忧,并指责美联储在加息方面进展过快,而其实长端利率的上行并非只是加息的作用。 特朗普表示,经济正在享受“创纪录”的数字,并且不希望看到它放缓, 尤其是当美国当前并没有通货膨胀问题时。 从特朗普最近的发言来看,

特朗普更似乎通过责备美联储加息去赦免特朗普关税和中美贸易战对股市的负面影响。 确实,

特朗普政府在很大程度上受益于零利率或负利率政策,房地产开发商非常不愿意看到利率上升,因为较高的利率使得使抵押贷款变得更加昂贵,从而阻碍了购房者,并且使得重新融资或偿还债务的成本更高。

但更值得注意的是,

长期利率不仅仅只局限于短端利率,同时也取决于市场力量或通胀预期的变化。如果市场担心通胀上升,美联储就算降息也甚至可能出现长期利率的上行。因此,

比起美联储的政策,特朗普也更需要关注白宫自身的政策,比如为减少贸易逆差,可能将减少对美元计价资产的需求,

从而导致市场通胀预期回升,并对长段利率形成提振。

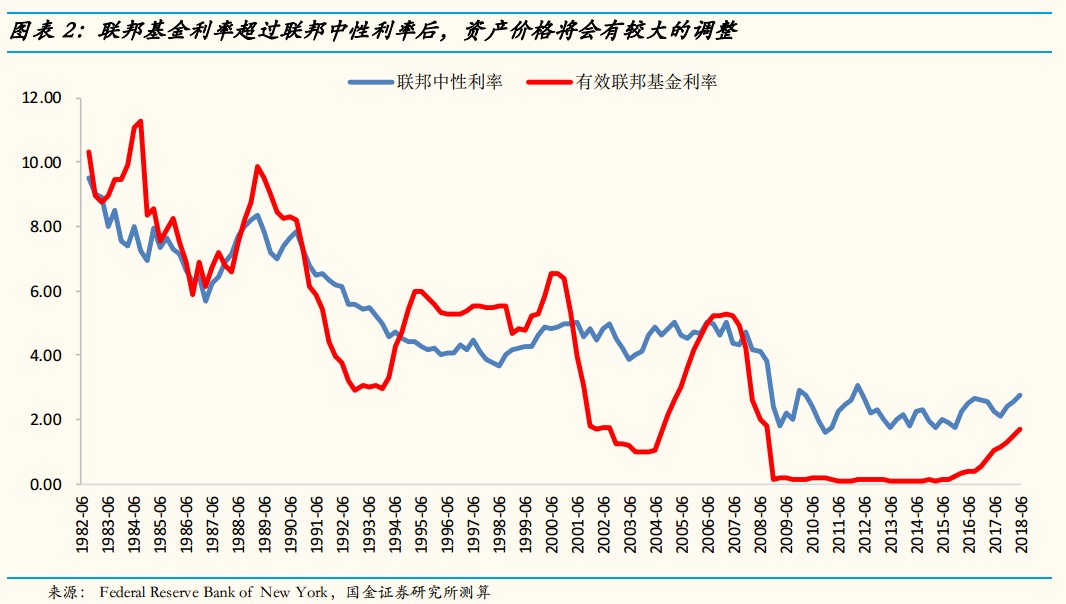

纽联储主席 John Williams 声称美国即将接近货币正常化进程的终点。 在 10 号巴厘岛的演讲中,他预计联邦基金率将在明年左右达到中性利率,并表示长期以来在一个非常低的利率环境中,至少在某种程度上,可能会增加金融风险以达到收益,所以货币政策的正常化带来的优势是减少金融市场失衡的风险, 并重申“进一步逐步提高利率将最有利于促进经济的持续扩张和实现美联储的双重任务目标”,即实现最大限度的就业和稳定价格。 威廉姆斯一直是通胀目标框架的坚定支持者, 该框架专注于影响失业率以控制价格压力,他表示,当前这项工作变得更加困难,因为通胀相较于过去,似乎对现在的劳动力市场表现的并没有想象中那么敏感。 但政策制定者均相信,美联储逐步加息的道路是扩大经济扩张的正确途径。事实上,鲍威尔在美联储最近一次加息后的 9 月 26 日新闻发布会上表示, 金融市场需要进行“重大调整和持续调整”。

从美联储此次做法来看,美联储正试图消除市场对他们的看法—即他们才是推动经济增长的力量。 从鲍威尔偏鹰派的加息方式来看, 美联储似乎不仅要调高利率,还要开始消除市场对美联储政策的过度依赖。实际上,美联储的货币政策和市场走势在过去 10 年一直都是互相关联的,在金融危机期间,美联储将基准利率下降至 0 的水平,通过购买价值约 3.7 万亿美元的国债和抵押贷款支持证券, 并实施了三轮资产负债表的扩张。更重要的是,无论是伯南克还是耶伦以及之前的美联储主席都在经济数据出现裂缝时迅速采取行动,不过鲍威尔似乎正在给美联储贴上一个新的标签,就是美联储是作为“后盾”而不是“经济的保姆”。 这意味过去美联储奉行高度干涉主义, 但如今它正在让出空间,让美联储回到没有零利率、没有量化宽松政策的时代。

扫码下载智通APP

扫码下载智通APP