当“回购”已成常态,市场奈何仍是冷眼

回购潮序幕拉开之后,或许不会出现精彩的反弹大戏。

智通财经APP获悉,据公开数据显示,9月有83家港股上市公司回购,为2011年9月以来单月回购公司数量最高;而10月已经有74家公司回购,预计大概率超过9月。有观点称该现象是“港股史上第五轮回购潮”。

但是回购并未明显提振上市公司的股价,对市场的支撑力度更是有限,甚至连曾经的回购主力军——汇丰、恒大等,已陆续于7月、8月后停止了回购。

在回购潮再次出现时,该指标能否视为抄底的信号?

市场不买回购账

回购在美国市场兴起,如今在香港市场也颇为流行。上市公司可以通过买回自家的流通股,并将其作为“库存股”保留或者直接注销,从而减少流通股数量,以达到一些目的。

上市公司回购的目的不外乎有这5种:强化控制权、传递信心,提振股价、提高每股收益水平、提高财务杠杆,优化资本结构、提升大股东的持股比例,为私有化与退市做准备。

在股价下跌时,管理层需要向市场传递信心进而提振股价,或是目前市场上最常见的回购动机之一。正如4年没有回购动作的腾讯(00700),如今也连续24天大笔回购自家公司的股票。

据Wind数据,今年7月港股市场股票回购金额达到了110.98亿港元,刷新港股历史上最高单月回购金额纪录,当月回购公司68家。虽然接下来8、9月的回购金额有所回落,但9月份参与回购的公司有83家,为2011年9月以来单月回购公司数量最高。

10月延续了9月的趋势,目前回购公司的数量已经超过70家,市场预期单月该指标将再次刷新逾7年新高。

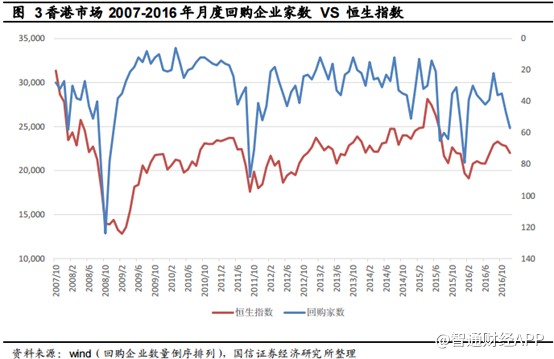

从6月至今,恒指经历了较大幅度的回撤,上市公司的回购数量也一路刷新新高。这可以看出,大规模股票回购主要集中在市场处于较低位置或市场连续下跌的时候,尤其今年上半市场大幅回调背景下股票回购规模明显扩大。

不过,市场好像并不买回购的账,上市公司的股价也并未因回购而逆市上涨。

据长江证券统计,截至8月中,共有218家A股上市公司实施或拟实施350次回购交易,回购金额约为146亿元,但该笔回购资金已亏损了约16亿。

回购不能力挽狂澜

上市公司总是心怀着自己的“小九九”,投资者们难以分辨其回购行为是否意味着股价被低估,抑或是有着其他的意图。作为向市场传递信心的手段之一,回购并不代表着对股价有直接利好,管理层能否用回购换取市场信心也应另当别论。

在过去11年里,平均每年有113.7家公司发生了回购行为,约占上市公司总量的6%。将时间线拉长来看,上市公司的回购行为表现出了散户的一般交易心理——股票快速下跌,回购,再创新低,观望。

这种回购心态完全与巴菲特的回购理念背道而驰:对于继续持有的股东而言,只有当股票购买价格低于内在价值的时候回购才有意义。按照这种方式回购,剩余股票的内在价值立刻得到提升。

从上图来看,上市公司的回购动机并非“图便宜”,它们的回购绝大多数发生在指数快速回落月份,而不是在指数的低点坚持回购。这意味着回购的直接目的并非在股价被低估时“逢低买入”,而是更倾向于“传递信心”。

不过,上市公司在指数回落时回购股票,真的能传递信心吗?

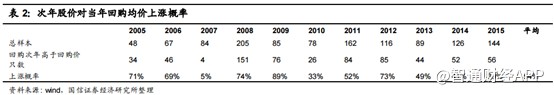

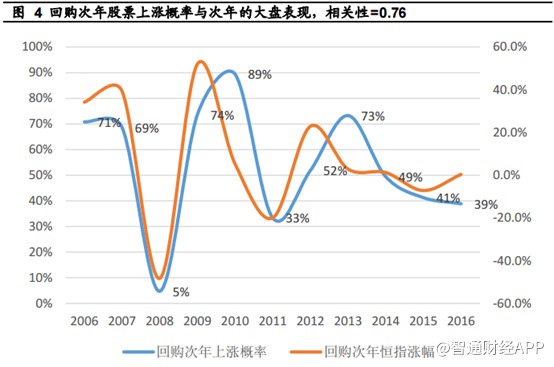

上图为当年平均回购价持有至次年年底的上涨概率,统计下来,这种上涨概率均值仅为 54%,并无明显的赚钱效应,反倒是在市场向好的年份上涨概率更高。这意味着回购能否达到传递信心的效果,取决于大盘的走势。

如果上市公司不在股价被低估时回购、回购也还是要看大盘走势,那这个指标的意义何在?

其实,这也印证了在下降趋势中,上市公司的某个简单动作已经不再受二级市场的盲目追捧,回购行为不能作为单一的买卖判断依据,应该与其他指标相结合,最重要的是对大市、公司及行业基本面的判断。

在恒指屡创新高的过程中,回购行为是锦上添花;在大市回落、公司基本面不向好时,回购也无力回天。

扫码下载智通APP

扫码下载智通APP