天风海外:微软(MSFT.US)业绩指引均超预期,Azure稳健增长 重申“买入”

本文来源天风海外的研究报告,作者何翩翩团队。

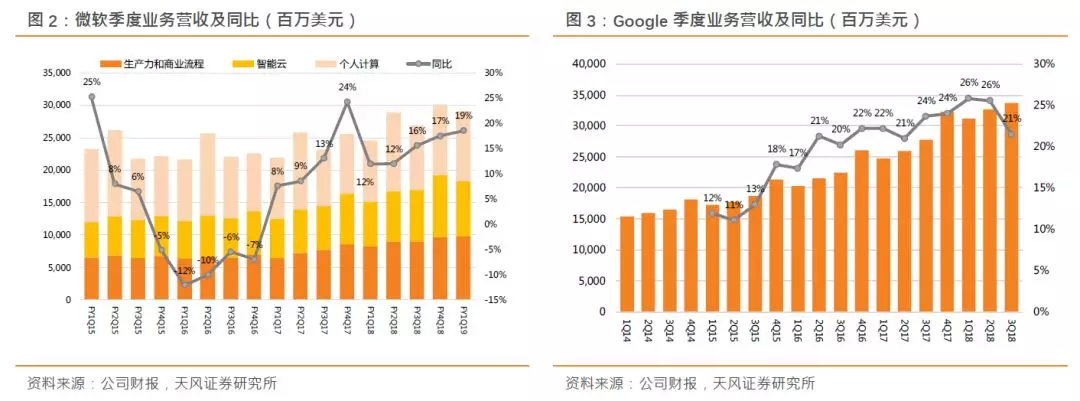

微软FY2019Q1(对应CY18Q1)营收291亿美元,同比涨19%,高于预期的279亿美元。净利润88亿美元同比大涨34%,non-GAAP EPS 1.14美元,高于华尔街预期0.96美元。本季共返现61亿美元(派息35亿美元和股份回购26亿美元)。

业绩指引均超预期,市值超AMZN居全球第二

公司对下季度指引乐观,营收中位数323亿略好于市场预期的322亿美元,智能云业务/个人计算业务/生产力业务分别指引92.5/130/100.5亿,均好于市场预期的91.6/101.8/100.3亿美元。指引向好也给予市场乐观信心,目前市值超8200亿美元成全球第二。

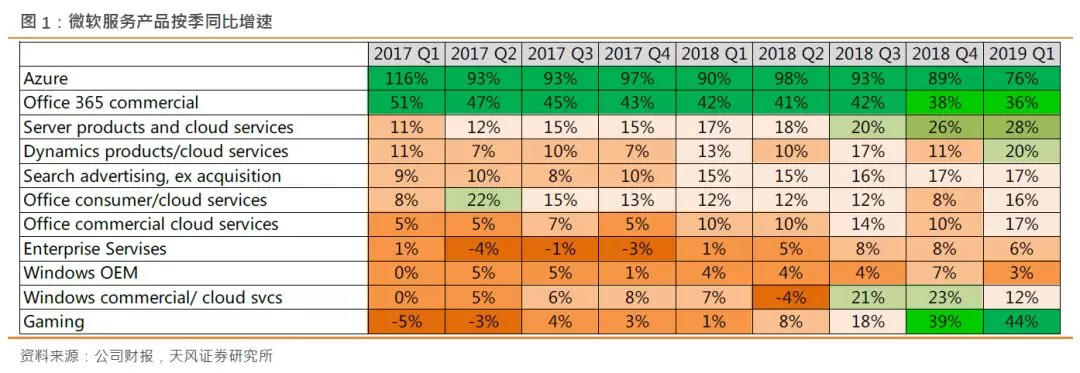

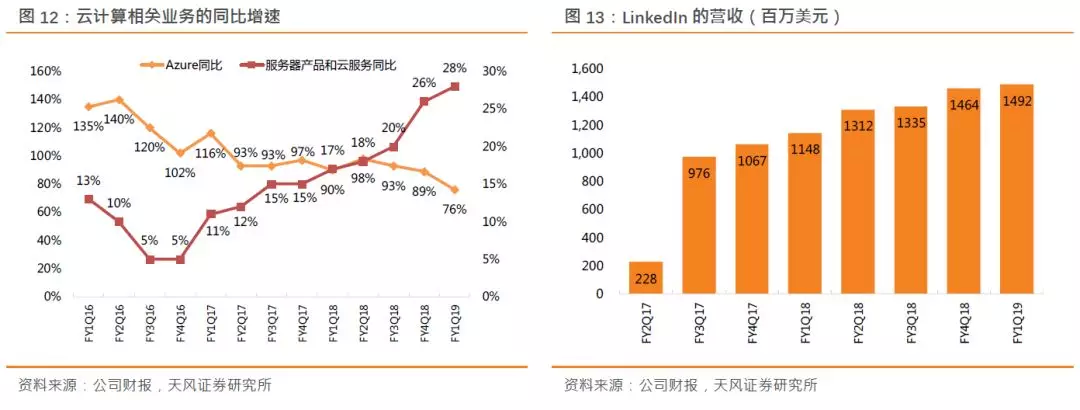

1)生产力与业务流程(Productivity and Business Processes)板块营收98亿美元,同比涨19%,好于预期的94亿;LinkedIn动力充沛继续增长33%;商用Office和Dynamics分别从上季的10%/11%加速至同比涨17%/20%,主要受商业Office 365/Dynamics 365拉动;

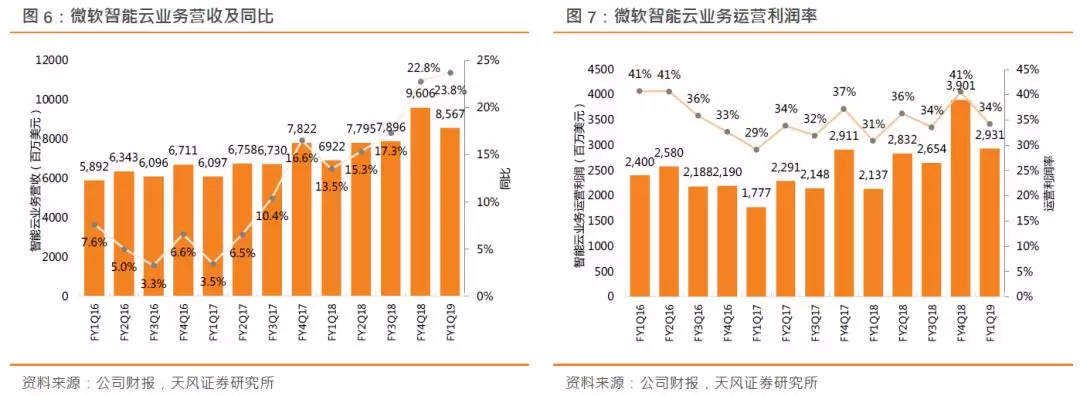

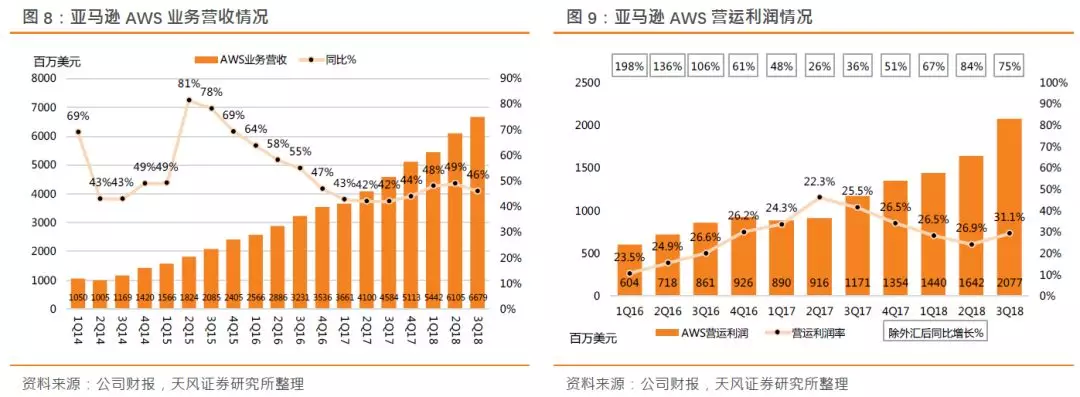

2)智能云(Intelligent Cloud)板块营收达86亿美元,同比涨24%,好于市场预期的82.8亿,主力业务Azure同比涨76%略低于市场预期,增速从前两季的93%/86%出现回落,对比AWS本季46%增速,不过符合市场对行业扩张高基数的预期。

3)个人计算(More Personal Computing)板块营收107亿美元,同比涨15%好于预期的102亿;游戏业务亮眼,增速扩张至44%,鉴于Xbox向软件服务发力收入增长36%,随着明年xCloud云游戏服务启动,XBox的“剃刀”模式生态有望进一步扩大。

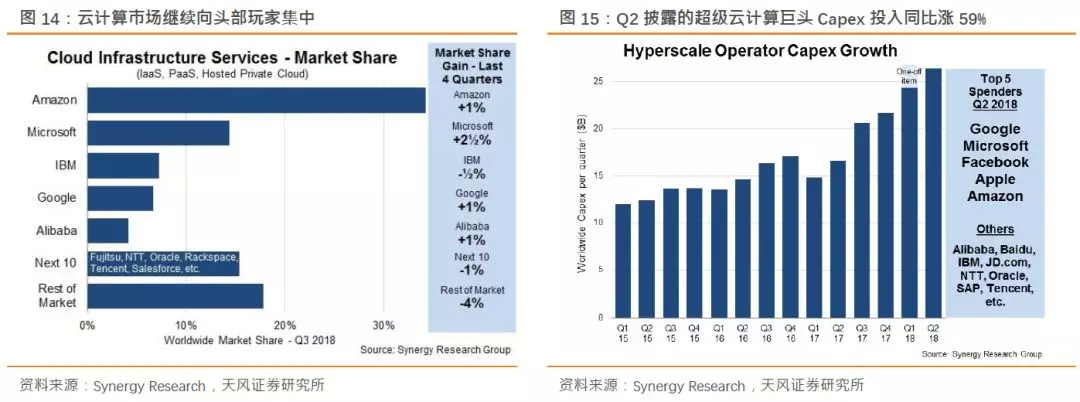

顺应混合云发展趋势,继续实现大企业客户云迁移

微软商业云业务(包括商业Office 365、Azure、Dynamics 365等)本季同比再涨47%至85亿,毛利率提升至62%,Azure同比虽然涨76%略低于市场预期,不过符合微软指引随着基数提高到FY19会趋向稳健增长和利润率提升。我们从亚马逊AWS、Google、Intel等财报解读认为行业仍然处于基建重心高投入的阶段,未来几年仍会保持健康成长,不过行业逐渐进入高速增长后期,对硬件设备环节供应商可能产生周期性影响。

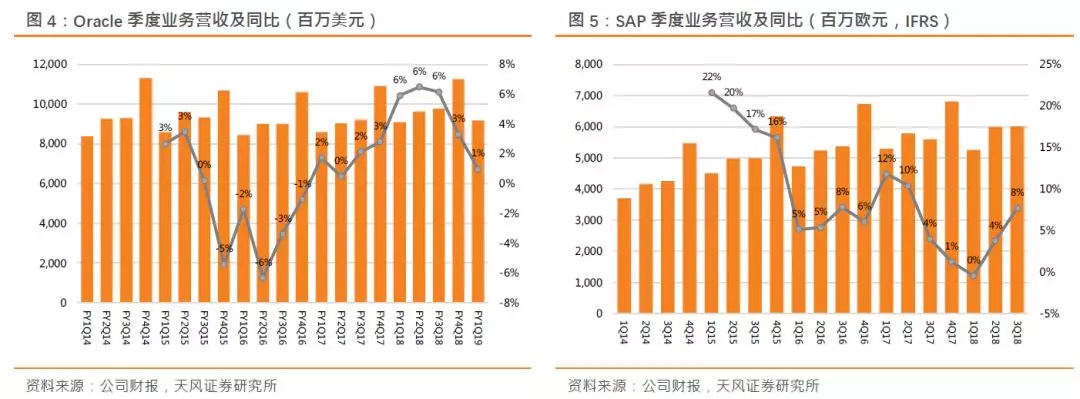

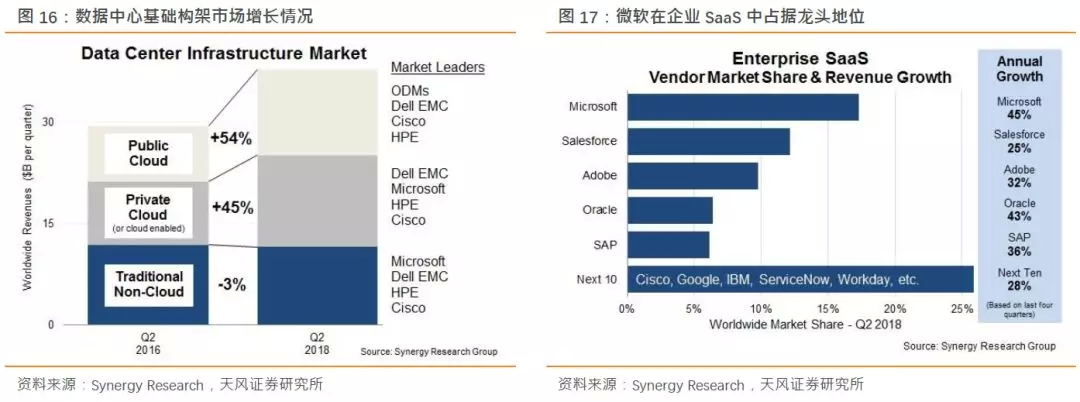

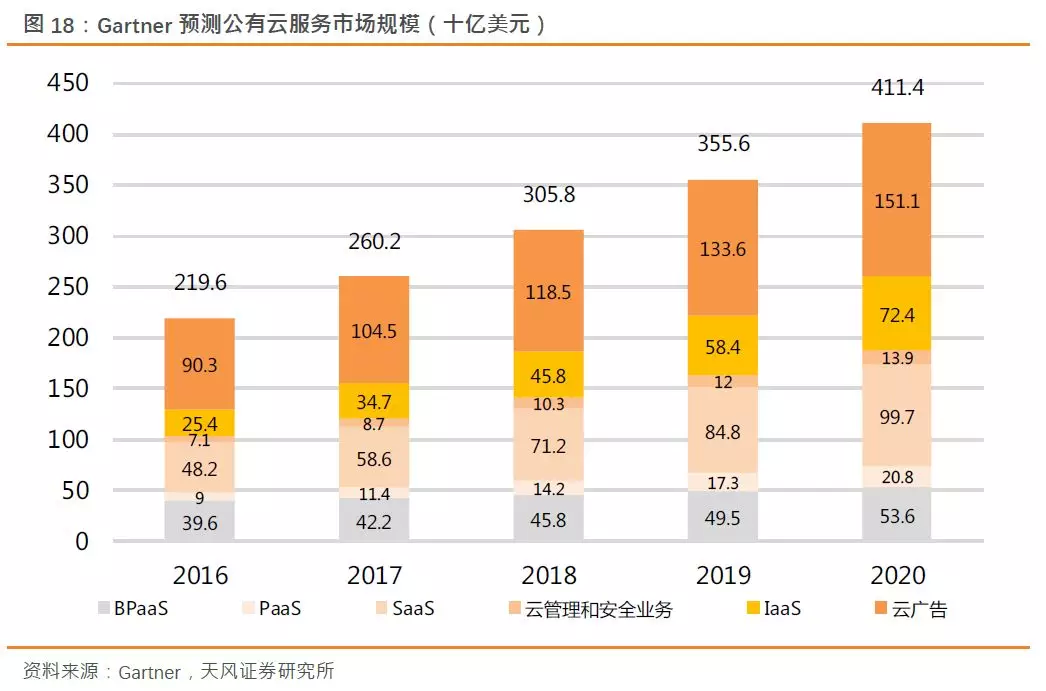

公有云格局持续向龙头企业优势集中,以亚马逊、微软、IBM、谷歌、阿里组成的五巨头已经拢聚行业约3/4的市场份额。而微软Azure从Office用户为切入提供整合性服务,并通过混合云发力早、对PaaS、.Net语言的支持性、数据信息安全性等优势,击败Oracle、SAP等传统软件对手,成为企业SaaS服务的龙头。微软的客户多为粘性高的全球500强大客户,与企业客户深度绑定,通过商业云Azure Stack+商业Office 365+LinkedIn/Dynamics更好的适应大规模企业对SPI的完整性要求,逐步实现大企业的IT部署向云端转移。

转型成功重新起舞,对比传统软件商可获估值溢价

我们认为微软从15年以来拥抱“智能云和智能端”的转型非常成功,市场对于公司的观察主要在于转型云业务的同时会否对旧有企业客户业务造成蚕食,而经过过去两个财年的稳健增长可以看到,Azure在规模和利润率上都保持健康的增长,云业务对微软带来了实质的增量动力。

另外对比传统软件和云计算龙头2018 PE:Oracle 14x和SAP 20x但业绩增长乏力;Google 20x受“用户隐私折价”压制,Amazon 50x。结合彭博一致预期FY2019 EPS 4.40美元及公司年化245亿美元返现,我们认为微软以云计算为核心专注转型,执行力稳健,我们认为微软估值可以享受云计算业绩加速带来的从25x向30x PE扩张的估值溢价。当前市场情绪较弱,风险偏好收缩的环境下,我们认为28x PE较合理,目标价维持125美元,重申“买入”评级。

风险提示:云计算增长不及预期,个人电脑收入下滑等

注:FY指财年Fiscal Year,CY指自然年Calendar Year。

扫码下载智通APP

扫码下载智通APP