一周美股: 科技股再度重创市场,关注G20峰会

本文来自Kevin策略研究,作者为刘刚、董灵燕,本文观点不代表智通财经观点。

报告要点

一、美股市场:科技股再度重创美股,布油跌至60美元/桶以下

二、政策追踪:美商务部公布针对关键技术和产品的出口管制框架;G20峰会下周召开,中美元首即将会面

三、央行动向:纽约联储主席John Williams表示仍将渐进式加息

四、海外事件:欧盟再次驳回意大利预算案;英国与欧盟就政治宣言草案达成共识

五、经济观察:欧元区11月制造业PMI创2016年中以来新低

六、公司观察:苹果可能已削减iPhone产量;Target业绩不及预期拖累股价大跌

七、中概股市场:金龙指数大跌4.3%;拼多多三季度业绩超预期

一、美股市场:科技股再度重创美股,布油跌至60美元/桶以下

过去一周,美股科技龙头股大跌再度重创美股市场,同时中美贸易摩擦和油价大跌也都打击了投资者情绪。在经历了10月份的剧烈动荡后,投资者对美国经济和企业盈利未来增长前景的担忧有增无减,期间一些重要公司业绩不及预期更是加剧了市场的担心(《如何看待近期美股特别是科技股的再度下跌?》)。从直接触发因素看,一方面,一些公司的负面消息对股价造成了冲击(如苹果可能已经削减9月新发布的三款iPhone产量、Facebook管理层矛盾等);除科技股外,Target业绩不及预期造成股价大跌10%以上也冲击了零售板块;另一方面,美国商务部公布了针对关键技术和相关产品的出口管制框架,针对中国的意味较浓,而这可能也是拖累科技硬件和半导体板块大跌的原因之一(对中国收入敞口更大)。此外,上周油价进一步大跌,全周累计跌幅达11.9%,能源板块因此大跌。其他资产方面,上周美债利率回落;美元指数小幅上涨,尽管英国与欧盟就政治宣言草案达成一致一度推动英镑走强。

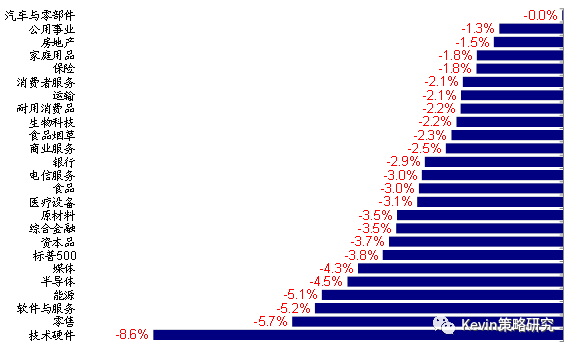

整体来看,标普500指数上周大跌3.8%,代表小盘的罗素2000指数也下跌2.5%,纳斯达克综指大跌4.3%。标普500的所有板块中,除汽车板块基本持平外,其他板块悉数下跌,科技、零售和能源板块跌幅最大。从驱动因素看,前一周表现较好的房地产、家庭用品、消费者服务等板块上周跌幅较小,而前一周表现不佳的技术硬件、零售、能源等板块上周均大跌,整体来看动量因子驱动特征明显。另一方面,盈利上调的公用事业、保险、家庭用品等板块上周跌幅较小,而盈利下调的能源、半导体、媒体等板块跌幅较大,价值因子驱动特征明显。

过去一周,标普500指数大跌3.8%,除汽车板块基本持平外,其他板块悉数下跌,科技、零售和能源板块跌幅最大

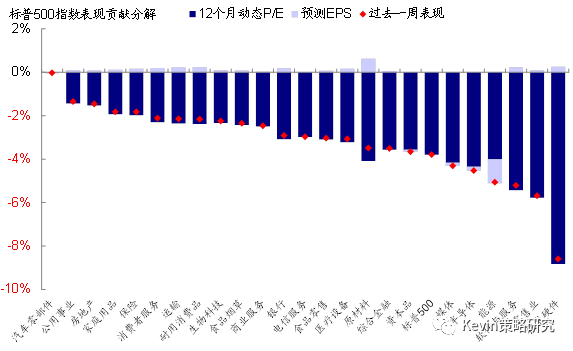

上周,标普500指数所有板块中除汽车零部件外估值均收缩,特别是技术硬件、零售、和软件与服务

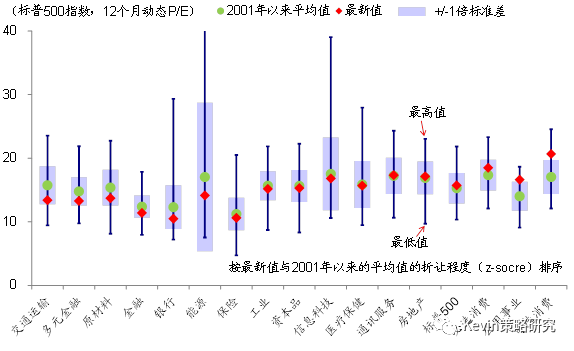

板块估值上,目前可选消费和公用事业板块12个月动态P/E高于历史均值+1倍标准差,交通运输、多元金融、原材料等板块当前估值低于历史均值

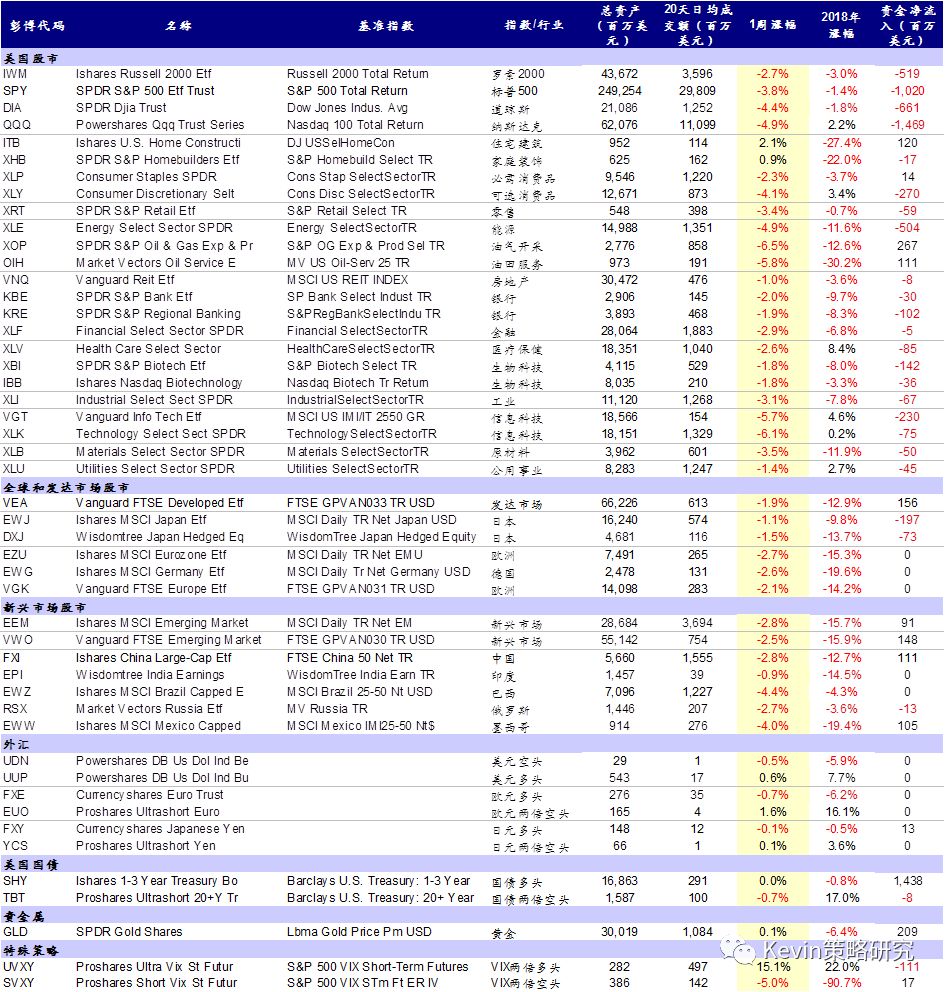

我们梳理的主要ETF产品多数下跌。美股主要指数ETF中,QQQ(纳斯达克)和DIA(道琼斯)分别大跌4.9%和4.4%,SPY(标普500)和IWM(罗素2000)也分别下跌3.8%和2.7%。板块层面,XOP(油气开采)和OIH(油田服务)分别大跌6.5%和5.8%,追踪信息科技的XLK和VGT也分别大跌6.1%和5.7%。上周发达市场表现好于新兴市场,追踪发达市场的VEA下跌1.9%,追踪欧洲的EZU大跌2.7%,追踪日本的DXJ和EWJ分别下跌1.5%和1.1%。相比之下,追踪新兴市场的EEM和VWO分别大跌2.8%和2.5%,其中EWZ(巴西)和EWW(墨西哥)分别大跌4.4%和4%。上周资金流入SHY(美国国债多头),大幅流出QQQ(纳斯达克)和SPY(标普500)。

过去一周,美国上市的主要ETF多数下跌。美股主要指数ETF中,QQQ(纳斯达克)和DIA(道琼斯)分别大跌4.9%和4.4%,SPY(标普500)和IWM(罗素2000)也分别下跌3.8%和2.7%;板块层面,XOP(油气开采)和OIH(油田服务)分别大跌6.5%和5.8%,追踪信息科技的XLK和VGT也分别大跌6.1%和5.7%。

二、政策追踪:美商务部公布针对关键技术和产品的出口管制框架;G20峰会下周召开,中美元首即将会面

► 美国商务部公布针对关键技术和相关产品的出口管制框架。11月19日,美国商务部工业安全署公布了拟定的针对关键技术和相关产品出口管制框架,该框架目前处于征求意见阶段,截止日期为12月19日。该框架将识别与美国国家安全和利益密切相关的基础和新兴技术(foundational and emerging technology),并对其实施管制(包括出口、转口、在美国境内转移等)。被限制的关键技术及相关产品涉及生物技术、人工智能、定位、导航和计时仪器、微机技术、先进计算技术、数据分析技术、量子信息与传感技术、物流技术、增材制造、机器人、人机界面、高超音速技术、新材料、先进监测技术等14个大类。此框架针对中国的意味较浓。

► G20峰会下周召开,中美元首即将会面。G20峰会将于11月30日~12月1日在阿根廷布宜诺斯艾利斯召开,届时中美元首将进行会面。特朗普上周四接受采访时表示,中国希望与美国达成贸易协议,美国对此感到高兴,并称自己已经为此次会面做好了准备;中国商务部副部长王受文也表示,中美贸易谈判团队正在保持密切接触。

三、央行动向:纽约联储主席John Williams表示仍将渐进式加息

► 纽约联储主席JohnWilliams表示仍将渐进式加息。John Williams认为,当前的利率水平依然非常低,美联储将继续坚持渐进式加息,使利率逐渐回归中性水平。Williams还表示,美联储并非按照预设的路径加息,而将视经济数据情况来决定货币政策。

四、海外事件:欧盟再次驳回意大利预算案;英国与欧盟就政治宣言草案达成共识

► 欧盟再次驳回意大利预算案。由于意大利拒绝在修改版预算案中降低赤字率目标,欧盟于上周三再次驳回预算案,称意大利严重违反欧盟财政纪律,并建议对意大利启动赤字约束程序(EDP)。在EDP程序下,欧盟将要求意大利在规定期内削减财政赤字,否则将对其施加相当于其GDP总额0.5%的罚款。欧元集团主席Centeno表示,将在12月会议上讨论并决定是否对意大利实施EDP程序。

► 英国与欧盟就政治宣言草案达成共识。上周,英国与欧盟就政治宣言草案达成共识,双方将建立“雄心勃勃、广泛、深入、灵活”的伙伴关系(ambitious, broad, deep and flexiblepartnership)。政治宣言草案内容涵盖未来双方的经济关系(其中包括关税、海关、商品检查与控制、服务与投资、金融服务等方面的指引)、国防合作、制度框架等方面。周日,退欧协议和政治宣言草案已经在欧盟峰会上获得通过,往前看,上述协议还需经英国议会和欧洲议会投票方可正式生效。

五、经济观察:欧元区11月制造业PMI创2016年中以来新低

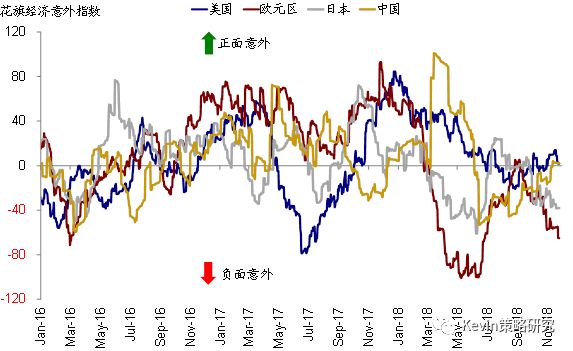

整体而言,从金融状况指数来看,过去一周美国、欧洲和亚洲除日本金融状况均不同程度收紧。经济意外指数方面,过去一周,美国、欧元区和日本经济意外指数明显回落,中国基本持平。

其他数据方面:过去一周美国、欧洲和亚洲除日本金融状况均不同程度收紧

过去一周,美国、欧元区和日本经济意外指数明显回落,中国基本持平

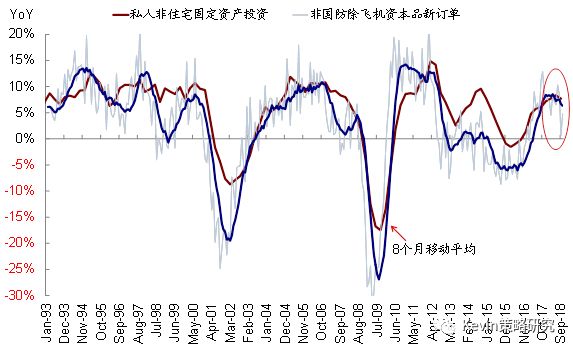

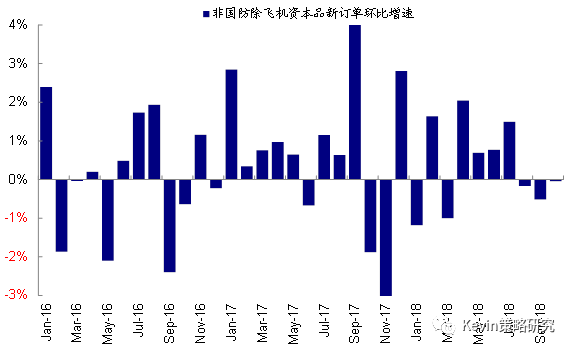

► 美国非国防除飞机资本品新订单环比持平。10月非国防除飞机资本品新订单环比持平,不及预期上涨0.2%的情况,但与前两个月环比回落的情况相比,边际上有所改善;同比增速也从0.6%抬升至4.8%。

美国10月非国防除飞机资本品新订单同比增速从0.6%抬升至4.8%.。

环比持平,不及预期上涨0.2%的情况,但好于此前两个月环比回落的情况

► 欧元区11月制造业PMI创2016年中以来新低。欧元区11月制造业PMI为51.5,不及预期的52,创2016年中以来新低。德国11月制造业PMI进一步回落至51.6,法国制造业PMI进一步回落至50.7。

11月欧元区制造业PMI回落至51.5,创2016年中以来新低,法国、德国制造业PMI均回落

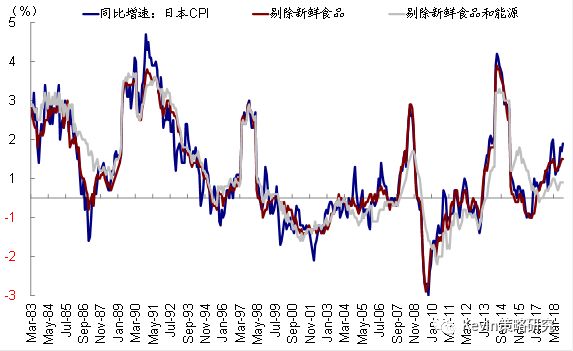

► 日本10月CPI同比增速回升。10月CPI同比增速为1.4%,符合预期,高于9月的1.2%;剔除新鲜食品的CPI同比增速为1%,与9月持平;进一步剔除能源后同比增速为0.4%,也与前值持平。

日本10月CPI同比增速为1.4%,高于9月的1.2%;剔除新鲜食品和能源的CPI同比增速均与9月持平

六、公司观察:苹果可能已削减iPhone产量;Target业绩不及预期拖累股价大跌

上周美股主要公司的新闻有:

► 苹果可能已经削减iPhone产量。据华尔街日报报道,苹果公司可能已经削减了其9月发布的三款iPhone(XR、XS、XS Max)的产量。苹果已经在10月底将定价较低的iPhone XR产量削减了三分之一(原计划产量7000万部),此次再次削减产量引发了投资者对其需求的担忧,苹果股价上周大跌近11%。

► Target业绩不及预期拖累股价大跌。收入状况整体符合预期,公司三季度收入178.2亿美元,同店销售增长5.1%,线上销售同比大增49%。但供应链成本和工资抬升,叠加公司增加了假期投入、提供了更多优惠选择,导致利润率承压,盈利不及预期。受此影响,上周二公司股价大跌10.5%。

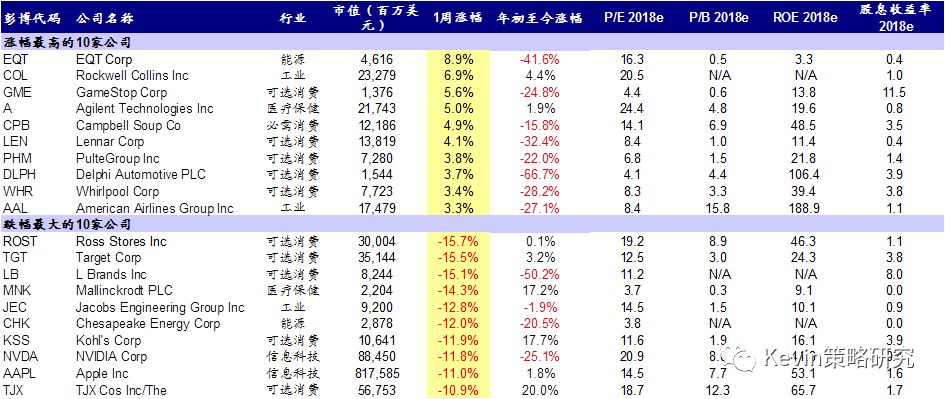

标普500指数涨幅最高与跌幅最大的10家公司

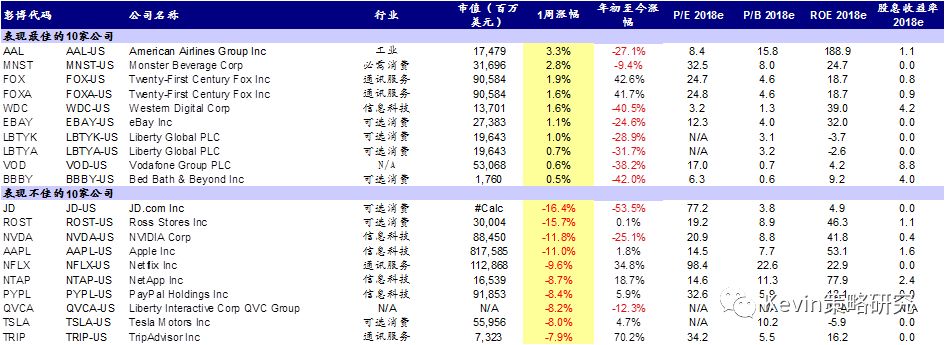

纳斯达克100指数表现最佳与表现不佳的10家公司

七、中概股市场:金龙指数大跌4.3%; 拼多多三季度业绩超预期

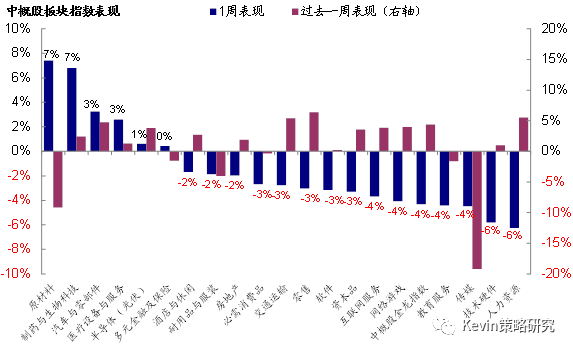

中概股金龙指数上周大跌4.3%,表现不及美股,港股和A股。行业层面,原材料和制药与生物科技板块均大涨7%,但人力资源和技术硬件均大跌6%,传媒和教育服务板块也表现不佳。

个股层面,多尼斯(DOZ)大涨55.8%,能发伟业(NFEC)上涨27.1%,蓝汛(CCIH)、万春药业(BYSI)、诺华家具(NVFY)等涨幅也均在15%以上;不过,稳盛金融(WINS)大跌22.8%,京东(JD)、国双(GSUM)、达内科技(TEDU)等跌幅也均在15%以上。

上周中概股市场的其他新闻有:

► 拼多多(PDD)三季度业绩超预期。过去12个月GMV达到人民币3448亿元,同比增长386%,主要得益于用户数量增长和购买金额的提升(每位活跃用户每年购买金额较去年同期几乎翻倍)。公司三季度收入同比大增697%至34亿元,好于市场预期;non-GAAP净亏损6.2亿元,明显好于市场预期的亏损18~19亿元的情况。受此提振,业绩公布后公司股价大涨16.6%。

过去一周,中概股金龙指数大跌4.3%,原材料和制药与生物科技板块均大涨7%,但人力资源和技术硬件均大跌6%

当前中概股指数12个月动态P/E为18.8倍

中概股表现最佳与表现不佳的10家公司

注:价格数据截至2018年11月23日

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP