从分区域数据看中国汽车增长潜力

本文来自微信公众号“长江汽车研究”,作者高登、高伊楠、邓晨亮。

中国各区域之间汽车普及进度存在差异,梯次结构化特征明显。

第一梯队:经济发达地区,2001-2010年是汽车高速普及期,经济增速领先全国,对应人均收入从1万元到3万元。2011-2017年汽车消费与保有量仍然保持了较快增长,目前处于普及期中后期,千人保有量水平在150以上,高于全国水平,预计未来三年保有量复合增速为8%;

第二梯队:中西部地区,2011-2017年汽车消费增速领先全国,成为中国汽车增长主要动力,经济快速增长下,汽车快速普及期人均收入从2万元起步,目前处于普及期中期,未来快速普及期有望延续到4万元以上水平。当前千人保有量水平90到130,低于全国平均水平,预计未来三年保有量复合增速为15.6%;

第三梯队:其他发展中地区,过去汽车消费增长较为平稳,经济增长领先全国,2011-2017年人均收入从1.5万元增长至3万元。目前仍处于普及期早期,千人保有量多位于130以下,预计未来三年保有量复合增速为11%;

考虑中国经济的纵深和不同区域发展进度的差异,仍有大量省份正处于汽车消费普及期,未来成长空间巨大,预计到2020年乘用车保有量将从1.85亿辆到2.60亿辆,复合增速12%,中长期销量维持3%-5%增长。

报告正文

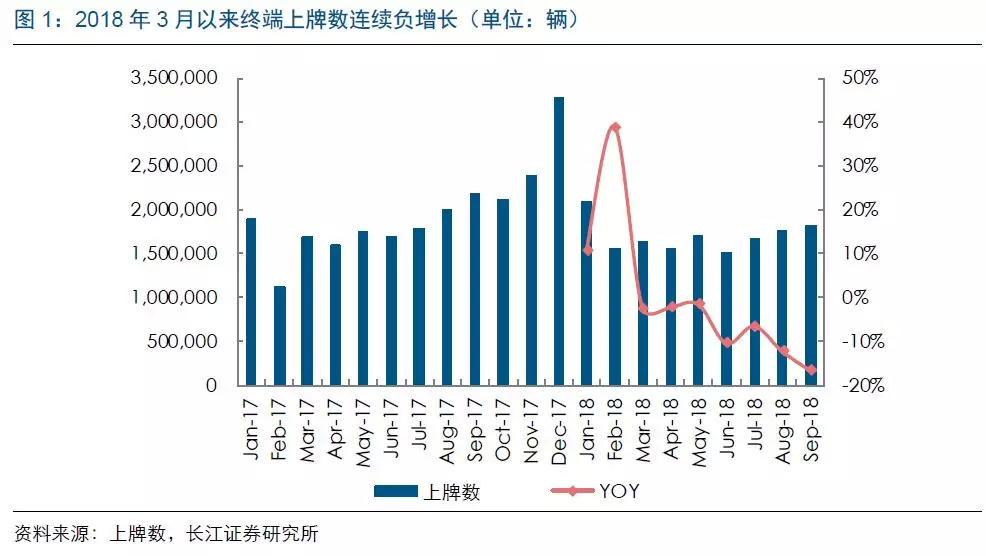

2018年3月以来乘用车终端销量开始连续出现负增长,6月起单月降幅超过10%。在需求持续低迷背景下,市场担忧中国汽车的未来增长前景。对此,我们通过对历史上各地区汽车消费情况的研究,探究我国汽车未来的增长空间。

影响汽车消费的几个因素

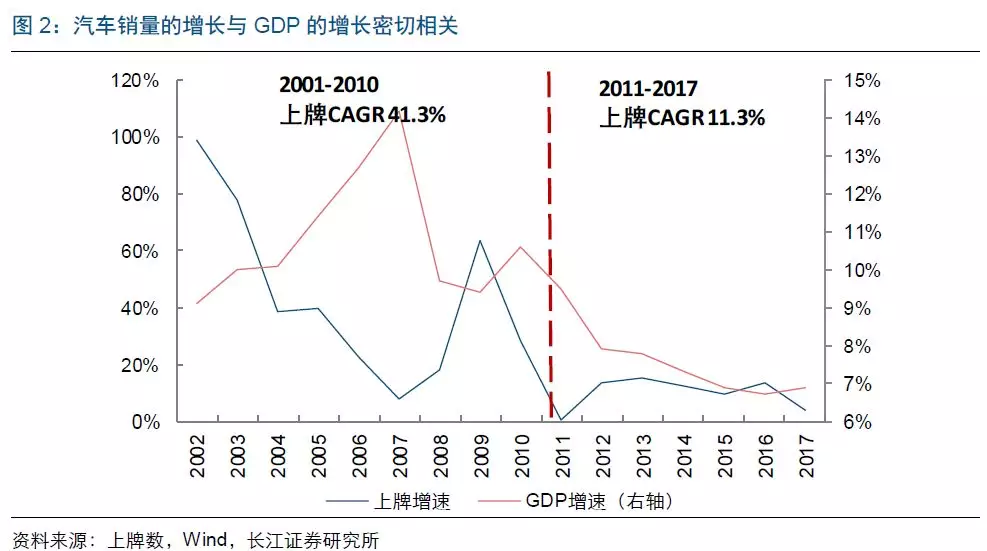

汽车消费增长与GDP增速相关。随着中国经济总量的增长,消费者财富的增加,汽车消费经历从无到有,从首购到增换购,汽车销量整体也不断增长。从发展阶段看,2010年之前我国经济处于高速发展期,2001-2010年GDP基本保持了10%左右的复合增长,该阶段也是中国汽车的高速普及期,汽车销量由2001年的54万辆增长到2010年的1223万辆,复合增速达到41%;2010年之后中国经济开始进入稳定增长期,GDP增速相比之前有所放缓,汽车销量的增速也随之降低,2011-2017年复合增速为11.3%。整体来看,汽车销量的增速与GDP增速密切相关。

从地区角度来看,对比各省2011-2017年GDP复合增速与汽车上牌复合增速,二者基本正相关。2011-2017年汽车上牌增速最高的省以中西部地区为主,例如贵州、西藏、湖北等,GDP和汽车销量复合增速最高;上牌增速落后的省份主要在经济欠发达地区,如内蒙古、辽宁、青海等,GDP和汽车销量复合增速最慢。

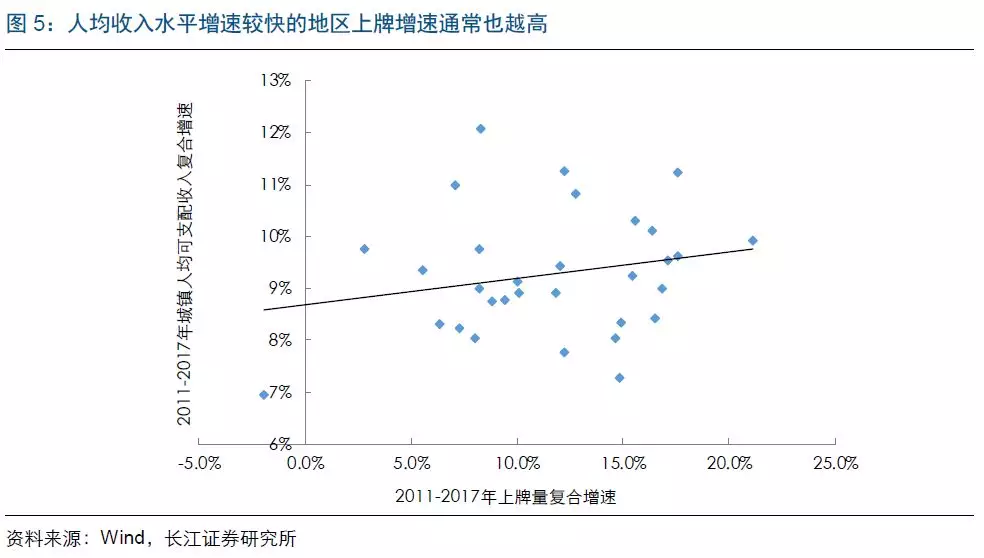

汽车消费与居民收入水平有关,收入水平较低的省处于高速发展期,收入增速快,消费增速越高;收入水平较高的省更早进入了汽车普及阶段,千人保有量越高。从收入角度来看,以贵州、湖北为代表的中部、西部省份整体人均收入水平较低,但收入增长较快,收入的增长刺激了汽车消费;以浙江、江苏为代表的东部省份整体人均收入水平较高,收入增长较为平稳,近年汽车消费的增速有所放缓,但千人保有量水平在全国处于领先地位。

中国各省市经济发展进度存在差异,汽车消费状况呈现明显的梯次结构特征。根据汽车保有量状况、经济发展状况、人均收入水平将各省市分为三类,对应不同的汽车消费普及阶段,以此分析各区域的未来销量增长潜力。

第一梯队:经济发达地区,目前处于汽车普及期中后期

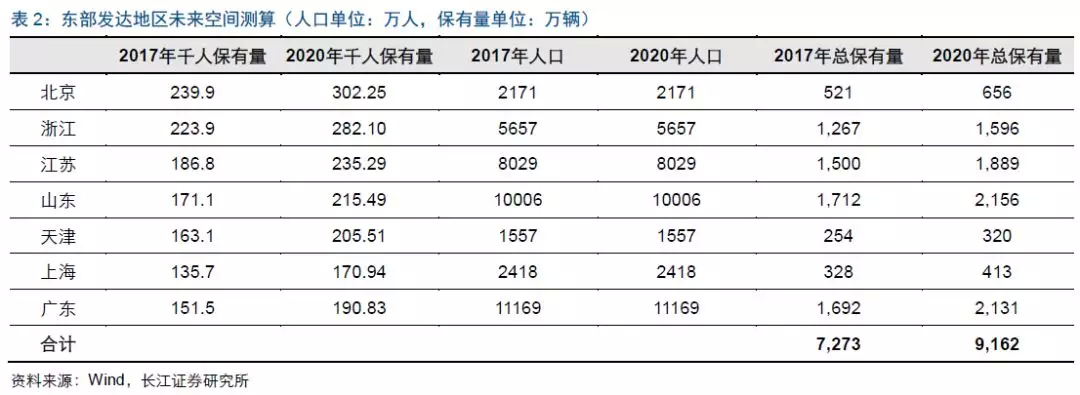

1)保有量和销量状况:经济发达地区包括上海、北京、天津、浙江、江苏、广东、山东。这些地区2001年开始率先进入汽车消费普及期,2001-2010年间汽车消费复合增速高于全国水平。截至2017年合计保有量7273万辆,在全国占比约39%;2017年汽车上牌量882万辆,在全国占比约38%;

2)经济发展状况: 2001-2010年期间,经济发达地区处于经济飞速发展期,GDP增速领先全国。2011年之后,我国经济增长整体放缓,经济发达地区平稳运行;

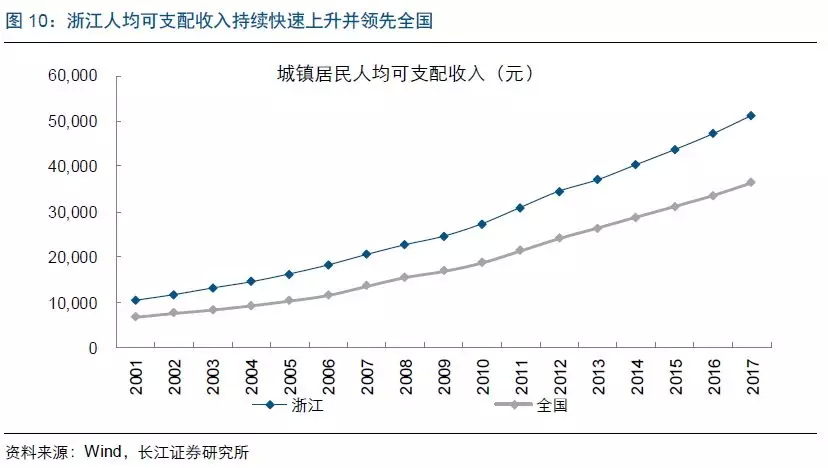

3)人均收入水平:2001-2010年期间,经济发达地区城镇人均可支配收入由1万元增长至3万元,复合增速约15%,该阶段为汽车高速普及期。2011-2017年期间,收入稳步提升,从3万元左右提升到4万元以上,绝对水平领先全国,该阶段汽车消费仍维持较快增长;

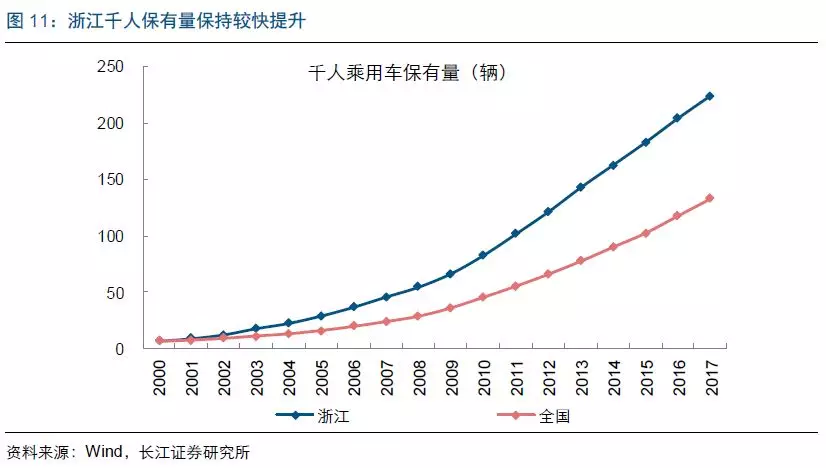

4)汽车普及程度:2001年起进入汽车快速普及期,2001-2010年乘用车千人保有量增长到50以上,在全国处于领先水平;2011-2017年处于汽车普及期中后期,千人保有量仍然保持了较快增长,截至2017年基本达到150以上,依旧领先全国。

第二梯队:中西部地区,目前处于汽车高速普及期

1)保有量和销量状况:中西部地区包括湖北、湖南、安徽、江西等15个地区。这些地区在2011年之后成为车市主要增长动力,2011-2017年汽车消费复合增速多位于13%以上,高于全国11%的平均水平。2017年合计保有量8666万辆,在全国占比约47%;汽车上牌量1195万辆,在全国占比约51%;

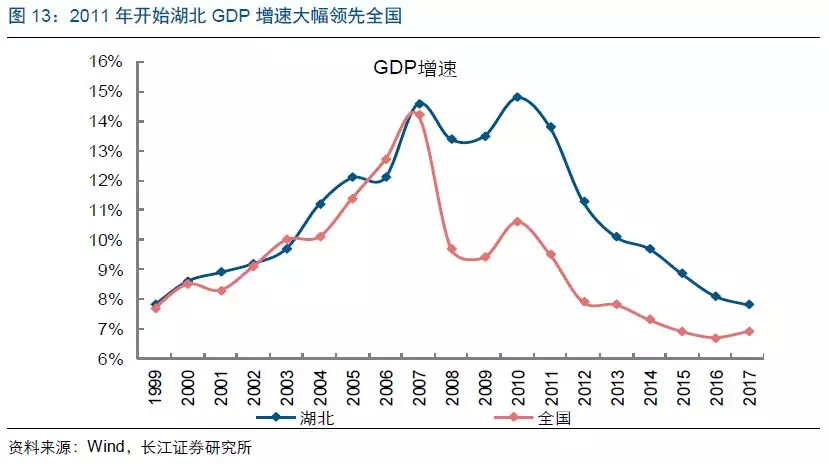

2)经济发展状况: 2011-2017年,中西部地区GDP增速大幅领先全国,当前仍保持较高水平;

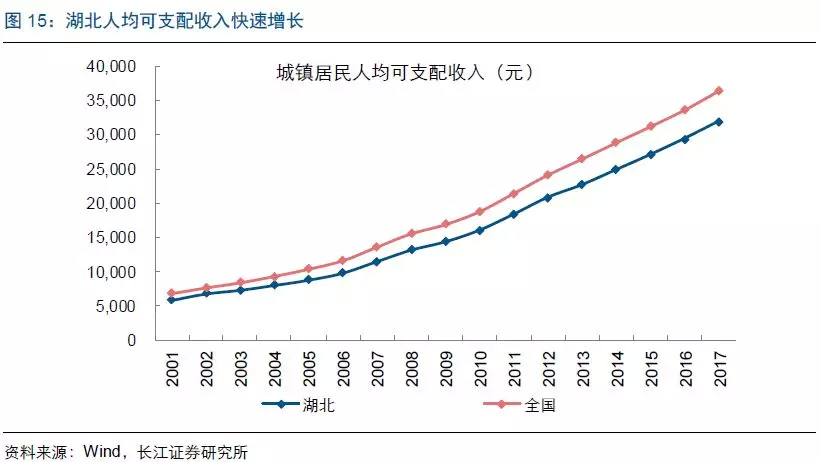

3)人均收入水平:2011年中西部地区城镇人均可支配收入约2万元,截至目前上升至3万元左右水平,对应中西部地区进入汽车消费快速普及期。考虑到通胀、生活成本提升等因素的变化,预计中西部地区的汽车快速普及期有望延续到收入达4万元以上水平;

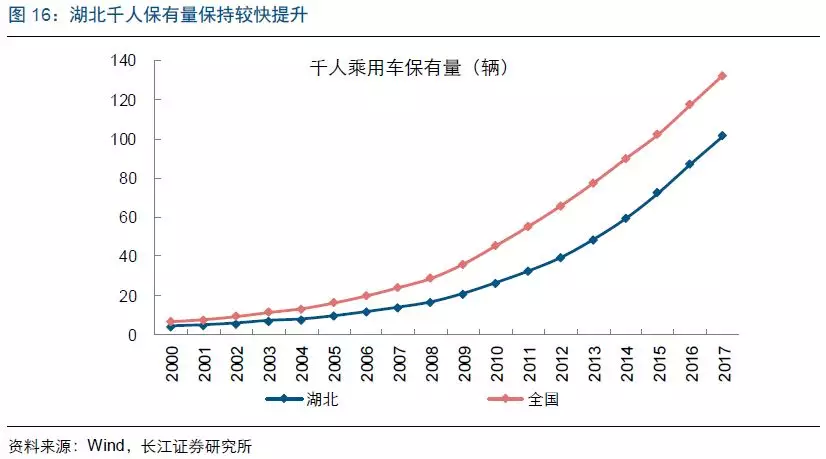

4)汽车普及程度:2011年起中西部地区汽车千人保有量加速提升,至2017年中西部地区的千人保有量多位于90到130之间,低于全国平均水平。

第三梯队:其他发展中地区,目前处于普及期早期

1)保有量和销量状况:其他发展中地区主要包括西藏、新疆、宁夏等9个地区,2001-2017年汽车消费增速整体较为平稳,未来有提升空间。2017年合计保有量2515万辆,在全国占比约14%;汽车上牌量262万辆,在全国占比约11%;

2)经济发展状况:目前GDP增速领先全国,仍然保持较高水平;

3)人均收入水平:与全国同步增长,低于全国水平,2011-2017年对应收入水平为1.5万元到3万元;

4)汽车普及程度:千人保有量稳步提升,目前多位于130以下,低于全国平均水平。

从三个梯队看中国汽车消费潜力

第一梯队:经济发达地区,目前处于普及期中后期

2000年起我国进入汽车的高速普及期,其中经济发达地区是首批汽车普及的地区,具体省市包括:北京、上海、天津、浙江、江苏、广东、山东。我们以浙江为例做具体分析。

2001-2010年是浙江汽车高速普及期,当前处于普及期中后期

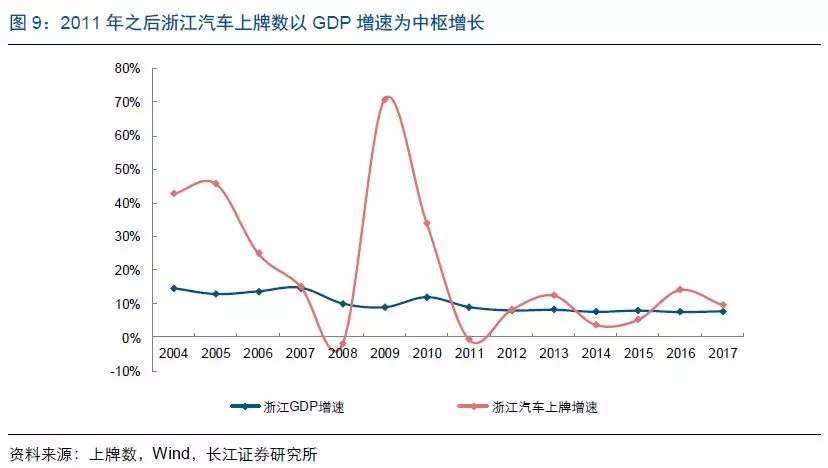

2001-2010年期间,浙江省每年上牌数由3万辆增至94万辆,复合增速达46%,且多数年份增速均跑赢全国水平,相比其他省份更早实现了汽车普及。2011年之后,随着以湖北、贵州为代表的中西部省份经济快速发展,以及浙江省汽车普及期的往后推移,浙江汽车消费增速相较全国而言开始放缓,2011-2017年复合增速为8.9%,但仍然保持较高水平。

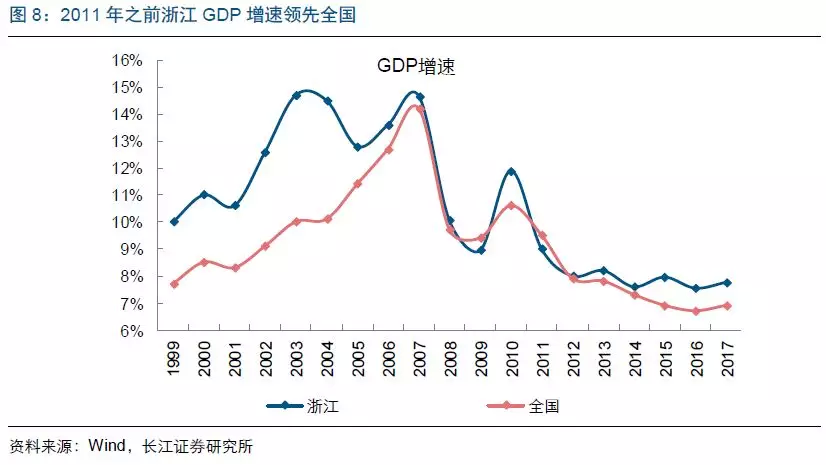

经济发展状况:浙江的汽车快速普及期也是经济的高速发展期,当前处于经济平稳增长期。对比浙江与全国经济发展速度来看,2010年之前也是浙江经济的放量期,2001-2010年间浙江GDP复合增速大幅跑赢全国水平,经济的高速增长也推动了汽车消费的蓬勃发展,并且多数年份汽车消费增速远高于GDP增速。2011年之后随着经济步入平稳增长期,汽车销量增长也开始放缓,这一阶段基本围绕GDP增速波动。

收入水平:2011年之前浙江汽车普及期人均可支配收入从1万元增长到3万元,2011年之后收入水平仍然快速提升。2001-2010年期间,浙江省城镇人均可支配收入水平由1.04万元上升到了2.74万元,复合增速约11%,居民财富快速积累下这段时期也是汽车从无到有的快速普及阶段。与之对比,2001-2010年全国人均可支配收入由0.68万元上升到1.88万元,浙江省收入大幅领先于全国水平。2011年之后浙江省人均可支配收入仍然保持了较快的增长,至2017年已超过5万元,仅次于上海与北京,同时期全国平均水平为3.64万元。

汽车普及程度:汽车快速普及下,2011年浙江千人乘用车保有量快速突破100辆,2011年之后每年仍有稳健增长。2000年,浙江千人保有量为7辆,全国水平6.7辆,两者差异较小。随着浙江进入汽车高速普及期,千人保有量迅速提升,到2011年已经达到了101.7辆,全国平均水平为55.5辆,浙江接近全国的2倍。近几年千人保有量持续每年20左右绝对量的增长,截至2017年千人保有量为224辆,仅次于北京。

第一梯队省份的潜在增长空间:普及期后期阶段仍将平稳增长

经济发达地区在经历汽车高速普及期后,当前已进入了普及期后期,随着经济的平稳增长,居民收入水平的持续提升,汽车保有量仍将取得稳健增长。

我们对经济发达地区未来三年增长空间做出测算,假设如下:

1)未来三年千人保有量保持每年8%的增长;

2)未来三年人口基本不变。(0.5%为近三年全国人口复合增速,发达地区考虑人口饱和因素)

测算可得这些省份总保有量将由2017年的7273万辆增长到2020年的9162万辆,复合增速约8%。

第二梯队:中西部地区,目前处于普及期中期

2011年开始我国汽车消费增速整体放缓,中西部地区作为第二批汽车普及地区成为了车市增长的主要动力。具体省市包括:武汉、湖南、湖北、安徽、贵州、海南、河南、江西、广西、重庆、四川、福建、河北。下面以湖北为例做具体分析。

2011年后汽车消费增长领先全国,当前仍处于高速普及期

2001-2010年期间,湖北省上牌量复合增速41.5%,全国水平为41.3%,两者差异不大。2011年之后,湖北省上牌增速开始领先全国,2011-2017年由32.6万辆增长到了86.2万辆,复合增速17.6%,大幅超过全国11.3%水平。

经济发展状况:2011年后湖北GDP增速大幅领先全国,当前仍保持较高水平。对比湖北与全国经济发展速度来看,2011年之前两者的GDP增速差异不大;2011年之后湖北经济增长开始大幅领先全国。目前汽车消费增速基本以GDP增速为中枢,较高的GDP增长也使得汽车消费增速位于较高水平。

收入水平:2011年后汽车快速普及期对应收入水平从2万起步,快速普及期有望持续到4万元以上水平。2001-2010年期间,湖北省城镇人均可支配收入水平由0.58万元上升到了1.61万元。2011年之后收入水平基本从2万起步,由1.84万元提升到了2017年的3.19万元,低于全国平均水平3.64万元,仍在快速增长当中。考虑到通胀、住房等因素,湖北省汽车普及期有望持续到人均可支配收入达4万元以上水平。

汽车普及程度:汽车快速普及下,湖北千人保有量加速提升。2011年之前湖北省千人保有量增长落后于全国水平;2011年之后千人保有量每年绝对量的增长开始加速,由2011年的32.4提升到了2017年的101.9,仍与全国水平有一定差距,未来有望加速向上。

第二梯队省份的潜在增长空间:正值高速普及期,发展潜力较大

从湖北的例子可以发现,中西部地区已经进入并且仍然处于高速普及期,随着经济的较快增长,居民收入水平的快速提升,汽车保有量增长空间巨大。

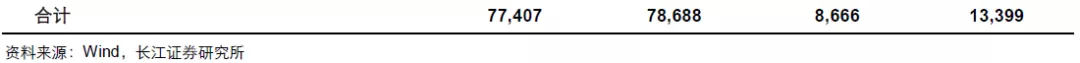

我们对中部、中西部地区未来三年增长空间做出测算,假设如下:

1)未来三年千人保有量保持每年15%的增速;

2)未来三年人口复合增速0.5%。(按0.5%近三年全国人口复合增速)

测算可得这些省份总保有量将由2017年的8666万辆增长到2020年的13399万辆,复合增速为15.6%。

第三梯队:其他发展中地区,目前处于普及期早期

近年来随着经济增长,其他发展中地区已初步进入了汽车普及期。具体省市包括:西藏、宁夏、内蒙古、青海、甘肃、辽宁、吉林、新疆、黑龙江、河北。下面以西藏为例做具体分析。

过去汽车消费增速整体稳健,未来有提升空间

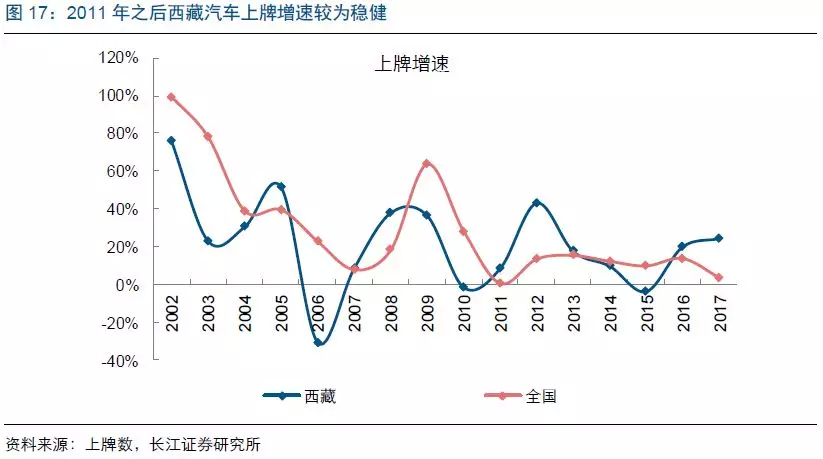

2001-2011年期间,西藏省上牌量复合增速20.4%,全国水平为36.6%,西藏大幅落后于全国。2011年之后,西藏增速较为稳健,与2011年之前差异不大,复合增速17.6%,跑赢全国水平。从各年表现来看波动较大,且消费基数仍然较低,增速仍有提升空间。

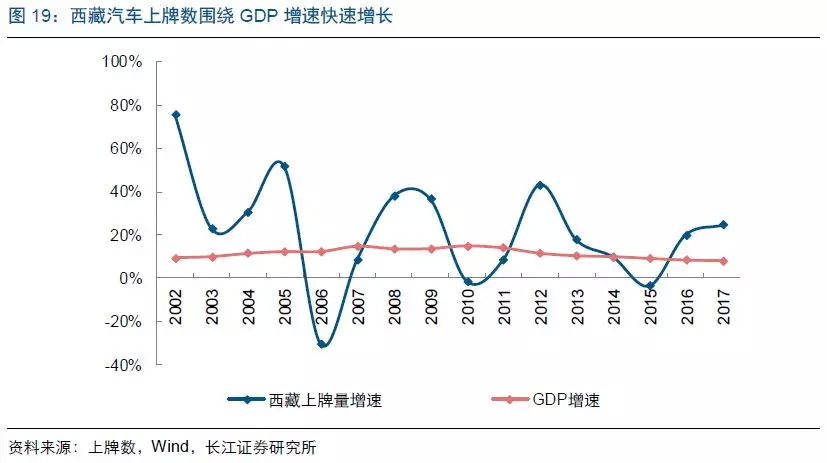

经济发展状况:西藏GDP增速大幅领先全国,当前仍有10%左右增长。除个别年份以外,西藏GDP持续保持快速增长,2011年以来全国经济增速放缓背景下,西藏GDP仍有10%左右的增速。从汽车消费来看,上牌增速一直围绕GDP增速波动,得益于较高的GDP增速,上牌增速表现也较为稳健。

收入水平:与全国同步增长,略低于全国水平。西藏人均可支配收入在过去基本保持了与全国的同步增长,2017年人均可支配收入3.07万元,略低于全国平均3.64万元。

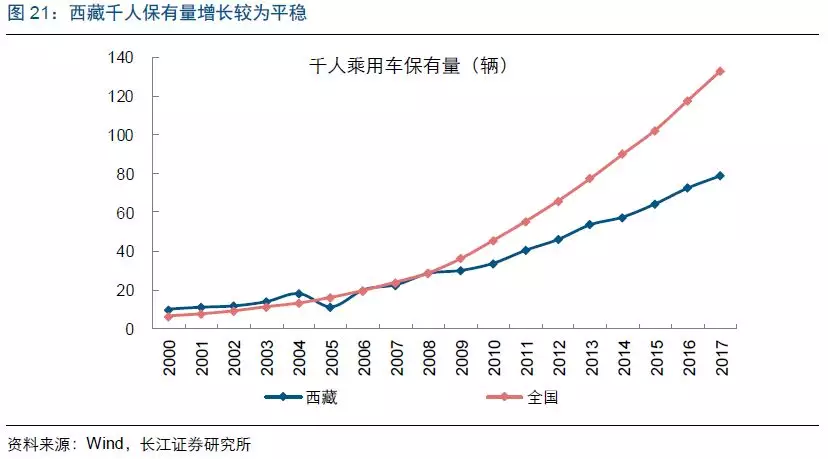

千人保有量:与全国差距有所拉大,未来有望加速追赶。过去西藏千人保有量增长较为平稳,2011年开始增速明显不及全国水平,2017年千人保有量为78.9,全国平均为132.9。汽车普及早期下增速尚未爆发,随着西藏经济的持续高速增长,未来乘用车保有量有望加速追赶全国水平。

第三梯队省份的潜在增长空间:汽车消费普及期早期,未来潜在空间较大

从西藏的例子可以发现,其他发展中地区已经进入了普及早期,未来汽车消费增长有望快速提升,保有量增长空间较大。

我们对其他发展中地区未来三年增长空间做出测算,假设如下:

1)未来三年千人保有量保持每年10%的增速;

2)未来三年人口复合增速1%。(0.5%为近三年全国人口复合增速,边远地区经济高速发展下人口增长较快)

测算可得这些省份总保有量将由2017年的2515万辆增长到2020年的3448万辆,复合增速约11%。

投资建议:潜在增长空间仍然较大,不必过分悲观

考虑中国经济的纵深和不同区域发展进度的差异,仍有大量省份正处于汽车消费普及期,从三个梯队分区域的数据看汽车销量仍有较大增长空间:

1)第一梯队:东部发达地区处于普及期中后期,未来仍然有望保持平稳增长,预计未来三年保有量复合增速为8%;

2)第二梯队:中西部地区正值普及期中期,未来高增速将延续,预计未来三年保有量复合增速为15.6%,是未来汽车主要增长动力;

3)第三梯队:其他发展中地区处于普及期早期,未来增速有望加速提升,预计未来三年保有量复合增速为11%;

我们预计,2017年到2020年,我国乘用车保有量将从1.85亿辆增长到2.60亿辆,复合增速为12%,未来成长空间巨大,中长期销量维持3%-5%左右增长。

核心观点

受宏观经济悲观预期和高基数影响,三季度以来汽车销量持续负增长,汽车板块估值和股价均处于较低位置。从10月销量数据看,增速与9月基本持平,没有进一步恶化;近期消费政策指导意见的出台,汽车行业有望受益。低估值、高成长性个股或具有更好的市场表现。

本周市场回顾

本周汽车与汽车零部件指数下跌3.7%,跑赢万得全A指数0.88个百分点。各概念板块均有所下调。

重点关注

我们发布了比亚迪最新深度报告。我们认为,比亚迪为新能源汽车龙头,发力变革提升产品力,爆款频出提振业绩。预计公司2018-2020年EPS分别为1.12、1.42和1.70元,对应PE为49.2X、38.6X和32.3X,给予买入评级。

风险提示:1、经济预期仍然悲观,短期内继续压制需求;2、限购政策可能导致部分地区汽车普及进度不达预期。

扫码下载智通APP

扫码下载智通APP