你的”跨国拔草“交了多少税?

本文来自“国泰君安证券研究”,作者刘越男 、芦冠宇。

据Fung Business Intelligence的统计,2017年中国消费者的海外消费达3138亿美元,同比增长15%,2018年有望突破3500亿美元。

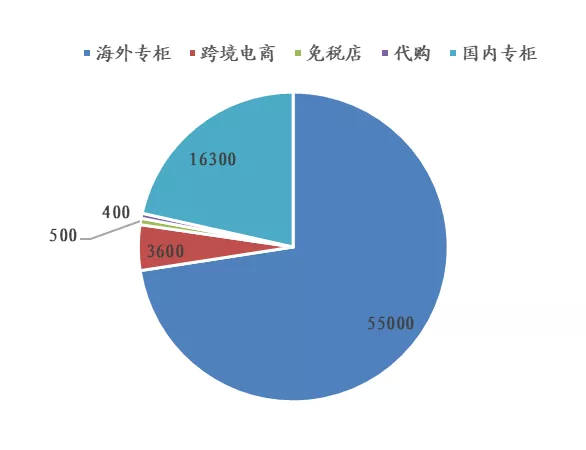

由于消费者购买海外商品的途径包括海外专柜、跨境电商、免税店、代购、国内专柜等,所以即便你没有出过国,却总有一种“跨国拔草”的方式是你尝试过的。

2017年,上述五种途径购买商品的规模大致为55000亿元、3600亿元、500亿元、400亿元和16300亿元人民币,其中,境外消费占比远超其他购买渠道,消费回流仍有巨大空间。

资料来源:Fung Business Intelligence、易观数据、国泰君安证券研究

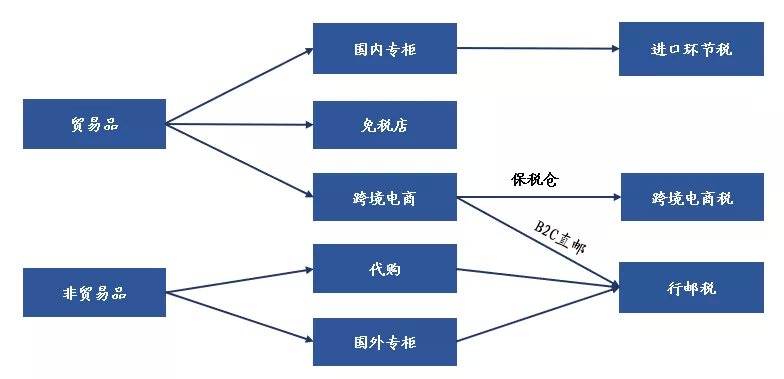

看起来,这几种海外消费模式的存在都是受益于商品在海内外的价差,然而深挖下来,其中的商业模式却大有文章:

资料来源:国泰君安证券研究

国泰君安社服团队对几种海外商品购物渠道的进口环节税费进行了逐一梳理和分析,让你知道每一种“跨境拔草”到底都会缴纳多少税。

不同海外购物途径对应的不同税收体系

资料来源:国泰君安证券研究

国内专柜:柜姐不是真正的快乐

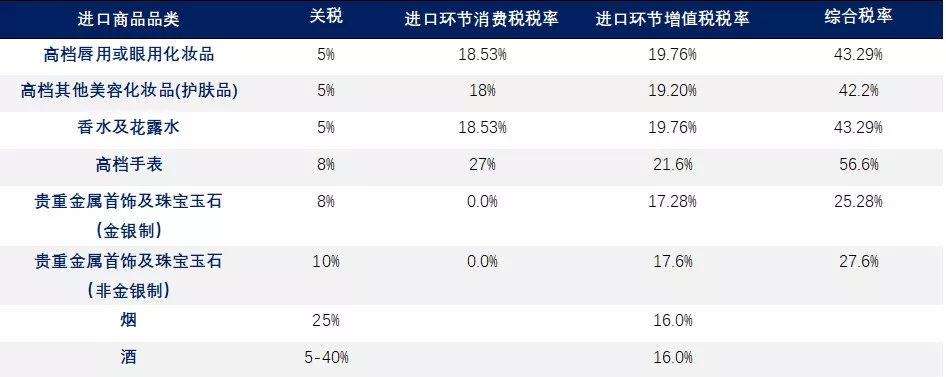

国内专柜注定是税费最高的那一种,需要缴纳的税包括关税税费、进口环节消费税税费和进口环节增值税税费。

关税税费=关税完税价格*现行关税税率;

进口环节消费税税费=进口环节消费税计税价格*消费税税率,其中进口环节消费税计税价格=(关税完税价格+关税)/(1-消费税税率);

进口环节增值税税费=(完税价格+实征关税税额+实征消费税税额)×增值税税率。

其中烟、酒消费税为复合征税,也就是说,烟酒消费税还需要增加从量税部分。

从下表可以看出,通过国内品牌专柜购买进口商品需缴纳的税率最高,税种最多,因此价格通常也是最贵的,但具备保真、售后服务好、方便快捷的优势。

资料来源:财政部、国泰君安证券研究

注:烟酒消费税有从量税部分,无法直接计算出综合税率

跨境电商:飘洋过海买到你

进境跨境电商按发货渠道不同,需缴纳行邮税或跨境电商综合税——通过海外B2C直邮方式发货的需要征收行邮税,通过保税仓途径发货的则征收跨境电商综合税。

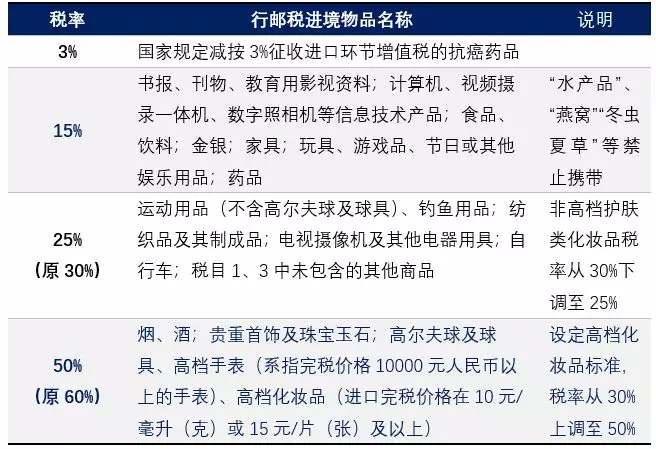

行邮税

行邮税是行李和邮递物品进口税的简称,征收对象是入境旅客行李物品和个人邮递物品。

物品价值在5000元以下(20种不予免税商品除外)可以免除行邮税,若物品总价值超过额度则需对超出部分征收行邮税。

资料来源:财政部、国泰君安证券研究

注:2018年10月,国务院对行邮税税目和税率进行调整,自当年11月1日起实施。最新行邮税总体税率下降,将香化类商品分为高档和非高档两类。

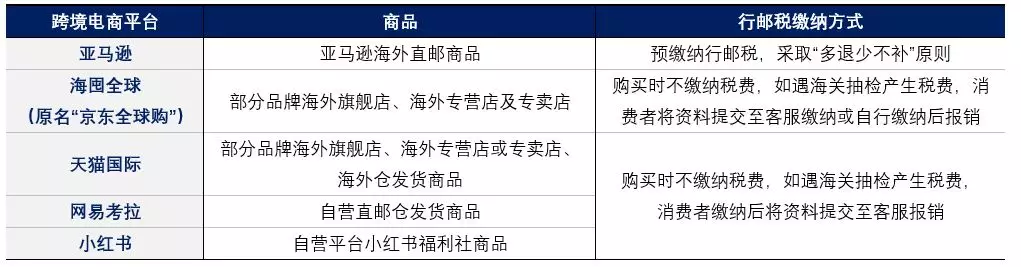

行邮税的缴纳针对海外直邮商品,缴纳方式有消费者预缴纳、商家补缴纳两类:

采取消费者预缴纳形式的代表平台为亚马逊,售出的海外商品统一报关,税费“多退少不补”,在极少数未收取税费的情况下向消费者返还税费,在这种模式下每件应税商品都需要缴纳税款。

采取商家补缴纳的代表平台为天猫国际、京东全球购、网易考拉、小红书等。针对被海关抽检的商品,根据判定税率支付相应税金,消费者自行缴纳后可要求电商报销。

此种模式缴税风险表面上看是由跨境电商承担,但其实税费预期已部分反映在商品价格中,一定程度上也是由消费者承担的。

国内主要跨境电商平台税费缴纳方式

资料来源:亚马逊、天猫国际、海囤全球、网易考拉、小红书、国泰君安证券研究

跨境电商税

跨境电商综合税针对国内保税仓及香港、澳门海关联网保税仓发货的产品。跨境电商综合税在一般贸易税基础上做了一定的税率折扣——关税免征,进口环节增值税和消费税则按法定应纳税额的70%征收。

每个消费者可享受的跨境电商综合税额度为单笔交易限额2000元,年度交易限额20000元,超过额度的,按照一般贸易商品缴税。

由于是海关联网的保税仓发货,每件商品都需缴纳税款,商品价格为含税价,不存在海关抽查的侥幸心理,但在税率上相较行邮税更为优惠。

以化妆品为例,普通化妆品的税率为11.2%,高档化妆品(价格在10元/ml或15元/片及以上)税率为25.5%,低于行邮税的25%和50%。

海囤全球自营商品、天猫国际官方直营、网易考拉自营保税仓发货产品等均缴纳此种税费。

跨境电商综合税的税费计算公式:

关税税费暂设为0%;进口环节增值税、消费税按法定应纳税额的70%征收。

跨境电商进口环节消费税税费=进口环节消费税计税价格*70%*消费税税率,其中进口环节消费税计税价格=关税完税价格/(1-消费税税率);

跨境电商进口环节增值税税费=(完税价格+实征关税税额+实征消费税税额)×增值税税率16%。其中烟、酒消费税为复合征税,消费税需要增加从量税部分。

总体而言,跨境电商需缴纳的税率较低,因此在价格上具备一定优势。但同时由于商家鱼龙混杂、商品货源及流转渠道差异大,跨境电商在商品质量及售后服务上存在一定劣势。

此外,若出现补缴纳税费情况,买家需与卖家就报销等事宜进行沟通,一定程度上影响了购物体验。

海外专柜与代购:网红经济下半场

海外专柜购买商品与代购渠道均需要在被抽检的情况下,对于超额部分按照判定税率缴纳行邮税(分为3%、25%、50%三挡),具体可参见第二部分的行邮税表格。

因此,海外专柜和代购渠道行邮税税率总体高于跨境电商综合税,但有未被抽查而避税的概率。此外,海外专柜购买会产生较高的行程成本,代购因海关抽查力度加大而优势下降,并且在货源质量、售后服务上无法保障。

跨境电商与免税渠道的背水一战

目前国内跨境进口电商行业竞争格局基本稳定,天猫国际、网易考拉、京东全球购、唯品国际四家CR4达到75%,行业巨头已取得市场先机。

天猫、京东、网易考拉和唯品会市占率达75%

数据来源:易观数据、国泰君安证券研究

主流B2C玩家可分为平台型和自营型,平台型电商为符合资质的商家提供与用户对接的中介平台,通过收取平台入驻费+佣金获取利润;自营型电商通过销售进口商品实现盈利。

平台型主导玩家采取“平台为主+自营为辅”经营模式,如天猫国际、京东全球购等;自营型主导电商则采取“自营为主+平台为辅”策略,如网易考拉、小红书等。

跨境电商巨头的主要经营模式

数据来源:国泰君安证券研究

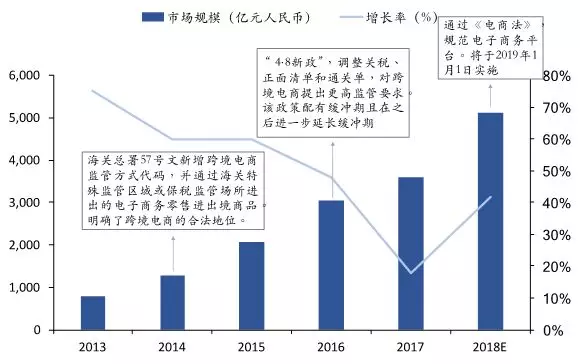

11月21日,国务院常务会议决定延续和完善跨境电子商务零售进口政策并扩大适用范围。从2019年1月1日起,跨境电商政策适用城市从之前的15个扩大到22个;扩大享受优惠政策的商品范围,新增63个税目商品;提高享受税收优惠政策的商品限额上限,将单次交易限值由2000元提高至5000元,将年度交易限值由目前的每人每年2万元提高至2.6万元;支持跨境电商出口,研究完善出口退税等政策。

跨境电商政策的放松引起市场对免税需求的担忧,我们认为不必过分担心,原因有以下几点:

1. 需求并非存量,海外商品消费行业核心矛盾在供给端的释放

海外购物渠道与国内专柜相比存在价格优势,这导致海外购物市场需求充足,供给端的限制(如免税购买资格、跨境电商额度限制、出境机会较少)是压制需求的主要原因。

免税和跨境电商行业规模增长也并非此消彼长,而是与政策的放宽相关,供给端的政策放宽会释放潜在需求。

跨境电商规模增速波动受政策影响明显

数据来源:易观数据、国泰君安证券研究

2. 免税店成本优势更为明显,定价空间更足

免税商品免去了进口环节的所有税费,而跨境电商等模式均需要缴纳一定程度的进口环节税,导致免税店商品的成本优势更为明显,定价空间更足,再加上商品保真、保售后、取货更快等便利因素,免税模式竞争力最强。

3. 免税店和跨境电商的客户群体并不完全重叠

不仅如此,免税店与跨境电商甚至在品类也不重叠、行业规模差距较大,可比性不强。

免税商品面对的目标客户是出境客户和三亚离岛游客,而跨境电商客户群体是所有消费者,客户群体更广,跨境电商的客户群提不一定具有免税消费机会或者条件。

此外,两者在品类上也不重叠,跨境电商品类范围相较免税商更广(香化、母婴、服饰、数码、营养保健品、水果、美食等),消费者在母婴用品、服饰、箱包品类上购买意愿占比都很高,而免税店销售品类主要是香化和烟酒。

跨境电商客户目标群体不同、品类不同,导致跨境电商规模近免税行业规模的10倍(2017年跨境电商规模已达3600亿)。

4. 线下的免税购物体验是线上无法取代的

线上OR线下的争论不仅限于海外商品消费行业,几乎每个有线上业务的行业都会存在,结论往往是线上线下协同发展,不可替代。线下购物带来购物体验和服务是线上购物无法给与的,况且,对海外购物而言,线下的免税店比跨境电商的售价更便宜。

扫码下载智通APP

扫码下载智通APP