摩根大通:全球债券市场需求正在萎缩

本文来自“华尔街见闻”,作者高姝睿。

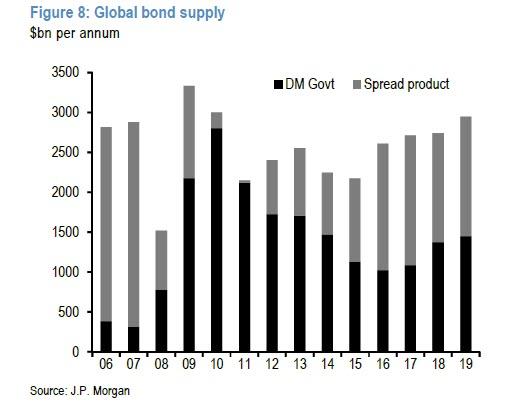

今年,全球市场上出现了自2010年以来最大的供应过剩。

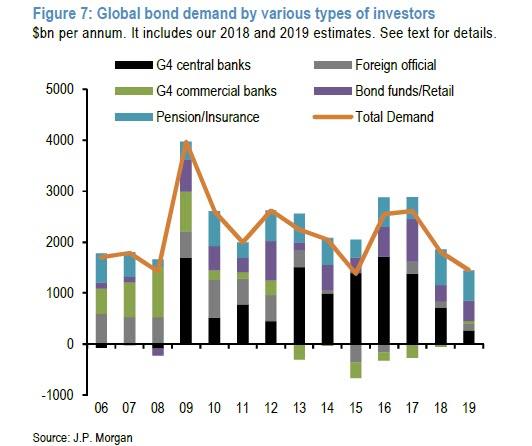

摩根大通策略师Nikolaos Panigirtzoglou认为,过剩的债券供应主要来源于G4国家央行量化宽松政策的放缓或中止,而商业银行和零售市场上债券需求的萎缩远不足以抵消由此带来的供应增加。按照Panigirtzoglou的预期,债券市场上严重的供需失衡状态仍将持续至2019年。

2018年内,全球各地的债券收益率均出现了明显的上升,正符合摩根大通此前的预测:2018年G4央行国债购买量的相对2017年下降了1万亿美元,这将导致债券市场供需变化,供应过剩,并大幅推高债券收益率。

但同时,Panigirtzoglou也曾做出预测,随着时间推进,非央行银行机构对政府债券的需求将会逐步回升。该预测如今已经被证实是过于乐观的。

2019年,美联储将加快资产负债表正常化的进度。仅仅在今年的第四季度,延期的到期债券的月度上限就已达到500亿美元/月的稳定状态。这将推动债券市场供应的进一步增加,市场需要额外消化1000亿美元的债券量。

与此同时,G4国家央行也在逐步放缓其量化宽松政策。其中,欧洲央行计划于今年12月结束债券购买,日本央行的购债规模也将明年的购债规模从今年的40万亿日元降至30万亿。这意味着这两家央行的缩表为市场创造了更多的债券供应,摩根大通预计,该值或将超过4000亿美元。

那么问题在于,2019年市场是否有相应的需求来吸收这部分增加的供给。眼下,摩根大通开始关注2019年情况是否会有所好转,然而,答案可能并不理想。

摩根大通将债券市场需求的主要来源分为以下四部分:

1. 商业银行需求

摩根大通认为,商业银行需求疲软是2018年债券市场降温的最主要原因。

Panigirtzoglou表示,他此前预计商业银行的债券购买将吸收中央银行所释放的1万亿美元债券量中的约5000亿,因为在过去的5年里,G4国家央行购买的约7万亿美元量宽债券使商业银行相较以往压缩了约3万亿美元的债券积累。

然而,商业银行实际上只贡献了2000亿美元的债券购买量,远远未能抵消央行1万亿美元的流动性转移。

Panigirtzoglou指出,美国各银行自2018年开始已停止积累过剩的存款,从而降低了增持更多流动资产的需求。

此外,美国各商业银行今年的总资产增长也是自2010年来首次陷入停滞,这些银行手中持有充足的高质量流动资产,这些流动资产足以吸收其储备资产的减少。美国国债相对于隔夜指数掉期(OIS)的大幅贬值进一步促进了银行选择持有其他高质量流动资产以应对监管的意愿。

考虑到商业银行债券需求的疲软,摩根大通将2019年商业银行吸收债券供应的预期增加值下调至1000亿美元。

2. 零售债券需求

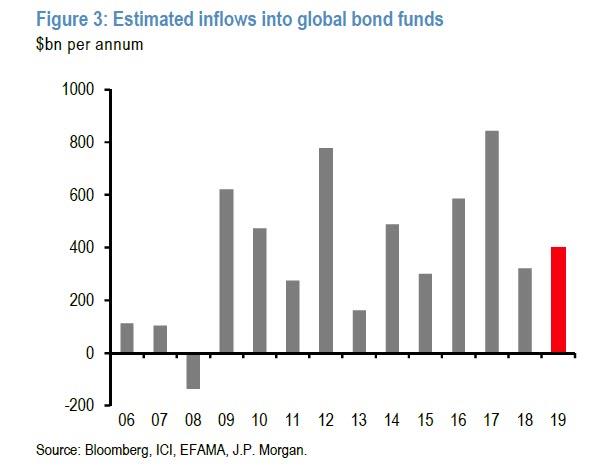

此前,摩根大通曾预计零售债券的需求并不会较去年有大变化,然而事实是,继去年逾8000亿美元的债券需求后,目前计算出的2018年债券需求理论值仅为3200亿美元,这一增速与2015年一样疲弱。

摩根大通预计,2019年零售债券市场上的需求将温和恢复约800亿美元,略微接近于过去十年里平均每年4800亿美元的水平。

3. 外国官方部门需求

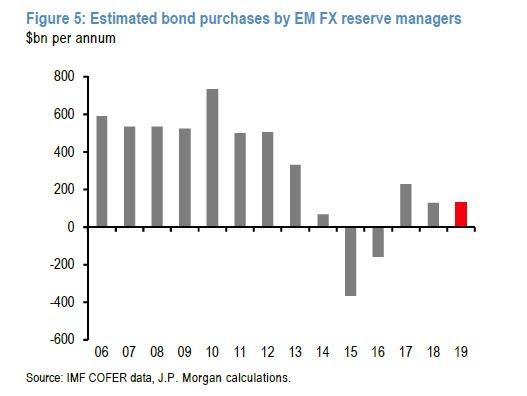

相对于IMF数据显示的上半年2300亿美元的年化增速,新兴市场的外汇储备增长在下半年有所减弱。摩根大通认为,近期的油价下跌将压低石油美元循环路径中新兴市场对外汇储备的需求,使增速在截至10月底的2018年下半年内削减150亿美元。摩根大通预计,到今年年底,年化增速将降至1300亿美元。

同时,由于全球贸易摩擦的影响仍未平息,摩根大通认为,新兴市场国家通过积累储备资产,从而带来债券需求大幅回升的可能性微乎其微,G4央行购债下滑带来的供给增加将很难被抵消。

4. 养老基金需求

据摩根大通估计,G4国家养老基金对债券的总需求量年化值约为7000亿美元,该数字略高于今年年初的预期,反映了养老基金方面的强劲需求。

在美国,私人固定收益养老基金资金状况的改善主要是由债务贴现率上升推动的。截至10月底,2018年彭博美国企业Aa长期债券指数(Bloomberg US corporate long Aa index)中,即使是表现最差的债券,收益率也只是提高了80个基点,而美国前100家大型固收养老金的Milliman数据显示,由于债务价值下降逾7%,基金状况有所改善。

这一结果推动了养老基金将更多的资产配置到债券上。Panigirtzoglou认为,这说明2019年养老基金方面或将为债务的需求量提供有力的支撑。

尽管如此,Panigirtzoglou仍然将原7000亿美元的年化预期值下调至6000亿美元,不过该数值仍高于过去十年5000亿美元的预期。

四个主要的债券市场需求来源中,有三项都呈现出疲软的迹象。其中,商业银行和零售市场需求是最为基础的两类需求来源,而这两部分2019年的预期情况也最为不乐观。

综合以上四个需求来源的影响,摩根大通提出他们对整个债券市场供需平衡情况在2019年的预期:债券需求进一步大幅下滑3500亿美元。结合G4央行需求下滑的影响,综合债券需求萎缩至2008年美联储准备推出量化宽松政策以来的最低点。

摩根大通预计,包括扩大的财政赤字以及资产负债表正常化操作在内,2019年美国国债净发行量将增加约1600亿美元。受欧元区政府债券发行量减少的推动,其他发达国家的债券净发行量将温和下降。综合来看,全球债券市场共计将增加约1300亿美元。

目前,摩根大通的预期当中已包含债券需求方3500亿美元的收缩、供给方1300亿美元的净增加,两者之间差值达到4800亿美元,2018年这一数值约为8300亿美元。Panigirtzoglou认为,这一不平衡仍然令人担忧。

摩根大通对市场提出警告称,预计明年债券市场供需平衡状况的持续恶化将对收益率构成进一步上行压力。

扫码下载智通APP

扫码下载智通APP