牛市or熊市?美股处于哪种状态?

众所周知,华尔街喜欢将东西“标签化”,当市场上涨时,就是“牛市”,相反,当市场下跌时,就是“熊市”。

有趣的是,还有一些关于市场下跌的“经验法则”,比如:“调整”是市场下跌超过10%,“熊市”是市场跌幅超过了20%。然而,关于牛市却没有类似的法则。简单的来说,价格上涨就是“看涨”。

这一切都有点武断,而且毫无意义。

作为一名投资者,最重要的是明白“牛市”和“熊市”的真正含义。

“牛市”指的是,价格在较长一段时间内普遍上涨。

“熊市”指的是,价格在较长一段时间内普遍下跌。

这里还有另一个非常重要的定义。

投资是一个将“储蓄”置于“风险”之中的过程,并期望在一定的时间范围内投资回报率大于通胀率。

请再看一遍。

投资并不是“押注”在一些随机基准指数上,这会让投资者承担过多的资本风险。相反,我们的目标是让我们辛苦赚来的储蓄以足够的速度增长,尽可能“安全地”保障这些储蓄未来的购买力。

正如养老基金发现的那样,依靠7%的年化回报率来弥补储蓄的不足会让个人处于资金严重不足的退休状况。弥补损失的储蓄并不等于为了将来的目标而增加储蓄。

然而,说到投资,据智通财经APP了解,Bob Farrell的第10条规则是最相关的:

“牛市比熊市更有趣。”

关于这一点,是没有争论的。

然而,我们不仅要了解“牛市”和“熊市”的差异,还要知道,当市场发生变化时,如何实现资本的保值和增值是至关重要的。

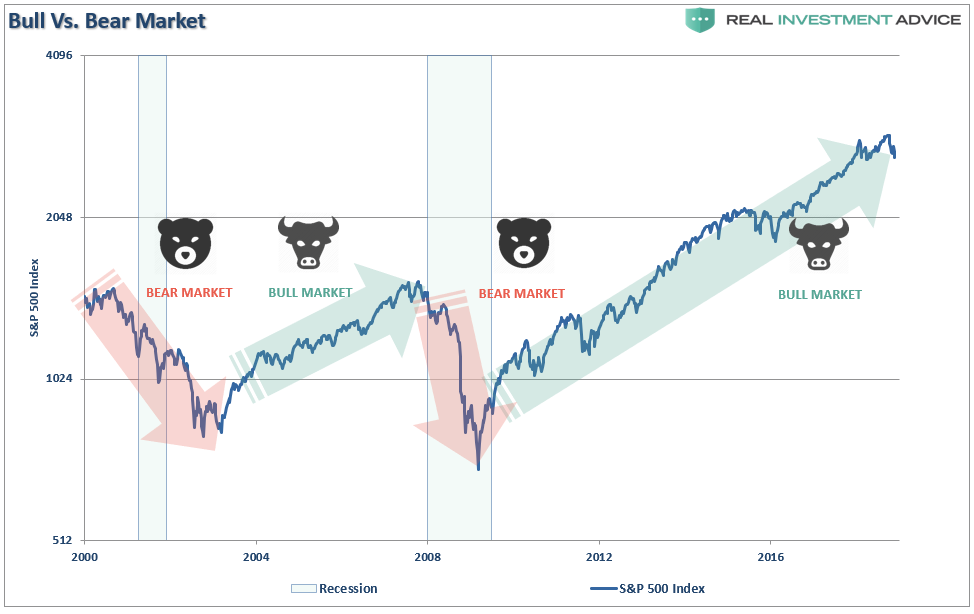

现在让我们从标普尔500指数开始:

事后来看,牛市和熊市是显而易见的。

对个人投资者而言,问题总是要回归到投资实践中的“心理学”。在价格上涨或是看涨的市场中,心理学中的“贪婪”不仅让个人投资者持仓超过应该的时间,还诱使他们承担了比他们想象中的更大的风险。在价格下跌或是看跌时,市场恰好相反,因为“恐惧”主导了投资过程。

最重要的是,很难知道市场从“何时”由看涨转为看跌。在过去的十年中,美股已经出现了几次大的调整,看上去肯定是“牛市”转“熊市”的开始。然而,在经过了短暂的调整过程后,美股市场又重新开始了上行趋势。

很明显,避开熊市对于实现长期投资成功来讲非常重要,但不可能知道市场从什么时候已经发生了变化。

真的是这样吗?

接下来的几张图表将以上面的周线图为基础。

识别趋势

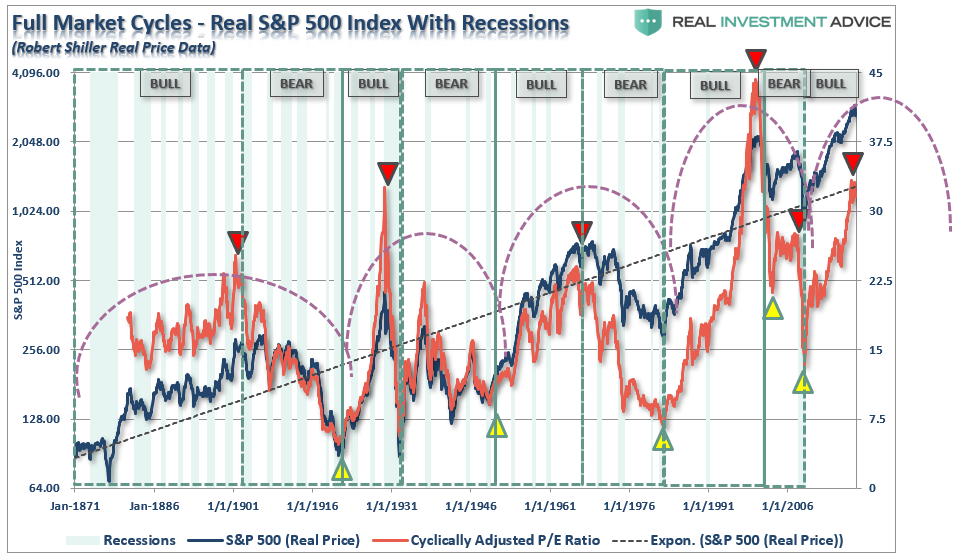

据智通财经APP了解,Benjamin Graham认为,“从短期来看,市场是一台投票机;但从长期来看,它是一台称重机。”

从短期来看,在几周到几年,市场仅仅是一个“投票机”,当价格上涨时,投资者争先恐后地去追逐“抢手货”;或者当价格下跌时,“恐慌性地卖掉”一切。但这些仅仅是长期市场上的波动。

从长期来看,市场会调节现金流和价值。牛市期间,投资者对未来价格过于乐观,从而抬高价格使其超出原本合理的潜在价值。熊市期间,情况恰恰相反,“任何东西都没有价值”。这就是为什么随着时间的推移,上涨和下跌两个方向上,市场价格和估值差异较大,但最终都会回归长期均值。

尽管长期前景相当清晰,但在告诉我们市场“何时”会发生变化方面,估值仍没有起到多大作用。

市场变化一开始很缓慢,之后所有的事情一下子就发生了变化

Doug Kass称,触顶是一个过程,触底则是一个事件。

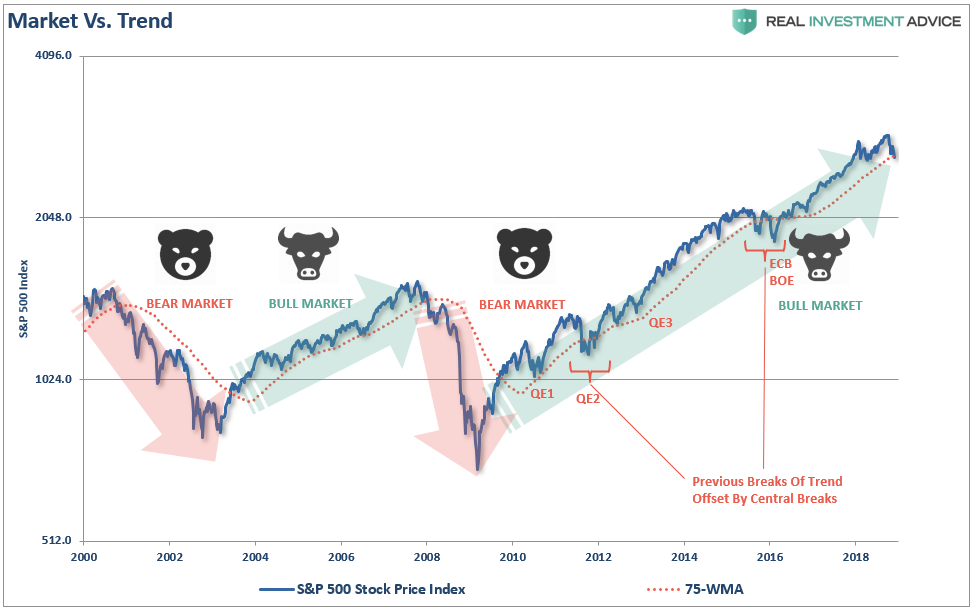

“在牛市时,交易价格高于长期移动平均线。然而,当市场趋势变为熊市时,市场交易价格则低于平均线。”

下面这个图标展示了标普500指数75周的市场价格和移动平均线的对比。在“看涨趋势”中,市场交易趋向高于长期移动平均线,而在“看跌趋势”中,则是低于该平均线。

在过去的十年中,仅有2次违背了市场移动平均线规律,但这没有导致趋势的长期变化。

第一次是在2011年,当时美国正在应对可能的债务上限和美国债务评级下调的威胁。随后,时任美联储主席伯南克出手救市,实施了第二轮量化宽松政策,向市场注入了大量的流动性资金。

第二次是在2015年末和2016年初,当时市场正在应对美联储加息和英国脱欧可能带来的经济影响。鉴于美联储已承诺上调利率,并开始缩减其4万亿美元资产负债表,欧洲央行推出了自己版本的量化宽松政策来填补空缺。

如果没有这些人为的影响,市场很可能会经历比实际情况更大的调整。

今天,全球各国央行正在结束货币注入计划,利率在上升,全球经济增长的势头正在衰退。由于股票估值处于历史上的极端水平,随着利率上升,被归因于未来盈利增长的价值正被下调。

在物理定律起作用之前,价格只可以在一个方向上移动这么远。那就是说;

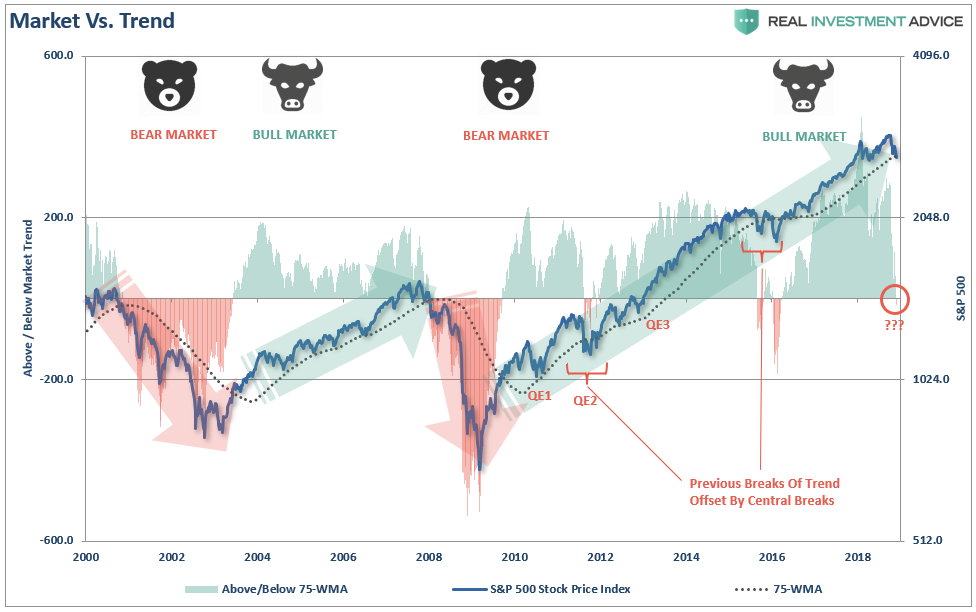

“就像橡皮筋已经被拉的过长——它必须要放松才能够被再次拉伸。这和股票价格是固定围绕移动平均线是极其相似的。在上涨或下跌方向上过分扩张的趋势,最终还是要回归长期平均线。即使处于强劲的上升趋势或下跌趋势中,价格往往还是会回归长期移动平均线的。”

下图显示了市场价格在75周移动平均线之上和之下的偏差。值得注意的是,每当标普500涨至200日均线上方时,就会出现调整。“牛市”和“熊市”之间的差异在于,若标普500指数持续位于200日均线下方,则为熊市,反之为牛市。

纵观过去十年,美股市场现在已经是第三次跌破长期趋势。

不同的是,这一次,没有中央银行谈论救市——至少现在还没有。

目前,要确定这一次只是市场调整还是市场趋势的改变还为时尚早。正如前文提到的,存在实质性的差异,表明前景更加谨慎。即:

下行风险拖累上行回报。

全球增长不太同步。

市场单方面的结构令人担忧。

较高的利率使私人和公共部门难以偿还债务。

美国与中国的贸易紧张局势正在加剧。

任何表面上的财政责任都被抛到了一边。

高峰回购。

中国、欧洲和新兴市场经济数据都表明经济放缓。

美国民主党在中期选举中赢得了众议院的控制权,这将有效地取消向前推进的财政政策议程。

市场领导者(FAANG)摇摇欲坠。

这里指出一个重点。

了解变化正在发生,并及时对其作出反应是十分重要的。 许多投资者“陷入困境”的原因在于,当他们意识到正在发生的事情时,对它采取任何行动已经为时已晚。

当然,这一次可能会有所不同。正如Ben Graham在1995年时说的:

“‘它变得越多,它就越相同。’我一直认为这个座右铭应用在股票市场上比在其他任何地方都要合适。现在,这句谚语中真正重要的部分是‘它变得越多’。

经济世界已发生根本变化,并且还将发生更大变化。 大多数人现在认为股票市场的本质已经发生了相应的变化。但如果我的陈词滥调是合理的,那么股市将继续基本上与过去一样,大牛市之后必然会出现大熊市。

换句话说,今天获得的免费午餐,将在明天以双倍的代价付出。根据最近的经验,我认为目前的股市水平是极其危险的。”

他是对的,当然,现在的情况与当时有所不同。

密切关注市场。今年的走势很容易让人联想到之前触顶的过程。天花板的位置是很难被判断的,因为在这个过程中“市场变化一开始很缓慢”。主流媒体、经济学家和华尔街会将此次波动性的上升视为一个简单的调整过程而不予理会。但是一旦触顶的整个过程完成了,看起来似乎“一下子就发生了变化”。

曾经告诉你“不要担心”的媒体,现在又会告诉你“没有人能预见到它的到来。”

如果你愿意倾听,市场可能会给你一些重要指示。

扫码下载智通APP

扫码下载智通APP