越南如何从中美贸易摩擦中获益?

本文来自雪球号“蓝点财经”。原标题为《了解一下越南如何从中美贸易摩擦中获益》。

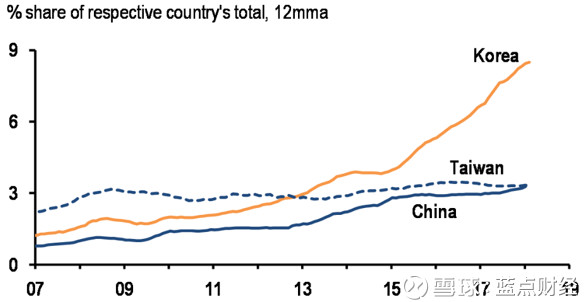

越南,古称小中华,在环球贸易再平衡的时代,中国相对于其GDP的较高人均教育水平只有越南才能匹敌,这个优势已经造成了越南从2014年以来在亚洲新经济体出口的份额一再飙升。虽然越南工业规模相比中国还小,小摩认为,越南已经在某些领域从中国抢走了市场份额。在投资越南的热潮中,另一个小中华,韩国,扮演了领军的角色。

中美贸易关系的紧张的升级,可能会通过几个渠道影响亚洲新兴市场。比如,发达国家资本性支出意愿的下降可能会对发展中国家和地区经济体的短期增长轨迹产生重大影响,并影响其经济政策和汇率。同样,从长期来看,美国对中国征收进口关税也可能导致一些出口产能重新分配到其他生产基地——特别是如果关税被认为是长期甚至永久性的。中国制造业的庞大规模——约占亚洲新兴市场制造业总量的70%——意味着中国将继续在区域制造业供应链中发挥重要作用。但是,从某种程度上说,如果大家认为提高关税将是长期的,那么供应链可以通过扩大现有产能或者通过在亚洲地区的其他地方进行新的投资来远离中国并分散风险。这种动态可能对外国直接投资的流动、外部平衡和亚洲新兴市场(不包括中国)的增长产生积极影响,前提是新的亚洲地区制造业基地要出现——假设产能没有回流到美国本土,而且拉美或其它非亚洲的出口经济体没有填补这一空缺。

如果供应链经历这种多样化,那些拥有大量劳动年龄人口、相对低成本的工资结构、较高的技能水平或基础设施能力的经济体就会成为相对赢家。我们发现,这些因素是越南在过去三、四年中迅速增加全球出口份额的重要决定因素。美中贸易紧张局势可能会以持续转移外国直接投资的形式来加速这一趋势。在亚洲的其他地方,技能水平和工资成本之间存在权衡取舍,限制工资较高的经济体利用中国以外的多样化产能的能力,但是越南不存在这个取舍。另一方面,工资成本较低的经济体,如孟加拉国、巴基斯坦、斯里兰卡以及柬老缅越四国,可能会在附加值较低的出口产品中获得市场份额。

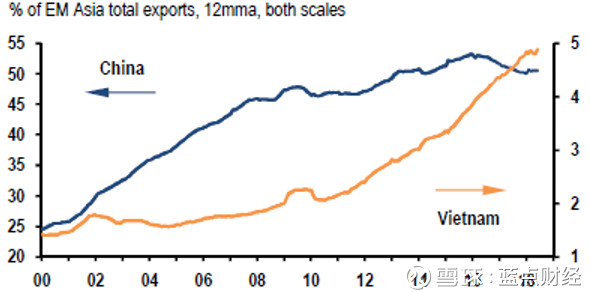

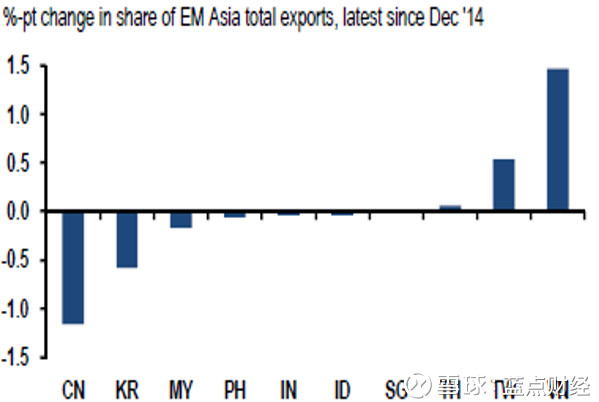

其中,越南已经提升了其作为亚洲新兴市场重要制造业和出口中心的地位,随着中国的份额趋于稳定,其在该地区出口总额中所占的份额在过去三、四年迅速上升(图1和图2)。

图1 中国和越南在该地区的出口份额 (中国仍然是越南的十倍)

来源:越南国家统计局,J.P. Morgan

图2 新兴市场亚洲出口份额变化(自12/14)-越南一枝独秀

来源:越南国家统计局,J.P. Morgan

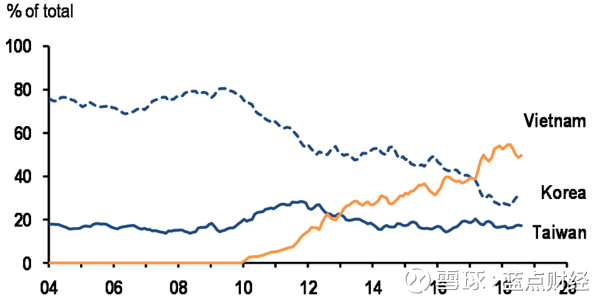

年轻而庞大的劳动力队伍,加上相对较低的工资成本,支撑了在越南的外国直接投资(FDI)的快速增长,使越南的制造业得以迅速扩张。中美贸易紧张局势的持续升级可能会加速这一趋势,尤其是越南在区域技术和智能手机供应链中的主导地位日益增强,而这些供应链之前往往集中在中国。

图3 亚洲新兴市场电信设备和零部件出口趋势

来源:越南国家统计局,JP Morgan

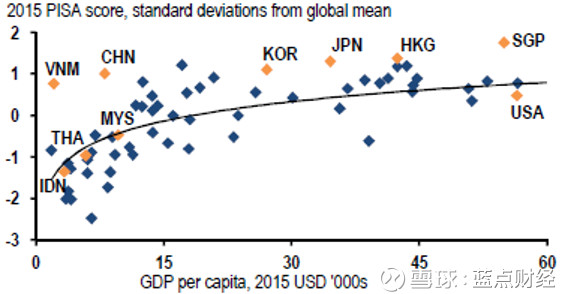

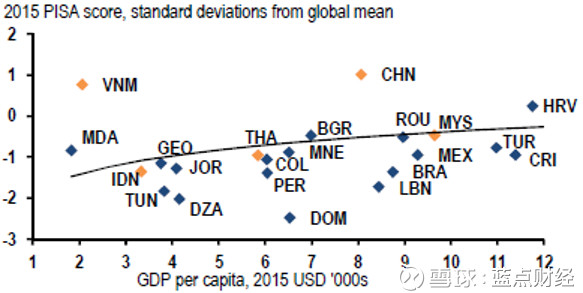

与亚洲其他新兴市场国家相比,越南在一个方面与众不同。根据经合组织国际学生评估项目(PISA)的排名,越南的全球教育表现比全球平均水平高出一个标准差左右——明显高于其他收入水平与越南类似的经济体。尽管亚洲经济体在PISA全球排名中得分往往高于平均水平,但另外只有一个经济体在人均GDP相对较低的情况下得分较高:中国。印度尼西亚、马来西亚和泰国的排名与收入水平则大致相当(图3)。

图4 新兴市场亚洲(不含全球)教育表现和人均GDP份额

来源:经合组织,世界银行,J.P. Morgan

这意味着越南表现出了低工资成本与高教育水平的罕见结合,同时也意味着其拥有相对高技能的劳动力。事实上,当我们把人均GDP较低的经济体放在一起比较时,这种差异更加明显,中国和越南高高在上,俯视众生。

图5 教育成绩和人均国内生产总值低于$12,000的国家的教育状况

来源:经合组织,世界银行,J.P. Morgan

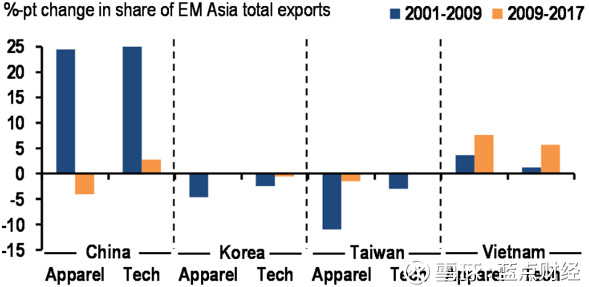

当然,中越两国工业部门的相对规模存在巨大差异(2017年越南的制造业规模仅为中国的2%)。但是,小摩认为,越南已经在某些领域从中国获得了市场份额。这其中最明显的是在智能手机和上游硬件和零部件领域,虽然这些产品在东盟和东北亚其他地区也有不同程度的生产,但越南的生产成本稍低,这意味着越南可以继续从中国以外地区的产能再分配中继续受益。

图6 亚洲新兴市场服装和科技产品出口份额变化

来源:越南统计局,J.P. Morgan

在低附加值产品区间,出口也将更多元化。自本世纪初中国加入世界贸易组织(WTO)以来,中国的工资成本相对于亚洲大部分新兴市场经济体而言有所上升,整个地区的人均GDP相对于中国有所下降。中国劳动力成本的持续上升表明,这些成本较低的生产中心越来越有可能在对价格高度敏感的低附加值出口产品(包括基于商品的产品和其他基本制成品)中获得市场份额。

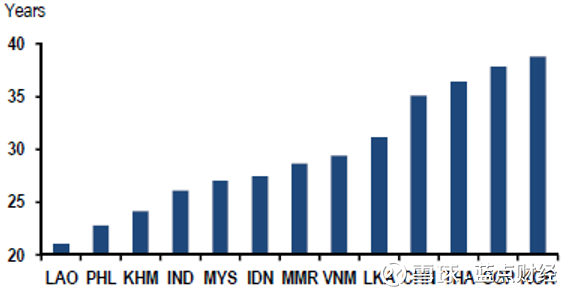

有趣的是,日本对外贸易组织(Japan External Trade Organization)对企业投资决策的调查已经显示,今年南亚和柬老缅越地区的投资和员工人数都在稳步增长。此外,除了有利的劳动力成本之外,人口结构——尤其是对中国——也是推动外国直接投资流入这些经济体的一个重要因素。

图7 亚洲新兴市场平均年龄

来源:联合国2012,J.P. Morgan

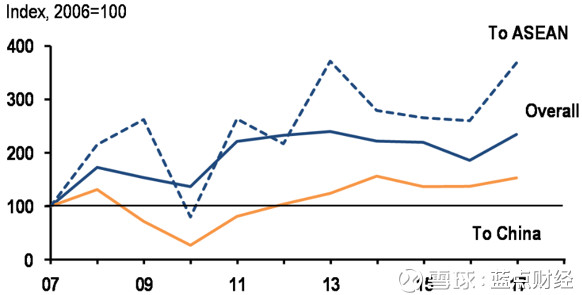

从长期来看,出口从中国向亚洲其他地区的重新分配,可能会促使各个新兴经济体的价值链向上游转移。如果这种势头持续下去,同时新的地区制造业基地得以建立那么这种势头可能对FDI流动、外部平衡和增长产生积极影响。目前看,韩国在投资越南的热潮中,扮演了急先锋的角色。

图8 韩国对外直接投资去向

来源:韩国统计局,J.P. Morgan

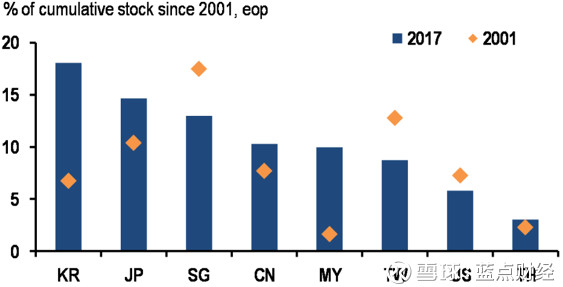

图9 出口到越南的货值占总出口货值

图10 越南外资企业累计注册资本占比

来源: 越南统计局,J.P. Morgan

扫码下载智通APP

扫码下载智通APP