Bonitas怼上恒安国际(01044):一场“有预谋”的做空计划

谁也不会想到国民纸巾“心相印”品牌的母公司——恒安国际(01044)有一天会被机构写进沽空报告中。

智通财经APP获悉,近日沽空机构Bonitas Research(博力达思)将矛头对准了恒安国际(01044)。该机构于12月11日发布了一份针对恒安国际的沽空报告,并在报告第一句明确指出“我们认为其股权价值最终接近于零”。

也就是说,在Bonitas眼中,这家市值700亿港元的公司实际上“一文不值”。在此报告影响下,12日开盘后不久恒安国际股价最大跌幅近9%,公司在随后不久宣布停牌。

对于沽空机构的这一做法,实际上投资者并不陌生。并且近几年,浑水等沽空机构在市场上沽空中国企业的事已屡见不鲜。2016年,香橼甚至因发布有虚假成分的恶意做空报告而被香港证监会禁止参与香港市场5年,并被勒令交出沽空而获得的约160万港元利润。

所以在目前市场不明朗的环境下,理性分析此份报告很有必要。

令人费解的沽空原因

“我们正在沽空恒安,因为我们认为恒安自2005年以来已经伪造了人民币110亿元的净收入,这在资产负债表上表现为虚假现金。鉴于恒安负债累累的现状,我们认为其股权价值最终接近于零。”

这是此份沽空报告的第一句话。且不论数据真实与否,仅凭一句话就能通过渲染气氛让读者潜意识下先入为主地认定恒安国际“财务造假”,这份报告的确不一般。

接下来,报告在明示了恒安国际从2005年以来犯下的种种“罪行”后,列举了他们认定公司有“造假”行为的三大原因:

1. 伪造的卫生巾业务盈利能力。在竞争对手营业利润率普遍仅有15%的水平下,恒安的这项业务在2018年上半年竟产生了51%的营业利润率。

2. 伪造的银行存款。恒安国际在录得大量净利润且拥有大额银行存款情况下,却继续严重依赖短期借款。因此其最近增加债务的真实原因是因为恒安报告的现金是虚假的。

3. 通过关联交易获利。恒安通过第三方的借款来实现超额股息,并且与未披露的关联方就建设和运营一个恒安在福建的非核心物业进行交易。

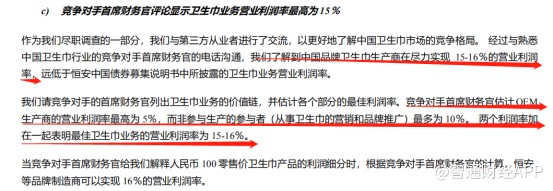

关于恒安国际卫生巾营业利润率问题,Bonitas核心观点是“与行业平均水平相比,恒安该业务的营业利润率过高”。

对于行业平均营业利润率数据,Bonitas给出的是“15%”这个较为精确的数据。这一点引起了智通财经APP的好奇。因为众所周知中国是一个拥有数亿女性消费者的庞大的卫生巾产品市场,正如报告中给出的数据“中国有超过2000多个的卫生巾品牌、发达的在线电子商务市场以及很低的进入门槛”。甚至国内的卫生巾市场目前不仅仅是内资企业的博弈,宝洁、花王等外资企业同样在抢占市场份额。因此,想要统计该行业平均营业利润率所需的数据量应该较大。

但是,Bonitas的推算逻辑却是“竞争对手首席财务官估计OEM生产商的营业利润率最高为5%,而非参与生产的参与者(从事卫生巾的营销和品牌推广)最多为10%。两个利润率加在一起表明最佳卫生巾业务的营业利润率为15-16%。”

先不提竞争对手CFO估算数据对此推论正确性的影响,用行业代工方营业利润率与销售方营业利润率简单相加得出行业平均营业利润率数据的逻辑很明显存在较大漏洞。

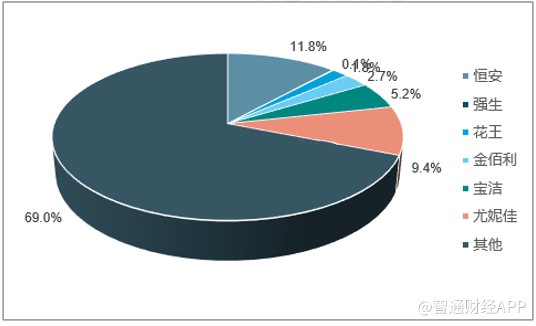

因为作为一家成立于1985年且主营业务一直为卫生巾业务的公司而言,恒安国际在产品供应端及渠道端已经拥有较为成熟的体系,并且根据公开数据显示,在2017年恒安在国内卫生巾市场的份额已达行业第一,份额为11.8%。这就意味着公司在供应端及渠道端的议价能力已居行业前列,并非国内一般厂商能够媲美。因此Bonitas的这一逻辑值得吐槽。

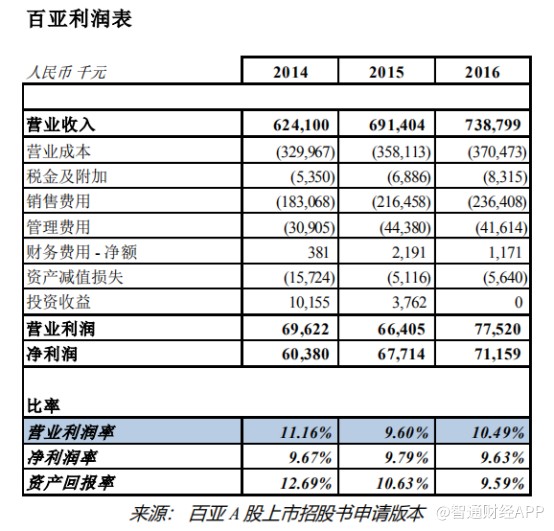

其次,看Bonitas给出的对比案例更让此质疑站不住脚。Bonitas给出的是两家A股上市公司(广东景兴健康护理实业股份有限公司和重庆百亚卫生用品股份有限公司)的营业利润率数据。

资料来源:百亚官网

除去景兴作为OEM方的数据,Bonitas给出恒安的直接竞争对手百亚的数据是“在2014年到2016年百亚有73%以上的收入来自卫生巾业务,其在2016年实现卫生巾销售额人民币5.46亿元,营业利润率为10.5%。”

Bonitas给出的是百亚2016年的营业利润率,但其对比的却是恒安今年上半年的相关数据,时间上并不对等。

此外,从两家公司产品的市场地位来看,我国目前六大卫生巾厂家市场规模占比为31%,其中恒安产品市占率排行第一,反观百亚产品则隐藏在那“69%”当中。这反映在供应链方面的成本及利润,实际上百亚并不能与恒安相比,也就是说,Bonitas的这“以偏概全”的证明并不能让投资者信服。

除此之外,报告中还用较大篇幅介绍了恒安国际“伪造银行存款”。其理由是公司拥有大量现金的情况下仍然拥有大量短期债务,矛头指向恒安国际无汇兑风险的利率套利策略的问题。

对此,Bonitas在报告中提出的疑问是“世界上哪里可以以低于另一家银行支付存款利息的利率从一家银行借款而不承担货币风险?”

对于这个问题,“内保外贷”策略似乎可以给出相应回答。公司可以通过境内人民币做担保,然后在香港贷外币,由于外币的贷款利率低,公司便可以通过这一方式进行套利赚取利差。

2017年,恒安在香港的平均贷款利率仅为每年1.4%。 我们从香港借钱。 与此同时公司已港元或美元计的定息存款利率约为2.2-2.4%。在币种相同的情况下,公司既没有汇率风险又可以赚取利差。然后Bonitas质疑这一策略的合理性并认为公司存在伪造存款的可能,这一理由实在有些牵强。

一场“有预谋”的沽空?

谈了这么多,我们可以发现不管理由成立与否,在报告中Bonitas一口咬定恒安国际存在“财务造假行为”,并且在语言上负面渲染力较强。

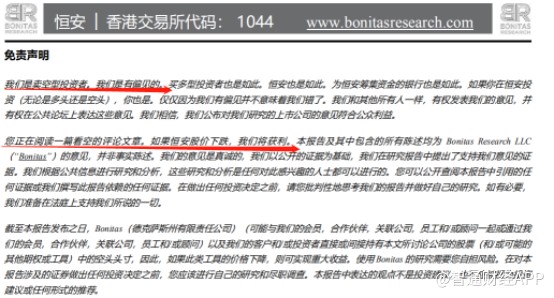

只是说到底,Bonitas在最后的“免责声明”中还是提到,“如果恒安下跌,我们将获利”。这也就诠释了沽空机构一贯的套路:发布沽空报告,引发股民的恐慌性抛售,然后快速赚取一大笔钱后走人。

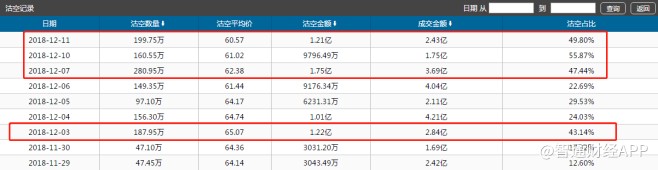

通过查询智通财经APP数据,可以较为清晰看到11月30日,恒安国际的沽空占比仅为17.92%。不过在12月3日,该数据大幅增至43.14%,沽空金额也达到1.22亿港元。虽然在4-6日,沽空比有所下降,但在12月7日至今,恒安国际沽空比长期维持在50%左右。

数据来源:智通财经APP

数据来源:智通财经APP

也就是说,机构应该在12月3日就已潜伏进恒安国际。由此来看,不出意外的话,在恒安国际未来复牌后不久,公司沽空比率应该会大幅下降,这也将意味着沽空者很可能已经获利平仓。所以我们不排除这是沽空机构针对恒安国际的一次“有预谋”的做空计划。

扫码下载智通APP

扫码下载智通APP