日本史上最大IPO背后,软银CEO孙正义的野心与危机

本文来自投中网,本文观点不代表智通财经观点。

导读

“我的目标是成为科技界的沃伦·巴菲特,软银的目标是成为科技界的伯克希尔·哈撒韦。”软银CEO孙正义曾如此信誓旦旦地说过。如今,这个投资“狂人”正进一步接近自己的目标。

2018年12月19日,日本软银集团(SoftBank Group Corp. 简称:“SBG”)旗下主营电信业务的子公司软银(SoftBank Corp. 简称:“SB”)成功登陆东京证券交易所。公司开盘价为1463日元(约13美元),上市即破发,在交易五分钟内一度跌至1344日元,较其1500日元的发行价低了10.4%。

软银此次IPO规模高达2.65万亿日元(合235亿美元),是日本史上最大IPO(超过1987年日本电信公司NTT IPO的2.2万亿日元),全球史上第二大IPO(仅次于2014年阿里巴巴IPO的250亿美元)。

这一分拆电信业务上市的计划背后,是孙正义缔造资本帝国的庞大野心:将软银集团从移动运营商转型为更纯粹的科技投资公司,而其移动电信业务也能通过筹资,更好地扮演资本输血器的角色。

“这位日本亿万富翁正用他积极的投资和数额巨大的支票簿,改变创业游戏。”彭博在2018年年初的报道中如此评价孙正义——这个野心勃勃的日本商人,在30多年中,将软银从一家电信企业带成了影响全球科技圈的资本巨头:从1981年成立至今,软银投资了至少600家公司,目前在超300家科技公司拥有股份,从投资的公司中获得的回报超过千亿美元。

野心家的预见性

“20岁要打出旗号,在领域内宣告我的存在;30岁储备至少1000亿日元资金;40岁决一胜负;50岁,实现营业规模1兆亿日元。”19岁时,孙正义曾如此立下豪言。

从孙正义的成长史来看,他总是野心勃勃,乐于谈论未来,这一特征有时候让其看起来颇有预见性。2016年,孙正义就开始讨论要将电信业务从软银集团剥离。如今,这一计划终于成真。

软银是日本第三大电信公司,仅次于NTT Docomo和KDD,是母公司软银集团的“现金牛”。软银财报显示,在截至2017年12月31日的9个月里,软银1.15万亿日元的营业利润中,电信业务占比超过50%。

根据软银集团财报,截止2018年9月30日,软银电信业务在日本拥有约3400万无线用户。电信业务的营收主要来自消费者业务、公司业务和分销业务这三大业务,其中消费者业务占比超过7成。

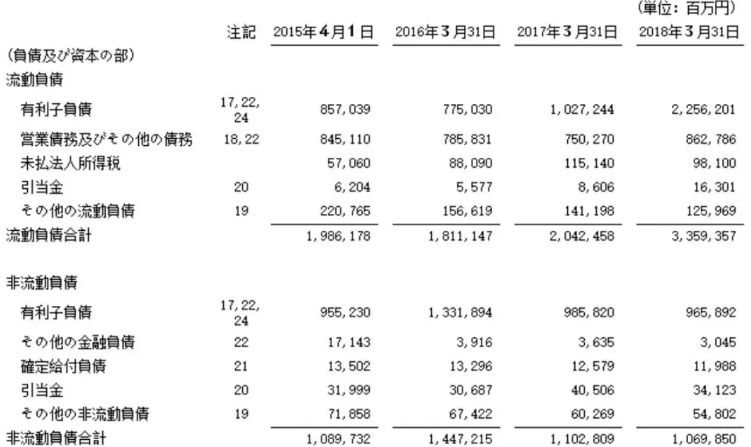

在2017财年(2017年4月1日至2018年3月30日),软银电信业务的销售收入为3.55万亿日元,同比增长2%;营业利润为6419亿日元,同比降低5.42%;流动和非流动负债总额为4.43万亿日元,同比增长约41%。

数据来源:软银招股书

根据《日经中文网》的报道,对软银集团而言,将电信业务剥离上市,一方面是为了给予主营电信业务更多的管理自主权,同时也是为了让集团和电信业务的角色更加清晰:软银集团继续在全球范围内加速投资,软银则专注于电信业务的发展。上市后,软银集团对软银的持股比例将从99.99%降至约6成。

“软银集团未来将不会聚焦在移动手机业务,而是把重点更多放在现金的配置,以便针对未来科技与企业模式建立全球最大的投资组合。”密西根大学罗斯商学院教授Erik Gordon在《日经中文网》的报道中表示,“通过IPO拆分手机业务,软银既可以控股,又能从中获取更多现金,投资具有高成长潜力的企业。”

缔造投资帝国

2014年9月6日,在众多投资人和企业家的见证下,阿里巴巴登陆美国资本市场,创下全球募资纪录。在这一IPO盛会的背后,是孙正义令人惊艳的成绩单:1999年2000万美元投资阿里巴巴,在上市时变成580亿美元,狂赚了2900倍。

对阿里巴巴的投资让孙正义成为世界级的网红投资人,也让从电信业务起家的软银集团,名字响彻了风投圈。而这只是开始。

“我们预见到个人电脑以及互联网领域的大爆炸,我相信,下一次大爆炸会来得更剧烈,为作好迎接的准备,我们需要建立一个平台。”为了在新的科技爆炸中复刻投资阿里的传奇,2016年,孙正义决定成立一支规模高达千亿美元的愿景基金。

为此,他和得力副手、现愿景基金首席执行官拉杰夫·米斯拉(Rajeev Misra)一路向西,来到中东,希望能找到合适的LP大佬。孙正义最终争取到了和沙特王储萨勒曼见面的机会。当时,为了减少对石油的依赖,沙特方面正努力寻求经济转型和更加多元化的投资。双方因此一拍即合。

2016年9月,孙正义用45分钟说服了萨勒曼王储为其基金投入450亿美元。当时,孙正义向沙特王子许诺:“我打算给你个万亿美元的礼物。你给我的基金投资1000亿美元,我还给你1万亿美元。”

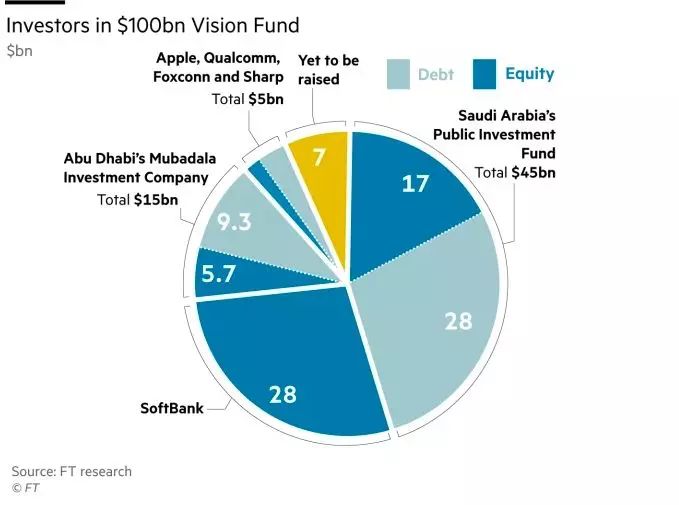

2017年5月,软银愿景基金宣布完成第一期高达930亿美元的基金募资,资金规模约相当于“4个银湖资本或15个红杉资本”,是有史以来最大的科技风投基金。在这背后,是一支星光熠熠的LP天团:两家最大的金主——沙特主权财富基金和阿联酋国有投资基金承诺投入600亿美元,苹果、高通、富士康和夏普等科技巨头将投资约50亿美元,软银则自己拿出280亿美元。

图表来源:Financial Times

成立之后,愿景基金开启了“激进”的投资:单笔投资额几乎均以1亿美元起步,10亿美元以上的投资更是数不胜数。光是2017财年,这只庞大的资本巨兽就向30家公司砸入了超300亿美元,接近基金规模的三分之一。比硅谷的两大巨头——红杉资本(Sequoia Capital)和银湖(Silver Lake)的总和还多。光是2018年1月砸向Uber的那笔投资,就高达90亿美元。

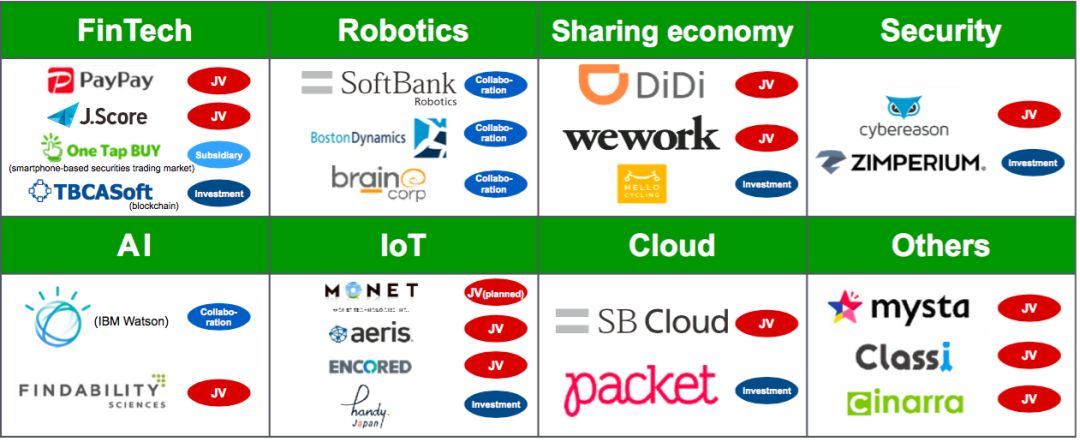

如今,愿景基金的投资覆盖了网约车、人工智能、生物医疗、无人驾驶等众多热门高科技行业。比如,它几乎All in全球大出行行业:美国的Uber、中国的滴滴、印度的Ola、东南亚的Grab、巴西的99等均已被其收入囊中。

这种砸钱不手软的投资方式,让其过去两年在全球风投界“所向披靡”。正如愿景基金的管理合伙人Jeffrey Housenbold此前所言,愿景基金的投资策略是“制造王者”,对看好的公司和领域,他们会毫不犹豫地出手,且每次都是重金押注。

在2017年10月接受《日经新闻》采访时,孙正义放出豪言,称计划在未来10年投资1000家科技公司,砸入8800亿美元。在2018年9月的采访中,孙正义称,软银集团目前正启动二期千亿美元愿景基金的募集。

风光背后的隐忧

“如果不接受,我就把钱砸给你的竞争对手。”2017年,孙正义欲向国内网约车巨头滴滴投资50亿美元,但当时滴滴CEO程维告诉他,公司账上已经有100亿美元,不需要如此多现金。随后,孙正义向程维“威胁”说,如果不接受投资,就将把资金给其竞争对手。最终,滴滴拿下了软银的融资。

在孙正义的投资史中,如此“激进”的投资屡见不鲜。比如2017年7 月,室内农场初创公司Planty CEO向孙正义阐述了15分钟自己的生菜农场模型以及发展计划后,就拿到软银2亿美元投资。

如此快速的决策和大手笔砸钱之下,孙正义一度被贴上了“过于草率”的标签,同时这也给软银带来了众多隐忧。

从内部来说,在“激进”的投资背后,软银正面临着万亿的债务危机。其2017年财报显示,截至2018年3月,公司的有息债务(Net Interest-bearing Debt)高达13.2万亿日元(约1207亿美元)。

数据来源:软银2017年财报

这一负债如今有进一步扩大的趋势。财报显示,截止2018年9月底,软银的流动和非流动付息负债约为18万亿日元,是运营利润的6倍以上,信用评级为投机水平。彭博数据显示,软银集团的债券违约风险在日本位居前列。

为了减缓负债,近三年来,软银一直在不断变卖资产套现,包括:2016年两次抛售阿里巴巴股份;2018年5月,向美国沃尔玛出售印度Flipkart股权;2018年6月,出让ARM中国业务等。

近两年,孙正义一度将缓解负债的希望寄托于其旗下电信公司Sprint和美国电信巨头T-mobile的合并上。Sprint是美国第四大移动运营商,软银对其持股85%。其2017年财报预测,如果Sprint和T-mobile的合并能实现,公司的债务水平或能减少3.4万亿日元(约311亿美元)。

此前,软银集团虽然身负庞大债务,但电信业务的担保,为其债券投资者带来了一定的安全感。彭博数据显示,电信部门此前曾为其母公司担保了334亿美元债券。如今,随着电信业务上市,市场担忧这一债务担保可能会停止——为了成功登陆资本市场,软银电信部门必须要证明自己的独立性,这意味着它或不得不取消担保。

同时,在电信具体业务方面,软银也正面临新的挑战。近一年来,考虑到日本无线行业面临的价格竞争,日本政府多次对电信公司施压,要求其降价。如今,日本电信市场老大NTT Docomo和老二KDDI都表示要实施降费。在如此压力下,软银电信业务的降价估计也在所难免,这将进一步影响其利润情况。

在内部业务的压力之外,软银正面临着愈加复杂的全球化政治风险。比如,因为和沙特王室紧密的资金关系,2018年沙特记者事件爆发后,软银一度处于风口浪尖。硅谷各界对沙特阿拉伯的反对声音正愈加强烈,舆论压力下,孙正义最终取消了2018年10月下旬沙特阿拉伯“未来投资倡议”大会上的演讲。

“杀伐决断”、“过于阔绰”、“凭借直觉投资”,在亮丽的投资背后,投资大佬孙正义也正面临种种争议。彭博科技专栏作家Tim Cuplan 此前甚至表示,“孙正义的投资智慧可能不如许多人所想象的那么出色。”

对孙正义来说,剥离电信业务上市只是其缔造资本和科技帝国的其中一小步。在全球愈加复杂的政治环境下,随着此前撒钱就能获利的时代逐渐消逝,这个投资大佬未来需要面临的风险恐怕只会有增无减。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP